Investing.com - In einer Welt, in der Tech-Giganten wie Nvidia (NASDAQ:NVDA) oder Microsoft (NASDAQ:MSFT) die Schlagzeilen beherrschen und die Aktienmärkte zu neuen Höhen treiben, lauern oft unentdeckte Schätze im Verborgenen. Diese Hidden Champions wie Aixtron (ETR:AIXGn) und Steico könnten für clevere Anleger genau der richtige Geheimtipp sein. Beide Unternehmen haben sich in ihren jeweiligen Nischen als führend erwiesen und bieten - trotz einiger Rückschläge in jüngster Zeit - spannende Wachstumschancen. In diesem Beitrag schauen wir uns die jüngsten Entwicklungen, Finanzkennzahlen und strategischen Bewegungen der beiden Unternehmen an, um Ihnen zu zeigen, warum sie gerade jetzt eine Überlegung für Ihr Portfolio sein könnten.

- In eigener Sache: Werden Sie Teil von InvestingPro und nutzen Sie unsere KI-Börsenstrategien und Tools für nur 8,10 Euro im Monat (unter 30 Cent pro Tag!). Mit 10 % Rabatt auf die 1-Jahres-Pro-Mitgliedschaft. KLICKEN SIE HIER und seien Sie bestens vorbereitet für den nächsten Bullenmarkt!

Aixtron: Hidden Champion der Halbleiterindustrie (ETR:SEC0)

Aixtron, ein in Herzogenrath ansässiges Unternehmen, ist ein führender Anbieter von Depositionsanlagen für die Halbleiterindustrie. Trotz robuster operativer Leistungen hat die Aktie seit Jahresbeginn um 42 % an Wert verloren. Doch das Unternehmen bietet starke Fundamentaldaten für zukünftiges Wachstum.

Aktuelle Entwicklungen und finanzielle Gesundheit

Im Jahr 2023 konnte Aixtron seinen Umsatz um 36 % auf 629,9 Millionen Euro steigern, unterstützt durch eine starke Nachfrage nach Anlagen für die Produktion von GaN- und SiC-basierten Leistungselektronikkomponenten. Diese Produkte sind entscheidend für Anwendungen in der Elektromobilität, erneuerbaren Energien und industriellen Automatisierung.

Für das Jahr 2024 prognostiziert Aixtron ein weiteres Umsatzwachstum im Bereich von 630 bis 720 Millionen Euro und eine EBIT-Marge von 24 bis 26 %. Das Unternehmen hat eine starke Bilanz mit einer hohen Eigenkapitalquote und soliden Cash-Reserven, was finanzielle Stabilität und Flexibilität bietet.

In den letzten fünf Jahren stieg der Umsatz im Durchschnitt um 18,5 % pro Jahr. Auch im laufenden Jahr soll sich das Wachstum mit einem erwarteten Umsatzplus von 5,3 % und 2025 von 12,2 % fortsetzen, so zumindest die Prognose der Analysten.

Positiv fällt auch die Entwicklung im ersten Quartal auf. Die Umsatzerlöse konnten auf 118,3 Millionen Euro gesteigert werden. Das entspricht einem Zuwachs von 53 % gegenüber dem gleichen Zeitraum des Vorjahres. Aixtron selbst hatte zuvor Umsatzerlöse zwischen 100 und 120 Millionen Euro prognostiziert. Besonders deutlich wird die starke Performance beim Blick auf das Nettoergebnis, das mit 10,8 Millionen Euro um 209 % über dem Wert des Vorjahresquartals lag.

Zu den bekanntesten Kunden von Aixtron zählen Unternehmen der Halbleiter- und Elektronikindustrie wie Samsung (F:SAMEq), LG Electronics und Infineon Technologies (ETR:IFXGn).

InvestingPro Bewertung und Qualitätsscore

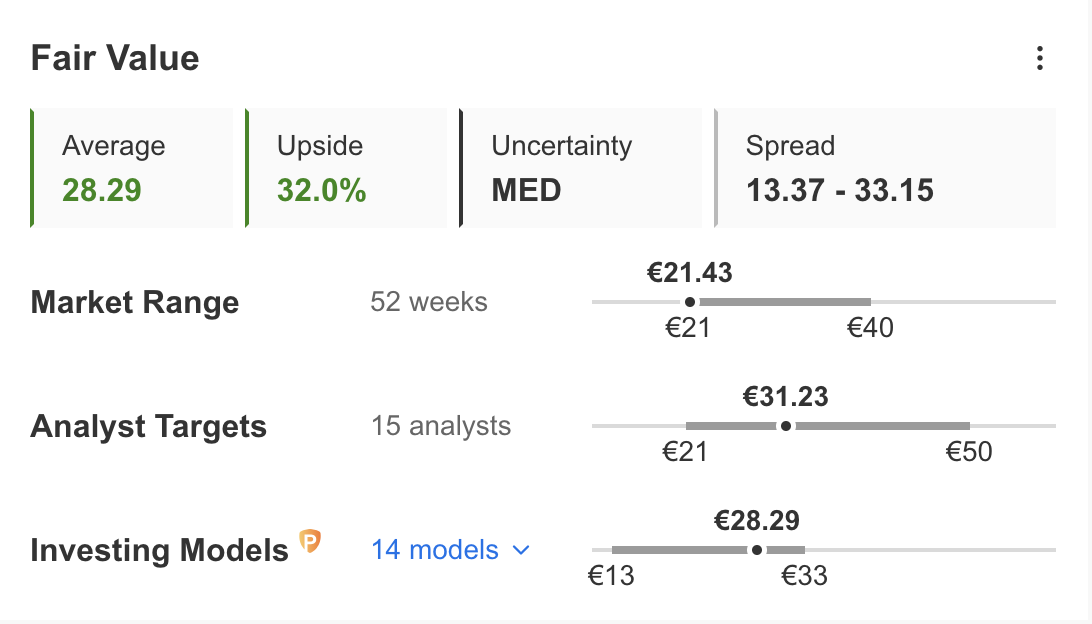

Laut InvestingPro liegt der Fair Value der Aixtron-Aktie bei 28,29 Euro, was mehr als 32 % über dem aktuellen Kursniveau liegt.

Quelle: InvestingPro

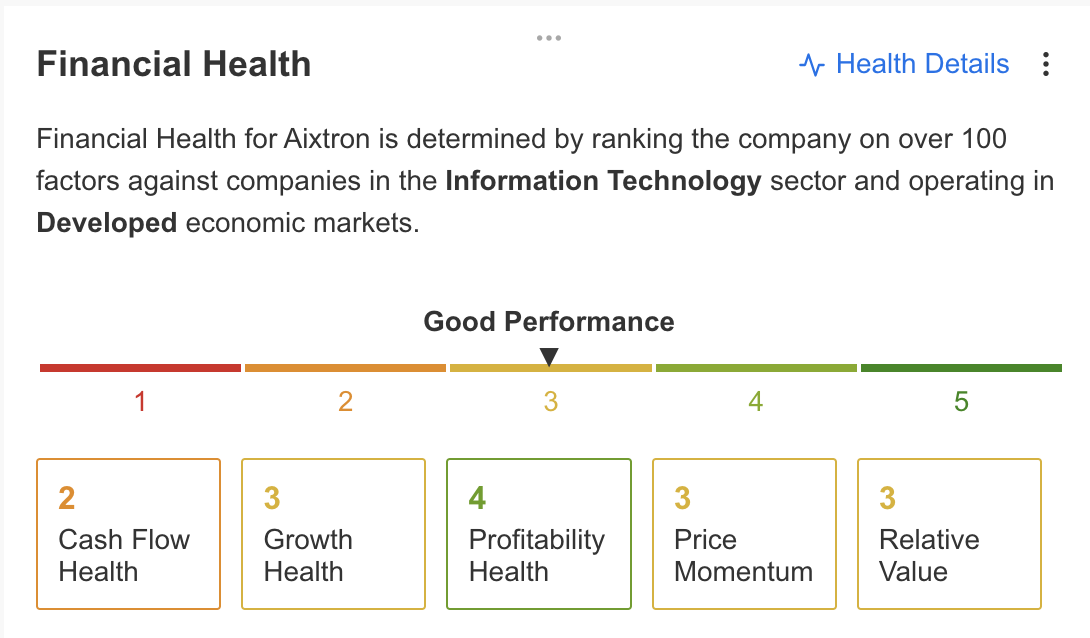

Der Pro-Qualitätsscore von Aixtron beträgt 3 von 5 Punkten, wobei das Unternehmen besonders in den Bereichen Wachstum und Profitabilität überzeugt. Verbesserungsmöglichkeiten bestehen im Bereich des Cashflows. Hohe Kosten verursacht derzeit das neue Innovationszentrum in Herzogenrath, das aber spätestens 2025 erste Ergebnisse liefern soll. Hier will Aixtron gemeinsam mit Kunden an der nächsten Generation der Anlagentechnik arbeiten und damit die Basis für weiteres Wachstum legen.

Quelle: InvestingPro

Die UBS (SIX:UBSG) hatte bereits Anfang Mai auf die schwache Kursentwicklung der Aixtron-Aktie hingewiesen und die marktseitigen Erwartungen als ausreichend gedämpft bezeichnet, wie dpa-AFX berichtete. Das schwache Umfeld sowie die Unsicherheit über die kurzfristige Dynamik seien inzwischen weitgehend in den Kurs eingepreist, hieß es.

Risiken und Herausforderungen

Trotz der positiven Aussichten ist die Halbleiterindustrie zyklisch und stark von makroökonomischen Faktoren beeinflusst. Lieferkettenprobleme und geopolitische Spannungen könnten das Geschäft beeinträchtigen.

Steico: Nachhaltigkeit als Wachstumsmotor

Steico, ein Hersteller von Bauprodukten aus nachwachsenden Rohstoffen, hat ebenfalls eine bewegte Zeit hinter sich. Seit dem Allzeithoch im August 2021 ist die Aktie um 72 % eingebrochen, obwohl sie seit Jahresbeginn leicht um 3 % zugelegt hat.

Herausforderungen und aktuelle Lage

Das Jahr 2023 war herausfordernd für Steico, mit einem Umsatzrückgang von 17,9 % und einem Rückgang des EBIT um 53 %. Hauptgründe hierfür waren die gestiegenen Baukosten und die hohen Leitzinsen, die die Nachfrage nach Bauprodukten dämpften. Diese negativen Entwicklungen haben die Performance des Unternehmens belastet.

Chancen und strategische Entwicklungen

Trotz der aktuellen Herausforderungen bietet Steico langfristiges Potenzial. Politische Vorgaben zur Erreichung von Klimaschutzzielen und der anhaltende Trend zu nachhaltigem Bauen könnten die Nachfrage nach Steicos Produkten wieder ankurbeln. Die Preise für Baumaterialien haben sich weitgehend normalisiert, was positiv für das Geschäftsumfeld ist.

Ein weiterer positiver Faktor ist die Aussicht auf bald wieder sinkende Leitzinsen, immerhin gilt eine Zinssenkung der EZB im Juni als so gut wie sicher. Problematisch ist hier nur, dass noch unklar ist, ob sich die Inflation tatsächlich nachhaltig bei 2 % einpendeln wird. Insofern stehen Zinssenkungen zwar bevor, ihr Ausmaß ist aber vorerst begrenzt.

InvestingPro Bewertung und Analysteneinschätzungen

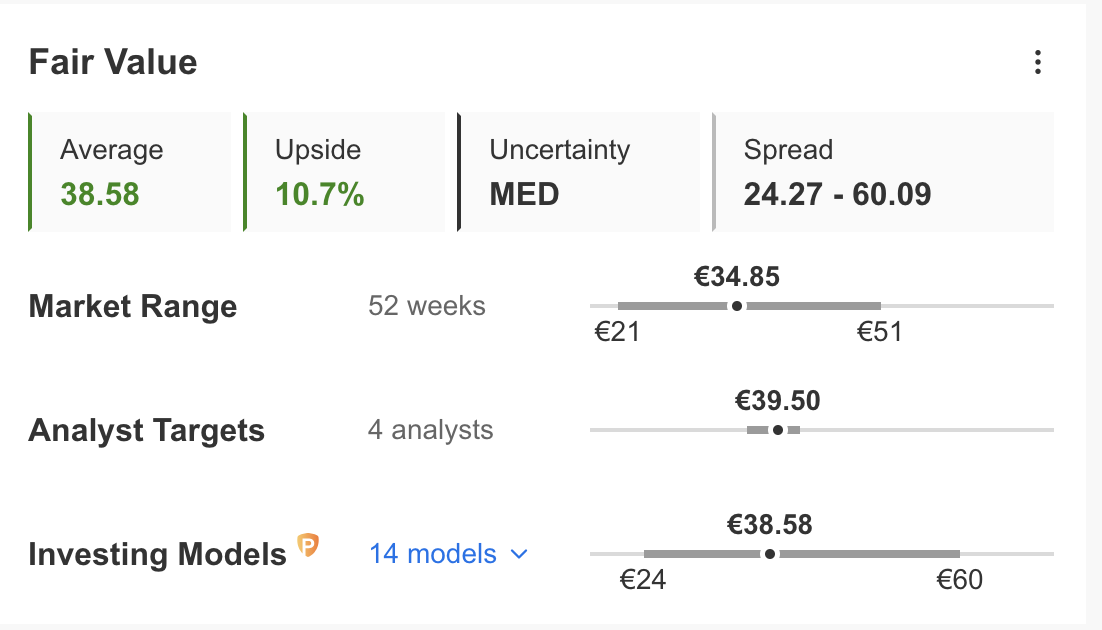

InvestingPro sieht bei Steico ein Renditepotenzial von mindestens 10 %, basierend auf einem Fair Value von 38,58 Euro. Dies deckt sich mit den Schätzungen der Analysten, die das Papier bei 39,50 Euro als fair bewertet betrachten.

Quelle: InvestingPro

Risiken und Herausforderungen

Wie bei Aixtron gibt es auch bei Steico Risiken. Die Bauindustrie ist stark von wirtschaftlichen Schwankungen und Zinsentwicklungen abhängig. Zudem könnte der Wettbewerbsdruck in der Branche steigen, was die Margen von Steico unter Druck setzen könnte.

Fazit

Sowohl Aixtron als auch Steico bieten interessante Investmentmöglichkeiten für Kleinanleger, die bereit sind, die inhärenten Risiken zu tragen. Aixtron überzeugt durch starke finanzielle Ergebnisse und technologische Innovationen, während Steico durch seine nachhaltigen Produkte und die Aussicht auf Zinssenkungen punktet.

Hinweis: Starten Sie mit InvestingPro in eine neue Ära des Investierens! Für nur 8,10 Euro im Monat (bei einem Jahresabo) erhalten Sie Zugang zu einem umfassenden Set an Tools, die Ihre Investmentstrategie verbessern werden:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und nutzen Sie den Rabattcode "PROTRADER" für zusätzliche 10 % Rabatt auf 1- und 2-Jahrespakete. Jetzt zugreifen!