Investing.com - Ein deutlicher Anstieg des Anlegeroptimismus hat die Aktienallokationen weltweit weiter nach oben getrieben. Das geht aus der aktuellen Umfrage von Bank of America (NYSE:BAC) (BofA) unter globalen Fondsmanagern hervor, wie die US-Investmentbank am Dienstag mitteilte. Zugleich reduzierten die Investoren ihre Cash-Bestände auf ein Niveau, das als Warnsignal für den Aktienmarkt gilt.

Die Zuversicht der Anleger werde vor allem durch die Zinssenkungen der US-Notenbank Federal Reserve, Konjunkturmaßnahmen Chinas und die Hoffnung auf eine sogenannte "weiche Landung" der globalen Wirtschaft befeuert, heißt es in dem Bericht der BofA-Strategen.

Der Cash-Bestand der Fondsmanager sank von 4,2 Prozent auf 3,9 Prozent und erreichte damit einen Schwellenwert, der ein Verkaufssignal für den MSCI All-Country World Index auslöst. "Die Euphorie nimmt zu, aber der Bull-&-Bear-Indikator der BofA liegt mit 7,1 noch unter der kritischen Marke von 8,0, ab der traditionell ein größeres Verkaufssignal erwartet wird", kommentierten die Analysten weiter.

Parallel dazu haben Investoren ihre Aktienbestände kräftig aufgestockt – die Nettoübergewichtung stieg auf 31 Prozent und registrierte den größten Anstieg seit Juni 2020. Gleichzeitig registrierten Anleihen einen massiven Wechsel in puncto Positionierung: Hier wechselten die Investoren von einer Nettoübergewichtung von 11 Prozent im Vormonat zu einer Nettountergewichtung von 15 Prozent.

China-Stimuli im Fokus

Als größte Gewinner der Konjunkturmaßnahmen Chinas werden laut der BofA-Umfrage Schwellenländer-Aktien und Rohstoffe identifiziert. Auf der Verliererseite stehen hingegen japanische Aktien sowie Staatsanleihen.

Unter den von den Anlegern benannten Hauptrisiken rangieren geopolitische Spannungen mit 33 Prozent an erster Stelle, gefolgt von Inflation (26 Prozent) und einer möglichen Rezession in den USA (19 Prozent). Besonders „überlaufene“ Positionen seien aktuell Long-Positionen bei den „Magnificent 7“ (43 Prozent), Gold (17 Prozent) und chinesischen Aktien (14 Prozent).

Absicherung vor den US-Wahlen

Etwa ein Drittel der Befragten plant, ihre Absicherungen vor den anstehenden US-Wahlen zu verstärken. Viele gehen davon aus, dass ein so genannter Sweep zu steigenden Anleiherenditen und einem stärkeren US-Dollar führen könnte, während der S&P 500 unter Druck geraten dürfte. Als am stärksten von den Wahlen betroffene Bereiche sehen die Anleger die Handelspolitik, gefolgt von geopolitischen Themen und steuerlichen Maßnahmen.

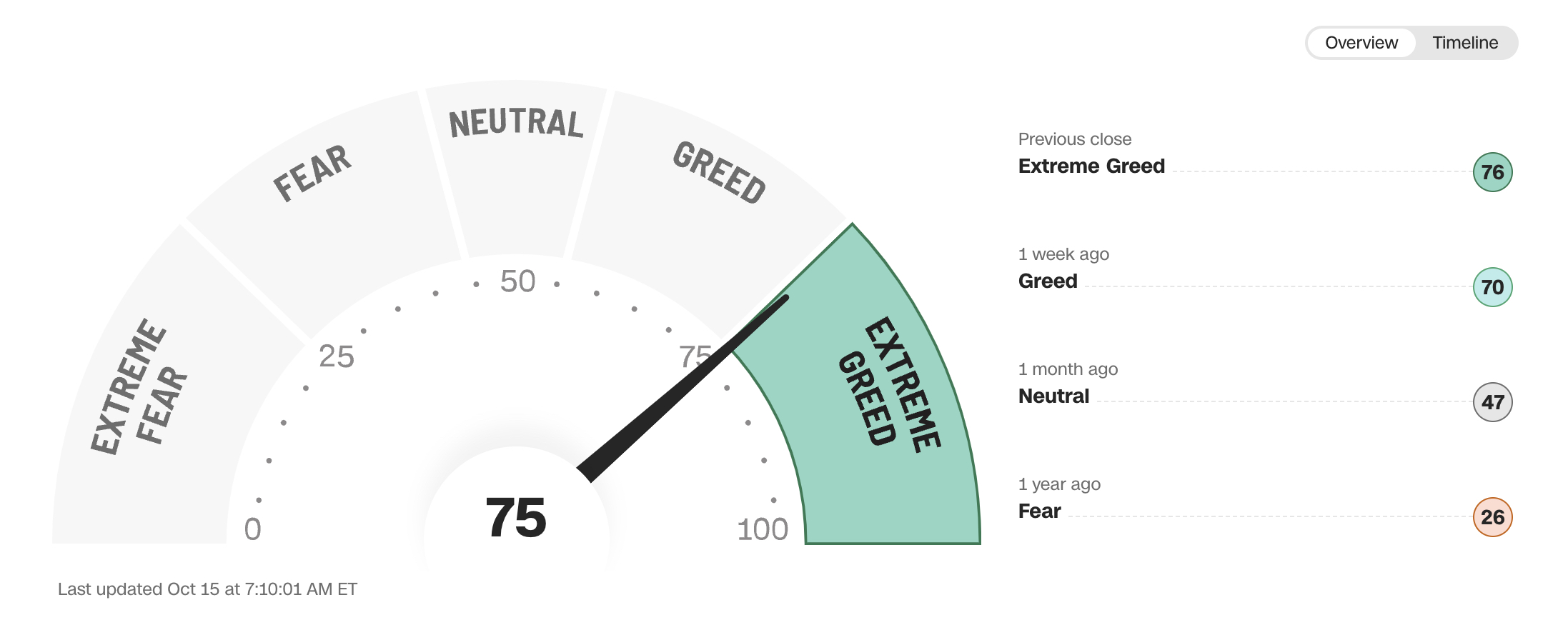

Eine weitere Warnung für den Aktienmarkt kommt vom Fear & Greed Index von CNN Money, der mittlerweile im Bereich "Extreme Greed" liegt. Historisch gesehen haben extreme Werte – insbesondere im Bereich "Extreme Greed" – oft Kurskorrekturen nach sich gezogen, da eine übermäßige Euphorie häufig auf überkaufte Märkte hindeutet.

In eigener Sache: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.