Investing.com - Mit der zunehmenden Digitalisierung der Arbeitswelt steigt auch die Bedeutung der Cybersecurity. Die Zeiten, in denen Industriespionage mit kleinen Kameras und Mikrofilmen begangen wurde, liegen längst hinter uns. Der neue Feind sind USB-Sticks, Wi-Fi- und Bluetooth-Schnittstellen sowie der Internetzugang. Abgesehen von den Gefahren für den Endverbraucher ergeben sich daraus auch gewaltige Wachstumschancen, die an der Börse saftige Renditen versprechen.

Zwar legte der entsprechende Sektor-ETF ETFMG Prime Cyber Security (NYSE:HACK), der Branchenriesen wie Cisco (NASDAQ:CSCO), Palo Alto und Cloudflare (NYSE:NET) zu seinen Top-Holdings zählt, im vergangenen Jahr nur 2,5 Prozent zu, dafür lag die Rendite im Jahr 2020 bei satten 38 Prozent. Und ist es an der Börse nicht oft so, dass auf schlechte Phasen gute folgen, gerade in einem so vielversprechenden Bereich wie dem Cybersecurity-Markt?

Schauen wir uns das Ganze also einmal genauer an.

Es gibt sicherlich kaum einen Menschen, der einen PC sein Eigen nennt und noch nie ein Problem mit einem Virus oder Trojaner hatte. Und wer das behauptet, hat es einfach nur nicht mitbekommen.

In einer Zeit, in der es fast kein Gerät mehr gibt, dass nicht an das Internet angeschlossen werden kann, wird Sicherheit zu einem Gut, für das zunehmend mehr Geld ausgegeben wird.

Der Umsatz der 2020 in diesem Bereich generiert wurde, belief sich weltweit auf 118 Milliarden Dollar. Auf Hardware entfielen 20, Software 35 und IT-Dienstleistungen 46 Prozent.

Bis zum Jahr 2026 rechnet die Branche mit einem Anstieg der Verkäufe auf 210 Milliarden Dollar, was einem jährlichen CAGR (Compound Annual Growth Rate) von 10,6 Prozent entspricht.

Welche Rolle spielt Software für das Cybersecurity-Wachstum?

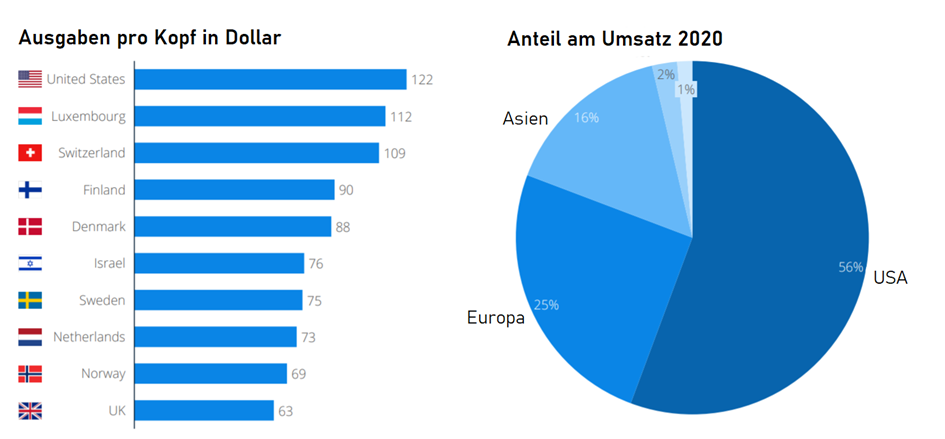

Im Software-Segment waren die USA im Jahr 2020 der unangefochtene Spitzenreiter im Bereich der Ausgaben. Von den 41 Milliarden Dollar, die weltweit in Software zur Verbesserung der Sicherheit geflossen sind, wurden in den USA 56 Prozent umgesetzt. Das entsprach einer pro Kopf Ausgabe für jeden Beschäftigten von 122 Dollar.

Quelle: Cybersecurity Software Report 2021

Europa brachte es hingegen auf lediglich 25 Prozent, während Asien mit 16 Prozent weit abgeschlagen zurückblieb.

Für den Zeitraum von 2020 bis 2026 wird für dieses Segment mit einem CAGR von 7,0 Prozent gerechnet. Im Vergleich zum CAGR der gesamten Cybersecurity-Branche von 10,6 Prozent, scheinen Software-Lösungen derzeit noch eine untergeordnete Rolle zu spielen.

Das bedeutet aber nicht zwangsläufig, dass ein Investment in die Software-Sparte nicht lohnenswert sein kann.

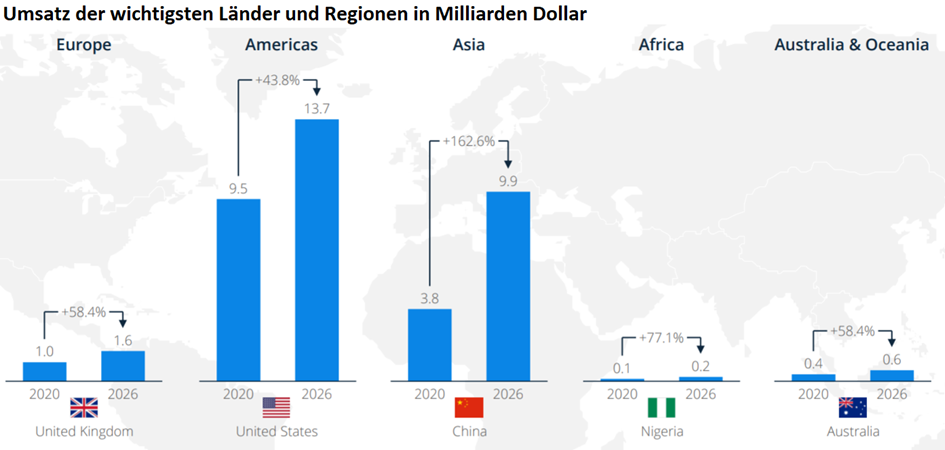

Während der CAGR für den Zeitraum von 2016 bis 2026 in Europa 8,1 und in den USA 7,8 Prozent beträgt, scheint in Asien mit 10,4 Prozent eine Aufholjagd in Gange zu sein.

Noch deutlicher wird die positive Entwicklung in Asien, wenn man sich die gesamten Cybersecurity-Ausgaben anschaut. Diese sollen im Zeitraum von 2021 bis 2026 von 28,1 auf 56,3 Milliarden Dollar steigen. Das entspricht einem Gesamtanstieg von über 100 Prozent.

Besonders interessant ist daran, dass die Umsätze des Software-Segments in Asien im gleichen Zeitraum „lediglich“ um 55,7 Prozent von 7,0 auf 10,9 Milliarden Dollar zulegen. Daraus ergibt sich, dass der Hardware- und IT-Dienstleistungsbereich überproportional profitieren.

Deutlich wird das auch dadurch, dass der Anteil von Software am gesamten asiatischen Cybersecurity-Markt im Zeitraum von 2021 bis 2026 von 24,9 auf 19,4 Prozent sinken soll.

Die USA und Europa können beim Wachstum des asiatischen Cybersecurity-Marktes ohnehin nicht mithalten, denn hier schätzt man den Anstieg der Verkäufe auf vergleichsweise magere 34,3 und 37,2 Prozent.

Cybersecurity-Hardware – Wer hat die Nase vorn?

Das Hardware-Segment ist mit einem Anteil von 20 Prozent am gesamten Cybersecurity-Markt zwar das kleinste Stück vom Kuchen, aber ein CAGR von 9,2 Prozent zwischen 2020 und 2026 verspricht generell mehr Wachstum als die Software-Sparte (7,0 Prozent).

Es zeigt sich in diesem Bereich auch eine deutliche Verschiebung der Marktanteile. Von den im Jahr 2020 erreichten 23 Milliarden Dollar Gesamtumsatz entfielen 47 Prozent auf die USA, 28 Prozent auf Asien und lediglich 21 Prozent auf Europa.

Doch während die Verkäufe von Hardware in Europa und den USA im Zeitraum von 2021 bis 2026 um nur 36,4 und 32,7 Prozent zulegen dürften, wird in Asien ein Anstieg von 7,7 auf 15,2 Milliarden Dollar erwartet, was 97,4 Prozent entspricht. Damit zeichnet sich bereits deutlich ab, dass Asien für Cybersecurity der Markt mit den höchsten Wachstumsraten sein könnte.

Quelle: Cybersecurity Hardware Report 2021

Die unangefochtene Nummer 1 beim Hardware-Wachstum ist China. Die Ausgaben sollen hier von 2020 bis 2026 um 162,6 Prozent zulegen.

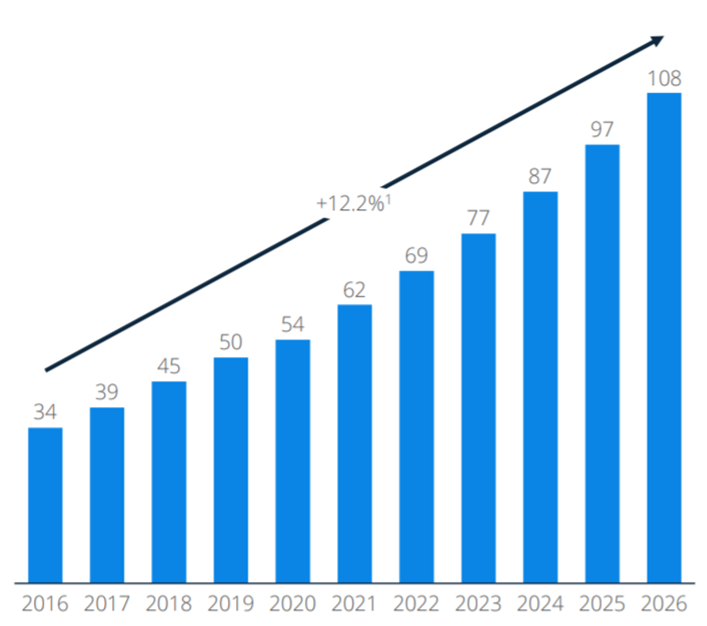

IT-Dienstleistungen signalisieren größtes Wachstum

Der Verkauf von IT-Dienstleistungen spielt in der Cybersecurity die größte Rolle überhaupt. Das ist auch kein Wunder, denn ohne fachkundiges Personal nutzt die beste Soft- und Hardware nicht viel.

Hier ist weltweit mit 12,2 Prozent auch das größte CAGR-Wachstum zu erwarten. Bei einem Umsatz von 34 Milliarden Dollar im Jahr 2016 steigen die Verkäufe bis 2026 voraussichtlich auf 108 Milliarden Dollar.

Quelle: Cybersecurity IT-Dienstleistungen Report 2021

Zwischen 2020 und 2026 dürften die Verkäufe von 54 auf 108 Milliarden Dollar anziehen, was einem CAGR von rund 12,4 Prozent entspricht.

In Europa sollen die Umsätze für IT-Dienstleistungen zwischen 2021 und 2026 von 19,7 auf 32,2 Milliarden Dollar (63,5 Prozent) und in den USA von 25,3 auf 40,7 Milliarden Dollar (60,9 Prozent) klettern.

Asien kann sich hingegen auch im Cybersecurity IT-Dienstleistungssektor vom Rest der Welt absetzen. Im gleichen Zeitraum rechnet man mit einem Anstieg der Erlöse von 13,4 Milliarden Dollar auf 30,2 Milliarden Dollar, was einem Wachstum von 125,4 Prozent entspricht.

Alles in allem lässt sich festhalten, dass Asien für den Cybersecurity-Markt der nächste große Wachstumstreiber sein dürfte. Deshalb sollte man die dennoch soliden Wachstumsraten in den USA und Europa aber nicht außer Acht lassen.

Schauen wir im Folgenden daher einmal, welchen fünfzehn Cybersecurity-Aktien die Wall-Street-Analysten das größte Kurssteigerungspotenzial in den nächsten zwölf Monaten beimessen.

Investing.com hat dafür seine eigene Datenbank gescannt und jene Aktien aus dem Cybersecurity-Sektor herausgefiltert, denen mindestens fünf Analysten folgen und die mindestens fünf Kaufempfehlungen haben und bei denen das größte Kurspotenzial besteht. Um auf die Liste zu kommen, mussten die Aktien mindestens eine Marktkapitalisierung von 2 Milliarden Dollar aufweisen:

-

Varonis Systems (NASDAQ:VRNS) (durchschnittliches Kursziel in 12M: 74,68 USD/+55,40 %)

-

Cloudflare (NYSE:NET) (durchschnittliches Kursziel in 12M: 207,28 USD/+51,26 %)

-

Splunk (NASDAQ:SPLK) (durchschnittliches Kursziel in 12M: 167,29 USD/+47,72 %)

-

Crowdstrike (NASDAQ:CRWD) (durchschnittliches Kursziel in 12M: 68,53 USD/+43,80 %)

-

Sailpoint Technologies (NYSE:SAIL) (durchschnittliches Kursziel in 12M: 68,53 USD/+43,44 %)

-

SentinelOne (NYSE:S) (durchschnittliches Kursziel in 12M: 68,14 USD/+34,09 %)

-

Cyberark Software (NASDAQ:CYBR) (durchschnittliches Kursziel in 12M: 218,86 USD/+33,03 %)

-

Leidos Holdings (NYSE:LDOS) (durchschnittliches Kursziel in 12M: 116,90 USD/+31,82 %)

-

Okta (NASDAQ:OKTA) (durchschnittliches Kursziel in 12M: 282,54 USD/+29,20 %)

-

Zscaler (NASDAQ:ZS) (durchschnittliches Kursziel in 12M: 393,60 USD/+29,13 %)

-

Rapid7 (NASDAQ:RPD) (durchschnittliches Kursziel in 12M: 145,13 USD/+24,26 %)

-

Tenable Holdings (NASDAQ:TENB) (durchschnittliches Kursziel in 12M: 65 USD/+22,60 %)

-

Science Applications (NYSE:SAIC) (durchschnittliches Kursziel in 12M: 100,50 USD/+20,14 %)

-

CACI (NYSE:CACI) (durchschnittliches Kursziel in 12M: 321,22 USD/+19,81 %)

-

Booz Allen Hamilton (NYSE:BAH) (durchschnittliches Kursziel in 12M: 97 USD/+16,5 %)

Hinweis: Alle Berechnungen beziehen sich auf den jeweiligen Schlusskurs am 15. Dezember 2021.

Varonis Systems-Aktie birgt das größte Potenzial

Den Wall Street-Analysten zufolge besitzt Varonis Systems, ein Spezialist auf dem Gebiet der Datensicherheit und -analyse, das größte Kurspotenzial im Cybersecurity-Sektor in den nächsten zwölf Monaten.

So schätzen die 20 von Investing.com befragten Analysten das Kurspotenzial der Varonis Systems-Aktie auf 55,4 Prozent. Davon raten 16 zum Kauf und vier zum Halten. Verkaufsempfehlungen gibt es keine.

Im dritten Quartal stieg der Umsatz des Unternehmens im Vergleich zum Vorjahreszeitraum um 31 Prozent auf 100,4 Millionen Dollar. Die Erlöse aus dem Abo-Geschäft erhöhten sich dabei um 59 Prozent auf 70 Millionen Dollar. Der Non-Gaap-Gewinn belief sich auf 8,1 Millionen Dollar, gegenüber 3,1 Millionen Dollar im Vorjahresquartal.

RBC Capital Markets-Analyst Matthew Hedberg hält eine Umstellung des Produktgeschäfts von Varonis in den Bereichen Data Governance und Insider Threat Management auf ein Abo-Modell für möglich, wodurch sich die Abo-Einnahmen noch deutlich steigern ließen. Der Experte setzt dabei große Hoffnungen auf das Potenzial des Unternehmens, sowohl On-Premises- als auch Cloud-Datenspeicher zu betreuen.

Für das dritte Quartal meldete Varonis ein ARR-Wachstum von 36 Prozent. Hedberg sieht den Cybersecurity-Spezialisten in einer aussichtsreichen Position für das Jahr 2022 und darüber hinaus, insbesondere angesichts der hohen Nachfrage in naher Zukunft und der längerfristigen Wachstumstreiber in Form der Digitalisierung der Wirtschaft und der Cloud-Migration.

RBC stuft die Varonis-Aktie mit "outperform" und einem Kursziel von 82 Dollar ein.

Für das kommende Jahr erwartet Varonis einen Umsatz zwischen 383,5 und 386,5 Millionen Dollar, das entspricht einem Plus von 31 bis 32 Prozent. Der Gewinn auf Non-Gaap-Basis soll zwischen 19,5 und 21,5 Millionen Dollar liegen.

Cloudflare-Aktie mit über 50 Prozent Renditepotenzial

Die nächste Aktie auf der Liste ist Cloudflare. Sie ist seit Jahresbeginn bereits um mehr als 73 Prozent gestiegen, zwischenzeitlich sogar noch deutlich mehr auf 221,64 Dollar, geriet jedoch zuletzt aufgrund der von JPMorgan (NYSE:JPM) geäußerten Bewertungsbedenken im Hinblick auf den bevorstehenden Straffungszyklus der Fed etwas unter Druck und notiert derzeit bei 131,87 Dollar.

Nach Ansicht von JPMorgan könnte Cloudflare innerhalb der nächsten 10 bis 15 Jahre zu einem der größten Umsatzbringer in seiner Coverage aufsteigen, schließlich positioniert sich das Unternehmen als die "vierte Cloud" nach Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) und Google (NASDAQ:GOOGL), wie CNBC berichtete.

Da Cloudflare jedoch "die teuerste Aktie in unserer Coverage ist" und die Multiples im Softwarebereich voraussichtlich zurückgehen werden, senkte JPMorgan sein Rating von "Hold" auf "Sell". Glaubt man aber dem Gros der Wall-Street-Analysten, so stellt die jüngste Korrektur bereits eine Kaufgelegenheit dar.

Die Experten gehen im Schnitt von einem Preisziel von 207,28 Dollar aus - das entspricht einem Aufwärtspotenzial von knapp 51,26 Prozent in den nächsten zwölf Monaten.

Nach Einschätzung der RBC Capital Markets-Analysten könnte der gesamte adressierbare Markt von Cloudflare bis 2024 auf etwa 100 Milliarden Dollar anschwellen. 5G-Mobilfunknetze und das "Internet der Dinge" sollten diesen Markt noch weiter vergrößern. RBC bewertet die NET-Aktie mit "Outperform" und einem Kursziel von 220 Dollar.

Cloudflare erzielte im dritten Quartal einen Umsatz von 172,3 Millionen Dollar, 51 Prozent mehr als im Vorjahr. Auf Non-Gaap-Basis erwirtschaftete der Cybersecurity-Spezialist mit 1,4 Millionen Dollar zum ersten Mal in der Firmengeschichte einen Gewinn.

"Wir hatten ein hervorragendes drittes Quartal mit einem Umsatzwachstum von 51 Prozent gegenüber dem Vorjahr und einem Wachstum von 71 Prozent gegenüber dem Vorjahr bei den Großkunden. Unser starkes Wachstum und unsere Effizienz ermöglichten uns in diesem Quartal die Gewinnzone zu erreichen - ein Jahr früher als ursprünglich geplant", sagte Cloudflare-CEO und Mitgründer Matthew Prince in einer Pressemitteilung.

Für das Schlussquartal erwartet Cloudflare einen Umsatz von 184 bis 185 Millionen Dollar.

Splunk-Aktie könnte stark von Cloud-Transformation profitieren

Eine weitere Aktie auf der Liste ist Splunk. Der Anbieter von Operational-Intelligence-Software, mit der Echtzeit-Computerdaten überwacht, analysiert und in Berichten dargestellt werden, hat ein turbulentes Jahr hinter sich. So ist der Aktienkurs des Cybersecurity-Unternehmens seit Anfang des Jahres um mehr als 35 Prozent eingebrochen.

Herausforderungen wie die Cloud-Transformation und der überraschende Rücktritt von CEO Doug Merritt haben die Splunk-Aktie unter Druck gesetzt. Dennoch sollte man den einstigen Überflieger nicht komplett abschreiben, zumal das Unternehmen mit dem Launch der Splunk Observability Cloud bereits den Vorstoß in die Cloud gewagt hat, sich dabei aber massiver Konkurrenz durch Unternehmen wie Elastic (NYSE:ESTC) und Dynatrace (NYSE:DT) ausgesetzt sieht.

Im dritten Quartal des Geschäftsjahres 2022 (die drei Monate bis zum 31. Oktober 2021) stieg der Gesamtumsatz im Vergleich zum Vorjahr um 19 Prozent auf 665 Millionen Dollar. Der Cloud-Umsatz nahm im gleichen Zeitraum um 68 Prozent auf 243 Millionen Dollar zu. Viele Kunden wechseln gerade von der alten zur neuen Splunk-Software.

“Da nur etwas mehr als ein Drittel des Umsatzes aus der Cloud stammt, braucht es wohl noch etwas Zeit, bis sich diese Umstellung komplett entfaltet”, hieß es in einem Artikel auf The Motley Fool.

Das durchschnittliche Kursziel der 39 von Investing.com befragten Analysten liegt mit 167,29 Dollar fast 48 Prozent über dem aktuellen Kurs. 23 raten zum Kauf, 16 zum Halten.

Besonders bemerkenswert ist, dass trotz der jüngsten Kursturbulenzen niemand die Aktie zum Verkauf empfiehlt. Wer also Nerven wie Drahtseile hat und ausreichend Geduld mitbringt, könnte mit Splunk ein echtes Schnäppchen machen.

Alternativen: Andere Unternehmen aus dem Cybersecurity-Bereich, denen ebenfalls größeres Aufwärtspotenzial von den Analysten in einem 12-Monatszeitraum beigemessen wird, sind: Check Point Software (NASDAQ:CHKP) (+16,31 %), Akamai Technologies (NASDAQ:AKAM) (+16,16 %), NortonLifeLock (NASDAQ:NLOK) (+16,06 %), Palo Alto (NASDAQ:PANW) (+14,34 %) und Fortinet (NASDAQ:FTNT) (+10,37 %).

Lesen Sie auch: 15 Elektromobilität-Aktien, die 2022 besser laufen könnten als Tesla (NASDAQ:TSLA) und Nio

Von Marco Oehrl und Robert Zach