Investing.com - An einem Umstieg von einem Verbrenner auf ein Elektrofahrzeug führt über kurz oder lang kein Weg vorbei. Das sehen mittlerweile nicht mehr nur die Politiker so, sondern auch die Börse.

Festmachen lässt sich das am KraneShares Electric Vehicles and Future Mobility Index ETF(NYSE:KARS), der Unternehmen wie den größten chinesischen Hersteller von Lithium-Ionen-Batterien Contemporary Amperex Technology (SZ:300750) oder den japanischen Hersteller von Elektromotoren Nidec (T:6594) sowie den amerikanischen Elektroautohersteller Tesla (NASDAQ:TSLA) in seiner Beteiligungsliste führt und in diesem Jahr trotz teilweise heftiger Kursausschläge um 25 Prozent zulegen konnte.

Das liegt aber in der Vergangenheit. Was jetzt zählt, ist die Zukunft. Doch welcher der Hersteller hat in den nächsten zwölf Monaten die Nase vorn und welche Aktien aus dem Bereich E-Mobilität können von diesem Megatrend am meisten profitieren?

E-Autos – Fortbewegungsmittel der Zukunft

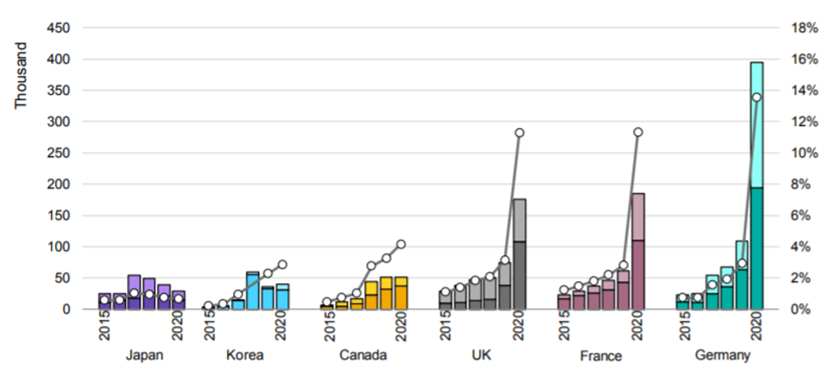

Die Anmeldung neuer Elektrofahrzeuge scheint in einigen Regionen der Welt zu stagnieren, aber in Europa wird die E-Mobilität mit Nachdruck vorangetrieben. In Brüssel ist man sich bewusst, dass nur so die ehrgeizigen Klimaziele erreicht werden können.

Neben Großbritannien und Frankreich ist vorwiegend Deutschland der wichtigste Treiber hinter dieser aktuellen Entwicklung. Bereits 2020 erreichten die Verkäufe von Plug-in-Hybriden und reinen Elektrofahrzeugen auf dem deutschen Markt knapp 16 Prozent Marktanteil.

Quelle: IEA Global EV Outlook 2021

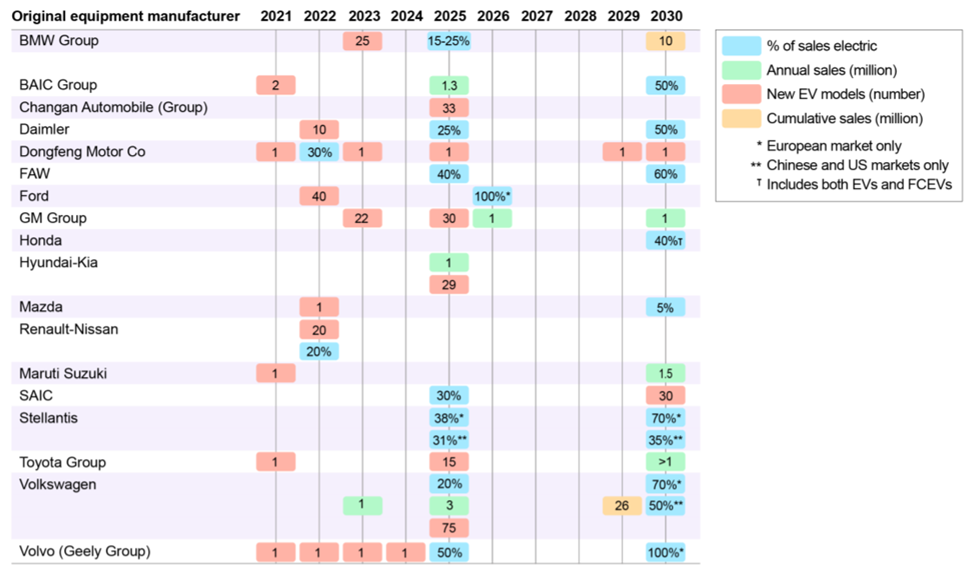

Das Engagement der unterschiedlichen Fahrzeughersteller beim Vorstoß in die Elektromobilität ist jedoch differenziert, was letztlich auch mit den gesetzlichen Rahmenbedingungen auf den jeweiligen Zielmärkten zusammenhängt.

Sollten die vorgegebenen Grenzwerte für den CO₂-Ausstoß eines Herstellers nicht eingehalten werden, müssen zum Ausgleich teure CO₂-Zertifikate erworben oder horrende Strafzahlungen in Kauf genommen werden.

Quelle: IEA Global EV Outlook 2021

Unter den alteingesessenen Herstellern sind es vor allem Volvo (50 Prozent), FAW (40 Prozent) und SAIC (30 Prozent), die bis 2025 gemessen am gesamten Fahrzeugabsatz den größten Anteil an Elektroautos anpeilen.

Diese rasante Entwicklung wird für die Newcomer (Tesla, Nio & Co) in der Automobilbranche, die auf rein elektrische Antriebe setzen, zu einem verschärften Wettbewerb führen.

Für sie dürfte es langfristig nicht einfach werden, die Generation X und die Millennials, die sich bereits eine Markentreue aufgebaut haben, davon zu überzeugen, die Marke schlussendlich auch tatsächlich zu wechseln. Schon gar nicht, da viele ohnehin Probleme damit haben sich von den liebgewonnenen Kühlergrills und potent wirkenden Auspuffrohren zu verabschieden und die nächste Langstrecke nach der Verfügbarkeit von Ladesäulen zu planen.

Der Antrieb der Zukunft ist elektrisch, denn bereits jetzt haben mehrere Länder per Gesetz beschlossen, dass ein Umbau des Transportsektors hin zu einer CO₂-neutralen Variante stattzufinden hat.

Norwegen nimmt dabei einen einsamen Spitzenplatz ein, denn das Land verpflichtet sich dieses Ziel bereits 2025 zu erreichen. Damit sind die Pkw-Hersteller, die auf diesem Markt auch weiterhin bestehen wollen, gezwungen, entsprechend zu handeln. Dass Norwegen auf einem hervorragenden Weg ist, dieses Ziel zu erreichen, zeigt, dass der Anteil der 11.274 im November neu zugelassenen Elektro-Pkw bereits 73,8 Prozent am Gesamtverkauf ausmachte.

Im Dunstkreis der E-Mobilität

Der Umbau der Autobranche hat eine Lawine ins Rollen gebracht, die auch einigen anderen Branchen zu exorbitantem Wachstum verhelfen wird. Und zwar unabhängig davon, ob Tesla & Co oder die alteingesessenen Hersteller als Sieger aus der Transformation hervorgehen.

Der Grundstoff, aus dem die CO₂-neutralen Träume sind, ist Lithium, denn ohne diesen Rohstoff gibt es keine Lithium-Akkus, die in fast jedem Elektrofahrzeug zu finden sind. Die Elektromotoren selbst bestehen wiederum zu einem wesentlichen Teil aus Kupfer und für den Betrieb und die Kommunikation der technischen Komponenten untereinander sind Halbleiter unumgänglich.

Hinzu kommt natürlich Strom, ohne den sich kein E-Auto auch nur einen Meter bewegt. Nicht zu vergessen die Ladesäulen, die im Optimalfall flächendeckend in ausreichender Zahl vorhanden sind.

Letzteren kommt eine besondere Bedeutung zu, wenn wir vermeiden wollen, dass der ADAC während den kommenden Ferien-Reisewellen vor stundenlangen Wartezeiten an den zu wenigen Ladesäulen warnt. Oder reihenweise tonnenschwere leergesaugte Akkus auf den Autobahnen von Abschleppern eingesammelt werden müssen.

Erst vor wenigen Tagen eröffnete EnBW am Kamener Kreuz den bislang größten Schnelladestandort Deutschlands, an dem bis zu 52 Elektroautos für die Weiterfahrt fit gemacht werden.

Solche Knotenpunkte sind es, die in kürzester Zeit entstehen müssen, damit die Autofahrer ihre Kaufentscheidung nicht mehr nur an der Akku-Reichweite festmachen. Bei einem herkömmlichen Verbrenner fragt auch keiner, wie weit man mit einer Tankfüllung kommt, weil Benzin an jeder Ecke verfügbar ist.

Konzerne wie EnBW haben das erkannt und es geht zum aktuellen Zeitpunkt schon längst nicht mehr darum, die Stromtankstellen von Anfang an wirtschaftlich zu betreiben. Das Ziel ist es, sich die Rosinen an den viel befahrenen Strecken rauszupicken und langfristig am neuen Trend zu verdienen.

Schauen wir im Folgenden daher einmal, welchen fünfzehn E-Mobility-Aktien die Wall-Street-Analysten das größte Kurssteigerungspotenzial in den nächsten zwölf Monaten beimessen.

Investing.com hat dafür seine eigene Datenbank gescannt und jene Aktien aus dem E-Mobility-Sektor herausgefiltert, denen mindestens fünf Analysten folgen und die mindestens fünf Kaufempfehlungen haben und bei denen das größte Kurspotenzial besteht. Um auf die Liste zu kommen, mussten die Aktien mindestens eine Marktkapitalisierung von 5 Milliarden Dollar aufweisen. Die Liste umfasst sowohl Unternehmen aus der traditionellen Automobilindustrie wie Hersteller und Zulieferer, der Halbleiterindustrie als auch Ladesäulenbetreiber, die vom Trend Elektromobilität profitieren können:

-

ChargePoint (NYSE:CHPT) (durchschnittliches Kursziel in 12M: 31,56 USD/+62,69 %)

-

Plug Power (NASDAQ:PLUG) (durchschnittliches Kursziel in 12M: 49,22 USD/+58,77 %)

-

Li Auto (NASDAQ:LI) (durchschnittliches Kursziel in 12M: 44,40 USD/+46,81 %)

-

Xpeng (NYSE:XPEV) (durchschnittliches Kursziel in 12M: 59,81 USD/+40,53 %)

-

Fisker (NYSE:FSR) (durchschnittliches Kursziel in 12M: 24,73 USD/+39,31 %)

-

Daimler (DE:DAIGn) (durchschnittliches Kursziel in 12M: 99,39 EUR/+38,54 %)

-

Vontier (NYSE:VNT) (durchschnittliches Kursziel in 12M: 42,67 USD/+37,32 %)

-

Stellantis (MI:STLA) (durchschnittliches Kursziel in 12M: 22,10 EUR/+31 %)

-

Cummins (NYSE:CMI) (durchschnittliches Kursziel in 12M: 276,77 USD/+26,25 %)

-

Magna (NYSE:MGA) International (durchschnittliches Kursziel in 12M: 97,82 USD/+24,66 %)

-

Honda (NYSE:HMC) Motor (durchschnittliches Kursziel in 12M: 3.983,7 JPY/+24,37 %)

-

SolarEdge Technologies (NASDAQ:SEDG) (durchschnittliches Kursziel in 12M: 369,05 USD/+21,81 %)

-

General Motors (NYSE:GM) (durchschnittliches Kursziel in 12M: 3.983,7 USD/+21,49 %)

-

Analog Devices (NASDAQ:ADI) (durchschnittliches Kursziel in 12M: 369,05 USD/+19,39 %)

-

BMW (DE:BMWG) (durchschnittliches Kursziel in 12M: 106,98 EUR/+19,34 %)

Hinweis: Alle Berechnungen beziehen sich auf den jeweiligen Schlusskurs am 15. Dezember 2021.

ChargePoint-Aktie auf der Überholspur

Das größte Kurspotenzial sehen Analysten beim Ladeinfrastruktur-Anbieter ChargePoint. Im Durchschnitt sagen die 16 von Investing.com befragten Experten für den CHPT-Aktienkurs in den nächsten 12 Monaten ein Ertragspotenzial von 62,69 Prozent voraus. Davon raten 10 zum Kauf und 6 zum Halten. Zum Verkauf rät niemand. Der durchschnittliche Zielpreis für die ChargePoint-Aktie liegt bei 31,56 Dollar.

Zu den Fakten: ChargePoint ist unter den öffentlich gehandelten Ladespezialisten, zu denen auch EVgo (NASDAQ:EVGO), Blink Charging (NASDAQ:BLNK) und Volta (NYSE:VLTA) gehören, der größte Anbieter, und gleichzeitig aktuell sogar der günstige, betrachtet man das Forward KUV, das laut InvestingPRO bei lediglich 26,2x liegt, während Blink Charging, EVgo und Volta auf 61,8x, 132,3x und 40x kommen.

Unlängst geriet die ChargePoint-Aktie nach Vorlage der Quartalszahlen aber unter Druck, und das, obwohl das Unternehmen seine Umsatzprognose angehoben hatte, für das dritte Quartal jedoch einen unerwartet hohen Verlust auswies.

Dennoch spricht das Gros der Zahlen für sich selbst: Die Umsätze für das Quartal stiegen um 79 Prozent auf 65 Millionen Dollar und lagen damit am oberen Ende der Unternehmensvorgaben. Die bereinigte Bruttomarge belief sich im Berichtszeitraum auf 27 Prozent, verglichen mit 20 Prozent im Vorjahreszeitraum. Zum 31. Oktober hatte ChargePoint etwa 163.000 Ladepunkte in Betrieb, davon etwa 45.000 in Europa.

Über Roaming-Vereinbarungen können Kunden ihre Fahrzeuge auch an mehr als 290.000 Stationen anderer Anbieter aufladen. ChargePoint erwartet für das am 31. Januar 2022 endende Schlussquartal einen Umsatz von 73 bis 78 Millionen Dollar und setzte seine Umsatzprognose für das Gesamtjahr, das ebenfalls am 31. Januar 2022 zu Ende geht, von 225 bis 235 Millionen Dollar auf 235 bis 240 Millionen Dollar herauf.

Wenn die Mobilitätswende wirklich gelingen soll, dann braucht es ein funktionierendes Ladenetz. Den Marktführer dabei im Depot zu wissen, ist wohl nicht die schlechteste Idee, zumal die Biden-Administration bis 2030 mindestens 500.000 Ladestationen installiert haben will, wie es im aktuellen EV Charging Action Plan in den USA heißt, der sich auf ein Investitionsvolumen von insgesamt 7,5 Milliarden Dollar beläuft.

"Die Zukunft der Mobilität in unserem Land und auf der ganzen Welt ist elektrisch", sagte Vizepräsidentin Kamala Harris erst kürzlich an einer Ladestation für Elektrofahrzeuge in einem Vorort von Maryland gegenüber der Associated Press.

Plug Power-Aktie birgt 58 Prozent Renditepotenzial

Der nächste Titel, dem die Wall Street in den nächsten zwölf Monaten ein großes Potenzial zuschreibt, ist Plug Power, ein Hersteller von Brennstoffzellenmotoren für die E-Mobilität und der dazugehörigen Wasserstoffinfrastruktur, die eine grüne, nachhaltige Energieversorgung für Unternehmen ermöglicht. Die durchschnittlichen Kursziele der 24 von Investing.com befragten Analysten deuten auf ein Kurssteigerungspotenzial von 58,77 Prozent hin. Der Zielpreis lautet 49,22 Dollar.

Erst Mitte November hatte Morgan Stanley (NYSE:MS) sein Kursziel für die PLUG-Aktie von 43 auf 65 Dollar hochgeschraubt und sich dabei auf ein deutlich besseres Geschäft mit Elektrolyseuren und der Wasserstoffproduktion berufen.

"Wir heben unsere Umsatzschätzungen deutlich an, insbesondere bei Elektrolyseuren (+131 Prozent) und der Wasserstoffproduktion (+86 Prozent), getrieben durch die Kommentare des Managements zum Wachstum dieser Geschäftsfelder in den nächsten Jahren. Dies führt zu einer Anhebung unseres Kursziels um 51 Prozent auf 65 Dollar, was einer Steigerung von 61 Prozent gegenüber dem aktuellen Kursniveau entspricht", so die Analysten.

Auch für Plug Power spielt das US-Infrastrukturgesetz eine wichtige Rolle: 8 Milliarden Dollar sind für die Entwicklung von regionalen Zentren für sauberen Wasserstoff vorgesehen.

Darin enthalten sind 500 Millionen Dollar für die Produktion von sauberem Wasserstoff und 1 Milliarde Dollar zur Senkung der Kosten für die Herstellung von sauberem Wasserstoff mit Elektrolyseuren.

Laut McKinsey befindet sich die Branche nach wie vor in ihren Anfängen. Einer Studie zufolge dürften sich die Gesamtinvestitionen in Wasserstoffprojekte und entlang der gesamten Wertschöpfungskette bis 2030 auf schätzungsweise 500 Milliarden Dollar belaufen.

Grundlage dafür sind Elektrolyseure, also Vorrichtungen, in denen mit Hilfe von elektrischem Strom Wasser zerlegt wird und daraus Wasserstoff und Sauerstoff entsteht. Dieser wird dann gespeichert und als Endenergie in einer Vielzahl von Anwendungen eingesetzt. Genau in diesem Bereich ist Plug Power führend, was die Aktie trotz der jüngsten Kurskapriolen in diesem Sektor weiterhin interessant macht.

Li Auto-Aktie im Windschatten von Tesla und Nio

Nicht zu vernachlässigen ist auch das Renditepotenzial des chinesischen E-Auto-Herstellers Li Auto (NASDAQ:LI). Analysten sehen ein Kurssteigerungspotenzial von fast 47 Prozent für das 2015 gegründete Unternehmen, das in direkter Konkurrenz zu Tesla und Nio steht.

Das durchschnittliche Kursziel von 20 Analystenschätzungen liegt bei 44,40 Dollar. Das Unternehmen hat im Dezember 2019 sein erstes und bisher einziges Modell, einen Elektro-Hybrid-SUV namens Li ONE, vorgestellt, der jedoch im Mai diesen Jahres ein Update erhielt. Das Fahrzeug liegt preislich je nach Ausstattung zwischen 29.000 und 76.000 Dollar. Im Jahr 2020 gehörte es über alle Kraftstoffarten hinweg zu den zehn meistverkauften Fahrzeugen in China. Erst im November konnte Li Auto einen weiteren monatlichen Auslieferungsrekord aufstellen.

Der chinesische Elektroauto-Hersteller meldete insgesamt 13.485 ausgelieferte Li ONEs im vergangenen Monat. Dies entspricht einer Steigerung von 190 Prozent im Vergleich zum Vorjahresmonat. Zum Vergleich: Nio setzte im gleichen Zeitraum nur 10.705 Autos ab, während Xpeng (NYSE:XPEV) auf 15.613 kam. Die Gesamtzahl der Auslieferungen von Li Auto beläuft sich in diesem Jahr bisher auf 76.404.

Im dritten Quartal steigerte Li Auto seinen Umsatz auf 1,2 Milliarden Dollar und damit um nahezu 230 Prozent gegenüber dem gleichen Quartal des Vorjahres. Das Umsatzwachstum von Li Auto im dritten Quartal war sogar höher als das der Konkurrenzunternehmen Xpeng und Nio.

Für das vierte Quartal erwartet Li Auto den Absatz von 30.000 bis 32.000 Autos. Das wäre ein Zuwachs von mehr als 100 Prozent im Vergleich zum Vorjahr. Die Produktionsstätte des Unternehmens in Changzhou verfügt über eine jährliche Produktionskapazität von 100.000 Einheiten, lässt sich aber auf 200.000 Einheiten ausbauen.

Und auch Bewertungstechnisch ist Li Auto (7,5x) laut InvestingPRO-Daten auf Basis des Kurs-Umsatz-Verhältnisses günstiger als seine Peers Nio (8,5x) und Xpeng (11,4x)

Auf lange Sicht dürfte Li Auto auch weiterhin vom starken Wachstum der Inlandsnachfrage nach E-Autos profitieren. Der chinesische Markt für Elektrofahrzeuge wies 2019 ein Volumen von 98 Milliarden Dollar auf und soll laut Mordor Intelligence im Prognosezeitraum (2021 - 2026) eine durchschnittliche jährliche Wachstumsrate ("CAGR") von 31 Prozent verzeichnen.

Insgesamt wirkt die Aktie von Li Auto durchaus vielversprechend und gehört auf jeden Fall auf die Watchlist für alle Anleger, die sich mit Elektromobilität beschäftigen und eine preiswerte Alternative zu Nio oder Tesla suchen.

Alternativen: Andere Unternehmen aus dem E Mobilitäts-Sektor, denen ebenfalls größeres Aufwärtspotenzial von den Analysten in einem 12-Monatszeitraum beigemessen wird, sind: BMW (DE:BMWG) (+19,34 %), BYD (SZ:002594) (F:1211) (+17,37 %), BorgWarner (NYSE:BWA) (+16,87 %) und NVIDIA (NASDAQ:NVDA) (+15,5 %).

Lesen Sie auch: Diese 15 Cybersecurity-Aktien sollte man für 2022 auf der Watchlist haben

Von Marco Oehrl und Robert Zach