In 3 Sätzen:

- Die Bank of America (NYSE:BAC) ist die zweitgrößte Position im Portfolio von Berkshire Hathaway (NYSE:BRKa).

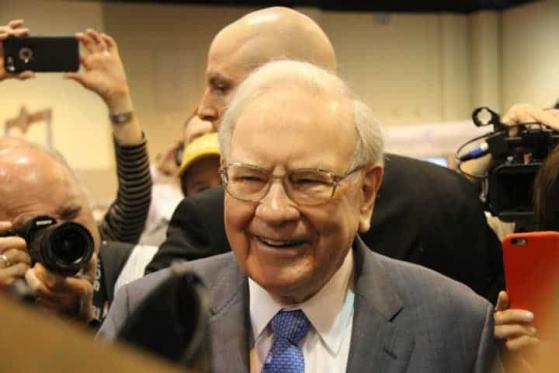

- Es handelt sich um eine Bank, die Warren Buffett und Berkshire schon seit geraumer Zeit positiv bewerten.

- Ein Wall-Street-Analyst sieht für die Aktie der Bank of America ein Wachstumspotenzial von bis zu 80 %.

Seit der Pandemie hatten Warren Buffett und sein Unternehmen Berkshire Hathaway eine komplizierte Beziehung zu Bankaktien (NASDAQ:KBWB). Schon zu Beginn der Pandemie verkauften sie viele ihrer Bankaktien, da sie über ihr Gesamtengagement in diesem Sektor besorgt waren. Im ersten Quartal 2022 begannen Buffett und Berkshire wieder, Bankaktien zu kaufen. Eine Bankaktie war jedoch die ganze Zeit über fester Bestandteil des Berkshire-Portfolios: Bank of America (WKN: 858388).

Mitte 2020 investierten Buffett und Berkshire mehr als 2 Mrd. US-Dollar in die Aktie, die derzeit fast 11 % des fast 347 Mrd. US-Dollar schweren Aktienportfolios von Berkshire ausmacht. Nicht nur Buffett ist von der Bank of America begeistert, auch die Wall Street scheint Gefallen an der zweitgrößten Bank der USA gefunden zu haben, und zumindest ein Analyst ist der Meinung, dass die Aktie noch viel Potenzial hat.

Warum die Analysten optimistisch sind In einer kürzlich erschienenen Research-Note hat Wells Fargo (NYSE:WFC)-Analyst Mike Mayo die Bank of America erneut als seine bevorzugte Bankanlage bezeichnet.

Ein Grund, warum Mayo so optimistisch ist, liegt darin, dass die Bank von einem steigenden Zinsumfeld profitiert. Eine der wichtigsten Einnahmequellen der Banken sind die Nettozinserträge, das heißt der Gewinn, den sie mit Krediten, Wertpapieren und Barmitteln nach der Finanzierung dieser Vermögenswerte erzielen. Wenn die US-Notenbank ihren Referenzzinssatz für Tagesgeld, die Federal Funds Rate, anhebt, werden die Banken einen höheren Ertrag auf einen großen Teil ihrer Kredite erzielen, der sich mit der Federal Funds Rate erhöht.

Wenn die Banken also ihre Finanzierungs- oder Einlagenkosten unter Kontrolle halten können, können sie ihre Gewinnspannen ausweiten. Die Bank of America hat in den letzten Jahren gute Arbeit bei der Verbesserung ihrer Einlagenbasis geleistet.

Die kurz- und langfristigen Zinssätze sind im letzten Jahr gestiegen und damit auch der NII der Bank of America. Aber jetzt wird die Fed mit Zinserhöhungen aggressiver als jemals zuvor seit der Großen Rezession. Die Fed hat in diesem Jahr bisher eine Anhebung um einen halben Punkt vorgenommen, und der Markt erwartet nun drei weitere Anhebungen um einen halben Punkt, bevor das Jahr zu Ende geht.

In seiner Research-Note sagte Mayo, dass die Bank of America die These vom „NII to the Sky“ selbst in einer Baisse besser als jede andere große Bank demonstriert. Ende März schätzte die Bank, dass eine 1%ige Anhebung des Leitzinses durch die Fed im nächsten Jahr zu 5,4 Mrd. US-Dollar an NII führen würde. Zu diesem Zeitpunkt lag der Leitzins innerhalb einer Spanne von 0,25 % und 0,5 %. Die obere Grenze des Leitzinses könnte am Jahresende bei 2,8 % oder sogar noch höher liegen. Auch die Bank of America geht davon aus, dass sie die Ausgaben in diesem Jahr konstant halten wird.

Vielleicht noch beeindruckender ist, dass Mayo in einer typischen Rezession immer noch davon ausgeht, dass die Bank of America eine Eigenkapitalrendite von 10 % erwirtschaften wird, d. h. die Eigenkapitalrendite einer Bank nach Abzug der immateriellen Vermögenswerte und des Firmenwerts. Das wäre ein hervorragendes Ergebnis in einer Rezession.

Wie hoch ist das Kursziel? Aufgrund all dieser Faktoren hat Mayo ein Kursziel von 66 US-Dollar für die Bank of America, was ein Steigerungspotenzial von etwa 80 % gegenüber dem Aktienkurs von 36,70 US-Dollar zum Börsenschluss am 2. Juni bedeutet. Das mittlere Kursziel der Analysten für die Bank of America liegt bei 47 US-Dollar, was ebenfalls ein starkes Wachstumspotenzial bedeutet.

Ich kann Mayo nur beipflichten, dass ich die Bank of America aufgrund ihrer hohen Vermögenssensibilität, ihrer starken technischen Fähigkeiten und ihrer Einlagenbasis für einen Kauf halte. Ich bin auch zuversichtlich, dass die Bank in der Lage sein wird, eine leichte Rezession zu überstehen und gute Ergebnisse zu erzielen.

Bram Berkowitz besitzt keine der angegebenen Aktien. The Motley Fool besitzt und empfiehlt Aktien von Berkshire Hathaway (B shares). Dieser Artikel erschien am 4.6.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.

Motley Fool Deutschland 2022

Dieser Artikel erschien zuerst auf The Motley Fool