- Die Unsicherheit über die Zinsstrategie der Fed, wachsende Rezessionsängste und eine hartnäckige Inflation werden die Stimmung der Anleger auch bis zum Ende des Jahres 2023 beherrschen.

- Ich bleibe im aktuellen Marktumfeld optimistisch für Blue-Chip-Unternehmen mit steigenden Dividendenausschüttungen und hohem freien Cashflow.

- Daher empfehle ich den Kauf der Aktien von Hormel Foods und UnitedHealth Group.

- Sie suchen nach erstklassigen Aktien, die in Ihr Portfolio passen könnten? Mitglieder von InvestingPro+ erhalten exklusiven Zugang zu unseren Research-Tools und Daten. Hier erfahren Sie mehr »

Qualitativ hochwertige Dividendentitel gehörten im vergangenen Jahr zu den Top-Performern am Markt, da sie den Anlegern in der Regel unabhängig von der Wirtschaftslage einen soliden Einkommensstrom bieten.

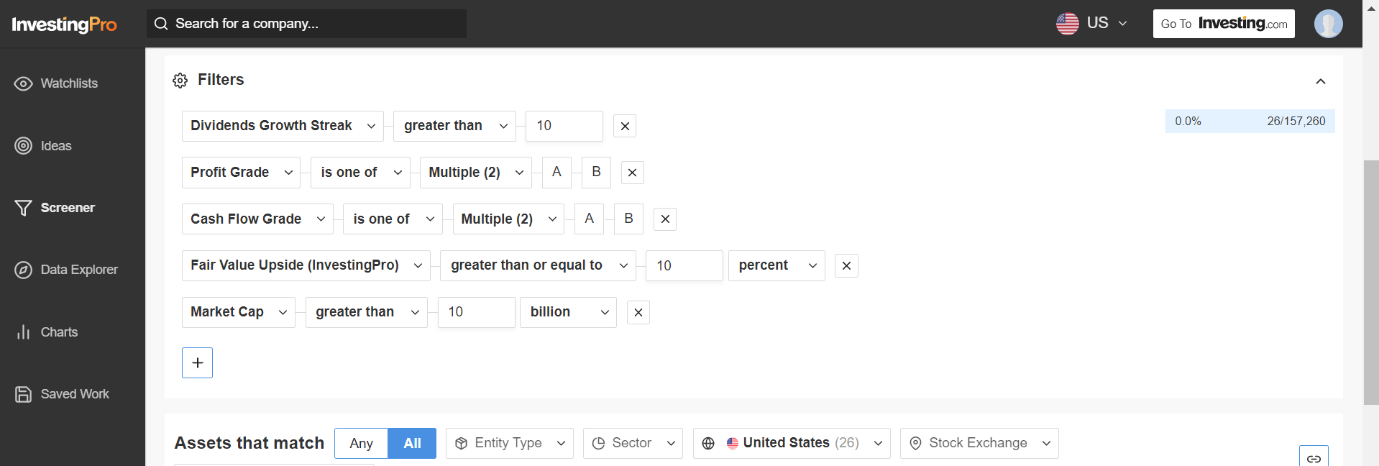

Daher habe ich mit dem InvestingPro Stock Screener methodisch über 7.500 Aktien herausgefiltert, die an der NYSE und der Nasdaq notiert sind, um damit eine kleine Watchlist etablierter Unternehmen mit starkem Wachstum, solider Rentabilität, gesundem Cashflow und attraktiver Bewertung zu erstellen.

Ich habe mich auf Aktien mit einer Marktkapitalisierung von mindestens 10 Mrd. USD konzentriert.

Dann habe ich nach Unternehmen gesucht, deren InvestingPro-Gewinn- und Cashflow-Note entweder ‚A‘ oder ‚B‘ war. Die Benchmarks von InvestingPro sind ein innovatives System für das Ranking von Aktien. Es berücksichtigt mehr als 100 Kennzahlen zu Unternehmenswachstum, Rentabilität, Cashflow und Bewertung und vergleicht die Unternehmen miteinander. Die Unternehmen, die bei diesen Kennzahlen am besten abschneiden, sind die gesündesten.

Dann habe ich die Auswahl auf Unternehmen mit einem Dividendenwachstum über mindestens die letzten zehn Jahre eingegrenzt. Titel mit einem Ertragspotenziel von mindestens 10 % bei der Fair Value-Beurteilung von InvestingPro haben es dann auf meine Watchlist geschafft. Der faire Wert wird anhand verschiedener Bewertungsmodelle wie u.a. Kurs-Gewinn-, Kurs-Umsatz-und Kurs-Buchwert-Verhältnisse ermittelt.

Nach Anwendung aller Kriterien blieben lediglich 26 Unternehmen übrig.

Quelle: InvestingPro

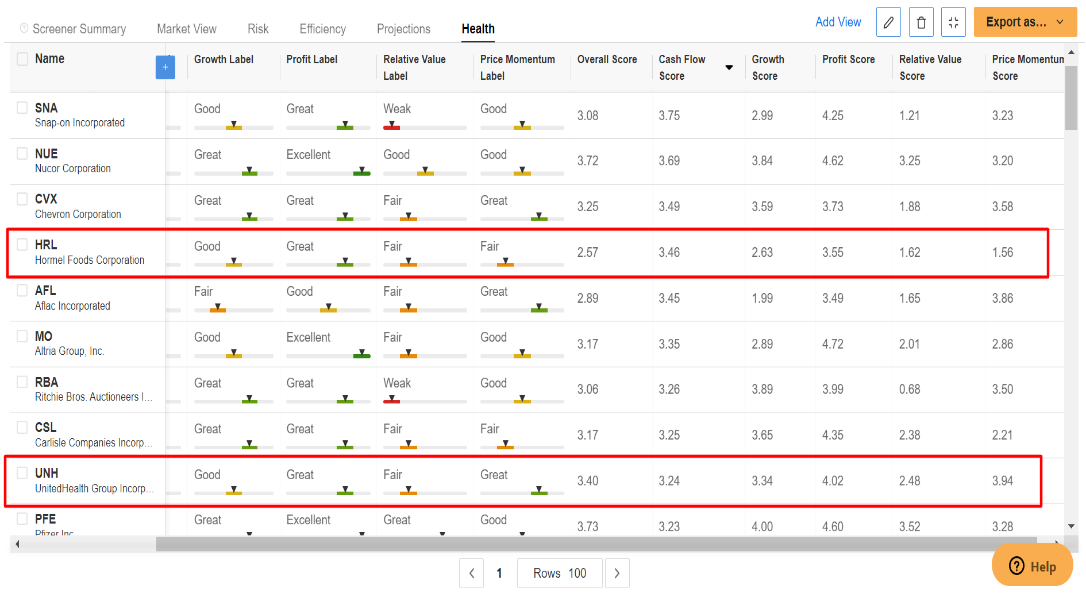

Davon waren Hormel Foods (NYSE:HRL) und UnitedHealth Group (NYSE:UNH) für mich die interessantesten beiden Titel.

Hormel Foods

- Kursentwicklung im laufenden Jahr: -12,7 %

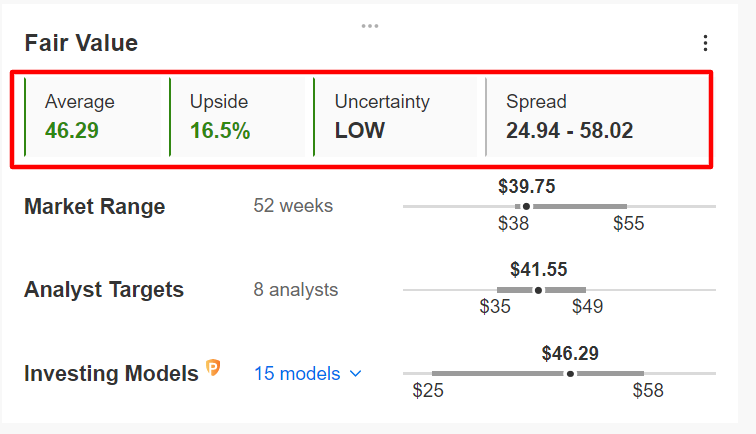

- Ertragspotenzial zum Fair Value: +16,5 %

- Dividendenwachstum: 57 Jahre

Trotz der jüngsten Kursverluste signalisiert InvestingPro, dass Hormel Foods - eines der weltweit führenden Lebensmittelverarbeitungsunternehmen - in den kommenden Monaten einen erheblichen langfristigen Mehrwert für die Aktionäre schaffen kann.

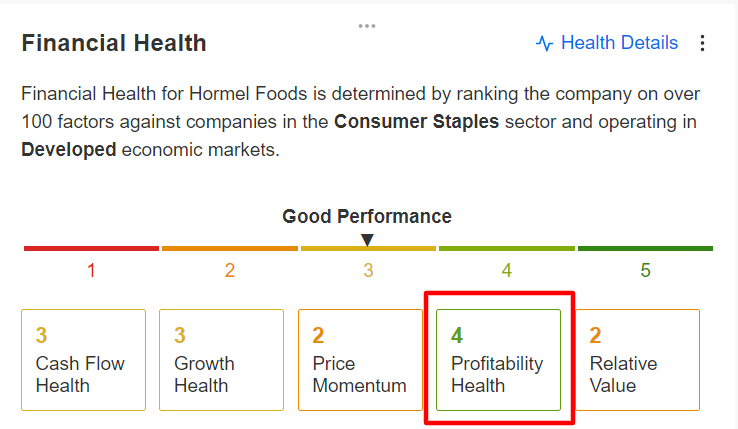

In puncto Stärke und Widerstandsfähigkeit weist Hormel bei der ‚Profitability Health‘-Bewertung von InvestingPro einen nahezu perfekten Score von 4/5 auf. Der Profitabiitäts-Score von InvestingPro wird mithilfe von mehr als 100 Faktoren und im Vergleich zu anderen Unternehmen im Sektor der Basiskonsumgüter beurteilt.

Quelle: InvestingPro

Der in Austin, Minnesota, ansässige Hersteller von Fertiggerichten hat im Laufe der Zeit bewiesen, dass er auch in einer sich abschwächenden Konjunktur eine stabile Dividende ausschütten kann. Der Grund dafür ist ein zuverlässig profitables Geschäftsmodell, das in der Vergangenheit schon viele Stürme erfolgreich überstanden hat.

Hormel hat die jährliche Dividende in 57 aufeinanderfolgenden Jahren erhöht. Angesichts einer Ausschüttungsquote von unter 60 % für das laufende Geschäftsjahr wird der Dividendenkönig im Jahr 2023 wahrscheinlich seine 58. jährliche Erhöhung in Folge bekannt geben. Die Aktienrendite beträgt derzeit 2,77 % und liegt damit deutlich über der impliziten Rendite von 1,56 % des S&P 500.

Auf Grundlage der Bewertungskennzahlen bin ich der Meinung, dass Hormel von einigen Anlegern, die sich hauptsächlich auf die kurzfristigen Herausforderungen des Unternehmens konzentrieren, zu niedrig bewertet wird.

Die Aktien des Lebensmittelriesen sind seit Jahresbeginn um 12,7 % gefallen, da sich die anhaltend hohe Inflation und der Gegenwind in der Lieferkette negativ auf das Kerngeschäft ausgewirkt hatten. Darüber hinaus hat der jüngste Ausbruch der Vogelgrippe im „Jennie-O“-Truthahnsegment für erhebliche Probleme gesorgt.

Meines Erachtens handelt es sich dabei jedoch nur um einen vorübergehenden Gegenwind, der sich in den kommenden Monaten abschwächen sollte.

Mit einem Kurs von unter 40 USD ist die HRL-Aktie laut den quantitativen Modellen von InvestingPro, die für die nächsten 12 Monate ein Renditepotenzial von 16,5 % gegenüber dem aktuellen Niveau prognostizieren, extrem günstig.

Quelle: InvestingPro

Das Unternehmen Hormel, das in mehr als 80 Ländern tätig ist, ist vor allem für die Herstellung einer Vielzahl von Fertig- und Tiefkühlgerichten bekannt. Zu den bekanntesten Marken des Unternehmens gehören SPAM, Planters, Skippy, Columbus Craft Meats und Jennie-O.

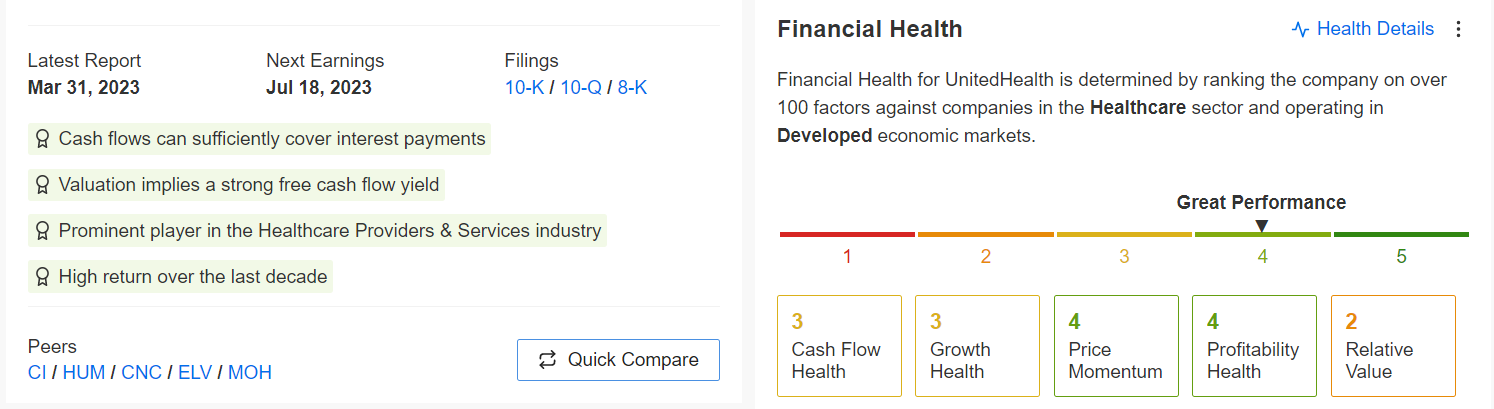

UnitedHealth Group

- Kursentwicklung im laufenden Jahr: -4,8 %

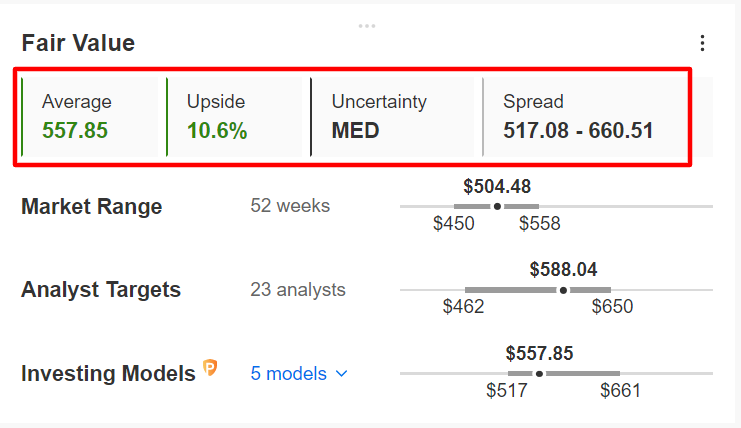

- Ertragspotenzial zum Fair Value: +10,6 %

- Dividendenwachstum: 13 Jahre

Die UnitedHealth Group ist die größte US-amerikanische Krankenversicherung und eines der größten Gesundheitskonglomerate der Welt mit einer Marktkapitalisierung von fast 500 Mrd. USD.

Die Aktie hat sich in den letzten Wochen extrem gut erholt, die UNH-Aktie hat seit ihrem Einbruch auf ein 52-Wochen-Tief von 457,59 USD Mitte März um fast 10 % zugelegt, diese Notierung hatte sie zuletzt 2022 erreicht.

Laut InvestingPro gibt es für UnitedHealth mehrere positive Faktoren, die in den kommenden Monaten zu weiteren Kursgewinnen führen sollten. Zu den Highlights gehören die makellose Bilanz und ein starkes Wachstum der freien Cashflow-Renditen, die es dem Unternehmen ermöglichen sollten, seine Dividendenzahlungen zu erhöhen.

Quelle: InvestingPro

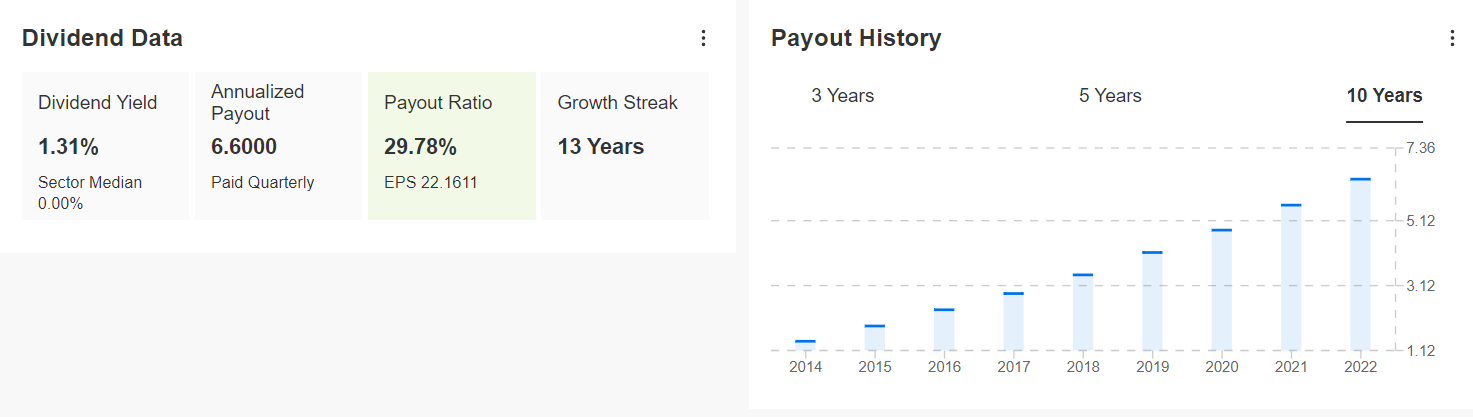

Es überrascht nicht, dass der Gesundheitsriese seine jährliche Dividende 13 Jahre hintereinander erhöht hat, was seine außergewöhnliche Erfolgsbilanz bei der Rückzahlung von Cash an seine Aktionäre unterstreicht.

Quelle: InvestingPro

Ein Zeichen dafür, wie gut sich das Unternehmen in dem gegenwärtigen Klima entwickelt hat, ist das Ergebnis von UnitedHealth für das 1. Quartal, das in der vergangenen Woche besser als erwartet ausgefallen ist. Ausschlaggebend dafür waren eine starke Leistung des Optum-Segments für Gesundheitsdienstleistungen und ein starker Zuwachs an Versicherten bei Medicare Advantage.

Das diversifizierte Gesundheitsunternehmen meldete für das 1. Quartal einen bereinigten Gewinn von 6,26 USD je Aktie, ein Anstieg um 14 % gegenüber 5,49 USD im Vorjahreszeitraum. Der Umsatz stieg im Jahresvergleich um rund 15 % auf den Rekordwert von 91,9 Mrd. USD und konnte damit das fünfte Quartal in Folge mit zweistelligen Zuwachsraten aufwarten.

Dank dieser positiven Ergebnisse konnte der Gesundheitsriese seine Gewinnprognose für das Gesamtjahr 2023 von 24,40 bis 24,90 USD pro Aktie auf 24,50 bis 25,00 USD pro Aktie anheben.

„Unser starkes, unternehmensweites Wachstum in diesem Quartal ist ein direktes Ergebnis des unerschütterlichen Engagements unserer Kollegen, mehr Menschen mehr Gesundheitsdienste anzubieten und den Verbrauchern einen besseren Zugang zu einer qualitativ hochwertigen, erschwinglichen Versorgung zu ermöglichen“, sagte CEO Andrew Witty in der Ergebnismitteilung.

Laut InvestingPro hat das in Minnesota ansässige Gesundheitskonglomerat die Gewinnschätzungen der Wall Street seit dem 2. Quartal 2013 in erstaunlichen 40 aufeinanderfolgenden Quartalen übertroffen.

Quelle: InvestingPro

Daher bin ich der Meinung, dass es sich lohnt, UNH in Ihr Portfolio aufzunehmen, da der Titel immer noch attraktiv bewertet ist und laut InvestingPro nach dem Schlusskurs vom Dienstag ein Aufwärtspotenzial von 10,6 % bieten sollte.

***

Offenlegung: Jesse Cohen ist derzeit über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) long im S&P 500 und den Nasdaq 100 investiert. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF(XLK). Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.