Die US-Aktienmärkte setzen ihren beeindruckenden Erfolgskurs fort und führen auch im Jahr 2023 die Performance der wichtigsten Anlageklassen weltweit deutlich an. Der Schlüssel zu diesem Erfolg liegt nach wie vor in der starken Performance der Aktien großer Technologieunternehmen.

Die großen Technologieunternehmen dominieren weiterhin die Märkte und sind maßgeblich für die positive Entwicklung der US-Aktien verantwortlich. Ohne Berücksichtigung dieser Unternehmen zeigt sich jedoch eine eher durchschnittliche Wertentwicklung, die etwa der Rendite von Geldmarktfonds entspricht.

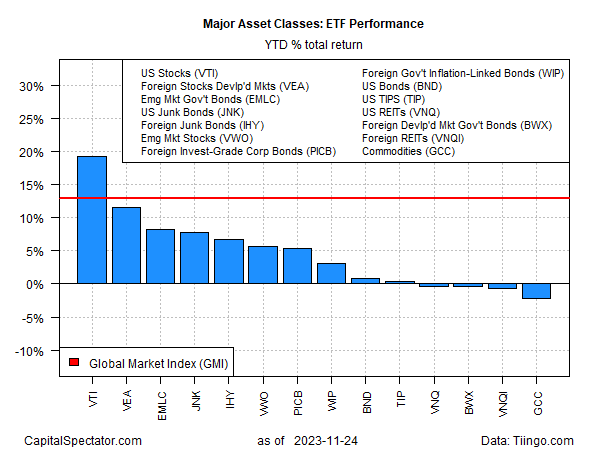

Nach Marktkapitalisierung gewichtete US-Aktien, bei denen Big-Tech-Unternehmen den Rest des Feldes längst hinter sich gelassen haben, bestimmen seit Jahresbeginn die Indexrenditen, wie an diversen ETFs (Stand: 24. November) gut ablesbar ist. Der Vanguard Total (EPA:TTEF) US Stock Market Index Fund (NYSE:VTI) hat in diesem Jahr bisher 19,2 % zugelegt und liegt damit weit vor dem Rest der primären Segmente der Weltmärkte.

Die nächstbeste Gruppe in diesem Jahr sind Aktien aus Industrieländern ohne USA (VEA) mit einem vergleichsweise moderaten Plus von 11,6 %. Der Global Market Index (GMI) liegt in diesem Jahr um fast 13 % vorn. (Dieser von CapitalSpectator.com veröffentlichte, nicht verwaltete Vergleichsindex enthält alle wichtigen Anlageklassen mit Ausnahme von Cash nach Marktwerten gewichtet und ist ein wettbewerbsfähiger Vergleichsindex für Multi-Asset-Portfolios).

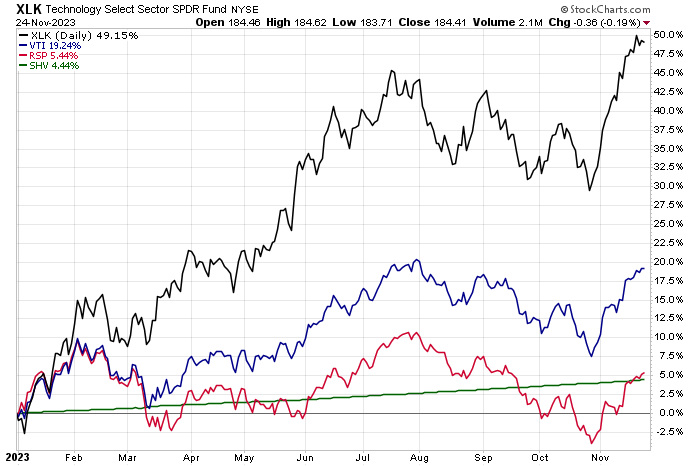

Auf dem US-Aktienmarkt rangiert "Big Tech" mit großem Abstand ganz oben. Der iShares Technology ETF (NYSE:XLK), der stark in Unternehmen wie Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL) und Nvidia (NASDAQ:NVDA) gewichtet ist, ist im Jahr 2023 um mehr als 49 % gestiegen - mehr als doppelt so stark wie der gesamte US-Aktienmarkt (VTI).

Ein aussagekräftigerer Vergleich zeigt, wie sich die durchschnittliche Aktie im Vergleich zu einem gleichgewichteten Portfolio, das den Big-Tech-Faktor ausschließt, entwickelt hat. Die Rendite des Invesco S&P 500 Equal Weight ETF (NYSE:RSP) liegt mit 5,4 % seit Jahresbeginn nur geringfügig über der Performance eines Cash-ETFs ({{38208|SHV}).

All das mündet in die Schlüsselfrage für die Asset Allocation und die Anlagestrategie im Jahr 2024: Werden US-Aktien (genauer: "Big Tech") weiterhin besser performen als andere? Das weiß natürlich niemand, aber nach einem derart fulminanten Lauf sollte man seine Hoffnungen auf eine Wiederholung der Performance zumindest mit einer gewissen Vorsicht formulieren. David Kostin, Chefstratege für US-Aktien bei Goldman Sachs (NYSE:GS), bleibt dennoch optimistisch.

"Unsere Basisprognose besagt, dass sich Technologieaktien mit hoher Marktkapitalisierung auch 2024 besser entwickeln werden als der Rest des S&P 500", so seine Prognose. Den Grund dafür sieht er in steigenden Umsätzen, erklärt er.

"Analystenschätzungen zufolge werden die ganz großen Tech-Unternehmen ihre Umsätze bis 2025 mit einer CAGR von 11 % steigern, während der Rest des S&P 500 nur 3 % erreicht. Die Nettomargen der Glorreichen Sieben sind doppelt so hoch wie die des restlichen Index, und der Konsens geht davon aus, dass dieser Abstand bis 2025 bestehen bleiben wird."

Fügt man die steigenden Erwartungen einer baldigen Zinssenkung durch die US-Notenbank hinzu, wird deutlich, welches Umfeld die Aktien der großen Technologieunternehmen beflügeln könnte.

"Die Wall Street bereitet sich auf Zinssenkungen vor", berichtet das Wall Street Journal. "Zwanzig Monate nachdem die Federal Reserve eine beispiellose Kampagne gegen die Inflation gestartet hat, glauben die Investoren nun, dass es viel wahrscheinlicher ist, dass die Zentralbank die Zinsen in vier Monaten senken wird, als dass sie sie in absehbarer Zeit wieder anheben wird."

Die Gefahr besteht darin, dass die Zukunft ungewiss bleibt und keine Prognose sicher ist. Der Rückenwind für Big-Tech scheint derzeit zwar positiv zu sein, aber die Welt birgt nach wie vor viele Risiken. Insgesamt wird von den vielen Optimisten bei den größten und erfolgreichsten Großunternehmen praktisch kein Puffer für Fehltritte eingepreist.