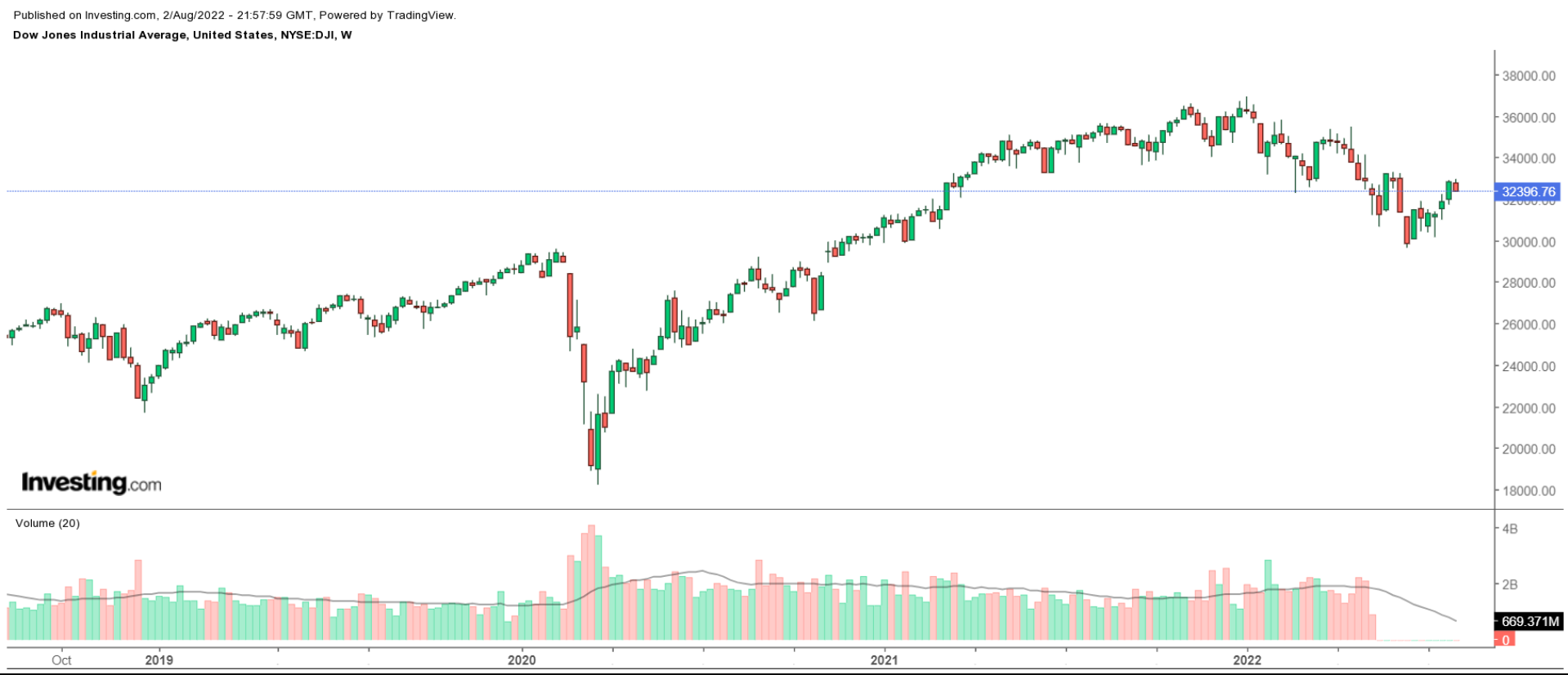

- Im Durchschnitt ist der August der schlechteste Monat für den US-Aktienmarkt

- Zu den marktbewegenden Ereignissen in diesem Monat gehören Verbraucherpreisdaten und das Treffen der Fed

- Diamondback Energy, ZIM Integrated Shipping Services und Newmont Corporation sind derzeit eine Kaufüberlegung wert

Nach seinem besten Monat seit 2020 hat der August an der Wall Street aufgrund zunehmender geopolitischer Spannungen sowie der Zinserhöhungspläne der Fed zur Bekämpfung der starken Inflation einen volatilen Start hingelegt.

Anleger stellen sich in diesem Monat inmitten einer Fülle von marktbewegenden Ereignissen, darunter ein Verbraucherpreisbericht und das Fed-Treffen in Jackson Hole, auf weitere Turbulenzen ein.

Seit 1986 war der August im Durchschnitt der schlechteste Börsenmonat. Die durchschnittliche Rendite des Dow Jones Industrial Average im August der letzten 35 Jahre beträgt minus 0,67 %. Im Vergleich dazu lag der durchschnittliche Gewinn für den Rest des Jahres bei 1,05 %.

Angesichts dieser Tatsache möchten wir Ihnen hier drei Unternehmen vorstellen, die in den kommenden Wochen eine Outperformance erzielen könnten.

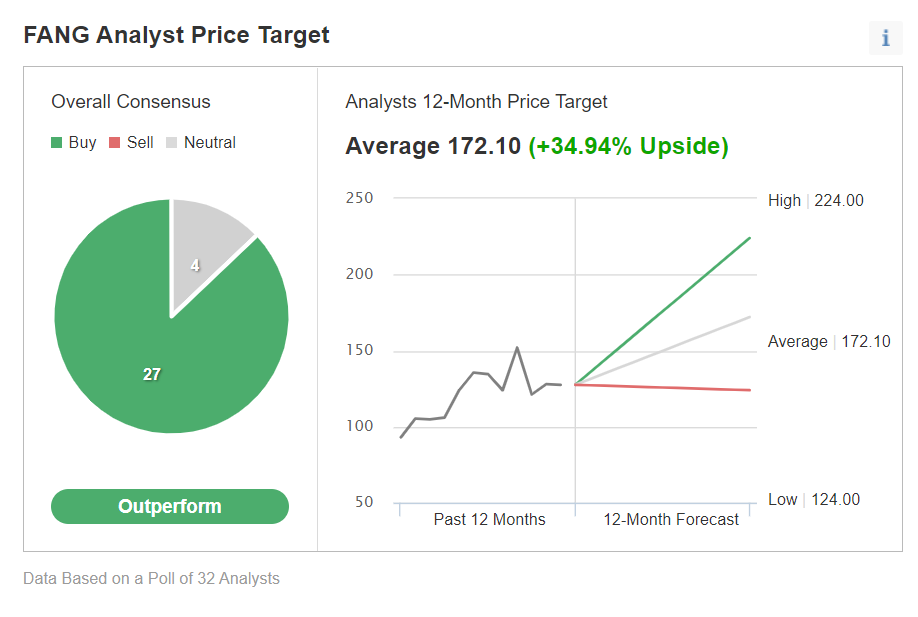

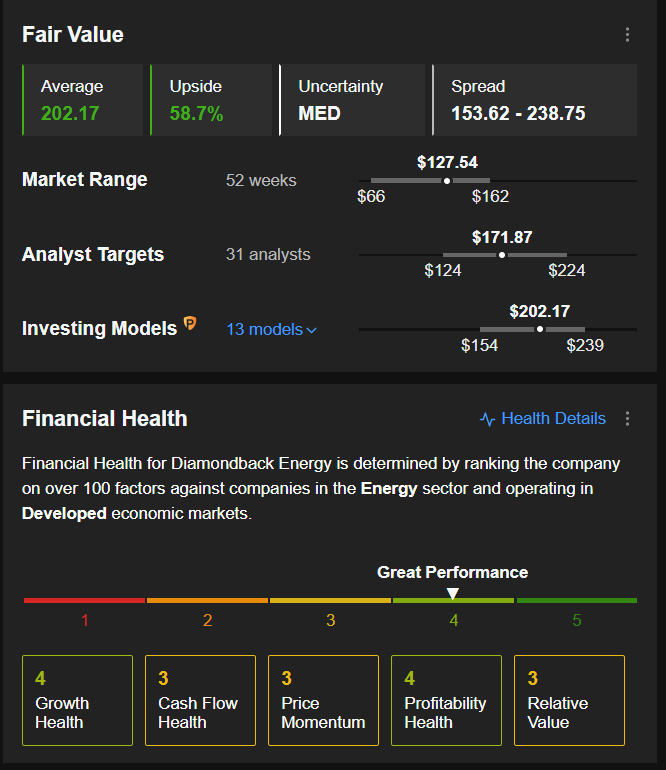

Diamondback Energy

- Performance seit Jahresbeginn: +20,4 %

- Pro+ Fair Value Upside: +58,7 %

- Marktkapitalisierung: 22,2 Mrd. USD

Diamondback Energy (NASDAQ:FANG) ist einer der größten Produzenten von Rohöl und Erdgas im Permian-Becken und damit ein führender Akteur im Energiesektor. Auf die Region, die sich über den Westen von Texas und den Südosten von New Mexico erstreckt, entfallen etwa 30 % der gesamten inländischen Ölförderung.

Die Aktien des in Texas ansässigen Energieunternehmens, dessen Kerngeschäft die Exploration, Erschließung und Produktion von Öl, Gas und Flüssigerdgas umfasst, haben die Renditen des Dow und S&P von Jahr zu Jahr übertroffen. Sie liegen bei 20,4 %.

FANG erreichte am 8. Juni ein Allzeithoch von 162,24 USD und hat in den letzten 12 Monaten fast 69 % an Wert zugelegt.

Mit einem relativ niedrigen Kurs-Gewinn-Verhältnis (KGV) von 5,9 ist Diamondback im Vergleich zu anderen namhaften Unternehmen der Branche wie EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), Devon Energy (NYSE:DVN) und Continental (ETR:CONG) Resources (NYSE:CLR) sehr günstig zu haben.

Diamondback Energy bleibt eine der besten Aktien, um sich gegen weitere Unsicherheiten abzusichern. Die Unternehmensführung ist beständig bemüht, den Aktionären Barmittel in Form höherer Dividenden und Aktienrückkäufen zurückzugeben.

Tatsächlich hat der Schieferölproduzent, der die Konsensschätzungen mit seinen am 1. August vorgelegten Zahlen für das 2. Quartal übertroffen hat, kürzlich seine jährliche Basisdividendenausschüttung um 7 % auf 3,00 USD je Aktie erhöht.

Die Geschäftsführung von Diamondback kündigte außerdem eine variable Sonderdividende von 2,30 USD je Aktie an und genehmigte eine Erhöhung des Aktienrückkaufprogramms um 2 Mrd. USD. Damit will das Unternehmen seinen Plan ergänzen, rund 75 % des freien Cashflows an die Aktionäre zurückzuzahlen.

Laut einer Umfrage von Investing.com bleiben Analysten bezüglich der Aktie im Allgemeinen optimistisch. So liegt das durchschnittliche Kursziel bei 172,10 USD.

Ebenso weisen die quantitativen Modelle in InvestingPro auf einen Zugewinn von etwa 59 % hin, was die Aktien ihrem Fair Value von 202,17 USD näher bringt.

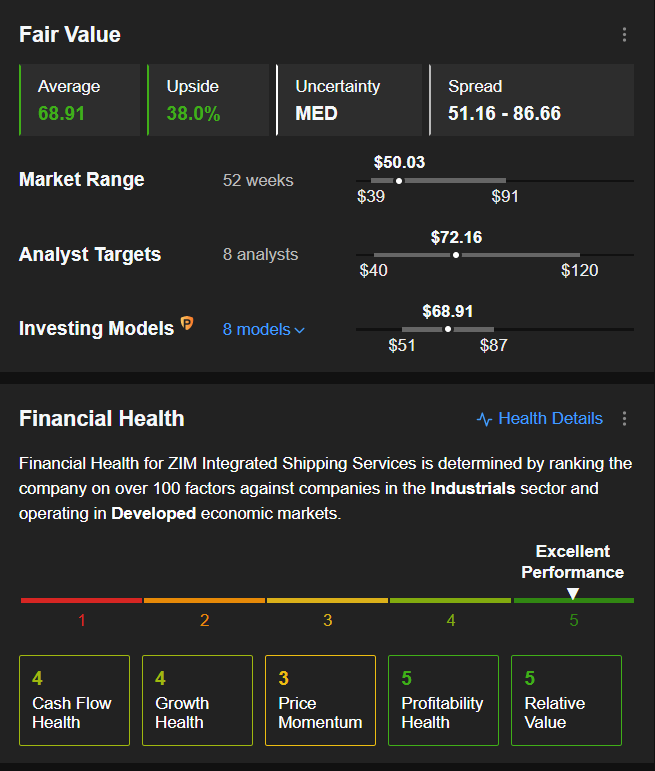

ZIM Integrated Shipping Services

- Performance seit Jahresbeginn: -15 %

- Pro+ Fair Value-Upside: +38 %

- Marktkapitalisierung: 6,0 Mrd. USD

ZIM Integrated Shipping Services (NYSE:ZIM) ist ein globales Frachtreedereiunternehmen, das eine Flotte von 118 Schiffen besitzt und betreibt, darunter 110 Containerschiffe und 8 Fahrzeugtransportschiffe.

Das in Israel ansässige Unternehmen, das im Januar 2021 mit 15 USD je Aktie sein Debüt an der New Yorker Börse gab, stieg bis 17. März inmitten steigender Frachtraten aufgrund eines günstigen Nachfrageumfelds auf ein Rekordhoch von 91,24 USD.

Die ZIM-Aktie konnte seitdem angesichts der nachlassenden globalen Lieferkettenprobleme dieses Niveau nicht halten und ist seit Jahresbeginn um 15 % gefallen. In den letzten 12 Monaten liegt das Kursplus aber immer noch bei über 30 %.

Die günstige Bewertung des Schifffahrtsriesen in Verbindung mit seinen anhaltenden Bemühungen, mehr Kapital an die Aktionäre zurückzuzahlen, macht das Unternehmen zu einer attraktiven Option für Anleger, die sich in den kommenden Wochen vor weiterer Marktvolatilität schützen wollen.

ZIM wird mit einem KGV von nur 1,1 gehandelt, was laut Investing Pro 90 % unter dem Sektormedian von 11,0 liegt.

Darüber hinaus bietet das Unternehmen derzeit eine jährliche Dividende von 11,40 USD bei einer hohen Rendite von 16,4 %.

Laut dem Investing Pro-Modell ist die ZIM-Aktie stark unterbewertet und könnte gegenüber dem aktuellen Kursniveau einen Anstieg von 38 % verzeichnen.

Analysten sind zudem optimistisch in Bezug auf die globale Containerschifffahrt und verweisen auf starke Fundamentaldaten dieses Marktes.

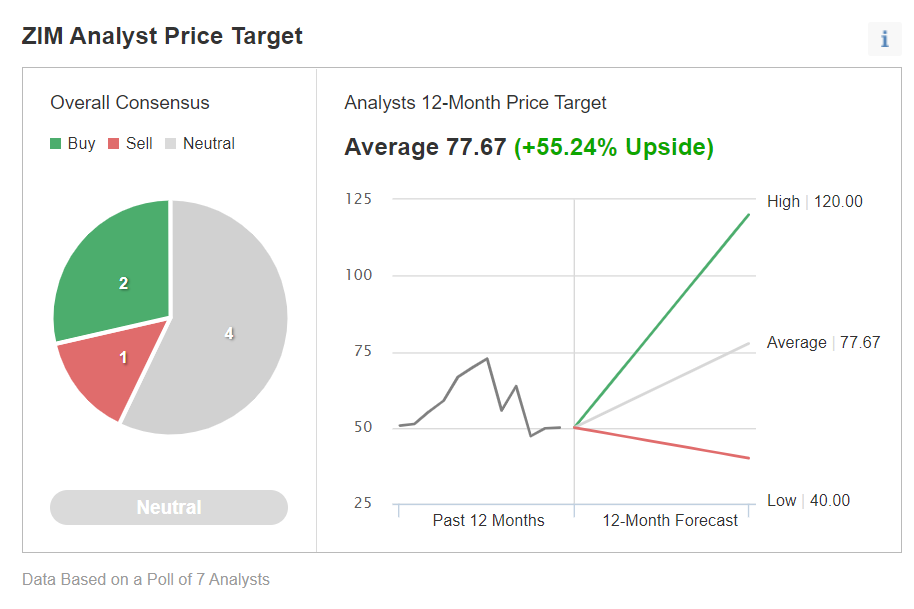

Laut einer Umfrage von Investing.com stufen sechs von sieben Analysten die ZIM-Aktie entweder als „Outperform“ oder „Hold“ ein.

Es wird erwartet, dass ZIM ein solides Ergebnis- und Umsatzwachstum liefert, wenn es seine neuesten Quartalszahlen vor US-Börsenöffnung am 17. August vorstellt.

Die Konsenserwartungen gehen von einem Gewinn je Aktie von 13,24 USD im 2. Quartal aus, was einer Steigerung von 79,1 % gegenüber dem Vorjahr entspricht. Der Umsatz dürfte um 56,3 % im Jahresvergleich auf 3,72 Mrd. USD steigen, was auf höhere Frachtvolumina und steigende Versandkosten zurückzuführen ist.

Newmont

- Performance seit Jahresbeginn: -27,7 %

- Pro+ Fair Value Upside: +31,2 %

- Marktkapitalisierung: 35,6 Mrd. USD

Newmont Goldcorp (NYSE:NEM) ist gemessen am Marktwert, der Produktion und den Reserven der weltweit größte Goldproduzent. Das Unternehmen mit Liegenschaften in Goldabbauregionen in Nordamerika, Südamerika und Australien beschäftigt sich auch mit der Produktion und Exploration von Kupfer, Silber, { {956470|Zink}} und Blei.

Nachdem die Unternehmensanteile am 18. April auf ein Allzeithoch von 86,37 USD gestiegen waren, notierte die NEM-Aktie am 25. Juli auf einem Tief von 44 USD. Seit Jahresbeginn brach der Kurs um 27,7 % ein. Seitdem hat sich die Aktie leicht erholt und liegt derzeit etwa 48 % unter ihrem Rekordhoch.

Wir gehen davon aus, dass sich der positive Trend von Newmont im Zuge wieder anziehender Goldpreise fortsetzen wird.

Aufgrund höherer Betriebskosten im Zusammenhang mit Arbeitskosten, Energiekosten und Lieferungen meldete Newmont Ergebnisse für das 2. Quartal, die hinter den Schätzungen des Marktes zurückblieben. Der Umsatz stieg jedoch stärker als erwartet und profitierte vom starken Anstieg des Goldpreises sowie von höheren Verkaufsmengen.

Newmont erwirtschaftete im 2. Quartal einen freien Cashflow von 514 Mio. USD und beendete das Quartal mit einem Bestand von rund 4,3 Mrd. USD.

Newmont bietet derzeit eine jährliche Rendite von 4,90 %, eine der höchsten in der Branche.

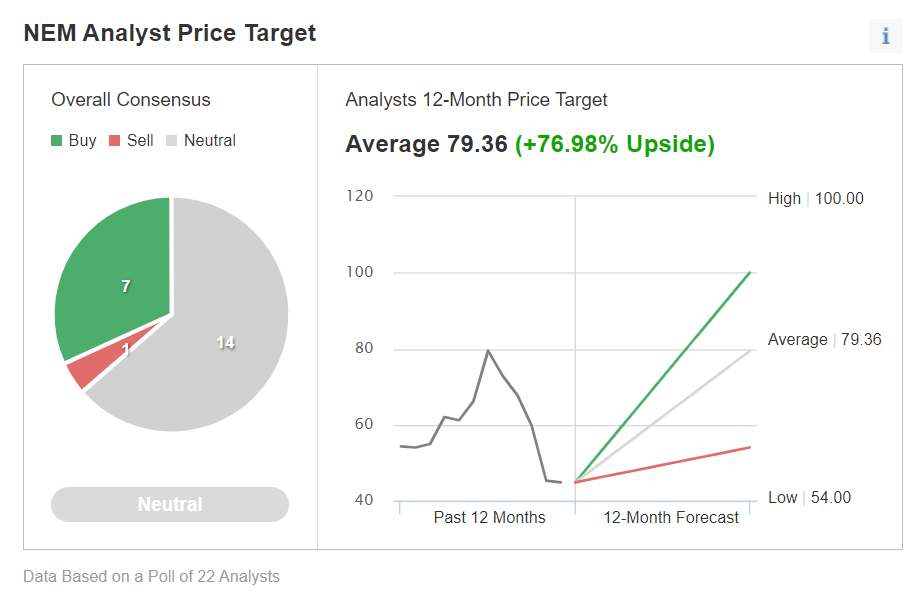

Laut einer Umfrage von Investing.com bewerten sieben Analysten NEM mit „Buy“, 14 mit „Hold“ und nur einer mit „Sell“.

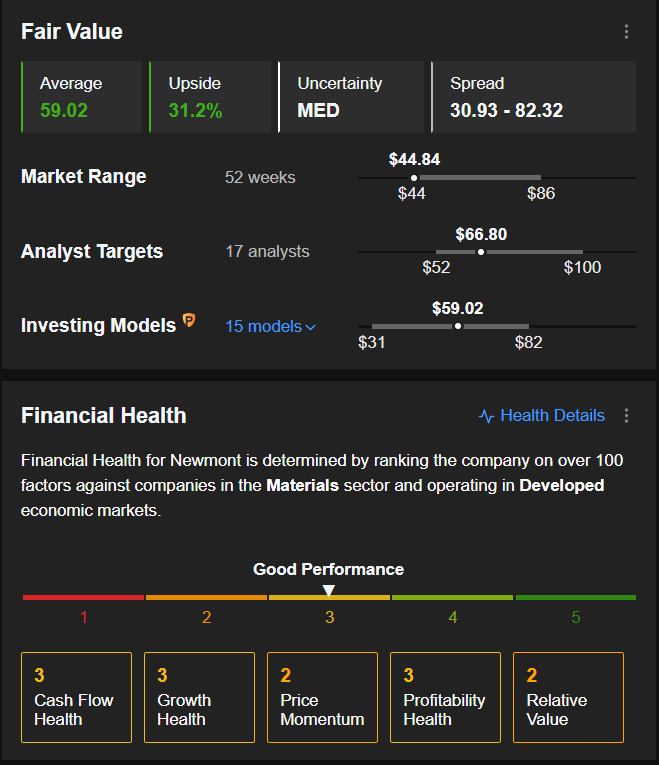

Der durchschnittliche Fair Value für Newmont auf InvestingPro liegt bei 59,02 USD, was einer potenziellen Steigerung von 31,2 % entspricht

Haftungsausschluss: Zum Zeitpunkt des Verfassens dieses Artikels hielt Jesse eine Position in FANG-Aktien. Die in diesem Artikel diskutierten Ansichten sind ausschließlich die Meinung des Autors und dürfen nicht als Anlageberatung verstanden werden.