- Die Ängste an den Märkten haben sich angesichts der erheblichen Befürchtungen einer Rezession verstärkt.

- In einer Zeit, in der die Märkte weiterhin mit Unsicherheiten konfrontiert sind, ist es wichtig, eine langfristige Perspektive beizubehalten.

- In diesem Beitrag gehen wir der Frage nach, warum man bei solchen Dips nicht in Panik verfallen sollte und warum man optimistisch bleiben kann.

-

Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

Nachdem eine Reihe makroökonomischer Daten schlechter als erwartet ausgefallen waren, befürchtete der Markt, dass die Fed zu lange mit Zinssenkungen gewartet haben könnte, wodurch sich das Risiko einer Rezession in der größten Volkswirtschaft der Welt erhöhte.

Die Risikosignale beschränkten sich jedoch nicht auf die USA, denn Unternehmensumfragen im Euroraum zeigten, dass die Region von geopolitischen Spannungen, einem schwächeren globalen Wachstum und einem geringen Verbrauchervertrauen betroffen ist.

Darüber hinaus verlangsamte sich die Aktivität im verarbeitenden Gewerbe Chinas in den drei Monaten bis Juli ebenfalls .

Die Fed hat die erste Zinssenkung des neuen Zyklus hinausgezögert, und es gibt nun Befürchtungen, dass sie zu lange gewartet hat und die Wirtschaft ins Stottern geraten könnte.

Daher kamen Gerüchte auf, die Fed könnte eine Notfallsitzung einberufen und die Zinsen senken.

Das ist aber höchst unwahrscheinlich, denn in den letzten 30 Jahren gab es nur neun Notfallsitzungen, und alle fanden unter schwierigeren Umständen statt als die jetzige.

Die Entscheidung, bis September zu warten, erscheint am vernünftigsten, könnte doch eine Zinssenkung zwischen den Sitzungen eine Panikstimmung an den Märkten auslösen.

Trotz der Marktturbulenzen ist es wichtig, den Überblick zu behalten. Historische Daten zeigen, dass Marktrückgänge ein normaler Bestandteil des Investitionszyklus sind.

Auch wenn die aktuelle Situation beunruhigend sein mag, darf nicht vergessen werden, dass es in der Vergangenheit ähnliche oder sogar noch stärkere Einbrüche gegeben hat.

Warum die jüngste Korrektur der Märkte keine Panik auslösen sollte

Trotz der Belastung durch die restriktive Geldpolitik sind die Fundamentaldaten der US-Wirtschaft nach wie vor stark und werden bald von den Lockerungsmaßnahmen profitieren.

Man denke nur an den jüngsten Anstieg des VIX, der oft als "Angstmesser" bezeichnet wird, auf ein Hoch von über 65 - ein seltenes Ereignis, das normalerweise Panik signalisiert. Es bestehen jedoch Zweifel, ob der VIX die Marktstimmung wirklich korrekt widerspiegelt.

Ein genaueres Maß sind die VIX Futures, die einen deutlich geringeren Sprung zeigen. Während der VIX am Montag in weniger als fünf Stunden um 42 Punkte auf 65,73 stieg, legten die an den VIX gekoppelten August-Futures im gleichen Zeitraum deutlich weniger zu.

Auch wenn die aktuelle Korrektur an den Börsen schwerwiegend erscheint, sollte man den breiteren historischen Kontext nicht außer Acht lassen.

Von 2000 bis 2023 verzeichnete der S&P 500 16 Rückgänge, die den aktuellen Rückgang übertreffen. Diese Daten unterstreichen, dass Marktkorrekturen nichts Ungewöhnliches sind und für langfristig orientierte Anleger oft Kaufgelegenheiten bieten.

Schauen wir uns daher drei Gründe an, warum man trotz der jüngsten Achterbahnfahrt weiterhin optimistisch für die Märkte sein kann.

1. Hedgefonds spekulieren auf eine Markterholung

Interessant ist, dass die Hedge-Fonds - während die Privatanleger aus dem Markt flüchten - so viele US-Aktien gekauft haben wie seit März nicht mehr. Dieser Trend deutet darauf hin, dass erfahrene Profis den jüngsten Ausverkauf als attraktiven Einstiegszeitpunkt betrachten.

2. Historische Trends begünstigen Erholung

In der Vergangenheit war ein Marktrückgang oft auch eine Kaufgelegenheit. Seit 1980 hat der S&P 500 in den drei Monaten nach einem Rückgang von 5 % gegenüber dem letzten Höchststand eine durchschnittliche Rendite von 6 % erzielt.

3. Jüngster Abschwung war normal

Im Jahr 2024 verzeichnete der S&P 500 einen maximalen Rückgang von 8,5 %. In den letzten 96 Jahren kam es in 68 Jahren zu größeren Rückschlägen, d.h. in 70,8% der Zeit musste der Markt einen stärkeren Rückgang hinnehmen.

Die stärksten Rückgänge in der Vergangenheit (z.B. 1931) -57,5 %, 1932: (-51 %), auch in den letzten Jahren gab es immer wieder deutliche Rückgänge.

Von 2000 bis 2023 gab es in 16 von 24 Jahren einen stärkeren Rückgang als in diesem Jahr, so dass die diesjährige Korrektur alles andere als außergewöhnlich ist.

Mitte der Woche werden alle Augen auf die Beschäftigungsdaten gerichtet sein, um zu sehen, ob sich das makroökonomische Umfeld weiter verschlechtert.

Fazit: Die Anleger bleiben ängstlich, und das könnte eine Chance sein

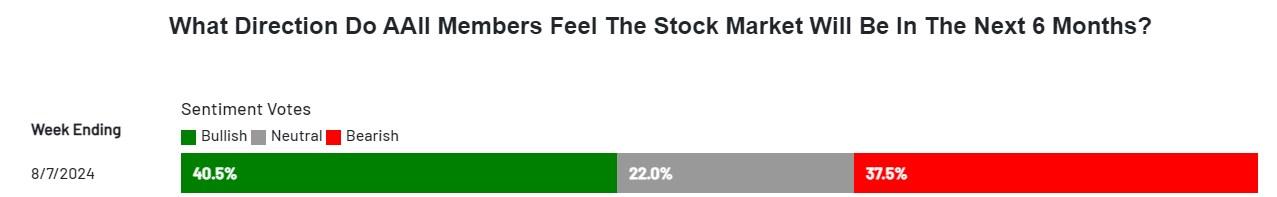

Der AAII zeigt, dass die Anleger so pessimistisch sind wie seit neun Monaten nicht mehr. Diese Entwicklung erfolgte, nachdem der S&P 500 am vergangenen Montag den schlechtesten Tag seit zwei Jahren verzeichnet hatte.

Quelle: AAII

Der Anteil der Pessimisten ist auf 37,5 % gestiegen. Dieser Anteil liegt über dem historischen Durchschnitt von 31 %, aber immer noch unter dem Niveau vom November, als der Pessimismus mit 50,3 % seinen Höchststand erreicht hatte.

Auf der anderen Seite ist der Anteil der Optimisten von 44,9 % auf 40,5 % gesunken.

Wenn der Pessimismus zunimmt, ist es wichtiger denn je, sich an den größeren historischen Kontext zu erinnern, bevor man in einem Anfall von Panik lange gehaltene Positionen verkauft.

Haftungsausschluss: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie darauf hinweisen, dass alle Arten von Anlagen unter verschiedenen Gesichtspunkten bewertet werden und mit einem hohen Risiko behaftet sind. Daher tragen allein Sie die Verantwortung für jede Anlageentscheidung und das damit verbundene Risiko.