- Internationale Hotelreservierungen und Flugreisen ziehen an, was der Reisebranche im 1. Quartal 2023 erfreuliche Ergebnisse beschert.

- Das Geschäft von Airbnb expandiert und ist finanziell gut aufgestellt

- Trotzdem könnte Booking die bessere Wahl sein, um vom Reiseboom zu profitieren, denn das Kurs-Buchwert-Verhältnis ist niedriger, das Umsatzwachstum besser und das Kurspotenzial größer

Jetzt, wo der globale Reiseverkehr endlich den lang erwarteten Auftrieb durch die Wiedereröffnung der chinesischen Wirtschaft erhält, sind Reiseaktien wieder voll en vogue.

Den jüngsten Zahlen von AAA Booking zufolge steigen die internationalen Hotelbuchungen in diesem Jahr um über 300 % im Vergleich zu 2022. Ebenso berichtete das European Airport Trade Body kürzlich, dass 45 % der Flughäfen das Reiseaufkommen von vor der Pandemie bereits wieder erreicht oder sogar übertroffen haben.

Die Folge: Eine Flut positiver Zahlen in der Hotel- und Reisebuchungsbranche bereits im 1. Quartal 2023 - einem aufgrund des zyklischen Charakters des Geschäfts typischerweise schwächeren Quartal für diesen Sektor.

Booking Holdings (NASDAQ:BKNG) meldete erstaunliche 3,8 Milliarden Dollar Umsatz, während die Bruttobuchungen um 44 % auf 39,4 Milliarden Dollar für das Quartal in die Höhe schnellten.

Ähnlich beeindruckende Quartalszahlen meldete auch Expedia (NASDAQ:EXPE) mit einem Rekordumsatz von 2,67 Milliarden Dollar und einem Plus von 20 % bei den Bruttobuchungen, die sich auf stattliche 29,4 Milliarden Dollar beliefen.

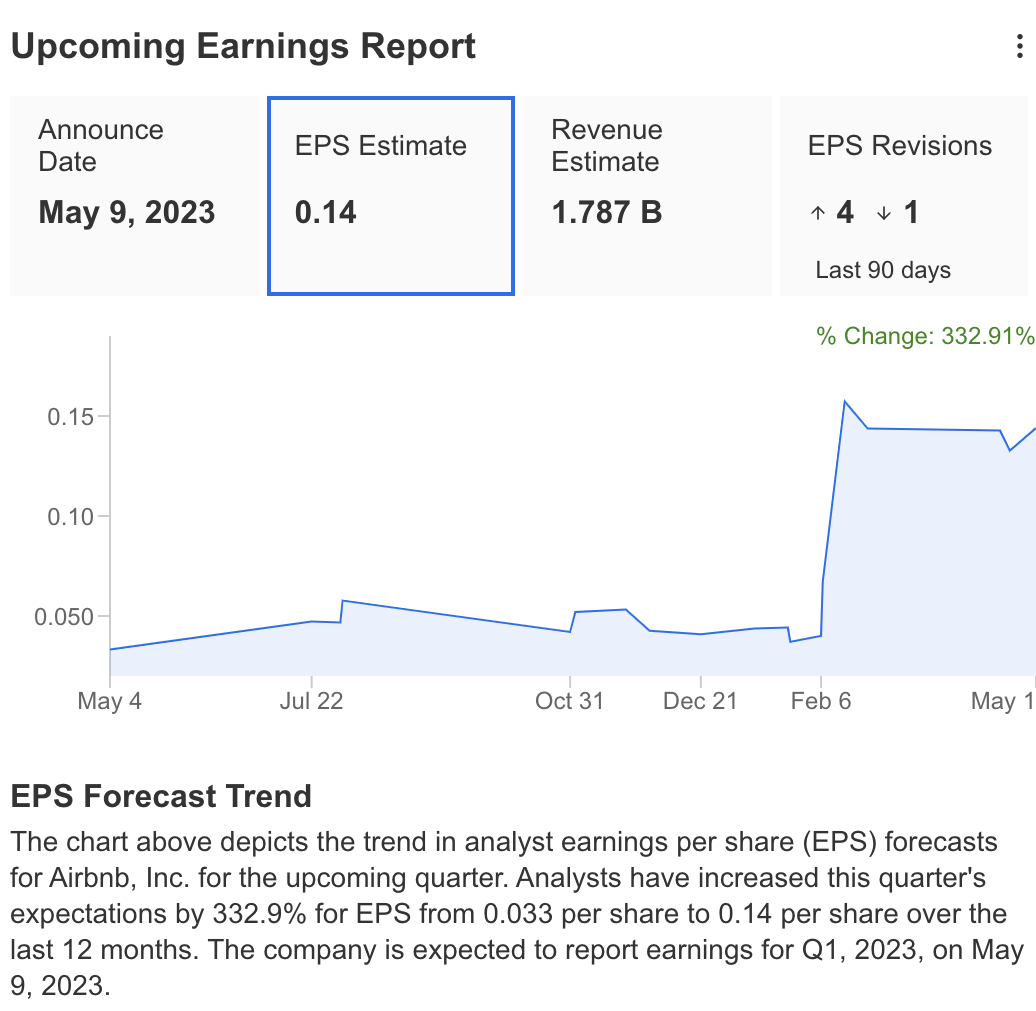

Jetzt kommt es auf den größten Star der Gruppe an: Airbnb (NASDAQ:ABNB). Nach einem äußerst positiven Jahr 2022 erwarten die Analysten, dass die Plattform für die Vermietung von Zimmern und Ferienhäusern einen Gewinn von 0,14 Dollar pro Aktie melden wird. Im Vergleich zum Vorjahreszeitraum (-0,03 Dollar) wäre das eine deutliche Steigerung, im Vergleich zum letzten Quartal (0,48 Dollar) jedoch ein erheblicher Rückgang.

Quelle: InvestingPro

Um die Frage zu beantworten, ob Airbnb derzeit die beste Reiseaktie ist, greifen wir auf unsere hauseigene Plattform InvestingPro zurück, mit der wir die Finanzdaten und Gewinnerwartungen des Unternehmens analysieren können.

InvestingPro-User können dieselbe Analyse für jede Aktie auf dem Markt durchführen. Dazu ist nur InvestingPro nötig. Probieren Sie es einfach eine Woche lang kostenlos aus!

Ein großartiges Jahr

Obwohl Airbnb das wohl weltweit bekannteste Unternehmen in seinem Segment ist, befindet sich das Geschäft immer noch im Aufbau. Nach einem schwierigen Jahr 2020, gefolgt von einem gewagten Börsengang inmitten der Pandemie, gab das in Kalifornien ansässige Reiseunternehmen 2022 Gas und lieferte sein erstes profitables Gesamtjahr mit gesunden Margen.

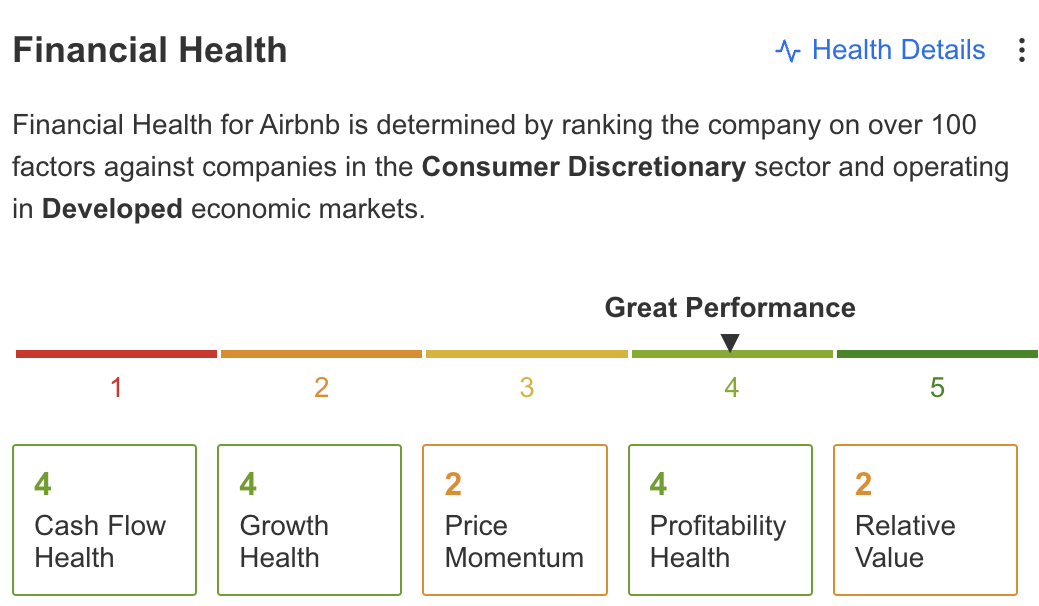

Darum besitzt das Unternehmen auf InvestingPro nun auch eine exzellente Bewertung für seine finanzielle Gesundheit.

Quelle: InvestingPro

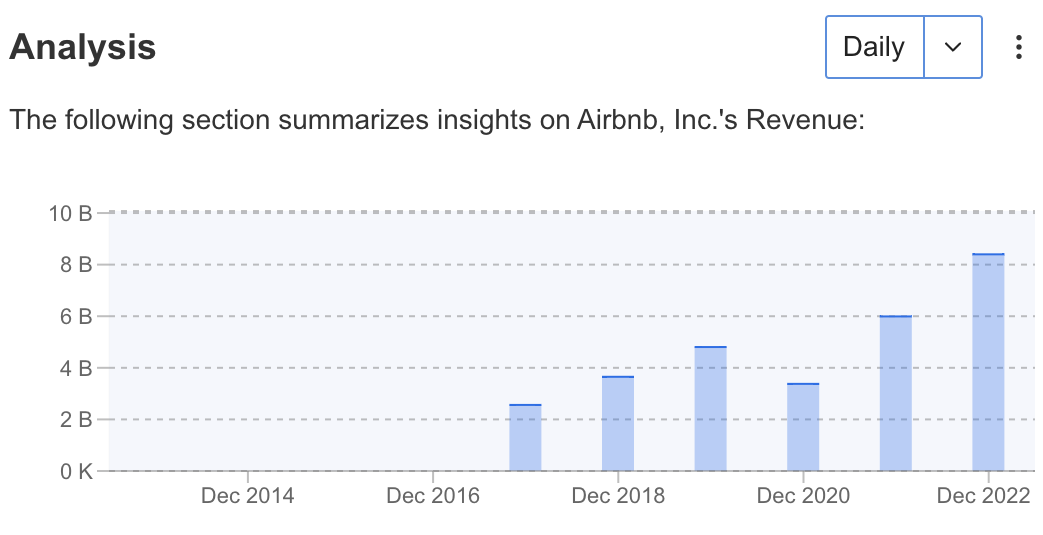

Im Geschäftsjahr 2022 stiegen die Umsätze von ABNB explosionsartig auf 8,4 Milliarden Dollar - gegenüber dem Vorjahr ein beeindruckendes Wachstum von 40 % (46 % ohne Wechselkurseinflüsse). Dank dieser hervorragenden Performance konnte ein auf GAAP basierender Nettogewinn von 1,9 Milliarden Dollar erzielt werden.

Quelle: InvestingPro

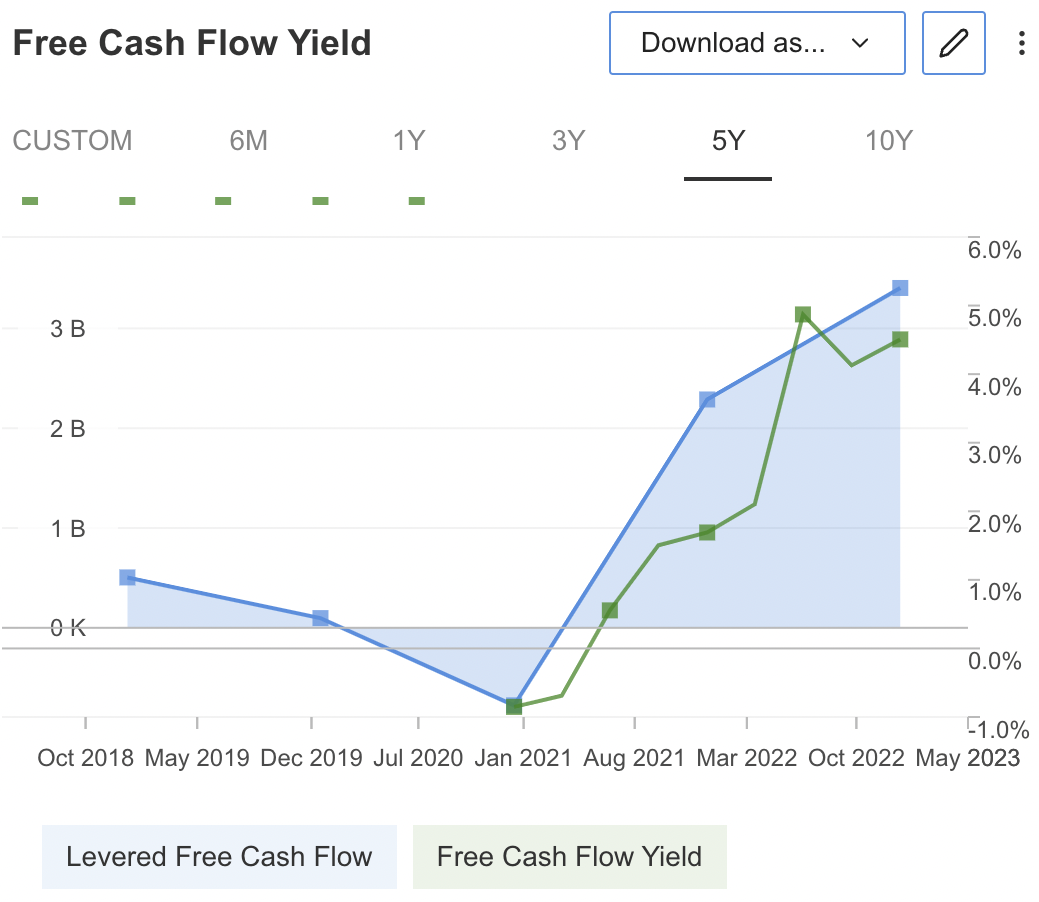

Das Unternehmen meldete außerdem ein beachtliches Wachstum des bereinigten EBITDA (2,9 Milliarden Dollar) und des freien Cashflows (3,4 Milliarden Dollar).

Quelle: InvestingPro

Die treibende Kraft hinter diesem außergewöhnlichen Erfolg war die unerschütterliche Gäste-Nachfrage in allen Regionen im Jahr 2022. Da sich die Reisenden zunehmend über die Grenzen hinaus wagten und in die Städte zurückkehrten, konnte jede Region ein deutliches Wachstum auf ihrer Plattform verzeichnen.

Mit Blick auf den anstehenden Quartalsbericht werden Nachfrage und Rentabilität voraussichtlich weiter in einem gesunden Tempo steigen. Die Kombination aus einem günstigen gesamtwirtschaftlichen Umfeld für die Reisebranche und starken Ergebnissen der Peers führte in den letzten 90 Tagen zu vier positiven Revisionen der EPS-Erwartungen der Analysten gegenüber nur einer negativen.

Airbnb oder Booking?

Gegen die Airbnb-Aktie spricht, dass die meisten Rückenwinde des Unternehmens sektoraler Natur sind. Daher bieten andere, weniger angesagte Aktien aus der Reisebranche - wie Booking - heute möglicherweise ein besseres Preis-Leistungs-Verhältnis.

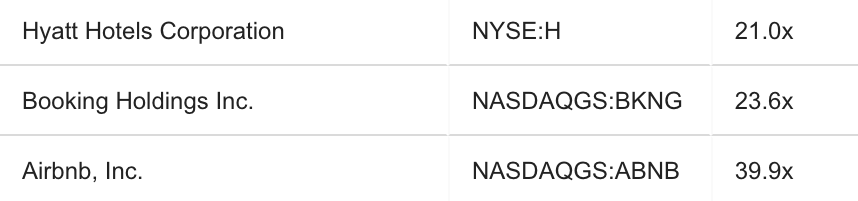

Airbnb wird derzeit mit dem 39,9-fachen des Gewinns gehandelt, was deutlich höher ist als bei der Konkurrenz, wie auf InvestingPro zu sehen ist:

Quelle: InvestingPro

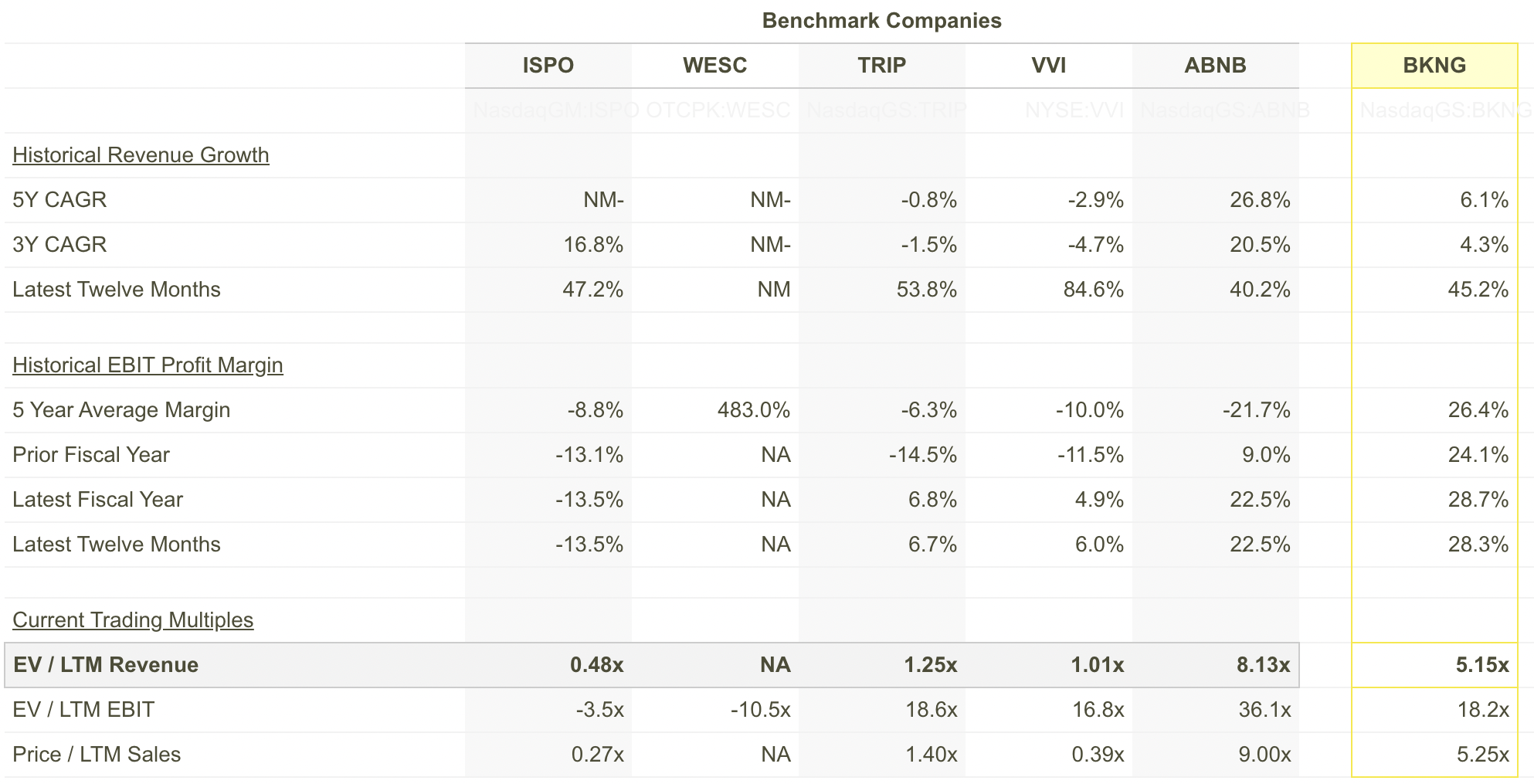

In Bezug auf die restlichen Multiples schneidet Booking ebenfalls viel besser ab als Airbnb und erzielt viel gesündere Margen.

Quelle: InvestingPro

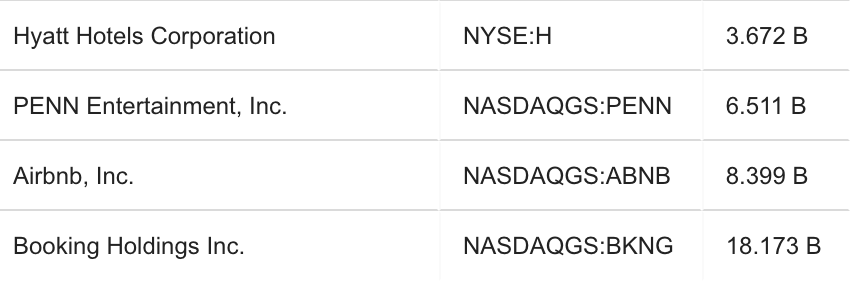

Booking schlägt Airbnb auch um mehr als das Doppelte, wenn es darum geht, heute Umsätze zu erzielen, was zeigt, dass das Tech-Startup noch einen langen Weg vor sich hat, bevor es mit den Giganten der Branche in Bezug auf die Generierung von Cash konkurrieren kann.

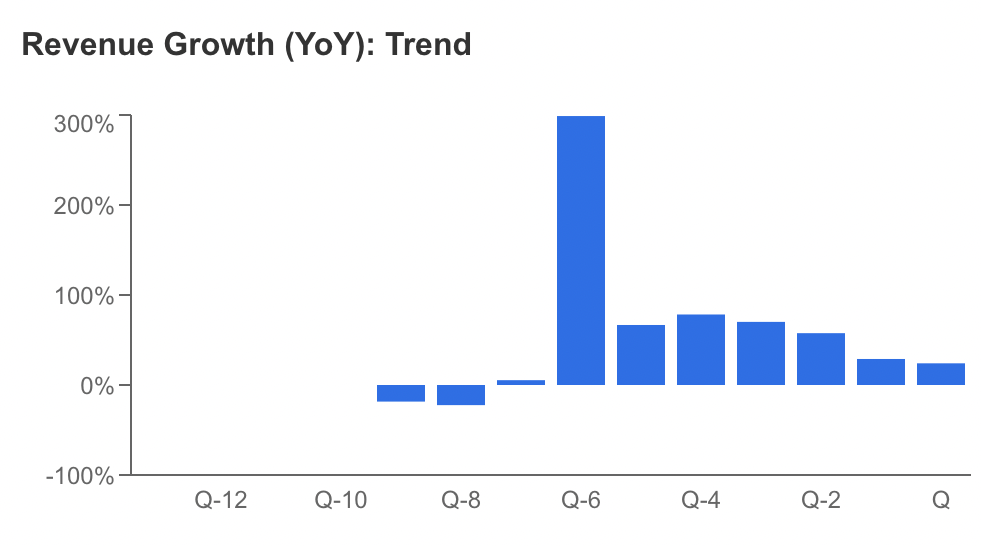

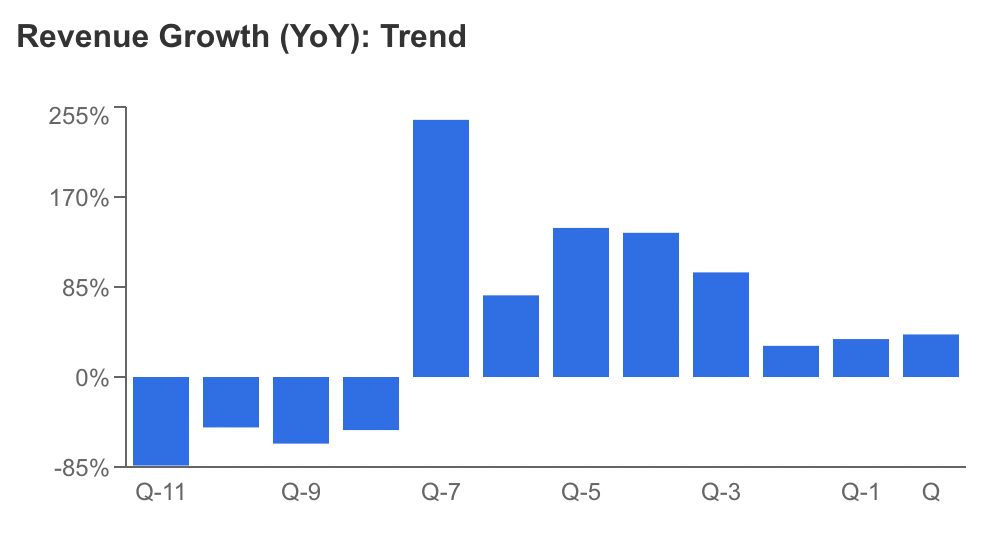

Und schließlich sieht auch das Umsatzwachstum von Airbnb weniger robust aus als das von Booking (*ABNBs Umsatz oben, der von Booking unten).

Quelle: InvestingPro

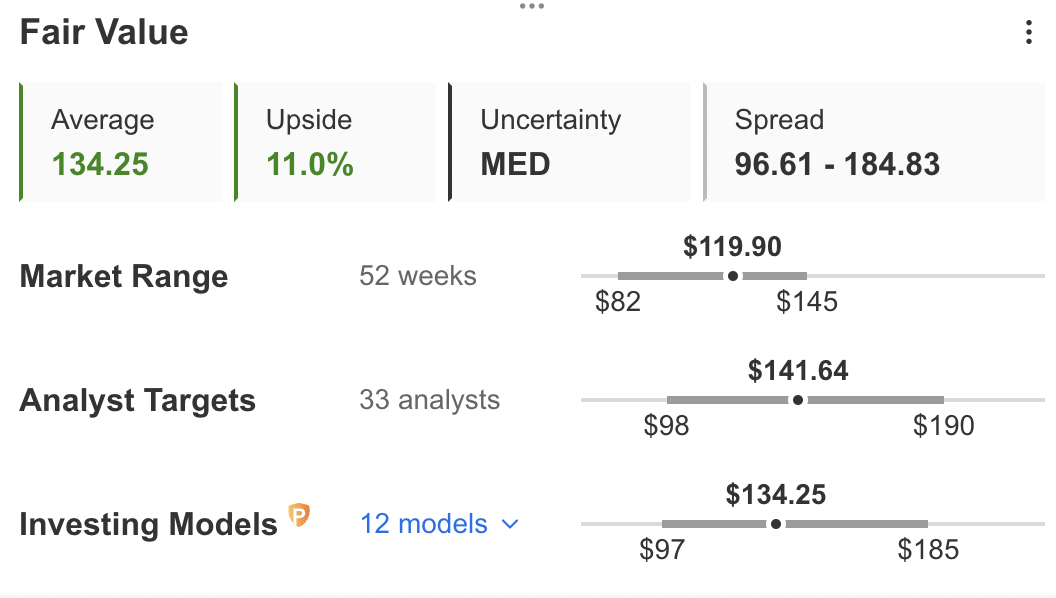

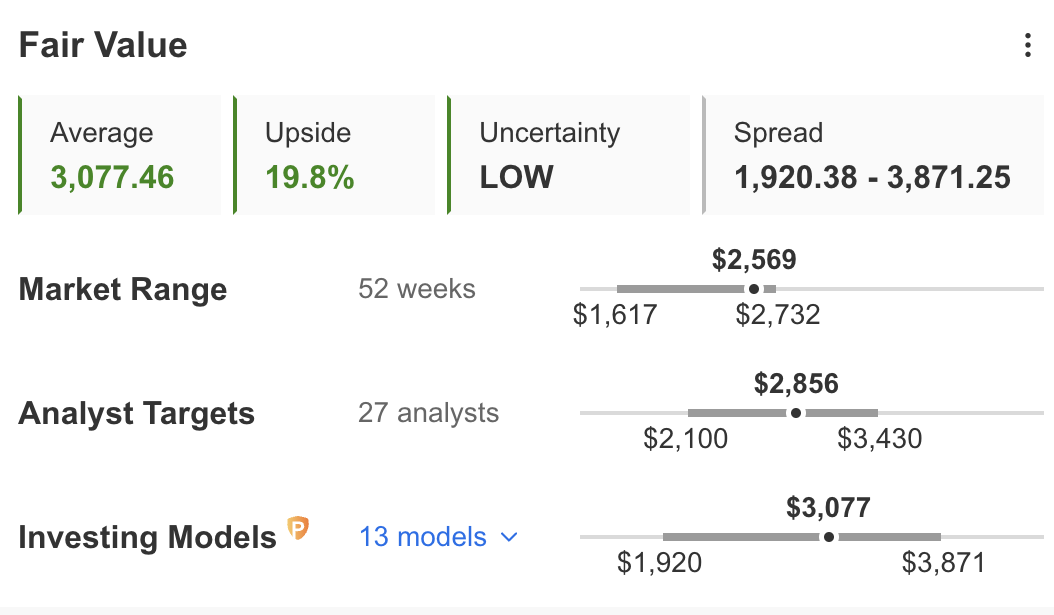

Aus den oben genannten Gründen schätzt InvestingPro das Kurspotenzial für Booking in den nächsten 12 Monaten wesentlich höher ein als für Airbnb (der faire Wert von ABNB steht oben, der von Booking unten).

Quelle: InvestingPro

Fazit

Keine Frage, Airbnb ist ein großartiges Unternehmen mit enormen Wachstumsaussichten. In Anbetracht der derzeitigen schwierigen Marktbedingungen bleibt Booking jedoch die bessere Wahl, um mittelfristig vom Reiseboom zu profitieren.

Obwohl ich es für wahrscheinlich halte, dass ABNB bei seinem heutigen Ergebnisbericht positiv überraschen wird, könnten die Wachstumsaussichten des Unternehmens noch Zeit brauchen, um sich zu entfalten, und die Risiken, die sich aus den anhaltend höheren Kapitalkosten ergeben, dürften für den Rest des Jahres 2023 eine Bedrohung darstellen - vorausgesetzt, die Fed wird in diesem Jahr keinen Kurswechsel vornehmen. Sollten die makrofinanziellen Bedingungen wieder auf ein risikofreudigeres Umfeld hindeuten, sollten Anleger einen zweiten Blick auf die Aktie werfen.

***

Disclosure: Der Autor besitzt Booking-Aktien und hält keine ABNB-Aktien.