Der Höhenflug der US-Aktienmärkte hat den Anlegern in der jüngeren Geschichte hohe Gewinne beschert - allerdings auf Kosten künftiger Renditen. So zumindest lauten die Interpretationen von Rendite- und Dividendenertragsmodellen, die die Aktienrisikoprämie (Equity Risk Premium, ERP) bestimmen. Auf Basis einer Reihe von Berechnungen geht diese Kombination immer noch von einer negativen Aktienrisikoprämie aus.

Doch einige am Markt glauben, dass künstliche Intelligenz (KI) und die damit einhergehenden technologischen Innovationen das Kalkül verändert haben. Das mag sein. Aber selbst eingefleischte Optimisten sollten die jüngsten Rückgänge bei zwei Arten von Schätzungen beachten, was Aktien den Anlegern in den kommenden Jahren über dem so genannten risikofreien Zinssatz einbringen werden. Diese Prognosen sind nicht garantiert, aber sie sind sicherlich ein wichtiger Diskussionspunkt.

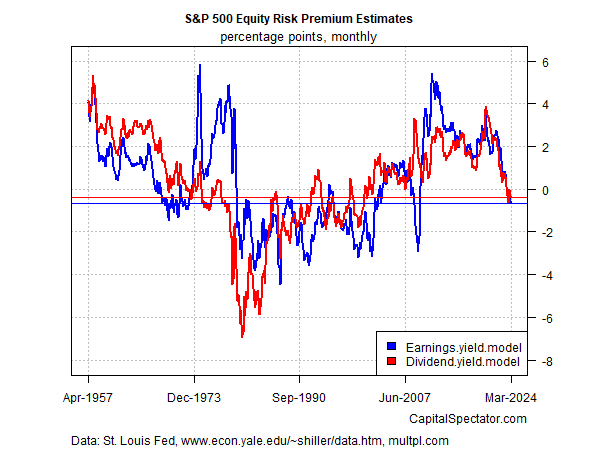

Für diese Betrachtung habe ich die Zahlen auf zwei Arten berechnet: mit dem Ertrags-Rendite-Modell (EYM) und mit dem Dividenden-Rendite-Modell (DYM). Die Rendite der 10-jährigen US-Staatsanleihe ist der "risikofreie" Zinssatz. Natürlich gibt es noch andere Alternativen, und die Ergebnisse werden je nach Präferenz unterschiedlich ausfallen. Die hier gewählte Methode ist jedoch ein naheliegender Ausgangspunkt, auch wenn sie nur als Grundidee dient.

Für das Ertrags-Rendite-Modell verwende ich die nachlaufende S&P 500 Gewinnrendite abzüglich der Rendite 10-jähriger US-Staatsanleihen. Die Formel für das Dividenden-Ertrags-Modell (DYM) basiert auf dem Gordon-Growth-Modell und dem Dividend-Discount-Modell, die die aktuelle Dividendenrendite verwenden und eine Wachstumsschätzung ergänzen. Für die Schätzung des Wachstums gibt es verschiedene Optionen - wir verwenden die rollierende 10-Jahres-Wachstumsrate für die US-Wirtschaft (basierend auf dem realen BIP). Dabei gehen wir davon aus, dass die Dividenden am Aktienmarkt langfristig mit der Wirtschaftstätigkeit wachsen.

Die Berechnungen zeigen, dass sowohl das Ertrags- als auch das Dividendenrenditemodell die Aktienrisikoprämie leicht negativ einschätzen. Nach den aktuellen Schätzungen liegt die Aktienrisikoprämie zum ersten Mal seit vielen Jahren (mit Ausnahme einer kurzen Phase für das Ertrags-Rendite-Modell während der Finanzkrise 2008) unter Null.

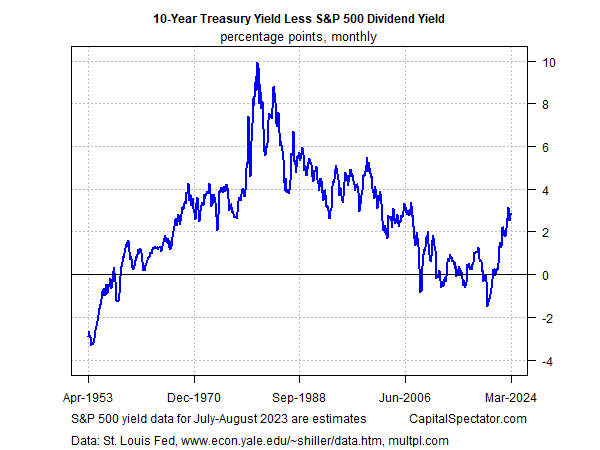

Das Ergebnis ist nicht überraschend, wenn man bedenkt, dass die Rendite 10-jähriger Staatsanleihen weiterhin deutlich über der Dividendenrendite des S&P liegt, wie die zweite Grafik zeigt. Die wichtigste Erkenntnis ist, dass Bonds nach wie vor eine konkurrenzfähige Alternative zu Aktien darstellen, was wiederum Auswirkungen auf die Portfolioallokation hat.

Natürlich gibt es hier einige Vorbehalte. Die Schätzung langfristiger Risikoprämien kann für die kurzfristige Perspektive, die in der Regel vom Trend dominiert wird, relevant sein oder auch nicht. Die Hausse beim S&P 500 und anderen Aktienindizes deutet darauf hin, dass sich die Börsen nach wie vor auf dem Weg nach oben befinden.

Die entscheidende Frage ist wie immer, wann die längerfristige Bewertungsperspektive den kurzfristigen Trendfaktor überholt. Das ist natürlich die Frage aller Fragen, die sich jeder Anleger stellt. Leider gibt es darauf keine einfachen und schon gar keine unfehlbaren Antworten.

Unter dem Gesichtspunkt des kalkulierten Risikos ist das Argument für eine allmählich defensivere Haltung durchaus vernünftig, aber eine Entscheidung in diese Richtung ist im aktuellen Trend äußerst schmerzhaft.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!