- Die Bedingungen an den Geldmärkten haben sich seit Mitte Oktober erheblich entspannt

- Das hat die Aktienkurse gestützt

- Die Bedingungen an den Finanzmärkten werden sich jedoch wahrscheinlich wieder verschärfen

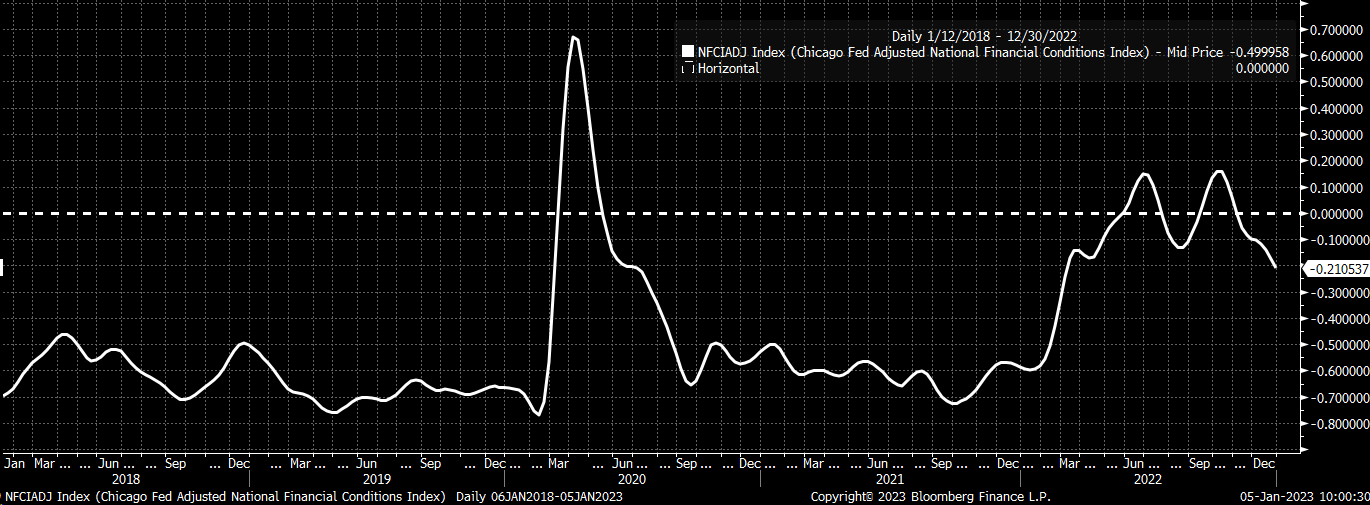

Die klassischen Mechanismen scheinen nicht mehr zu greifen. Trotz Zinserhöhungen um insgesamt 425 Basispunkte im Jahr 2023 ist der bereinigte Index der nationalen Finanzbedingungen (NFCI) der Chicagoer Fed wieder auf dem Stand vom März 2022. Sie lesen richtig. Trotz all der Zinserhöhungen in den letzten zehn Monaten haben sich die finanziellen Bedingungen seit Mitte Oktober drastisch entspannt.

Die Lockerung der finanziellen Bedingungen ist das genaue Gegenteil von dem, was die Fed will: eine Straffung der Geldpolitik und eine Verlangsamung des Wirtschaftswachstums. Wenn man die Daten der Chicagoer Fed vom 30. Dezember betrachtet, sind die finanziellen Bedingungen nicht angespannt und begünstigen das Wirtschaftswachstum aus.

Nicht restriktiv genug

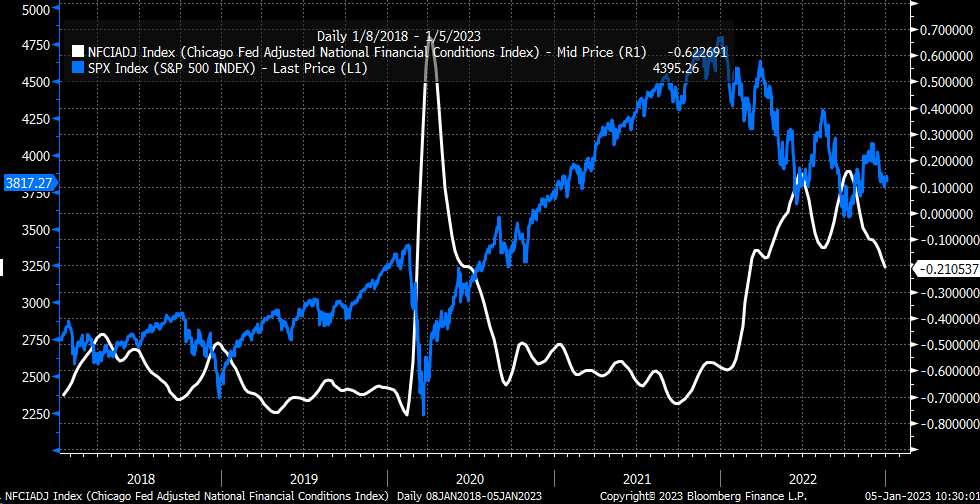

Wenn der bereinigte NFCI der Chicagoer Fed über 0 liegt, sind die finanziellen Bedingungen angespannt und restriktiv für die Wirtschaft. Wenn der Index unter 0 liegt, bedeutet es, dass die finanziellen Bedingungen locker sind und das Wirtschaftswachstum begünstigen. Die Daten zeigen, dass sich der Index zwischen Mai und November im restriktiven Bereich befand. Diese Bedingungen erreichten Mitte Oktober ihr Hoch, als der Inflationsbericht höher als erwartet ausfiel und der Kurs des S&P 500 seinen jüngsten Tiefstand erreichte.

Wenn die finanziellen Bedingungen straffer werden, fallen die Aktienkurse - und umgekehrt. Die derzeitige Lockerung hat die Aktien im 4. Quartal 2022 sicherlich beflügelt. Jetzt, wo die Zinsen wieder steigen und der US-Dollar stärker wird, könnte diese jüngste Entwicklung der finanziellen Bedingungen jedoch zu Ende sein.

Die Bedingungen an den Finanzmärkten müssen restriktiver werden

Die Bedingungen an den Finanzmärkten verschärfen sich, wenn die Zinsen steigen, die Kreditspreads sich ausweiten, der USD stärker wird und die Aktienkurse fallen. Darüber hinaus möchte die Fed, dass die Bedingungen an den Finanzmärkten straff bleiben, um die Wirtschaft zu bremsen.

Angesichts dieser Absicht der Fed, die Leitzinsen anzuheben und ihre Bilanz abzubauen, wird es für den Markt schwer sein, sich gegen die angestrebte langfristige Verschärfung der Bedingungen an den Finanzmärkten zu wehren.

Das bedeutet, dass sie die jüngste Lockerung der Bedingungen an den Finanzmärkten wahrscheinlich wieder rückgängig machen wird und sich die Bedingungen langsam wieder verschärfen werden. Allein der jüngste Anstieg der Zinssätze seit Ende Dezember hat wahrscheinlich zusammen mit dem jüngsten Anstieg des Dollars seit Anfang 2023 zu einer Verschärfung der Bedingungen geführt.

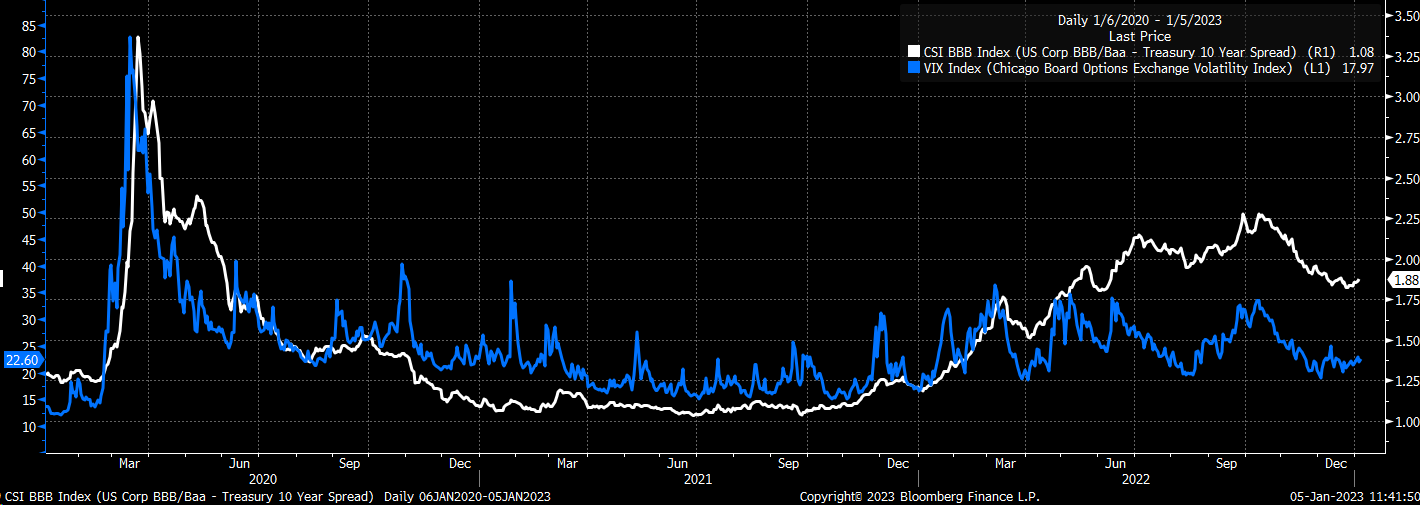

Die bisher beobachteten geringfügigen Veränderungen bei den Zinssätzen und dem Dollar sind wahrscheinlich erst der Anfang des Straffungsprozesses, da sich die Kreditspreads wieder ausweiten, was zu einer höheren impliziten Volatilität und niedrigeren Aktienkursen führen dürfte. Wenn sich der Spread zwischen Unternehmensanleihen und Staatsanleihen ausweitet, geht das meist mit einem Anstieg des VIX einher. Die Kombination aus steigenden Spreads und steigender impliziter Volatilität würde darauf hindeuten, dass die Aktienkurse fallen, was alles zu einer Verschärfung der Bedingungen beiträgt.

Zum jetzigen Zeitpunkt stellt sich für Börsianer, die an eine nachhaltige Erholung der Aktienmärkte glauben, die Frage, ob sich die finanziellen Bedingungen weiter lockern können oder nicht. Diese können sich zwar weiter lockern, aber das scheint unwahrscheinlich, da die Fed deutlich gemacht hat, dass sie eine restriktive Geldpolitik betreiben will.

***

Die Charts werden mit Genehmigung von Bloomberg Finance L.P. verwendet. Dieser Bericht enthält unabhängige Kommentare, die ausschließlich zu Informations- und Schulungszwecken verwendet werden dürfen. Michael Kramer ist Gesellschafter und Vertreter von Anlageberatern bei Mott Capital Management. Michael Kramer ist nicht mit dem besprochenen Unternehmen verbunden und gehört nicht dem Verwaltungsrat eines verbundenen Unternehmens an, das diese Aktien ausgegeben hat. Alle von Michael Kramer in dieser Analyse oder in diesem Marktbericht dargestellten Meinungen und Analysen sind ausschließlich die Ansichten von Michael Kramer. Die Leser dürfen die von Michael Kramer geäußerten Meinungen, Standpunkte oder Vorhersagen nicht als eine spezifische Aufforderung oder Empfehlung zum Kauf oder Verkauf eines bestimmten Wertpapiers oder zur Verfolgung einer bestimmten Strategie verstehen. Die Analysen von Michael Kramer beruhen auf Informationen und unabhängigen Untersuchungen, die er für zuverlässig hält, aber weder Michael Kramer noch Mott Capital Management garantieren deren Vollständigkeit oder Richtigkeit, und Anleger dürfen sich nicht auf sie verlassen. Michael Kramer ist nicht verpflichtet, die in seinen Analysen enthaltenen Informationen zu aktualisieren oder zu korrigieren. Die Aussagen, Hinweise und Meinungen von Michael Kramer können ohne vorherige Ankündigung geändert werden. Die Wertentwicklung der Vergangenheit ist kein Indikator für Ergebnisse in der Zukunft. Die Wertentwicklung der Vergangenheit ist kein Indikator und keine Garantie für Ergebnisse in der Zukunft. Es ist nicht möglich, direkt in einen Index zu investieren. Eine Anlage in eine durch einen Index repräsentierten Anlageklasse kann durch investierbare Instrumente, die auf diesem Index basieren, möglich sein. Weder Michael Kramer noch Mott Capital Management garantieren ein bestimmtes Ergebnis oder einen bestimmten Gewinn. Sie müssen sich über das reale Verlustrisiko im Klaren sein, wenn Sie in dieser Analyse vorgestellte Strategien oder Anlagekommentare verfolgen. Der Preis oder Wert der besprochenen Strategien oder Investitionen kann schwanken. Die in dieser Analyse erwähnten Anlagen oder Strategien sind möglicherweise nicht für Sie geeignet. Dieses Material berücksichtigt weder Ihre speziellen Anlageziele noch Ihre finanzielle Situation oder Bedürfnisse und ist auch nicht als eine für Sie geeignete Empfehlung zu verstehen. Sie selbst müssen eine unabhängige Entscheidung in Bezug auf die Investitionen oder Strategien in dieser Analyse treffen. Auf Anfrage wird der Berater eine Liste aller in den letzten zwölf Monaten ausgesprochenen Empfehlungen vorlegen. Bevor Sie aufgrund der in dieser Analyse enthaltenen Informationen handeln, müssen Sie prüfen, ob diese für Ihre Verhältnisse geeignet sind, und in jedem Fall Ihren eigenen Finanz- oder Anlageberater konsultieren, um die Eignung einer Anlage festzustellen. Michael Kramer und Mott Capital erhielten für diesen Artikel eine Vergütung.