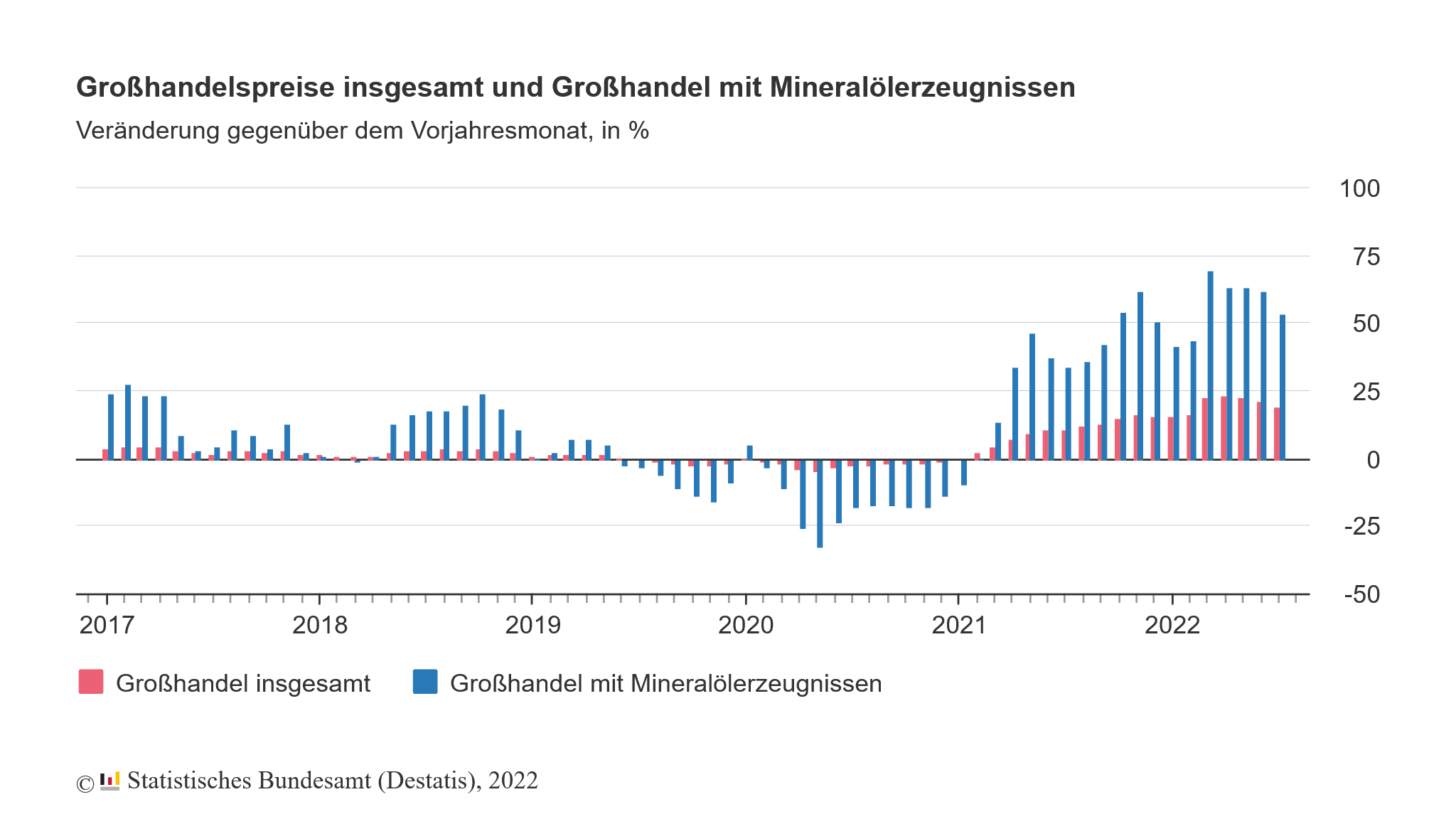

Die Aktienmärkte stürmen derzeit scheinbar unaufhörlich nach oben. Gestützt wird der Trend dabei weiterhin auch von positiven Konjunkturdaten. So wurde vorgestern zum Beispiel gemeldet, dass die Preise im deutschen Großhandel im Juli erstmals seit Oktober 2020 und somit seit mehr als anderthalb Jahren wieder gefallen (!) sind. Im Vergleich zum Vormonat sanken sie um 0,4 %.

Verglichen mit dem Vorjahresmonat stiegen die Preise zwar mit durchschnittlich +19,5 % noch sehr kräftig, die Dynamik des Anstiegs nahm aber den dritten Monat in Folge ab. Im Juni 2022 hatte die Veränderungsrate noch +21,2 % betragen, im Mai sogar +22,9 % und im April war mit +23,8 % das größte Plus seit Beginn der Berechnungen 1962 erreicht worden.

Nun ist Deutschland allerdings nicht der Nabel der Welt. Und wenn hierzulande die Preise nicht mehr so stark steigen oder gar sinken, wird dies in den USA bzw. an den dortigen Weltleitbörsen kaum die Kurse bewegen. Doch auch dort hat es erneut positive Meldungen von der Preisfront gegeben.

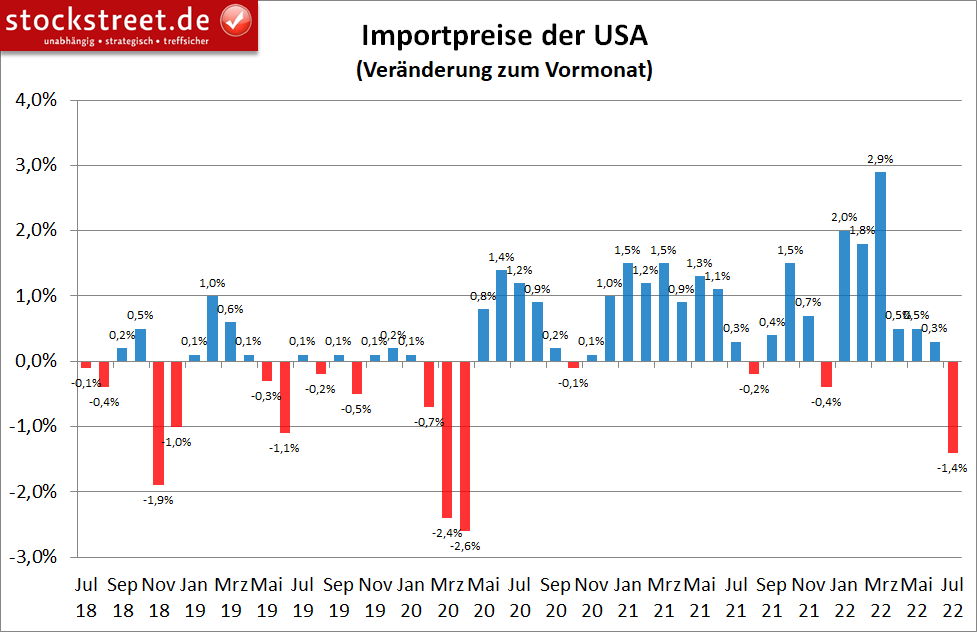

Auch die US-Einfuhrpreise sind im Juli im Vergleich zum Vormonat gefallen – und zwar um ganze 1,4 %, nachdem sie im Juni noch um 0,3 % zugelegt hatten. Hier war es der erste Rückgang seit Dezember 2021.

Im Vergleich zum Vorjahr sind die Importpreise dadurch auch nicht mehr so schnell gestiegen wie zuvor. Sie lagen im Juli um 8,8 % höher, im Juni hatte es noch einen Zuwachs von 10,7 % gegeben.

Weitere Preisdaten befeuerten die Kurserholungen

So lässt sich erneut argumentieren, dass Information, die auf nachlassenden Preisdruck hindeuteten, mit Erleichterung zur Kenntnis genommen und mit steigenden Kursen quittiert werden. Dies feuerte die Kurserholungen an den Aktienmärkten weiter an (siehe dazu auch „Wie lange können positive Preisdaten den Bullen noch helfen?“).

Nachlassender Preisdruck auch zur Freude der Verbraucher

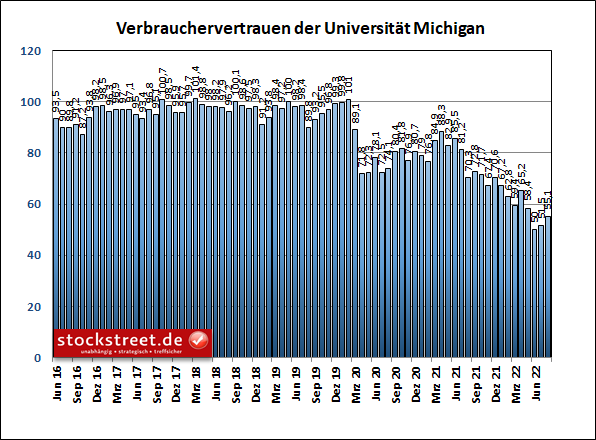

Zumal sich angesichts der Anzeichen für einen nachlassenden Preisauftrieb die Verbraucherlaune in den USA überraschend deutlich aufgehellt hat. Das Stimmungsbarometer der Uni Michigan legte im August auf 55,1 Zähler zu, von 51,5 Punkten im Juli. Ökonomen hatten lediglich einen Anstieg auf 52,5 Zähler erwartet.

Die Stimmung ist zwar immer noch deutlich eingetrübt und das Teil-Barometer zur Bewertung der aktuellen Lage gab auch erneut nach (von 58,1 auf 55,5 Punkte), doch schätzten die Konsumenten die Aussichten für die kommenden Monate deutlich besser ein als im Vormonat (54,9 statt 47,3).

Dass dies mit dem nachlassenden Preisauftrieb zu tun hat, zeigen auch die Inflationserwartungen der Bürger. Laut den Umfrageergebnissen der Uni Michigan vom Freitag rechnen sie mit Blick auf die kommenden zwölf Monate zwar mit einer Verteuerung der Waren und Dienstleistungen in Höhe von 5,0 %, im Juli hatten sie allerdings noch einen Wert von 5,2 % erwartet.

Auch ein Argument für weiter schnell steigende Leitzinsen

Die Krux daran ist allerdings, dass eine bessere Verbraucherstimmung auch auf mehr Konsum hindeutet. Und damit hat die US-Notenbank ein weiteres Argument, an ihrem Kurs der schnellen geldpolitischen Straffung festzuhalten. Und davon haben sich die Aktienmärkte jüngst völlig abgekoppelt. Nicht nur die Inflationssorgen lösen sich offenbar in Luft auf, sondern auch die Zinssorgen.

Der Stimmungsumschwung führt zu schnell zu weit

Und ich sehe darin die Gefahr, dass der Stimmungsumschwung die Aktienkurse zu schnell zu weit nach oben getrieben hat. Sie befinden sich dadurch schon wieder in einer charttechnischen Übertreibung, zumal sich die fundamentale Lage kaum gebessert hat.

Sicherlich, ich hatte die Möglichkeit längst erwähnt, dass die Anleger irgendwann durch die aktuellen Probleme hindurchblicken werden. Doch dass die US-Indizes bereits nach nur 40 Handelstagen bzw. etwa anderthalb Monaten im Falle des S&P 500 und des Dow Jones bereits weit mehr als die Hälfte ihrer gesamten Kursverluste aufgeholt haben, das ist mir dann doch inzwischen etwas zu viel in zu kurzer Zeit.

Der Dow Jones hat dabei 15 % zugelegt. In den vergangenen 23 Handelstagen waren es mehr als 13 % (siehe Chart). Er hat dadurch inzwischen das 61,80%-Fibonacci-Retracement der gesamten Korrektur erreicht.

Der S&P 500 brachte es binnen 39 Handelstagen sogar auf mehr als 18 %. In den vergangenen 22 Handelstagen waren es 15,6 %.

Der Nasdaq 100 hat derweil zwar noch weniger als 50 % seiner Kursverluste aufgeholt, dafür aber von seinem Korrekturtief aus binnen 39 Handelstagen satte 24 % zugelegt.

In den vergangenen 22 Handelstagen waren es mehr als 19 % (siehe folgender Chart). Damit hat der Technologieindex immerhin etwas mehr als 61,80 % seiner zweiten Abwärtswelle aufgeholt.

Und so mehren sich die Zeichen, dass die große Korrektur beendet ist. Das kann man natürlich sehr bullish werten. Und es spricht letztlich auch für weiter steigende Kurse. Doch eine Verschnaufpause mit einer Gegenbewegung wäre nach den sehr starken Kursgewinnen nun wünschenswert, damit die Aktienmärkte nicht schon wieder in eine Übertreibung geraten. Schließlich wurde gerade erst eine mächtige Übertreibung durch eine große Korrektur abgebaut.

Mit Blick auf die Charts haben die Aktienindizes in den USA jedenfalls aktuell wichtige Kursmarken erreicht, an denen sich ein Ende der aktuellen Aufwärtswellen und eine Gegenbewegung anbietet.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus