- Neben der heißen Inflation belastet vor allem die Zinsentwicklung die Börsenstimmung

- Aktien mit soliden Fundamentaldaten, realistischen Bewertungen und hohen Dividenden werden sich vermutlich überdurchschnittlich entwickeln

- Drei Aktien für Ihre Watchlist: Philip Morris, Dow und Chesapeake Energy

Sorgen über die Inflationsentwicklung und die aggressiven Pläne der US-Notenbank Fed zur Anhebung der Zinssätze haben die Marktstimmung in diesem Jahr maßgeblich beeinflusst.

Die Inflation hat sich im Juli zwar etwas abgeschwächt. Sie bleibt jedoch auf dem höchsten Stand seit 40 Jahren. Auffällig an dem Inflationsbericht war außerdem, dass es vor allem die Benzinpreise waren, die zu einer niedrigeren Gesamtinflation führten. Die Preise für Lebensmittel und Wohnen hingegen legten weiter zu. So überrascht es nicht, dass ein Vertreter der US-Notenbank sagte, man solle sich bei der Beurteilung der Inflation nicht so sehr auf die schwankungsanfälligen Energiepreise konzentrieren, sondern lieber auf die anderen im Verbraucherpreisindex enthaltenen Komponenten, die sich hartnäckig auf einem hohen Niveau gehalten haben. Insofern richten die Anleger ihre Aufmerksamkeit nun auf das jährliche Symposium der Fed in Jackson Hole am 25. August, bevor im September die nächste Zinsentscheidung ansteht.

Steigende Zinsen wirken sich in der Regel negativ auf wachstumsstarke Aktien mit hohem Kurs-Gewinn-Verhältnis (KGV) aus. Wir möchten Ihnen hier drei Aktien mit einem relativ niedrigen Kurs-Gewinn-Verhältnis vorstellen, die für die kommenden Monate eine überdurchschnittliche Performance versprechen.

Philip Morris International

- KGV: 16,7

- Dividendenrendite: 5,12 %

- Marktkapitalisierung: 150,9 Mrd. USD

- Kursentwicklung im laufenden Jahr: +2,8 %

Philip Morris (NYSE:PM) ist gemessen am Nettoumsatz der größte Tabakkonzern der Welt. Das bekannteste und umsatzstärkste Produkt des Unternehmens ist die Marke Marlboro.

Wir sind der Meinung, dass die Aktien des in New York ansässigen Unternehmens eine solide Wahl sind, weil hochwertige Blue-Chip-Dividendenwerte mit relativ realistischen Bewertungen in einem inflationären Umfeld meist eine bessere Performance bringen.

Das "Big Tobacco"-Unternehmen, das mit einem KGV von 16,7 gehandelt und eine Rendite von 5,12 % verspricht, meldete für das 2. Quartal einen Gewinn und einen Umsatz, die weit über den Erwartungen des Marktes lagen. Diese Zahlen sind auf die anhaltende Stärke des nicht brennenden, rauchfreien, erhitzten IQOS-Tabakgeräts zurückzuführen.

Das Unternehmen hat darüber hinaus seine Gewinnprognose für das Gesamtjahr angehoben und erwartet nun einen Anstieg von 10 bis 12 % im Vergleich zum Vorjahresquartal. Als Grund dafür verwies das Philip Morris auf weitere Fortschritte bei der operativen Kosteneffizienz.

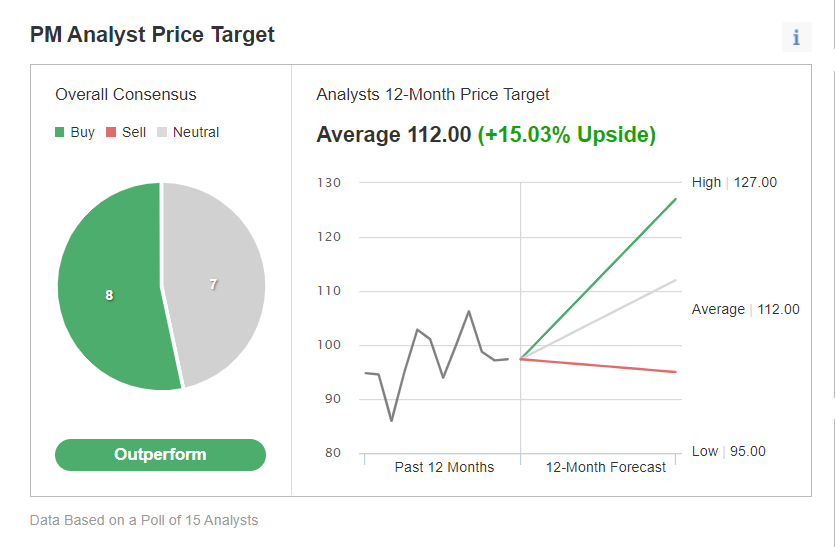

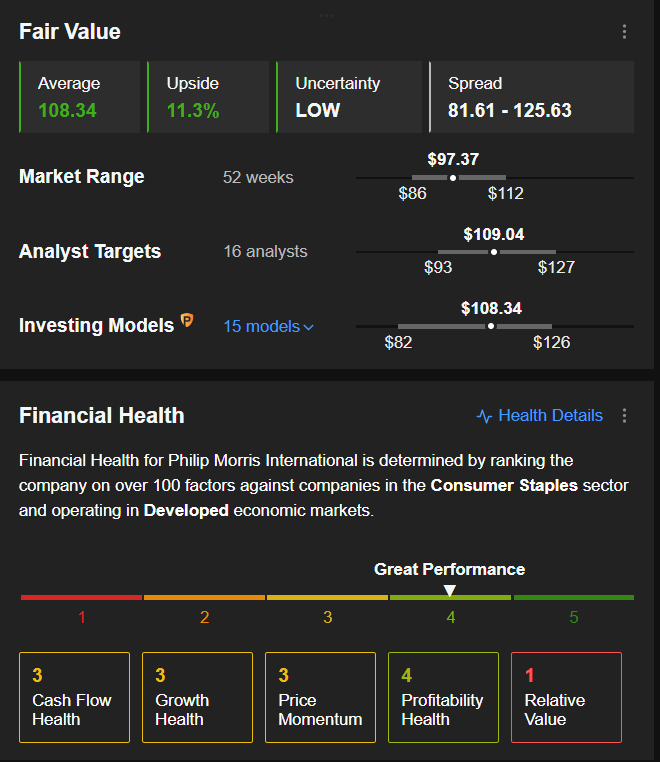

Nach einer Umfrage von Investing.com bewerten acht Analysten PM mit "Buy“ und sieben mit "Hold". Das Kurspotenzial der Aktie liegt bei rund 15 %.

Die von InvestingPro erstellten quantitativen Modelle signalisieren einen Anstieg der PM-Aktie um 11,3 % auf 108,34 USD, was in etwa ihrem fairen Wert entspricht.

Dow Inc

- KGV: 5,9

- Dividendenrendite: 5,37 %

- Marktkapitalisierung: 37,8 Mrd. USD

- Kursentwicklung im laufenden Jahr: -7 %

Dow Inc (NYSE:DOW), das 2019 aus DowDuPont ausgegliedert wurde, ist einer der weltweit größten Hersteller von chemischen Grundstoffen. Das Unternehmen bietet eine breite Palette von Produkten, darunter Kunststoffe, Beschichtungen und Silikone, für Kunden in Marktsegmenten wie Verpackung, Infrastruktur und Verbraucheranwendungen an.

Nachdem DOW am 21. April mit 71,86 USD einen neuen Höchststand erreicht hatte, fiel die Aktie am 14. Juli aufgrund von Sorgen über eine sich verlangsamende Weltwirtschaft rasch auf einen Tiefstand von 48,27 USD. Seitdem hat sich der Titel leicht erholt und ist in den letzten vier Wochen um 9 % gestiegen.

Mit einem KGV von unter 6 ist DOW im Vergleich zu anderen namhaften Chemieunternehmen wie Air Products and Chemicals (NYSE:APD) und DuPont (NYSE:DD), die mit dem 26-fachen bzw. 25-fachen des voraussichtlichen Gewinns gehandelt werden, deutlich günstiger.

Am 21. Juli schlug Dow die Erwartungen für das 2. Quartal und konnte damit Befürchtungen über eine nachlassende Nachfrage nach den Produkten des Unternehmens zerstreuen.

Im Zusammenhang mit den ständigen Anstrengungen, Kapital an die Investoren zurückzuführen, hat das Unternehmen im 2. Quartal einen Aktienrückkauf im Wert von 800 Mio. USD abgeschlossen und 505 Mio. USD an Dividenden ausgeschüttet. Die Aktie bietet ihren Anlegern eine Rendite von 5,37 %, ein Spitzenwert in diesem Sektor.

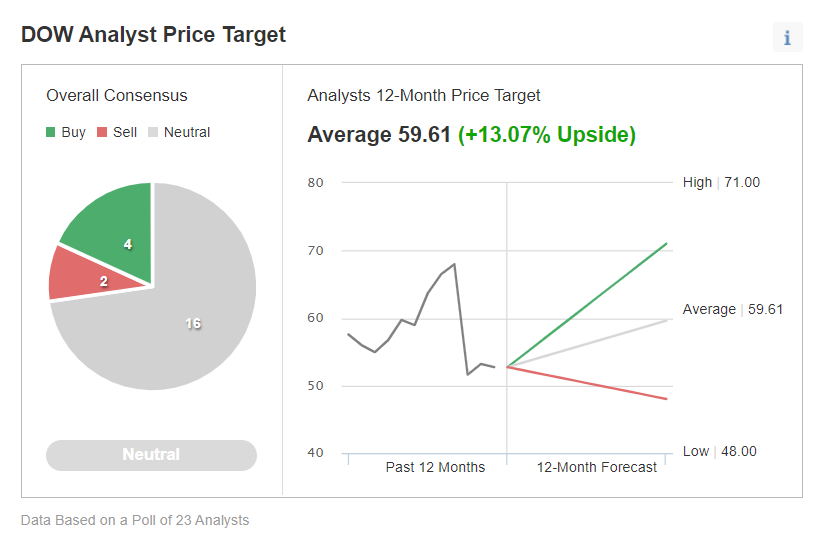

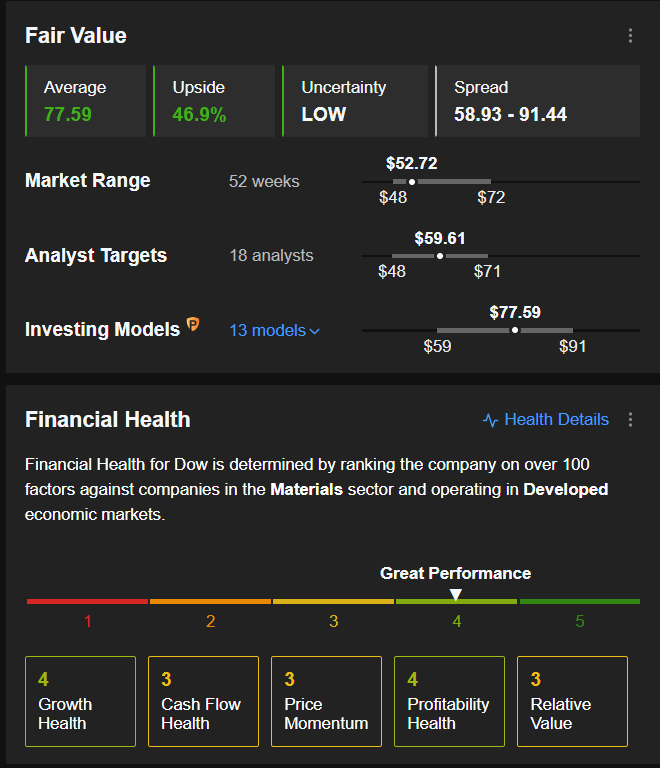

Nach einer Umfrage von Investing.com bewerten 20 von 23 Analysten die Aktie mit "Outperform" oder "Hold". Das durchschnittliche Kursziel liegt bei rund 60 USD.

Der durchschnittliche faire Wert liegt nach InvestingPro bei 77,59 USD, das entspricht einem Kurspotenzial von ca. 47 %.

Chesapeake Energy

- KGV: 7,8

- Dividendenrendite: 10 %

- Marktkapitalisierung: 11,4 Mrd. USD

- Kursentwicklung im laufenden Jahr: +52,2 %

Chesapeake Energy (NASDAQ:CHK), das im Februar 2021 aus der Insolvenz hervorging, war in diesem Jahr ein herausragender Performer im boomenden Energiesektor und profitierte von den höheren Preisen für Erdgas.

Der Kurs des Fracking-Unternehmens mit Sitz in Oklahoma City, Oklahoma, zog im Jahr 2022 um rund 52 % an und überflügelte damit den Dow Jones Industrial Average und den S&P 500 bei weitem.

Das Rekordhoch der CHK-Aktie liegt bei 105 USD und wurde am 31. Mai dieses Jahres erreicht. Trotz der starken Performance seit Jahresbeginn bleibt das Unternehmen aufgrund seiner laufenden Bemühungen, überschüssige Barmittel an die Aktionäre zurückzuzahlen, eine interessante Anlage.

Das Energieunternehmen, das im 2. Quartal ein dreistelliges Wachstum bei Gewinn und Umsatz verzeichnen konnte, erhöhte seine Jahresdividende um 10 %, was dem steigenden freien Cashflow und der sich rasch verbessernden Bilanz zu verdanken ist. Es erzielt damit eine satte Rendite von 10 %. Außerdem verdoppelte das Unternehmen kürzlich sein Aktienrückkaufprogramm auf 2 Mrd. USD.

Chesapeake weist im Vergleich zu anderen Branchengrößen der Öl- und Gasindustrie wie EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD) und Continental (ETR:CONG) Resources (NYSE:CLR) ein vergleichsweise niedriges KGV von 7,8 auf.

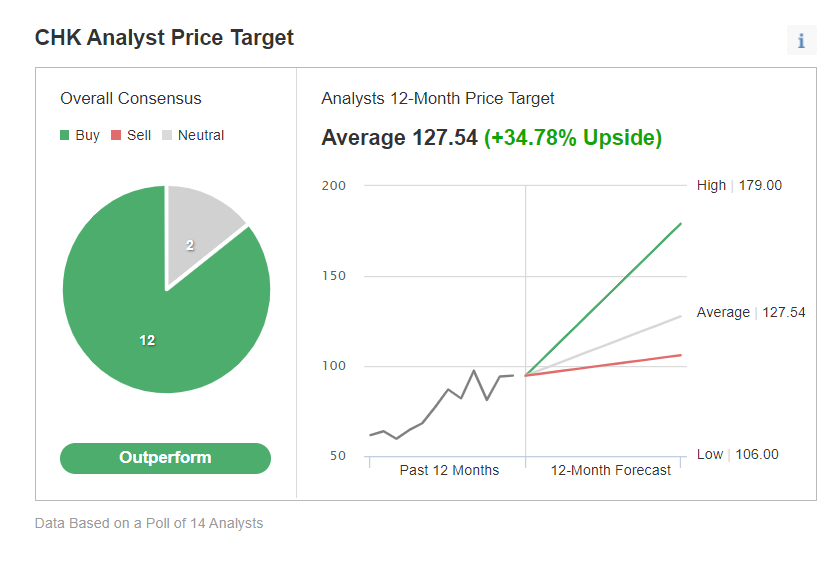

Nach einer Umfrage von Investing.com votierten 12 von 14 Analysten bei CHK für einen Kauf, ihr durchschnittliches Kursziel lag bei 127,54 USD.

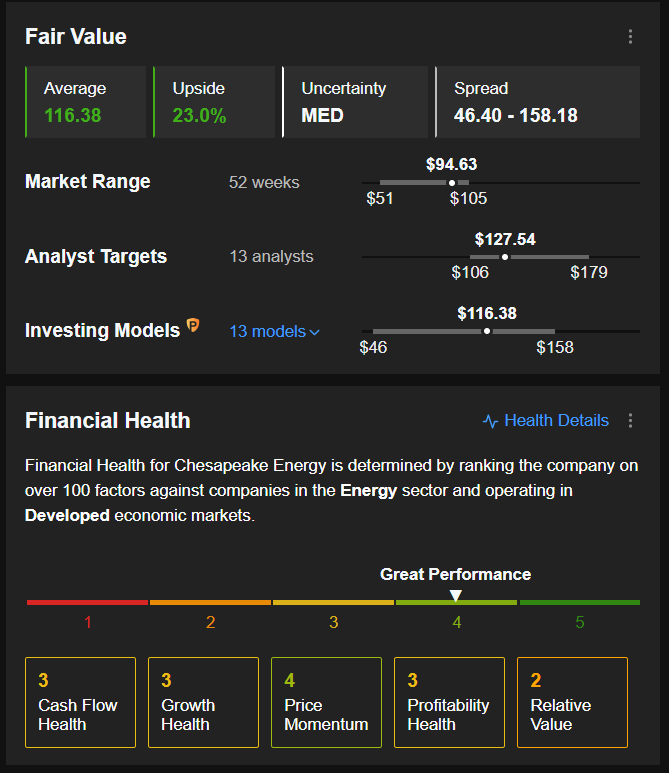

Der faire Wert der Aktie beträgt laut dem Modell von Investing Pro 116,38 USD.

Haftungsausschluss: Jesse Cohen besitzt Aktien von CHK. Die in diesem Artikel geäußerten Ansichten sind ausschließlich die des Autors und sollten nicht als Anlageberatung verstanden werden.