Am Freitag hatte ich geschrieben, dass die Aktienindizes in einer kurzfristig stark überverkauften Lage in eine Kurserholung gegangen sind. „Und anhand deren Ausmaß wird sich nun zeigen, wie stark bzw. schwach der Markt ist“, hieß es dazu.

Schwächere Arbeitsmarktdaten halfen der Kurserholung

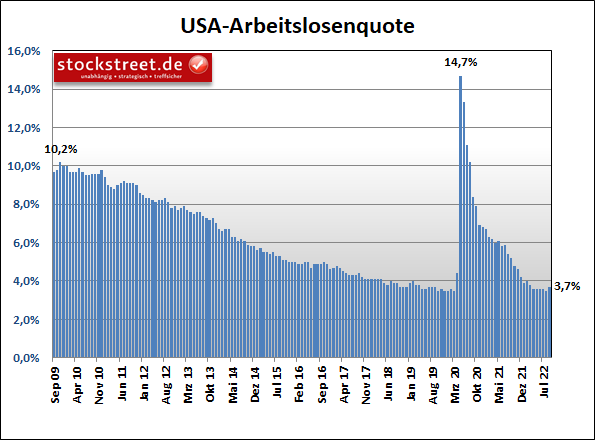

Die Kurserholung wurde dabei kurz vor dem Wochenende noch von Arbeitsmarktdaten gestützt. Denn die Arbeitslosenquote in den USA stieg trotz eines ordentlichen Aufbaus neuer Stellen (+315.000) im August überraschend auf 3,7 %. Das ist immerhin der höchste Wert seit Februar. Analysten hatten dagegen mehrheitlich mit einem unveränderten Wert von 3,5 % gerechnet.

Gleichzeitig legten die durchschnittlichen Stundenlöhne mit +0,3 % zum Vormonat nicht so stark zu wie erwartet (+0,4 %). Damit dämpften die Arbeitsmarktdaten die Inflations- und Zinssorgen. Passend dazu hatte ich am Vortag noch erneut geschrieben, „dass positive Konjunkturdaten aktuell eher dahingehend gewertet werden, dass sie die US-Notenbank bei ihrem Plan der starken Leitzinsanhebungen unterstützen – und somit negativ für den Aktienmarkt sind“. Im Umkehrschluss waren die etwas schlechteren Arbeitsmarktdaten also positiv für die Aktienkurse.

Ausbleibende Gaslieferungen beendeten die Kurserholung

Doch die Laune der Anleger erhielt wenig später einen mächtigen Dämpfer, als die Meldung über die Nachrichtenticker lief, dass durch die Pipeline Nord Stream 1 auch nach der angeblichen Wartung kein Gas fließen wird. Zumal nur wenige Stunden zuvor aus den Daten des Betreibers der Gaspipeline noch hervorgegangen war, dass wieder Buchungen für russische Gaslieferungen nach Deutschland registriert wurden. Die Meldung kam daher überraschend und ließ die Rezessionsängste wieder hochkochen.

Der Großteil der anfänglichen Kursgewinne des Tages wurden in der Folge unter hoher Volatilität wieder abgegeben. Die Kurserholung fiel damit kurz und somit schwach aus. Das ist bearish zu werten. Und gestern wurde dies bereits durch neue Korrekturtiefs bei den US-Indizes bestätigt.

Selbst negative Konjunkturdaten konnten nicht mehr helfen

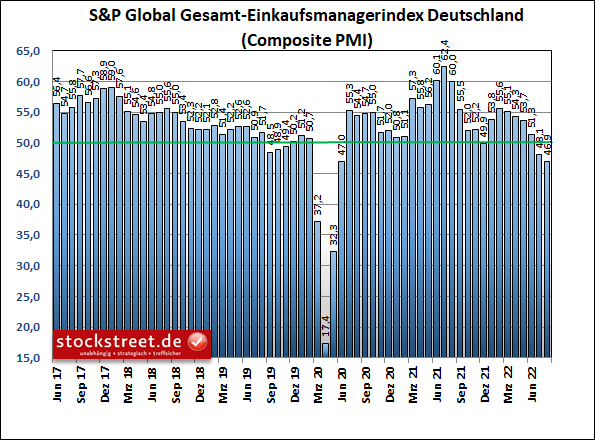

Da konnten auch negative Konjunkturdaten nicht mehr helfen. So fielen die finalen Einkaufsmanagerdaten noch schwächer aus, als bereits in der Schnellschätzung. Der Index für die gesamte deutsche Wirtschaft wurde von S&P Global vorgestern auf 46,9 Punkte beziffert, statt wie zuvor auf 47,6 (siehe Börse-Intern vom 23. August). Der Index-Rückgang im August hat sich damit von -0,5 auf -1,2 Zähler mehr als verdoppelt.

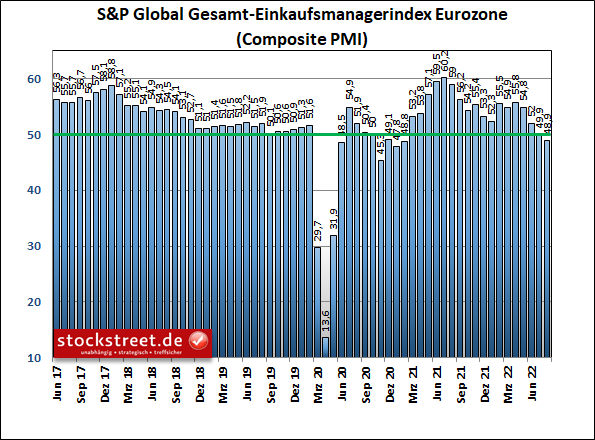

Und das Pendant der Eurozone wurde von 49,2 auf 48,9 Zähler ebenfalls nach unten revidiert, wenn auch nicht so stark.

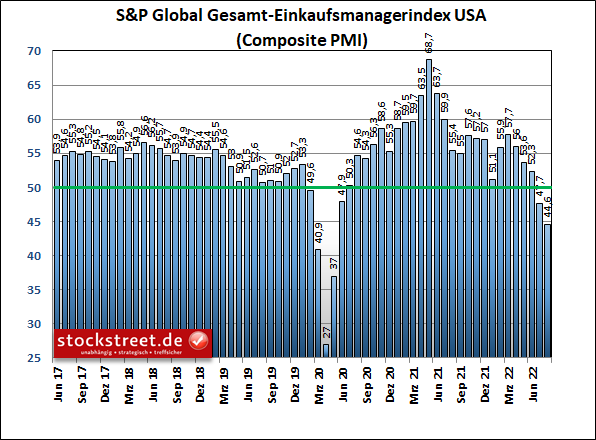

Ein echtes Desaster waren gestern die Daten zur US-Wirtschaft. Der Gesamt-Einkaufsmanagerindex notiert nur noch bei 44,6 statt zuvor gemeldeter 45,0 Punkte (siehe Börse-Intern vom 25. August).

Der Rückgang zum Juli-Wert fällt mit -3,1 Punkten doppelt so hoch aus wie bei den Daten für die deutsche Wirtschaft. Hauptgrund dafür sind die schwächelnden Dienstleistungsunternehmen, die auf einen Indexwert von gerade einmal noch 43,7 kommen. Und mit Blick auf die obige Grafik scheint die US-Wirtschaft im freien Fall.

Erneut schwache Daten von S&P Global und starke Daten vom ISM

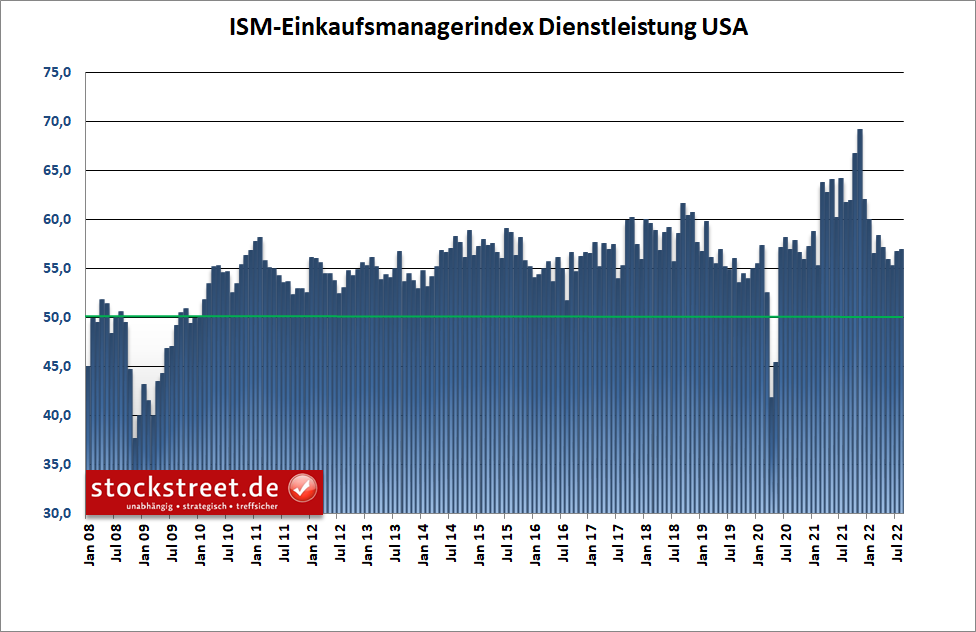

Völlig unklar, wie man vor diesem Hintergrund den ISM Einkaufsmanagerindex Dienstleistung werten soll, der gestern vom Institute for Supply Management (ISM) veröffentlicht wurde. Demnach legte dieser Stimmungsindikator sogar von 56,7 Punkten im Juli um +0,2 auf 56,9 im August zu.

Über die Diskrepanz der S&P Global- und ISM-Daten hatte ich mich schon mehrfach verwundert gezeigt, zuletzt am 4. August (siehe „Widersprüchliche US-Einkaufsmanagerdaten – hilft der Ölpreis?“).

OPEC rechnet mit geringerer Öl-Nachfrage

Helfen kann in diesem Zusammen wieder ein Blick auf aktuelle Entwicklungen am Ölmarkt. Bereits am 11. August hat die Organisation erdölexportierender Länder (OPEC) wegen der konjunkturellen Unsicherheiten ihre Prognose für die weltweite Öl-Nachfrage gekürzt – bereits zum dritten Mal seit April. Konkret hieß es dazu im Monatsbericht der OPEC, die globale Nachfrage werde dieses Jahr bei 3,1 Millionen Barrel pro Tag liegen. Das sind 260.000 weniger als zuvor erwartet. Dabei wurde auf die Folgen des Krieges in der Ukraine, die hohe Inflation sowie Maßnahmen zur Eindämmung des Coronavirus in China verwiesen.

Und vorgestern haben die OPEC und ihre Verbündeten (OPEC+) eine Kürzung der Öl-Fördermenge verkündet. Ab Oktober sollen die Förderquoten um 100.000 Barrel pro Tag reduziert werden. Damit wurde die Anfang August beschlossene Erhöhung rückgängig gemacht, wonach die Tagesmenge im September um exakt diese 100.000 Barrel gesteigert werden sollte.

Diese Anhebung galt sowieso nur als symbolischer Akt. Denn wie ich am 4. August dazu schrieb, haben die rund 20 Länder der OPEC+ die zuvor beschlossenen Fördermengen schon nicht erfüllt. Die jetzige Fördermengenkürzung könnte dagegen ein Hinweis darauf sein, dass sich die OPEC+ größere Sorgen um die Weltwirtschaft und dadurch weiter fallende Ölpreise macht. Zumal es dafür auch charttechnische Anhaltspunkte gibt.

Ölpreise zeigen ebenfalls Schwäche

So hat der Ölpreis der US-amerikanischen Sorte West Texas Intermediate (WTI) mein Kursziel von ca. 85 Dollar aus der Analyse vom 4. August bereits am 16. August abgearbeitet. Diese Marke dient seitdem als horizontale Unterstützung (siehe dünne grüne Linie im folgenden Chart). Allerdings attackiert der Preis dieses Niveau aktuell schon wieder, womit der Druck nach unten zunimmt.

Zumal es dem Ölpreis auf der anderen Seite in zwei Anläufen nicht gelungen ist, die ehemalige Unterstützung zwischen 95 und 96 Dollar zurückzuerobern (rote Pfeile). Und beim dritten Anlauf kam es zu einer Bullenfalle (kleiner roter Bogen). Häufig ziehen solche Fehlausbrüche eine stärkere Bewegung in die entgegengesetzte Richtung nach sich. Und dieser wollte die OPEC+ mit ihrem vorgestrigen Beschluss womöglich entgegenwirken.

Fazit

Bereits in der oben genannten Analyse vom 4. August hatte ich den Eindruck, dass der Ölpreisrückgang den rezessiven Tendenzen geschuldet ist. Und dieser Eindruck hat sich mit den jüngsten Konjunkturdaten und Entwicklungen seitens der OPEC+ noch verschärft. „Ich wäre daher weiterhin noch vorsichtig, was die aktuellen Kurserholungen an den Aktienmärkten angeht“, hieß es Anfang August. Und ich wiederhole diesen Satz heute, etwas mehr als einen Monat später, nicht ohne Grund.

Da die Aktienmärkte aber immer noch kurzfristig überverkauft sind, rechne ich nach wie vor mit einer Konsolidierung, womöglich in Verbindung mit einer erneuten Kurserholung. Doch wenn sich dabei nicht bald Stärke zeigt, muss man mit weiter fallenden Kursen rechnen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus