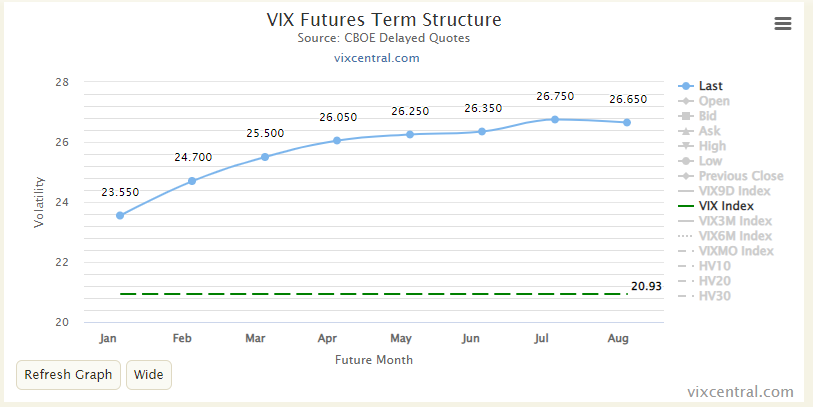

Ich für meinen Teil gehe davon aus, dass sich die aktuellen Trends im nächsten Börsenjahr fortsetzen werden. Die Volatilität wird voraussichtlich auf hohem, aber nicht extremem Niveau bleiben, während die Aktienkurse abhängig von zentralen gesamtwirtschaftlichen Risiken und Signalen aus der Geschäftswelt steigen und fallen werden. Anfang Januar erhalten wir mit dem monatlichen Arbeitsmarktbericht und den Schlüsseldaten aus dem verarbeitenden Gewerbe einen ersten Hinweis auf die Stimmung der Verbraucher und Unternehmen.

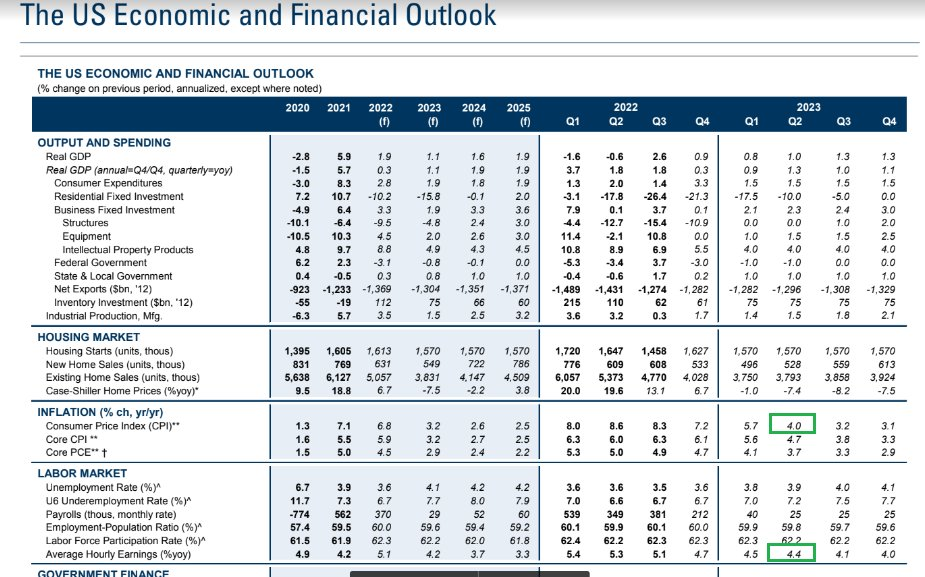

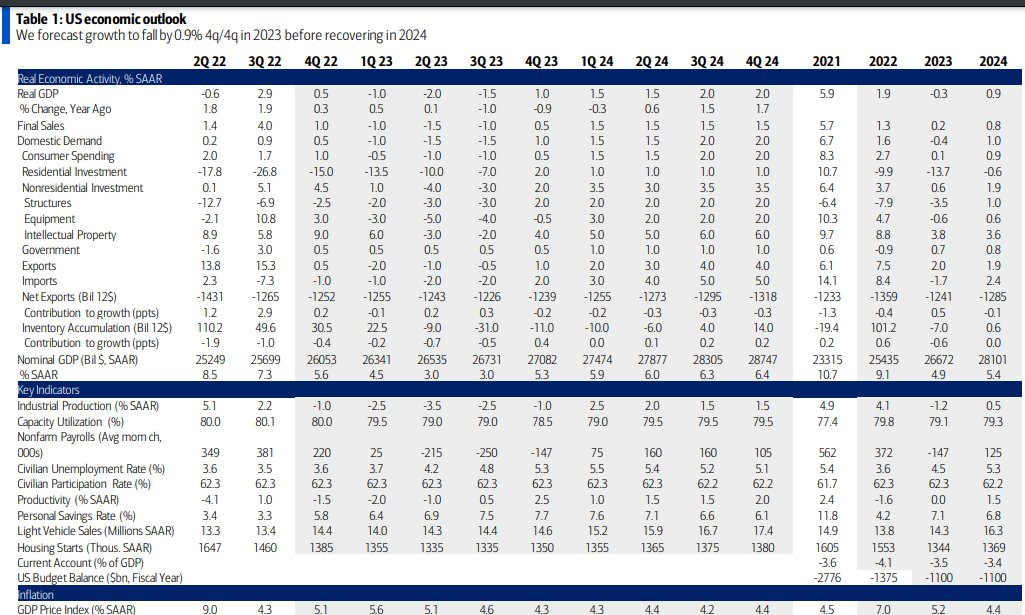

Obwohl die Beschäftigungslage bisher stabil erscheint, deutet vieles auf einen baldigen Stellenabbau hin. So rechnet Goldman bis zum zweiten Quartal des nächsten Jahres nicht nur mit einem langsamen Beschäftigungswachstum, sondern auch mit einem nachlassenden Lohndruck. Die Prognosen der BofA sind noch viel pessimistischer.

Wenn wir uns irgendwo in der Mitte dieser beiden Prognosen bewegen, dann dürfte die Sparquote der privaten Haushalte in den USA aufgrund des niedrigeren Gesamteinkommens weiter sinken. Die Konsumausgaben sind derzeit zwar noch im grünen Bereich, sollten damit aber mit der Zeit unter Druck geraten.

Schwaches Jobwachstum im Jahr 2023 erwartet

Quelle: Goldman Sachs Investment Research

BofA erwartet im 3. Quartal 2023 einen Rückgang der Beschäftigung um monatlich 250.000

Quelle: BofA Global Research

VIX Laufzeitstruktur: Hohe Volatilität begleitet uns auch in der ersten Jahreshälfte 2023

Quelle: VIX Central

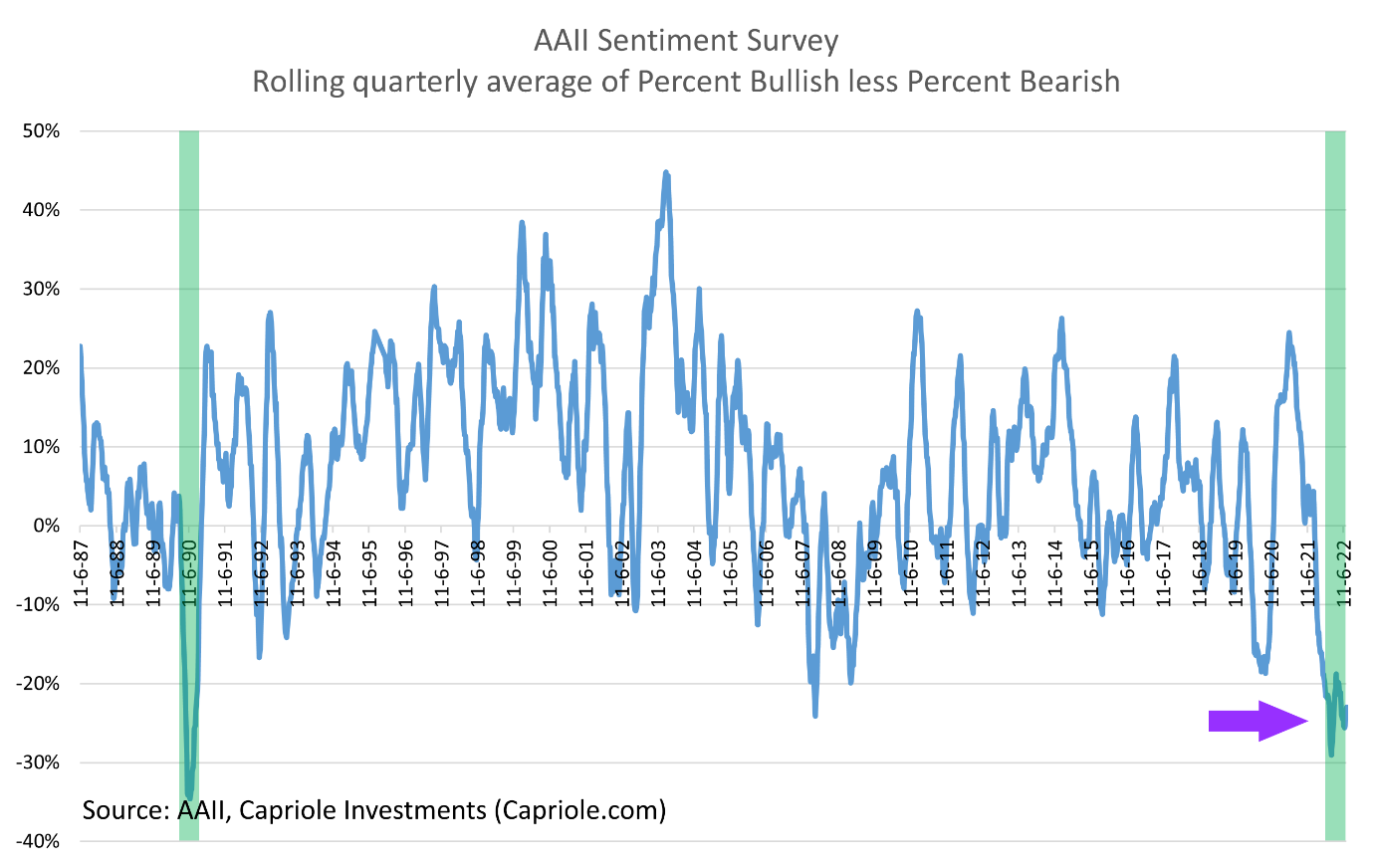

Die düsteren Konjunkturaussichten bereiten der Öffentlichkeit Sorgen um den Zustand der Wirtschaft und des Aktienmarkts. Dem vorausgegangen ist ein Jahr mit hoher Inflation und niedrigeren Aktien- und Anleihekursen. Die pessimistische Stimmung an den Finanzmärkten und die Frustration über die Wirtschaftslage dürften anhalten. Die Bedenken und Befürchtungen hinsichtlich der Inflation sollten jedoch bald durch die Angst vor höherer Arbeitslosigkeit abgelöst werden.

Extrem pessimistische Stimmung an den Aktienmärkten, eine Trendwende ist (noch) nicht in Sicht

Quelle: Charles Edwards

Die gute Nachricht ist, dass die meisten Ökonomen für das nächste Jahr nur einen leichten Rücksetzer der Konjunktur erwarten, der sich auf das erste Halbjahr konzentrieren sollte. Wenn die meisten Menschen heutzutage das Wort “Rezession" hören, denken sie dabei sofort an die große Finanzkrise und die damit einhergehenden Turbulenzen. Das sehe ich für 2023 aber nicht. Außerdem haben wir bereits einen massiven Inflationsschub hinter uns, so dass eine kleine technische Rezession zu Beginn des Jahres vielleicht der letzte Teil des Zyklus ist, den wir über uns ergehen lassen müssen.

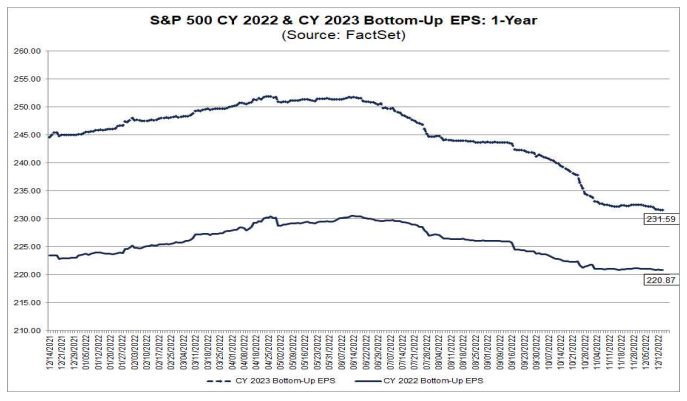

In puncto Aktien ist der Markt beim 16,6-fachen des für das nächste Jahr erwarteten Gewinns des S&P 500 in einer Zeit schwächelnder Unternehmensgewinne sicher nicht extrem günstig. Ich denke, dass die derzeitige Konsensschätzung von 232 USD für den S&P 500 im Jahr 2023 zu hoch angesetzt ist und sich eher bei 215 USD einpendeln sollte. Das würde bedeuten, dass der Tiefststand der Aktien irgendwo im unteren bis mittleren 3000er Bereich liegt.

Man sollte aber nicht glauben, dass der Markt dauerhaft auf rezessiven Gewinnniveaus und niedrigen Bewertungen verharren wird. Wenn sich das EPS auf 230 USD erholt und die Bewertung des SPX gegen Ende des nächsten Jahres bei 17 liegt, ergäbe sich daraus immer noch eine positive Gesamtrendite für das Jahr.

Ganz allgemein erwarte ich, dass Value-Aktien sich weiterhin besser entwickeln als Growth-Aktien, dass die ausländischen Märkte angesichts eines schwächeren US-Dollars ein Comeback erleben, dass Small Caps besser abschneiden als Large Caps und dass die Volatilität an den Zinsmärkten allmählich zurückgeht und bis zum Jahresende ein gewisser Optimismus an den Märkten aufkommt. Die EPS-Prognosen dürften dabei jedoch eine sehr zentrale Rolle spielen.

S&P 500 Gewinnprognosen weiterhin rückläufig: Weitere Abwärtsrevisionen sind wahrscheinlich

Quelle: FactSet

Fazit

Für das erste Halbjahr 2023 rechne ich mit einer leichten technischen Rezession, auch wenn das National Bureau of Economic Research sie vielleicht nicht als solche einstuft, vorausgesetzt die Einkommen bleiben mehr oder weniger konstant. Bis Mitte des Jahres könnte ein größerer Stellenabbau anstehen. Und die Aktienmärkte könnten einen Tiefstand erreichen, der nicht allzu weit von den aktuellen Niveaus entfernt ist.

Zu beachten ist auch, dass die Entwicklung des Aktienmarktes der Entwicklung des BIP oft um etwa sechs Monate vorausgeht, so dass ein Großteil des Schadens bereits entstanden sein kann und es riskant ist, den genauen Zeitpunkt der Talsohle bestimmen zu wollen.

*Schöne Feiertage und ein frohes neues Jahr!

Offenlegung: Mike Zaccardi ist derzeit in keinen der in diesem Artikel genannten Anlagen investiert.