Österreich hat eine lange Geschichte in der Mitte Europas, aber das ist nicht der Grund, warum seine 100-jährige Anleihe letzte Woche fast neunfach überzeichnet war, als die Investoren 17,7 Mrd. EUR (19,91 Mrd. USD) für die Emission im Umfang von 2 Mrd. EUR (2,2 Mrd. USD) boten, obwohl der Schuldtitel weniger als 1% - nur 0,88% bei einem Kupon von 0,85% abwirft.

Ein Jahrhundert ist eine lange Zeit, und niemand gibt vor, vorhersagen zu können, wo Österreich in hundert Jahren sein wird. Rückblickend auf hundert Jahre hatte die kleine Republik, die nach dem Ersten Weltkrieg aus der Zerschlagung der Habsburger Monarchie hervorging, noch eine Annexion durch Hitler, eine Besetzung durch die vier Siegermächte, Jahrzehnte der Neutralität und die Europäische Union vor sich.

Wer weiß, wo es im nächsten Jahrhundert hingehen wird? Aber darum geht es nicht. Die Investition in eine 100-jährige Anleihe ist viel unmittelbarer.

Eine Wette auf den Fiskalausblick

Die Besonderheiten der Anleihebewertungen machen sie nicht nur für Pensionsfonds mit einem langen Zeithorizont attraktiv, sondern auch für Hedge-Fonds-Spekulanten, die schnell Geld verdienen möchten.

Mit freundlicher Genehmigung des Economist

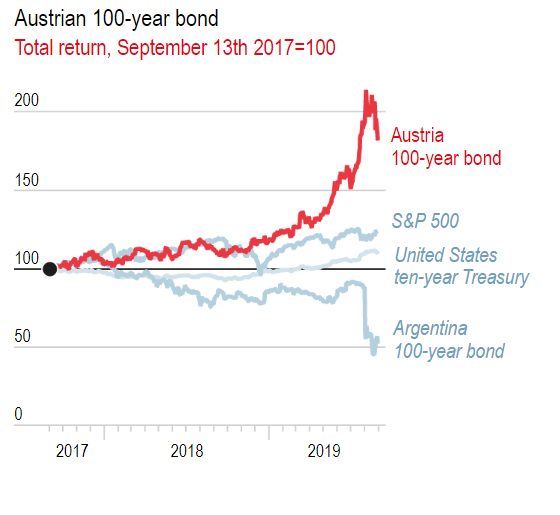

Die im Jahr 2017 begebene 100-jährige Anleihe Österreich hat ihren Anlegern bereits eine Rendite von 85% beschert und ist damit eines der renditestärksten Papiere auf dem Markt.

Obwohl sie nur einen kleinen Teil des Marktes für Staatsanleihen ausmachen, sind ultralange Anleihen auch interessant wegen dem, was sie uns über den Ausblick für die Staatshaushalte erzählen. Die Anleihen sind letztendlich Wetten, dass die Zinssätze niedrig bleiben oder weiter sinken, dass Negativzinsen für erstklassige Staatstitel nicht so bald verschwinden werden, dass die Inflation riskiert, in eine Deflation umzuschlagen und dass die Zentralbanken neue Instrumente für die Steuerung der Wirtschaft finden müssen.

Der Grund für die starke Entwicklung ultralanger Anleihen ist die Duration, ein Schlüsselkonzept für das Verständnis der Bewertung von Anleihen. Die Duration ist definiert als der gewichtete Durchschnitt der Zahlungen, die ein Anleger im Laufe der Zeit erhält, abgezinst auf den gegenwärtigen Barwert. Je länger die Zahlungsfrist ist, desto höher ist sogar die Rendite, selbst wenn sie auf den gegenwärtigen Kurs abgezinst wird.

Dies bedeutet, dass superlange und ultralange Anleihen selbst bei kleinsten Zinsänderungen viel empfindlicher sind, da die Duration die Schwankungen verstärkt. Offensichtlich handelt es sich hierbei um ein zweischneidiges Schwert, da die Duration sowohl Verluste als auch Gewinne verstärkt. Anleger werden jedoch angezogen, wenn sie eine lange Periode niedriger Zinssätze erwarten.

Wer profitiert?

Für den Kreditnehmer - in diesem Fall das Land, das die Anleihe emittiert - ist die Anziehungskraft offensichtlich. Es ist eine Chance, einen niedrigen Zinssatz für hundert Jahre zu sichern, anstatt höhere Zinssätze zu riskieren, wenn es Zeit ist, die Schulden neu zu finanzieren. Es ist wie eine 30-jährige Festhypothek anstelle eines variablen Zinssatzes.

Für Anleger von Pensionsfonds bietet die lange Laufzeit die Möglichkeit, ihre eigene Duration zu verlängern, um näher an die Übereinstimmung ihres Vermögens mit ihren Verbindlichkeiten heranzukommen. Wenn sie kurzfristigere Anleihen für Verbindlichkeiten mit einer Laufzeit von 30 bis 60 Jahren kaufen, sind sie einem Zinsrisiko ausgesetzt.

Österreich hat seine 100-jährige Anleihe 2017 zum Nennwert mit einem Kupon von 2,1% begeben und 3,5 Mrd. € aufgenommen. Die Emission wurde vor einem Jahr erneut aufgelegt, um weitere 1,25 Mrd. EUR einzunehmen. Diesmal wurden die Anleihen mit 154% bewertet, womit nur eine Rendite von 1,17% herauskam. Diese Emission war vierfach überzeichnet.

Das Ankaufsprogramm der Europäischen Zentralbank, das jetzt durch die Notkäufe von Pandemien ergänzt wird, hat Österreich erneut auf den Jahrhundertmarkt gebracht, diesmal mit einem Kupon und einer Rendite von unter 1%.

Der niedrige Kupon bringt den Anlegern einen zusätzlichen Vorteil, da er zu einer sogenannten positiven Konvexität führt: Die Kurse steigen schneller, wenn die Renditen fallen, als wenn sie fallen, wenn die Zinssätze steigen.

Die Mathematik hinter Duration Konvexität mag schwierig sein, das Ergebnis jedoch nicht. Irland und Belgien haben Privatplatzierungen von 100-jährigen Schulden vorgenommen, während Frankreich, Italien und Großbritannien 50-jährige Schuldentitel ausgegeben haben. Auf der anderen Seite zeigt Argentiniens 100-jährige 7,125% -Anleihe von 2017, deren Preis derzeit unter 40 USD liegt, dass es in beide Richtungen gehen kann (siehe Grafik oben).

Unter den nichtstaatlichen Kreditnehmern haben eine Reihe von US-amerikanischen Universitäten - Caltech, USC, University of Virginia, Rutgers - 100-Jahresanleihen mit höheren Kupons und geringeren Beträgen ausgegeben. Zu den Emittenten unter Privatunternehmen zählen Walt Disney (NYSE:DIS) und Coca-Cola (NYSE:KO).

Wenn staatliche Kreditnehmer Jahrhundertanleihen ausgeben, stellt sich unweigerlich die Frage, ob die USA dem Club beitreten werden.

Finanzminister Steve Mnuchin verpasste diesen Spekulationen im letzten Monat im Kongress einen Dämpfer, als er sagte, dass die Regierung 50- oder 100-jährige Treasuries für die Deckung eines Defizits in Betracht gezogen habe, das in diesem Jahr voraussichtlich 3,4 Billionen US-Dollar erreichen werde, aber wenig Nachfrage nach ihnen fand.

Einige haben spekuliert, dass Primärhändler, die ein begründetes Interesse an der häufigen Emission von kurzfristigen Anleihen haben, Mnuchin davon überzeugt haben, dass die Nachfrage nach einer ultralangen Anleihe nicht ausreicht. Es ist kaum zu glauben, dass Investoren, die bereit sind, fast 20 Milliarden Dollar für das kleine Österreich aufzubringen, nicht die Chance ergreifen würden, eine amerikanische 100-Jahresanleihe zu kaufen.

Die USA haben im Mai zum ersten Mal seit 1986 20-Jahresanleihen im Umfang von 20 Mrd USD versteigert und Mnuchin sagte, die Regierung werde sich auf 10-, 20- und 30-jährige Laufzeiten konzentrieren. Es scheint, als wären dies die Maximallänge, die man bei US-Staatsanleihen zur Zeit bekommen kann.