Sind Sie ein smarter "Investor", der bedacht seine Finanzziele verfolgt, oder eher ein risikofreudiger "Spekulant", der auf der Jagd nach kurzfristigen Gewinnen ist?

In der Welt des Kapitalmarkts, in der die Gier nach Performance allgegenwärtig ist, wird die Unterscheidung zwischen einem Investor und einem Spekulanten entscheidend. Warum? Weil wir in einer Ära leben, in der Finanzberater, Mainstream-Medien und die Wall Street unaufhörlich verkünden, dass Anleger Jahr für Jahr einen Vergleichsindex schlagen müssen.

Die Frage, die sich stellt: Macht das den alleinigen Unterschied zwischen einem Investor und einem Spekulanten aus?

Graham (NYSE:GHC) und Carret

Wenn Sie Poker spielen und ein "Pärchen" auf der Hand haben, setzen Sie dann alles auf diese Hand?

Nein, natürlich nicht.

Der Grund dafür ist, dass Sie intuitiv wissen, welche anderen Faktoren "im Spiel" sind. Selbst ein oberflächliches Verständnis des Pokerspiels lässt Sie vermuten, dass andere Spieler am Tisch wahrscheinlich ein besseres Blatt haben, das Sie viel Geld kosten könnte.

Was noch wichtiger ist: Wie bei einem Pokerspiel haben wir als Einzelpersonen, die ein paar Aktien kaufen, NULL Kontrolle darüber, wie das Unternehmen seine Finanzen verwaltet, Entscheidungen trifft oder seine Geschäfte führt.

Wir "wetten" also auf ein ungewisses zukünftiges Ergebnis und haben nur ein grundlegendes Verständnis der damit verbundenen Risiken.

Daher sind wir als Individuen auf den Finanzmärkten "Spekulanten" und müssen uns auf das Risikomanagement konzentrieren, um "lange genug im Spiel zu bleiben", um "zu gewinnen".

Philip Carret, der das Buch "The Art of Speculation" (1930) schrieb, war der Ansicht, dass das "Motiv" das entscheidende Kriterium für die Unterscheidung zwischen Investition und Spekulation sei. Carret assoziierte den Investor mit der Ökonomie des Unternehmens und den Spekulanten mit dem Kurs der Aktie.

Carret schrieb: "Spekulation kann als der Kauf oder Verkauf von Wertpapieren oder Waren in der Erwartung definiert werden, von deren Preisschwankungen zu profitieren." - Robert Hagstrom, CFA

Den Märkten hinterherjagen ist Spekulation in ihrer reinsten Form. Man setzt einfach auf steigende Aktienkurse, ohne wirklich zu prüfen, ob der Preis, der für diese Vermögenswerte gezahlt wird, mit einem Discount zum fairen Wert im Schaufenster steht.

Benjamin Graham und David Dodd bemühten sich in ihrem bahnbrechenden Werk "Security Analysis" (1934) um eine präzise Definition von Investition und Spekulation.

"Ein Investment liegt immer dann vor, wenn nach einer gründlichen Analyse in erster Linie Sicherheit und erst im Anschluss daran eine zufriedenstellende Rendite steht. Investments, die diese Kriterien nicht erfüllen, sind spekulativ".

Eine wichtige Passage findet sich auch in Grahams "The Intelligent Investor":

"Der Unterschied zwischen Investment und Spekulation mit Aktien war stets sinnvoll - sein Verschwinden gibt Anlass zur Sorge.

Wir haben schon oft darauf hingewiesen, dass die Wall Street als Institution gut beraten wäre, diese Unterscheidung wieder zu etablieren und in allen ihren Beziehungen zur Öffentlichkeit zu betonen. Andernfalls könnten die Börsen eines Tages für schwere Spekulationsverluste verantwortlich gemacht werden, vor denen diejenigen, die sie erlitten haben, nicht richtig gewarnt wurden".

In der heutigen Welt, in der man den Märkten von einem Jahr zum nächsten hinterherjagt, ist der eigentliche Sinn des Investierens verloren gegangen. Die folgenden zehn Leitlinien von Legenden unserer Zeit werden Ihnen jedoch hoffentlich den richtigen Weg weisen und Sie von einem Spekulanten zu einem erfolgreichen Investor machen.

1) Jeffrey Gundlach, DoubleLine

"Der Trick [beim Investieren] besteht darin, Risiken einzugehen und dafür bezahlt zu werden, gleichzeitig aber auch einen diversifizierten Korb von Risiken in einem Portfolio zu halten."

Dieser Gedanke zieht sich wie ein roter Faden durch diesen Beitrag. Wirklich gute Investoren konzentrieren sich auf das "Risikomanagement", denn "Risiko" hängt nicht davon ab, wie viel Geld Sie machen, sondern wie viel Sie verlieren, wenn Sie falsch liegen.

Als Spekulant können Sie nur mitspielen, wenn Sie über Kapital verfügen. Seien Sie gierig, wenn andere ängstlich sind, und ängstlich, wenn andere gierig sind. Einer der besten Zeitpunkte für Investitionen ist dann, wenn Unsicherheit und Angst am größten sind.

2) Ray Dalio, Bridgewater Associates

"Der größte Fehler, den Investoren machen, ist zu glauben, dass das, was in der jüngsten Vergangenheit geschehen ist, auch weiterhin so sein wird. Sie gehen davon aus, dass etwas, das in der jüngsten Vergangenheit eine gute Investition war, auch in Zukunft eine gute Investition sein wird. In der Regel bedeuten hohe Renditen in der Vergangenheit einfach, dass ein Vermögenswert teurer geworden ist und eine schlechtere, nicht aber eine bessere Investition darstellt."

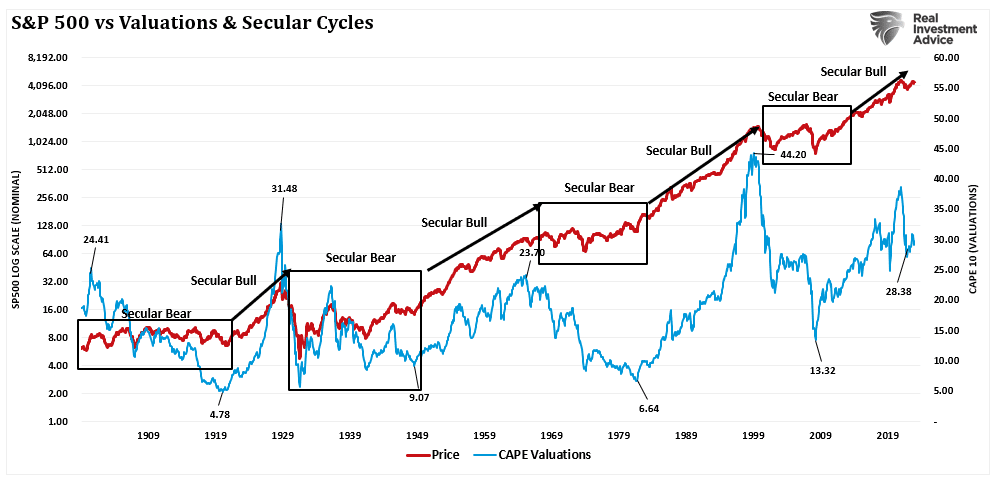

Nichts Gutes oder Schlechtes hält ewig. Der Fehler, den Investoren immer wieder machen, ist der Gedanke: "Diesmal ist es anders." Die Realität ist, dass "es" anders kommen wird, egal was der Mainstream in den Schlagzeilen behauptet. Eine Regel, die sich nie ändert: "Was nach oben geht, muss und wird auch wieder nach unten gehen und umgekehrt".

Die Wall Street will, dass Sie "immer" voll investiert sind, weil sie auf diese Weise Gebühren kassiert. Als Investor ist es jedoch von entscheidender Bedeutung, sich daran zu erinnern, dass "der Preis das ist, was man bezahlt, und der Wert das ist, was man bekommt".

Für Spekulanten ist der Wertfaktor unwichtig. Für Investoren ist er wichtig.

3) Seth Klarman, Baupost

"Die meisten Investoren schauen in erster Linie auf die Rendite, also darauf, wie viel sie verdienen können, und achten wenig auf das Risiko, also darauf, wie viel sie verlieren können."

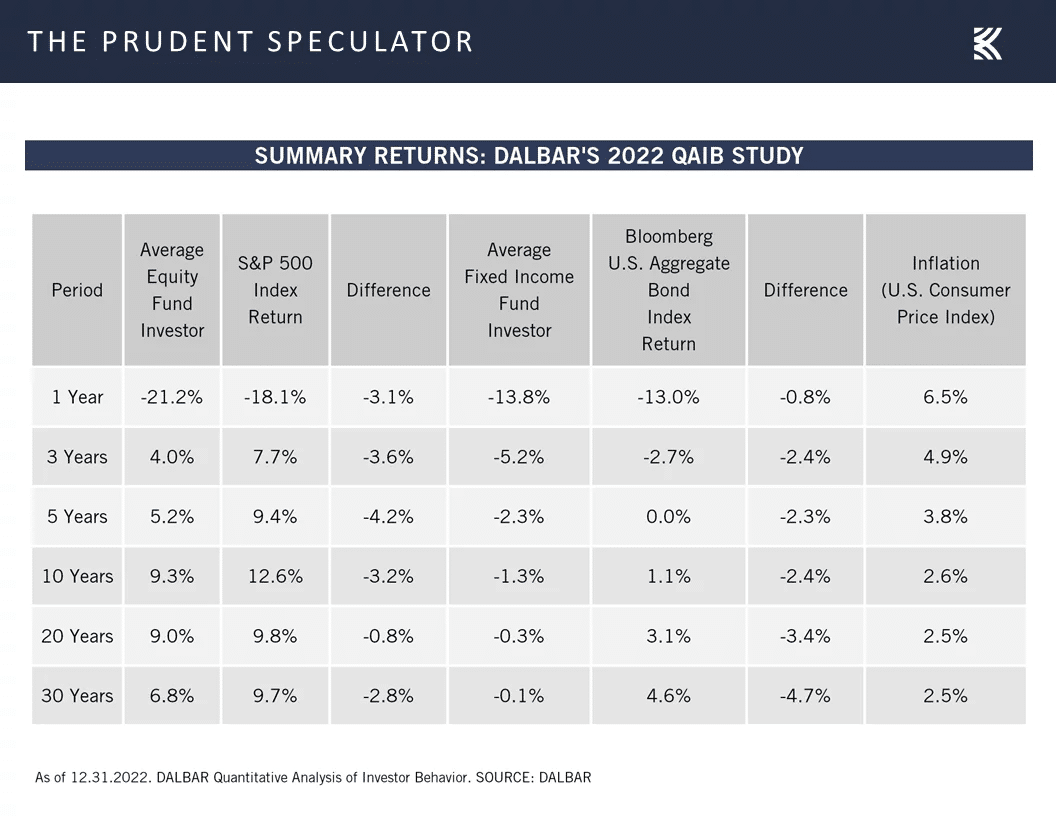

Das größte Risiko bei Investitionen ist das von kognitiven Verzerrungen geprägte Investorenverhalten. "Gier und Angst" dominieren den Investitionszyklus der Anleger, was letztlich zu "teuer kaufen und billig verkaufen" führt.

4) Jeremy Grantham, GVO

"Man wird nicht für das Eingehen von Risiken belohnt, sondern für den Kauf preiswerter Anlagen. Wenn die von Ihnen gekauften Vermögenswerte in die Höhe getrieben wurden, nur weil sie riskant waren, dann werden Sie nicht dafür belohnt, dass Sie ein Risiko eingegangen sind, sondern dafür bestraft."

Erfolgreiche Investoren vermeiden das "Risiko" um jeden Preis, auch wenn es bedeutet, kurzfristig schlechter abzuschneiden. Der Grund dafür ist, dass die Medien und die Wall Street Sie zwar dazu bringen, sich auf die Jagd nach kurzfristigen Marktrenditen zu konzentrieren, dass aber das übermäßige "Risiko" , das Sie in Ihr Portfolio integrieren, letztlich zu miserablen langfristigen Renditen führt. Wie Wyle E. Coyote werden auch Sie auf der Jagd nach Rendite über die Klippe gehen.

5) Jesse Livermore, Spekulant

"Die Todfeinde des Spekulanten: Unwissenheit, Gier, Angst und Hoffnung. Alle Gesetzbücher der Welt und alle Regelwerke aller Börsen der Welt können diese Elemente nicht völlig aus dem menschlichen Handeln verbannen...."

Die Anlagestrategie von Emotionen bestimmen zu lassen, ist und war schon immer ein Rezept für ein Desaster. Alle großen Investoren folgen einer strengen Disziplin, einem Prozess und Regeln für das Risikomanagement. Emotionale Fehler schlagen sich im Laufe der Zeit in den Renditen der einzelnen Portfolios nieder. (Quelle: Dalbar)

6) Howard Marks, Oaktree Capital Management

"Regel Nr. 1: Die meisten Dinge werden sich schließlich als zyklisch erweisen.

Regel Nr. 2: Einige der größten Gelegenheiten für Gewinn und Verlust ergeben sich daraus, dass andere Regel Nr. 1 vergessen".

Wie bei Ray Dalio ist die Erkenntnis, dass nichts ewig währt, entscheidend für langfristiges Investieren. Wer "billig kaufen" will, muss zuerst "teuer verkaufen". Die Erkenntnis, dass alles einem Zyklus unterliegt, legt nahe, dass Investitionen nach einer langen Hausse anfälliger für Kursverluste werden.

7) James Montier, GMO

"Kaufe, wenn ein Vermögenswert billig ist, und verkaufe, wenn er teuer wird. Die Bewertung ist die wichtigste Determinante langfristiger Renditen und kommt dem Gesetz der Schwerkraft im Finanzwesen am nächsten."

"Billig" bedeutet, dass ein Vermögenswert für weniger als seinen inneren Wert verkauft wird. "Billig" ist nicht gleichbedeutend mit einem niedrigen Aktienkurs. Wenn eine Aktie einen sehr niedrigen Preis hat, dann gibt es in der Regel einen Grund dafür. Eine sehr hoch bewertete Aktie KANN dennoch billig sein. Der Preis pro Aktie ist nur ein Teil der Bewertung, nicht das Maß für den Wert selbst.

8) George Soros, Soros Capital Management

"Es geht nicht darum, ob man Recht oder Unrecht hat, sondern darum, wie viel Geld man verdient, wenn man Recht hat, und wie viel man verliert, wenn man Unrecht hat."

In puncto Risikomanagement ist es großartig, Recht zu haben und Geld zu verdienen, wenn die Märkte steigen. Steigende Märkte neigen jedoch dazu, Risiken zu verschleiern, die bei Marktrückgängen viel eher zutage treten. Wenn es Ihnen nicht gelingt, das Risiko in Ihrem Portfolio zu beherrschen, und Sie alle Ihre bisherigen Gewinne und noch mehr aufgeben, haben Sie das Spiel verloren.

9) Jason Zweig, Wall Street Journal

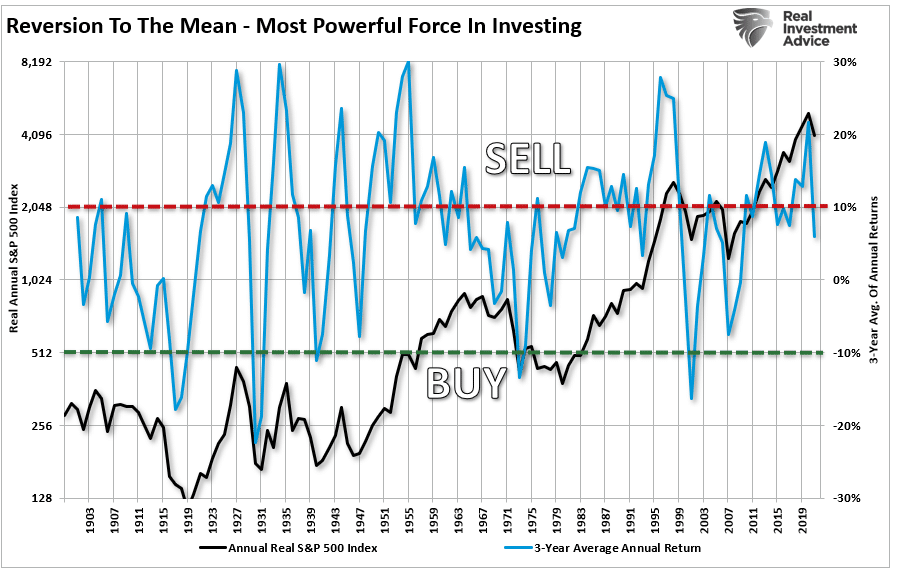

"Die Regression zum Mittelwert ist das stärkste Gesetz der Finanzphysik: Auf Zeiten überdurchschnittlicher Performance folgen unweigerlich unterdurchschnittliche Renditen, und schlechte Zeiten bilden unweigerlich die Grundlage für eine überraschend gute Performance."

Die folgende Grafik zeigt den 3-Jahres-Durchschnitt der jährlichen inflationsbereinigten Renditen des S&P 500. Die Macht der Regression wird sichtbar. Wenn die Renditen in der Vergangenheit über 10 % lagen, dauerte es nicht lange, bis sie auf 10 % unter dem langfristigen Durchschnitt fielen. Solche Rückschläge wirkten sich auf das Kapital der Anleger verheerend aus.

10) Howard Marks, Oaktree Capital Management

"Die größten Fehler bei der Geldanlage beruhen nicht auf Informations- oder Analysefaktoren, sondern auf psychologischen Faktoren."

Der wichtigste Faktor für langfristige Investitionsrenditen ist die Minimierung psychologischer Investitionsfehler.

Baron Rothschild soll einmal gesagt haben: "Es ist an der Zeit zu kaufen, wenn Blut in den Straßen fließt". Das bedeutet, dass Sie derjenige sein wollen, an den die Anleger ihre Assets zu stark reduzierten Preisen abstoßen, wenn sie "Panikverkäufe" tätigen. Howard Marks äußerte sich ähnlich: "Die absolut besten Kaufgelegenheiten ergeben sich, wenn die Investoren zum Verkauf gezwungen sind."

Schlusswort

Als Anleger müssen Sie sich von Ihren "Emotionen" lösen und den Markt um Sie herum objektiv betrachten. Wird er derzeit von "Gier" oder "Angst" beherrscht?

Ihre langfristige Rendite wird maßgeblich davon abhängen, wie Sie diese Frage beantworten und das verbundene Risiko bewältigen.

"Das Hauptproblem des Anlegers - und sogar sein schlimmster Feind - ist wahrscheinlich er selbst." - Benjamin Graham

Wie ich bereits zu Beginn dieses Beitrags erklärt habe, ist das "Market Timing" bei der Verwaltung Ihres Geldes ineffektiv. Wie Sie jedoch feststellen werden, verbindet alle großen Investoren im Laufe der Geschichte eine Kernphilosophie: das Management des inhärenten Risikos von Investitionen, um das investierte Kapital zu erhalten und zu schützen.

"Hast du keine Chips mehr, ist das Spiel vorbei."

Hinweis: InvestingPro+ mit 55 % Rabatt ist kein gutes Black Friday Angebot? Wir legen noch einen drauf! Mit dem Rabattcode "PROTRADER" gibt es weitere 10 % auf das InvestingPro+ 2-Jahres-Abo (insgesamt bis zu 65 %). Hier klicken und Rabattcode nicht vergessen