Nachdem wir uns in letzter Zeit häufiger mit Makro-Marktthemen wie der Jagd nach Rendite im KI-Universum beschäftigt haben, ist es nun an der Zeit, mit Hilfe der technischen Analyse kurzfristige Risiken zu meistern. Derzeit dreht sich die Debatte um die Erholung des Marktes von den Oktobertiefs. Ist das, was wir sehen, eine Wiederaufnahme des Bullenmarkttrends von 2009 oder eine ausgedehnte Bärenmarktrallye?

Leider kenne ich die Antwort nicht.

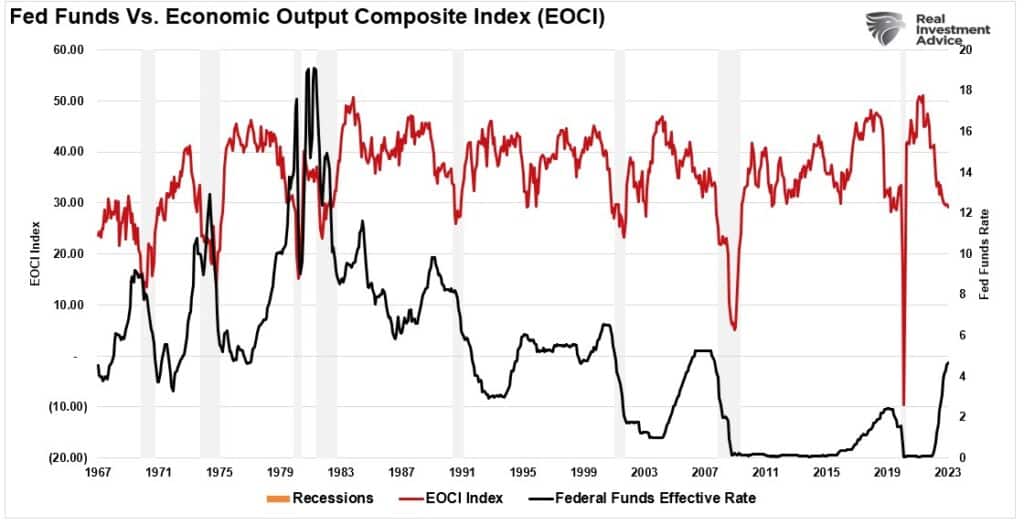

Angesichts der höheren Zinsen, der gestiegenen Verschuldung und der sich abkühlenden Wirtschaftstätigkeit gibt es viele Gründe für einen gewissen Pessimismus. Unser Economic Composite Index (der mehr als 100 Datenpunkte umfasst) deutet darauf hin, dass die Wirtschaft in den nächsten sechs Monaten in eine Rezession abrutschten wird.

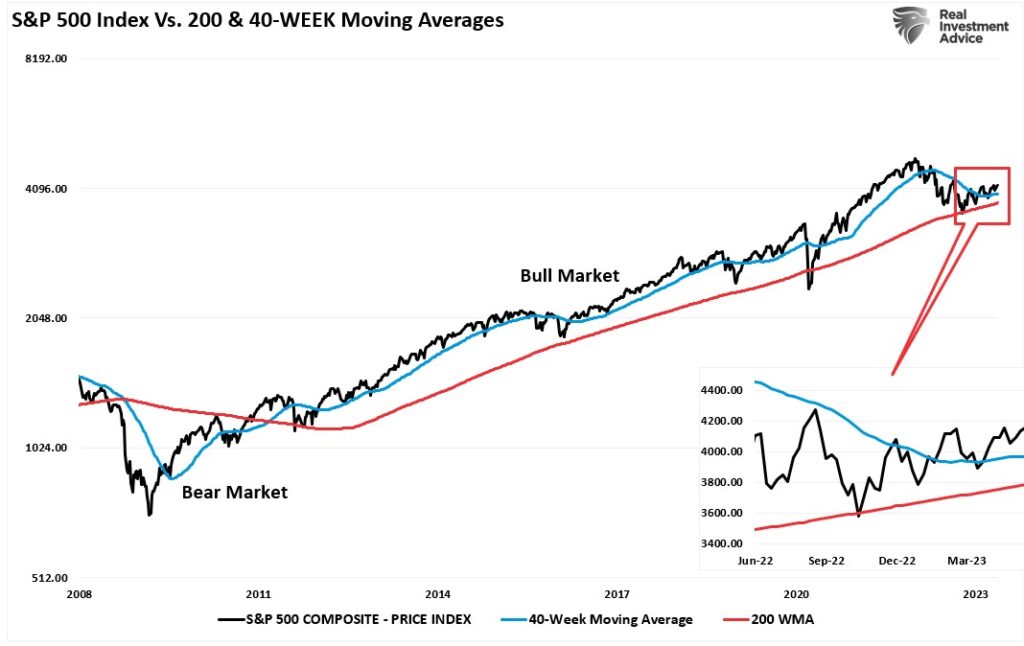

Aber auch die Bullen können ein überzeugendes Argument vorbringen. Die technische Dynamik und die Verbesserungen der Ertragslage begünstigen die Kursrallye. Technisch gesehen ist die Korrektur vom Januar 2022 bis zur langfristigen Aufwärtstrendlinie des 200-Wochen-Durchschnitts abgeschlossen. Die Tatsache, dass der Markt diese Unterstützung hält und sich oberhalb der gleitenden 50-Wochen-Linie bewegt, ist eine weitere Bestätigung.

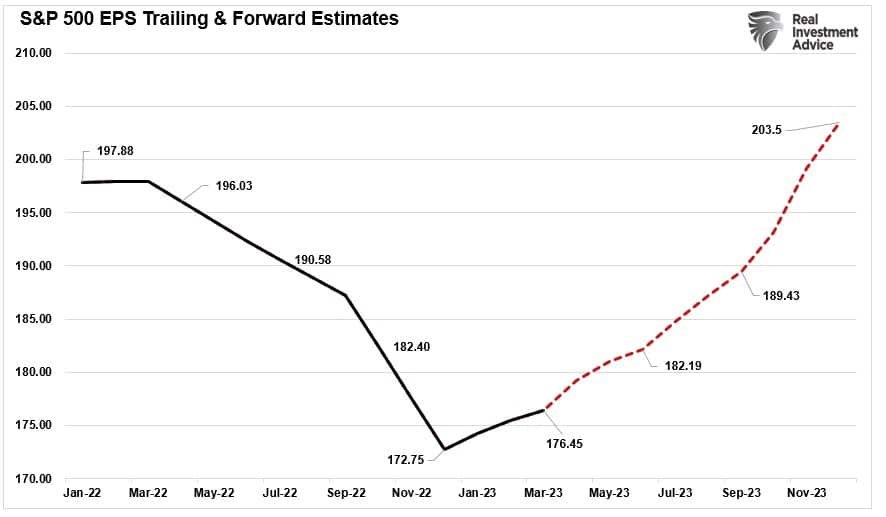

Aus fundamentaler Sicht wird erwartet, dass die Unternehmensgewinne gegen Ende 2023 rasch anziehen und den Höchststand von 2022 überschreiten werden.

Natürlich muss eine so starke technische und fundamentale Erholung der Erträge das Ergebnis einer wirtschaftlichen Expansion sein. Das Problem ist, dass diese Ansicht im Widerspruch zu den aktuellen Wirtschaftsdaten steht.

Welche Sichtweise ist also richtig?

Auch hier kann ich nicht sagen, welche Ansicht richtig ist. Daher müssen wir uns auf die kurzfristige technische Marktsicht konzentrieren, um Anlagerisiken unter Kontrolle zu halten.

Die Bullen sind am Ruder, aber Widerstand ist vorprogrammiert

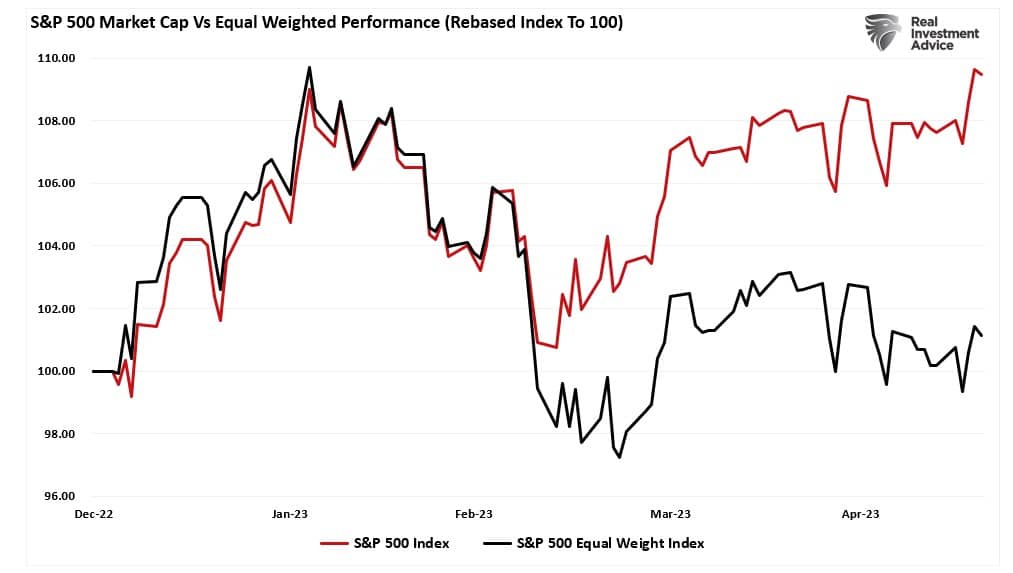

Wie bereits erwähnt, haben die Bullen derzeit eindeutig die Oberhand im Markt. Wie wir schon letzte Woche besprochen haben, wird der Markt nur von einer Handvoll Mega-Cap-Aktien nach oben getrieben. Die Ungleichheit in der Beteiligung ist klar zwischen der Kursentwicklung der marktkapitalisierten und der gleichgewichteten Indizes zu erkennen.

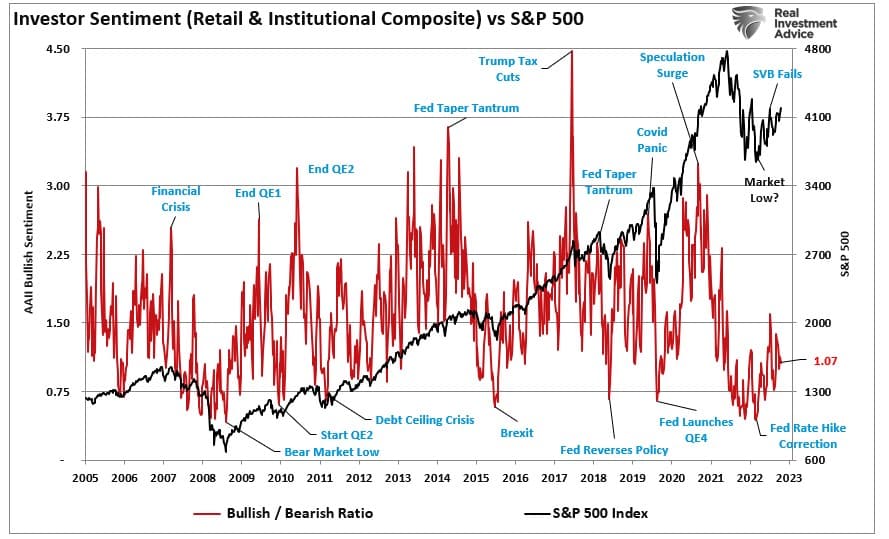

Die geringe Breite der Marktrallye könnte zum Problem werden, wenn sie sich nicht ausweitet. Der Aufschwung kann jedoch länger dauern als von vielen erwartet, da der F.O.M.O-Effekt (Fear Of Missing Out - die Angst, den Zug zu verpassen) den Pessimismus in Schach hält. Je mehr sich der Markt erholt, desto mehr Druck entsteht für die bärischen Anleger - bis sie schließlich kapitulieren. Die Umkehr der negativen Stimmung führt kurzfristig zu einer Erholung. Trotz der Rallye von den Tiefstständen im Oktober ist die Stimmung der Anleger am Markt nach wie vor sehr negativ.

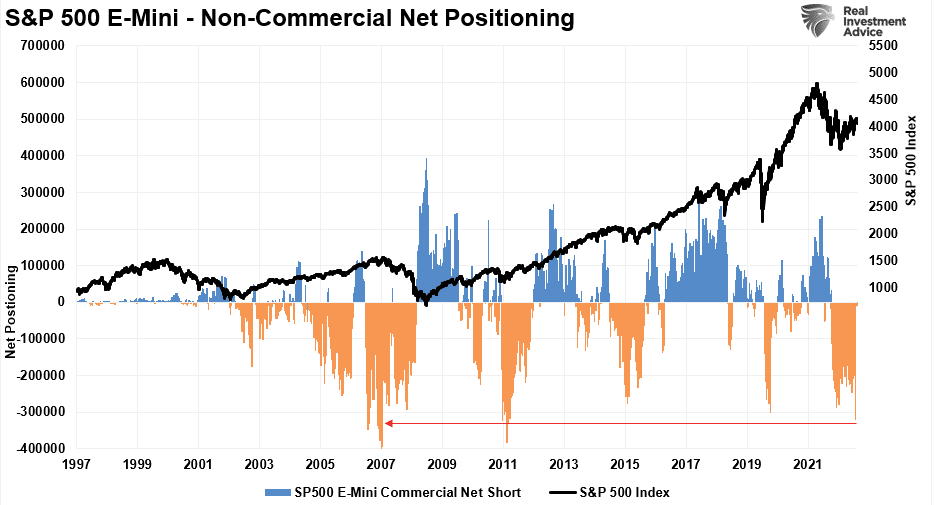

Zu diesem Pessimismus kommt noch die massive Höhe der S&P 500-Short-Positionen von nicht-kommerziellen Spekulanten. Das ist eine weitere Quelle für potenzielle Käufe, die einen weiteren Kursanstieg unterstützen würden.

"Seit 2009 hat eine hohe Netto-Short-Positionierung Markttiefs angezeigt. In jedem der Zeiträume, in denen die COT-Netto-Short-Positionierung extremer wurde, lieferte das den "Treibstoff" für einen anhaltenden Anstieg, weil die Händler ihre Short-Positionen eindecken mussten, während die Märkte stiegen."

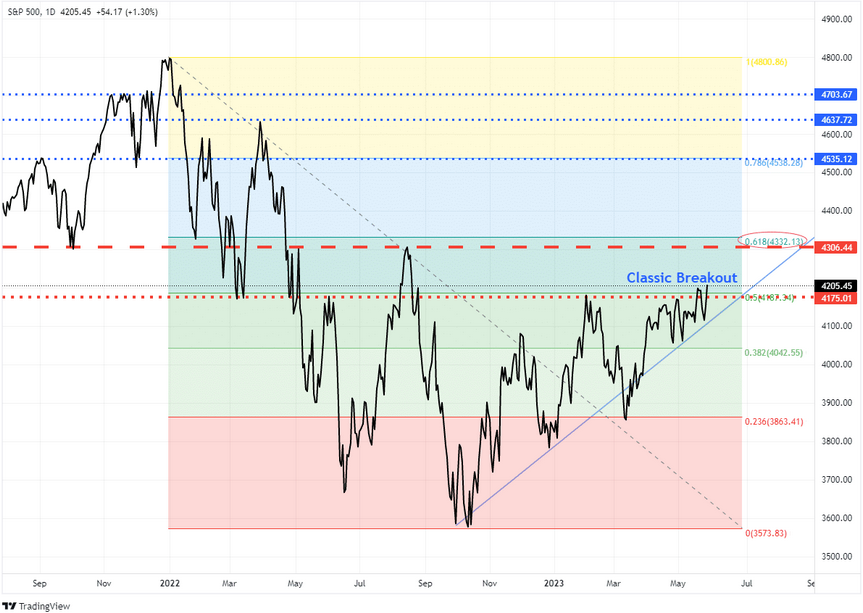

Während die nach wie vor pessimistische Sichtweise und die massiven Short-Positionen den nötigen "Treibstoff" liefern werden, um die Märkte kurzfristig nach oben zu ziehen, stehen dieser Entwicklung mehrere Widerstandsniveaus entgegen. Aus technischer Sicht wird die erste signifikante Hürde das 61,8%-Retracement von den Oktober-Tiefs bei 4332 sein. Es folgen das 78,96%-Retracement, dann zwei kleinere Widerstände bei 4637 und 4703, bevor der Höchststand von 2022 in Reichweite kommt.

Wenn eines dieser technischen Niveaus durchbrochen wird, werden mehr Käufer auf den Markt drängen und die Preise in die Höhe treiben. Dieser Kreislauf wird sich so lange wiederholen, bis schließlich etwas kaputtgeht. Bis dahin sind die Bullen aus technischer Sicht eindeutig am Ruder

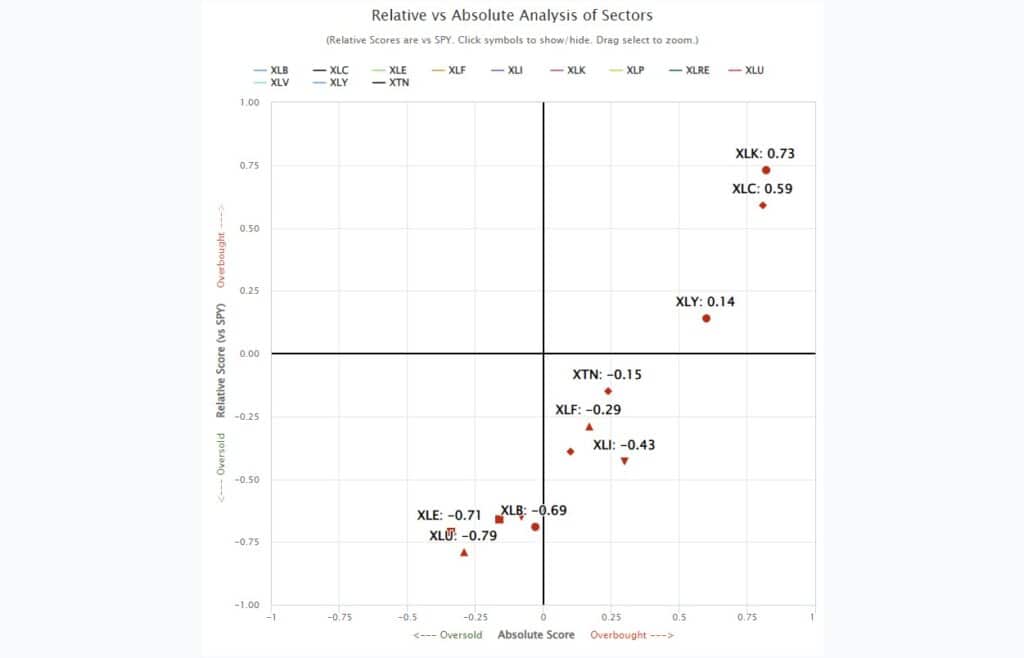

Es ist ein einseitiges Argument

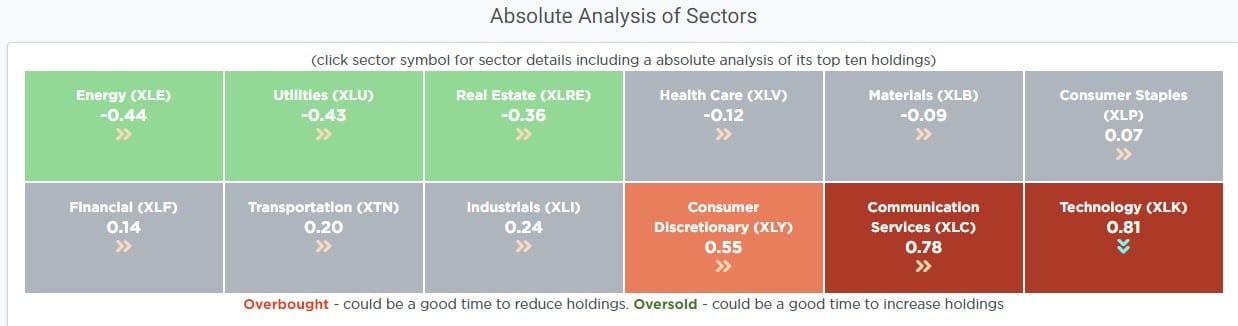

Wie bereits erwähnt, ist das Risiko, dass "etwas kaputtgehen" könnte, nicht aus der Welt. Wie bereits im Artikel zum Thema KI erwähnt, zieht der Technologiehandel den Großteil der Zuflüsse auf sich, während alle anderen Marktsektoren unter Druck bleiben. Das ist auf die anhaltenden wirtschaftlichen und fundamentalen Aussichten für ein schwächeres Wachstum, Stress im Bankensektor und höhere Zinsen zurückzuführen.

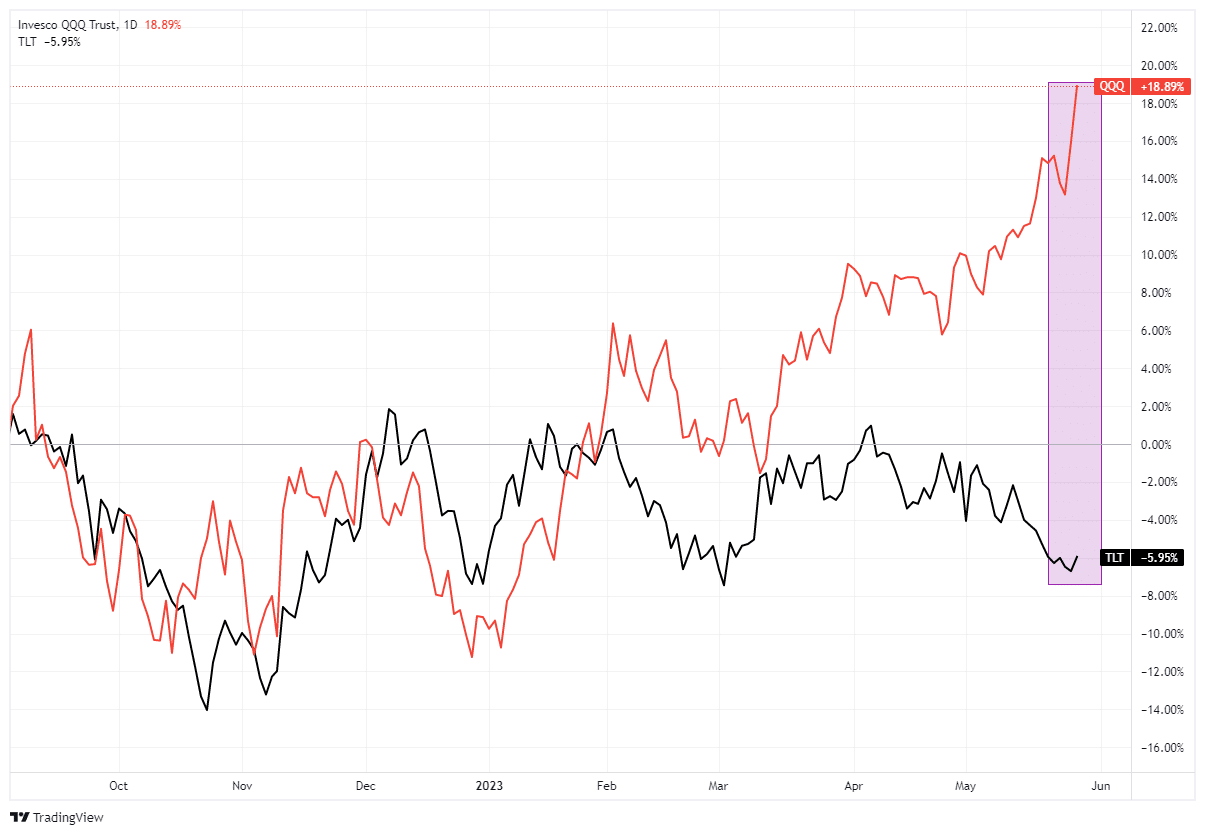

Historisch gesehen hält eine so große Divergenz zwischen kurzfristigen technischen Trends und fundamentalen Realitäten nicht ewig an. Letztendlich kommt es zu einer Marktrotation, wenn sich diese Realitäten durchsetzen. Ein weiteres Problem für den tech-fokussierten Handel ist, dass es sich um eine Wette auf Disinflation handelt, denn schließlich sind Technologieaktien langlebige Vermögenswerte sind.

Die Inflation bleibt jedoch "hartnäckiger" als erwartet, und die Divergenz zwischen Technologieaktien und Anleihekursen ist ziemlich extrem. Zusammen mit der rückläufigen Divergenz in der Breite gibt dies Anlass zur Skepsis hinsichtlich der Nachhaltigkeit der Tech-Rallye.

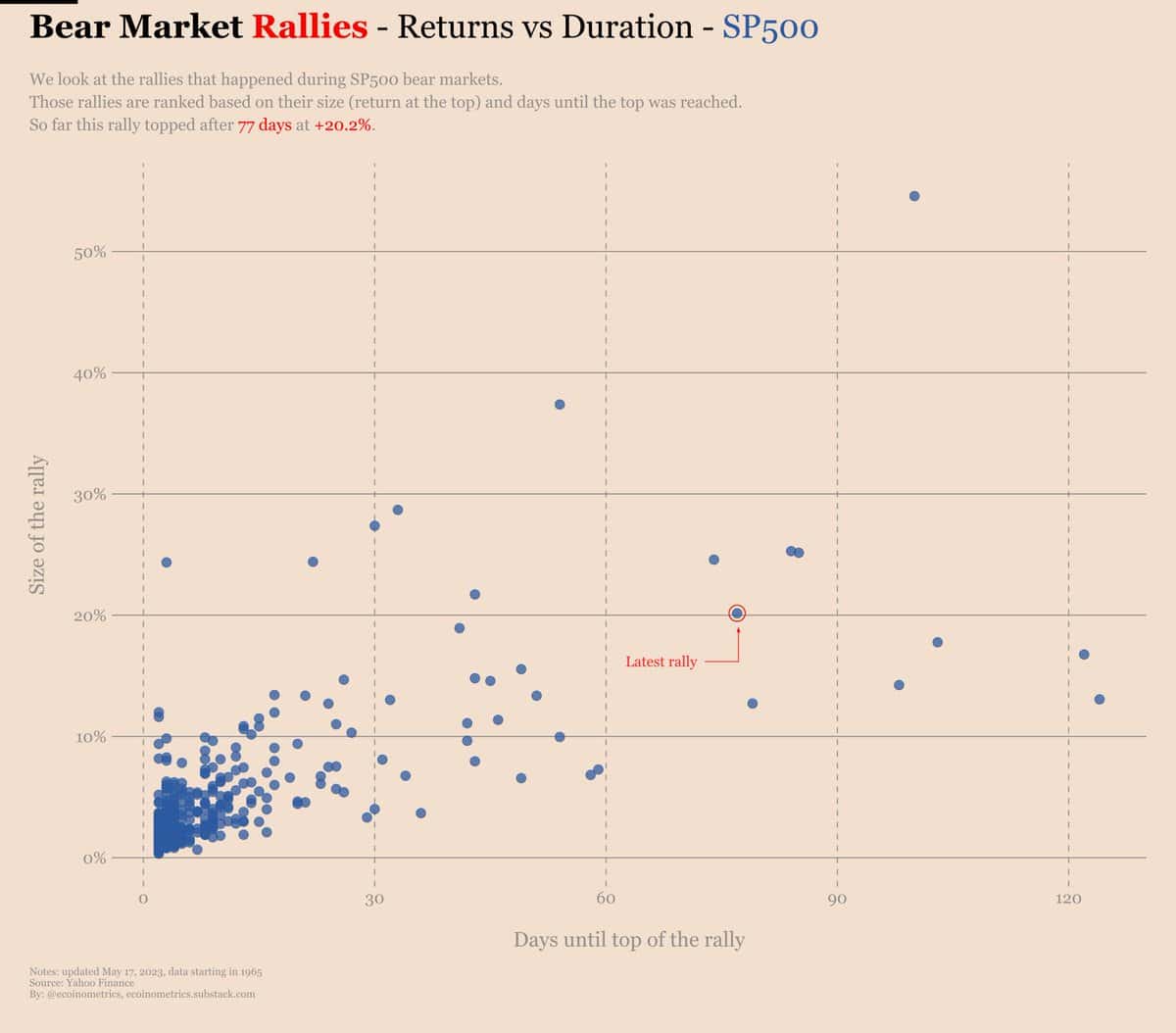

Obwohl es sicherlich Gründe zur Besorgnis gibt, unterstützen die optimistischen technischen Daten vorerst den Aufschwung. Ob wir nun einen "neuen Bullenmarkt" oder eine weitere "Bärenmarktrallye" erleben, werden wir erst viel später erfahren. Callum Thomas von @TopDownCharts hat kürzlich genau zu diesem Thema geschrieben, das Bärenmarktrallys viel länger dauern als die meisten von uns denken.

Es gibt zwar zahlreiche Gründe, den Märkten gegenüber skeptisch zu sein, allerdings darf man nicht vergessen, dass sich "Aktien an einer Sorgenmauer hocharbeiten".

Der derzeitige Marktanstieg sieht aus wie der Dot.com-Anstieg im Jahr 1999 und fühlt sich auch so an. Wie lange er anhält, ist ungewiss. Es ist jedoch wichtig, daran zu denken, dass alle guten Dinge ein Ende haben. Manchmal kann ein solches Ende für die langfristigen Anlageziele sehr verheerend sein.