-

Rückblick

Wir hatten vor rund sechs Wochen eine „überschaubare Erholung vor der Sommerflaute“ beim Bitcoin vorausgesagt und den schrittweisen Übergang in die Sommerkorrektur erwartet. Angetrieben von Spekulationen über einen möglichen Ether-Spot-ETF in den USA konnten sich die Bitcoin-Notierungen dann aber zunächst doch etwas deutlicher erholen. Mit einem Hoch bei 71.958 USD am 21.Mai sowie bei 71.949 USD am 7.Juni wurde das Allzeithoch vom 14.März bei 73.793 USD allerdings verfehlt. Stattdessen blieb ein Doppeltop knapp unterhalb von 72.000 USD zurück!

Im nächsten Schritt liefen sich die Notierungen erneut an der psychologischen Marke von 70.000 USD fest und kamen dann in den letzten zehn Tagen deutlicher unter Druck. Mittlerweile handelt der Bitcoin nur noch bei 63.685 USD und damit fast 12% unterhalb seines Allzeithochs. Insgesamt sehen wir uns daher in unserer eher skeptischen Haltung bestätigt.

Rekordzuflüsse Anfang Juni bei den Bitcoin-Spot-ETFs

In der ersten Juniwoche verzeichneten die Bitcoin-Spot-ETFs Rekordzuflüsse von über 800 Mio. USD an nur zwei Handelstagen. Dabei erzielte der Grayscale Bitcoin Trust (GBTC) am 5. Juni mit 425 Mio. USD das höchste Tagesvolumen aller Bitcoin-ETFs. Trotz der gestiegenen institutionelle Nachfrage nach den Spot-ETFs zurück sanken die täglichen Mittelzuflüsse zuletzt wieder ab. So lagen die Zuflüsse zwischen dem 12. und 16. Juni im Schnitt nur noch bei 120 Mio. USD pro Tag, was einem Rückgang von über 80% entspricht. Die Nachfrage nach den Bitcoin-Spot-ETFs ist also äußerst volatil.

Sell in May and go away

Wir hatten angesichts der starken Rallyes in allen Sektoren der Finanzmärkte seit Mitte bzw. Ende Mai immer wieder daraufhin gewiesen, dass der Bitcoin und die Aktienmärkte stark korreliert sind und bis zum Spätsommer bzw. Herbst mindestens mit seitwärts konsolidierenden bzw. korrigierenden oder sogar stark korrigierenden Märkten zu rechnen ist. Der Widerspruch, welchen wir sowohl aus dem Lager der Bitcoin-Maximalisten als auch aus dem Lager der Goldbugs für unsere völlig logisch vorgetragene „Prognose der Sommerflaute“ erhalten haben, war harsch und intensiv. Dies bestätigt uns umso mehr in der Annahme, dass man die nächsten Monate äußerst vorsichtig agieren sollte.

Ethereum-Spot-ETFs in den Startlöchern

Die U.S. Securities and Exchange Commission (SEC) hat ihre Ermittlungen gegen Ethereum dauerhaft eingestellt und damit den Weg für einen börsengehandelten Ethereum-Fonds (ETF) geebnet. Der Handel könnte bereits innerhalb der nächsten zwei bis drei Wochen aufnehmen werden. Unter den Krypto-Jüngern wird erwartet, dass dies den Startschuss für eine große Rallye unter den Altcoins („Altseason“) sorgen wird.

Mittelfristig dürfte der Handelsbeginn der Ethereum-Spot-ETFs vermutlich positive Auswirkungen auf viele Altcoins haben. Insbesondere Ethereum (ETH-USD) selbst dürfte von der erhöhten Legitimität und Aufmerksamkeit profitieren. Ebenso könnten Ethereum Layer-2-Lösungen wie Optimism (OP-USD) und Arbitrum (ARB-USD) als integrale Bestandteile des Ethereum-Ökosystems an Bedeutung gewinnen. Darüber hinaus sollten DeFi-Projekte wie Uniswap (UNI-USD) oder Aave (AAVE-USD), die auf der Ethereum Virtual Machine (EVM) aufbauen, durch die ETF-Zulassung legitimiert werden und schrittweise neue Kapitalzuflüsse erhalten. EVM-kompatible Projekte und Blockchains wie Avalanche oder Polygon sind auch eng mit Ethereum verbunden und könnten ebenfalls wieder mehr Aufmerksamkeit gewinnen.

Generell sollte die Zulassung der Ethereum-ETFs der gesamten Krypto-Branche mehr Legitimität und mittelfristig auch neue Flügel für die nächste Etappe in diesem Bullenmarkt verleihen. Allerdings dürfte der Hype nicht so extrem wie zum Handelsstart der Bitcoin-Spot-ETFs ausfallen und es werden sicherlich auch nicht alle Altcoins davon profitieren. Insbesondere geschlossene Blockchain-Systeme ohne Verbindung zu Ethereum sowie veraltete Token-Projekte bzw. nicht aktualisierte Technologien sowie Projekte mit Insider-Dumping und schlechte Tokenomics werden auf der Strecke bleiben.

-

Chartanalyse Bitcoin in US-Dollar

-

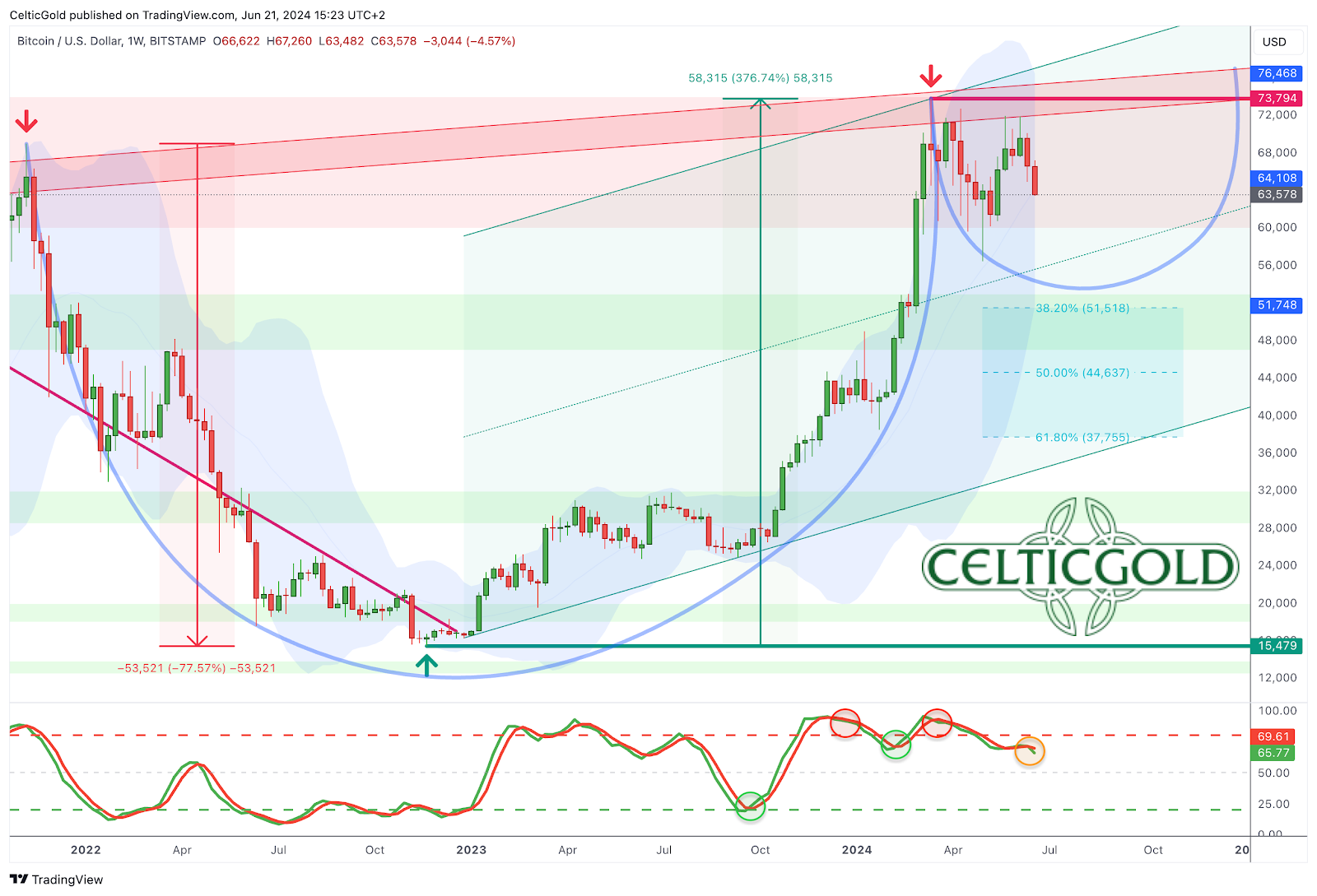

Wochenchart: Verkaufssignale nehmen weiter zu

Bitcoin in USD, Wochenchart vom 21. Juni 2024. Quelle: Tradingview

Über drei Monate sind bereits seit dem neuen Allzeithoch vom 14.März 2024 bei 73.794 USD vergangen. Statt der von vielen erhofften Fortsetzung der Rally, schiebt sich der Bitcoin stattdessen zäh und ohne klaren Trend durch seinen Wochenchart. Bislang handelt es sich um eine Seitwärtskonsolidierung auf hohem Niveau.

Allerdings hat sich das Verkaufssignal bei der Wochenstochastik zuletzt etwas verfestigt. Das untere Bollinger Band (51.748 USD) hatte zunächst schnell zum aktuellen Kursgeschehen aufgeschlossen, mittlerweile verlangsamt sich das Vorankommen aber aufgrund der langen Seitwärtsphase. Trotzdem sind Kurse unterhalb von 50.000 USD aufgrund dieser starken Un terstützung doch recht unwahrscheinlich geworden sind.

In der Summe ist der Wochenchart neutral. Im Rahmen der potenziellen Cup-and-Handle-Formation sollte man vorsichtshalber jedoch weiterhin einen Rücksetzer in Richtung des 38,2%-Retracements (51.518 USD) einplanen. Sollte sich die Konsolidierung bzw. Korrektur allerdings nur im oberen Teil des Aufwärtstrendkanals abspielen wollen, so wären in den Sommermonaten lediglich Tiefstkurse im Bereich um ca. 55.000 USD zu erwarten. Auf der Oberseite hingegen braucht es weiterhin einen Wochenschlusskurs oberhalb von 74.000 USD, um die Korrektur klar und eindeutig zu beenden.

-

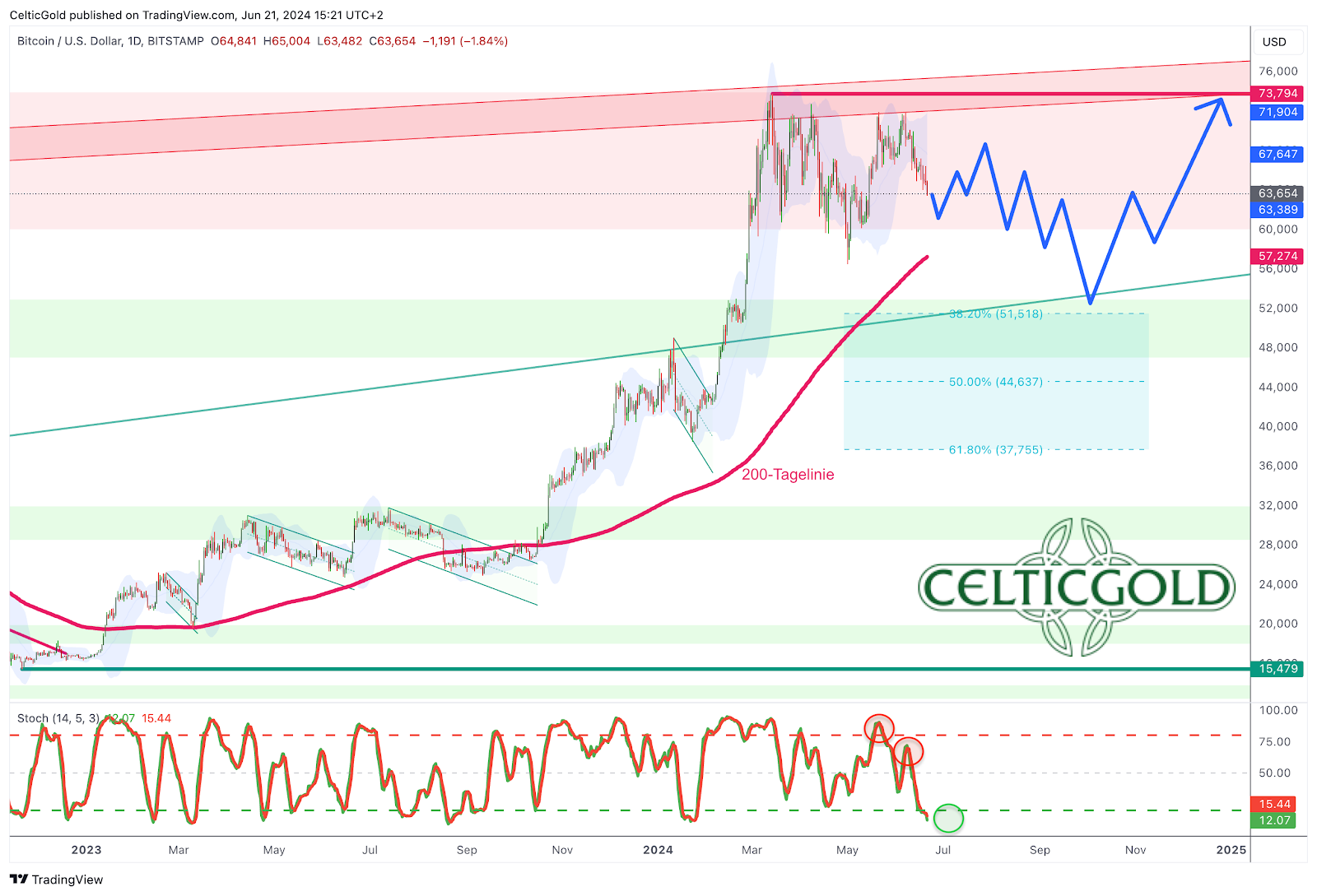

Tageschart: Auf dem Weg zur 200-Tagelinie

Bitcoin in USD, Tageschart vom 21. Juni 2024. Quelle: Tradingview

Auf dem Tageschart handelt der Bitcoin aktuell mehr oder weniger in der Mitte seiner Seitwärtszone, welche seit drei Monaten im Bereich zwischen ca. 60.000 und 70.000 USD für ein zähes Hin- und Her sorgt. Eine Entscheidung ist noch nicht gefallen, so dass die schnell steigende 200-Tagelinie (57.274 USD) mittlerweile fast zum aktuellen Kursgeschehen aufgeschlossen hat. Damit ist die Konsolidierung auf hohem Niveau zusätzlich unterstützt, gleichzeitig bahnt sich ein Wiedersehen mit dieser wichtigen Durchschnittslinie an.

Währenddessen hat der laufende Rücksetzer zu einem überverkauften Stochastik-Oszillator geführt. Das kurzfristig verbleibenden Abwärtsrisiko ist dadurch vermutlich überschaubar geworden. Zudem dürfte der Bitcoin aufgrund dieser überverkauften Lage schon bald einen neuerlichen Erholungsversuch starten.

Insgesamt ist der Tageschart bärisch, aber zunehmend überverkauft. Eine Erholung bzw. Reaktion auf den Abverkauf der letzten zwei Wochen könnte daher in Kürze starten und die Kurse nochmals in Richtung der Widerstandszone um 70.000 USD voranbringen. Erst im Anschluss dürfte es dann im Hochsommer zu einem Wiedersehen mit der 200-Tagelinie im Bereich zwischen 60.000 bis 65.000 USD kommen.

-

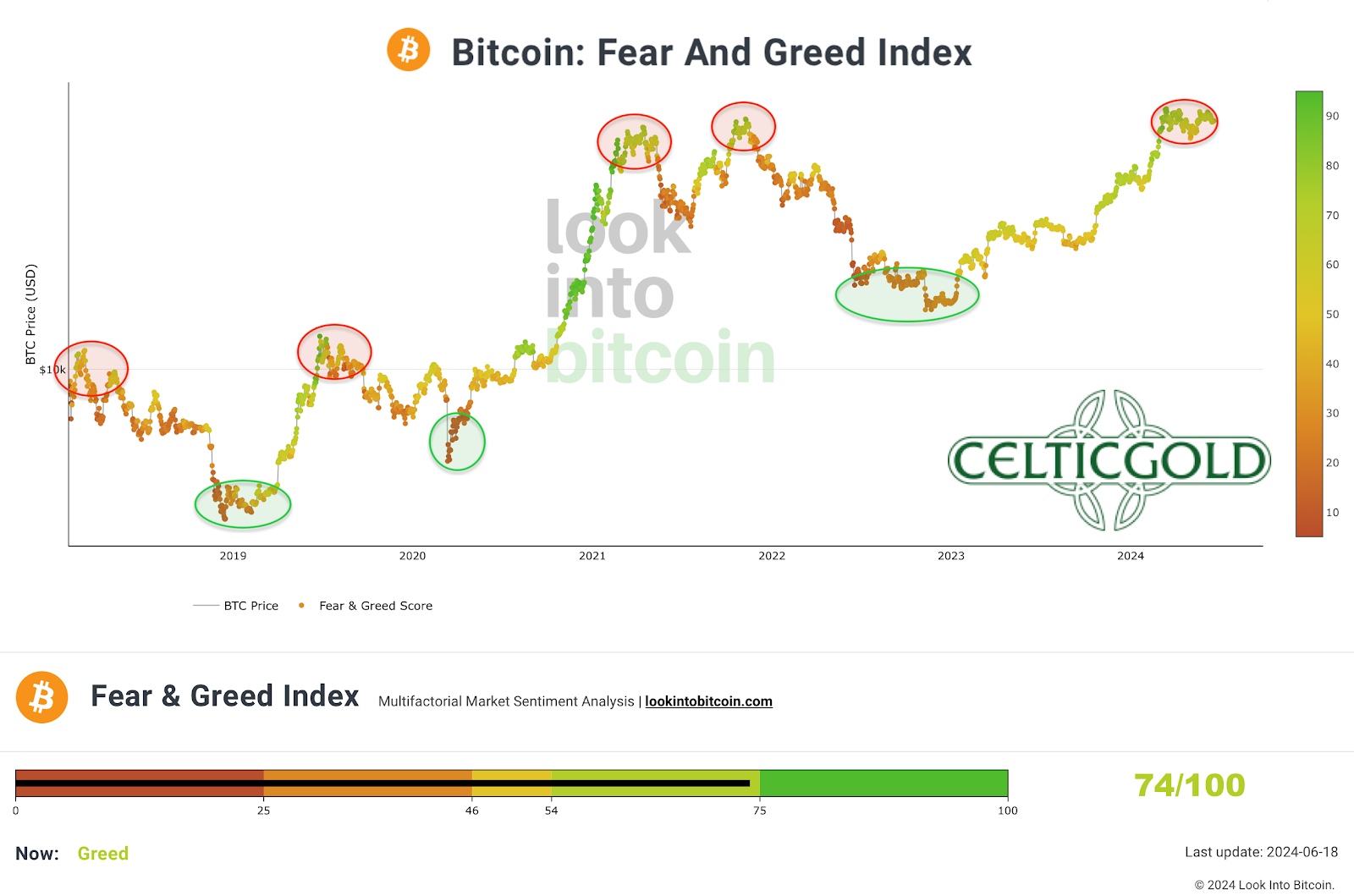

Sentiment Bitcoin – Optimismus nach wie vor zu hoch

Crypto Fear & Greed Index vom 18. Juni 2024. Quelle: Lookintobitcoin

Der „Crypto Fear & Greed Index“ notiert mit 74 von 100 Punkten nur leicht unter seinem Hoch vom 14.März bei 88. Trotz des Rücksetzers und der fast dreimonatigen und zähen Konsolidierung auf hohem Niveau wurde das Sentiment noch nicht nachhaltig bereinigt.

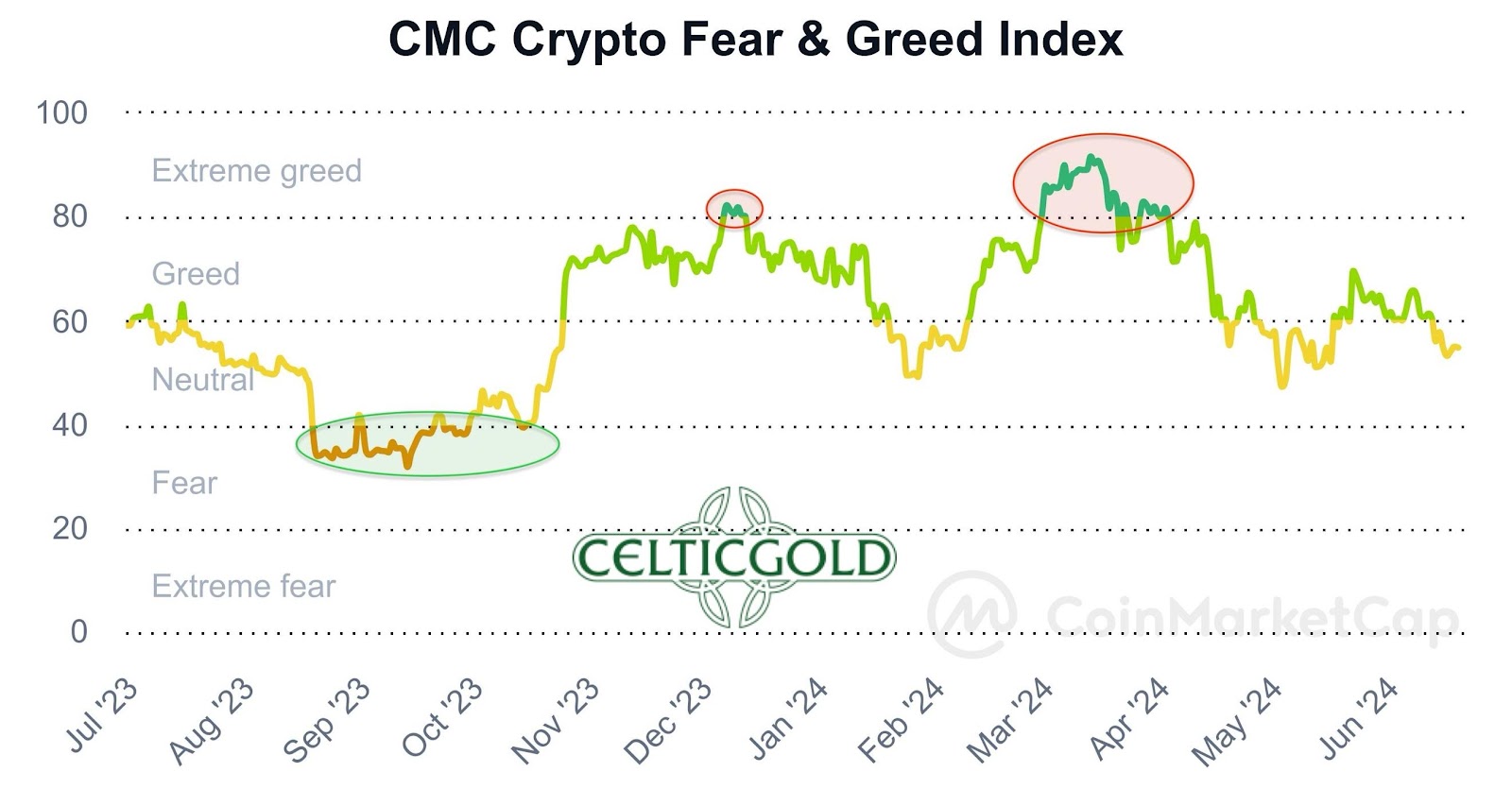

CMC Crypto Fear & Greed Index vom 18. Juni 2024. Quelle: Coinmarketcap

Der „CMC Crypto Fear & Greed Index“ von CoinMarketCap hingegen misst derzeit schon etwas deutlichere Fortschritte in Richtung einer neutralen Stimmungslage. Diese wäre in unseren Augen die Mindestvorrausetzung für den Beginn einer neuen Aufwärtswelle im Krypto-Sektor. Aus antizyklischer und psychologischer Sicht wäre jedoch eine echte Panik am allerbesten. Davon ist bislang (noch) nichts zu sehen. Lediglich die kleinere Altcoins sind in den letzten Wochen stark unter die Räder geraten.

Insgesamt ist das Sentiment immer noch zu optimistisch. Entweder wird es eine weitere große Verkaufswelle benötigen oder die seitwärtsverlaufende Streckfolter wird sich noch deutlich länger hinziehen müssen. Wir vermuten bis zum September eine Mischung aus beiden. Erst dann wird das Überraschungspotenzial wieder auf der Oberseite liegen.

-

Saisonalität Bitcoin – Saisonalität bis Ende September extrem ungünstig

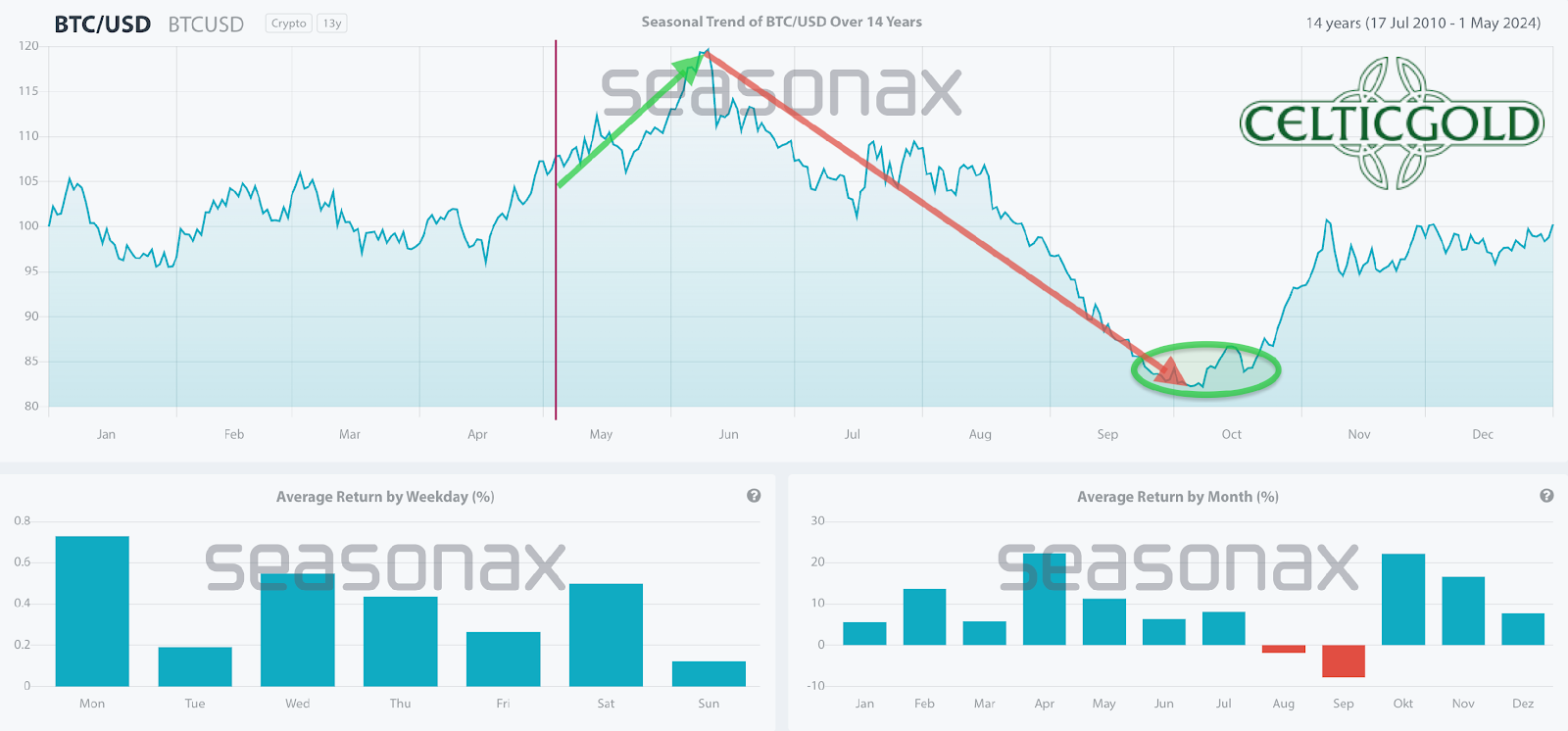

Bitcoin Saisonalität vom 3. Mai 2024. Quelle: Seasonax

Gemäß der saisonalen Statistik befindet sich der Bitcoin bereits in der schlechtesten Phase des Jahres. Im Durchschnitt der letzten 14 Jahre waren bis Ende September bzw. Anfang Oktober meist stark fallenden Bitcoin-Kurse zu beobachten. Hinzu kommt die starke Korrelation mit den Aktienmärkten, für die seit Anfang Mai ebenfalls ungünstige saisonale Vorgaben („Sell in May“) aktiv sind.

Zusammengefasst ist die Saisonalität bis mindestens Ende September extrem ungünstig. Die saisonale Ampel steht auf dunkelrot.

-

Bitcoin gegen Gold (Bitcoin/Gold-Ratio)

Bitcoin/Gold-Ratio, Tageschart vom 21. Juni 2024. Quelle: Tradingview

Bei Kursen von rund 63.685 USD für einen Bitcoin und ca. 2.360 USD für eine Feinunze Gold, muss man für einen Bitcoin derzeit rund 27 Unzen Gold bezahlen. Andersherum gesagt kostet eine Feinunze Gold aktuell ca. 0,037 Bitcoin.

Nachdem das Bitcoin/Gold-Ratio ab Mitte März eineinhalb Monate lang stark von 34 bis auf 25 gefallen war, kam es den ganzen Mai über zu einer Erholung von 25 bis auf 30. Seit dem 9.Juni ist der Goldpreis aber wieder stärker als der Bitcoin.

Insgesamt dürfte die übergeordnete Korrektur, welche Mitte März begann, noch nicht abgeschlossen sein. Kurzfristig ist das Bitcoin/Gold-Ratio allerdings zunehmend überverkauft. Eine Erholung zugunsten des Bitcoins scheint daher in Kürze wahrscheinlich. Auf Sicht der kommenden Sommermonate wäre eine Fortsetzung der Korrektur bis auf ca. 24 zu erwarten, bevor dann im Herbst der übergeordnete Aufwärtstrend wieder das Kommando übernehmen sollte.

-

Makro-Update – Sommerflaute und vorübergehende Liquiditätsverknappung

Nach der globalen Finanzkrise von 2008/2009 erlebten die Finanzmärkte eine lange Phase niedriger und teilweise sogar negativer Zinsen in den USA und im Euroraum. Diese Periode des "billigen Geldes" endete abrupt aufgrund stark steigender Inflationsraten. Diese Inflation wurde durch massive Geldmengenausweitungen, die Corona-Lockdowns und die daraus resultierenden Versorgungs- und Logistikprobleme (Mangelteuerung) sowie die geopolitische Eskalation durch Russlands Invasion in der Ukraine als auch durch eine vollkommen fehlgeleitete Klima- und Umverteilungspolitik verursacht. Um die hohe Inflation zu bekämpfen sahen sich die Zentralbanken gezwungen, eine radikale Kursänderung vorzunehmen und den über 40 Jahre währenden Bullenmarkt bei den Anleihen (fallenden Zinsen) zu beenden.

Nach wie vor keine Zinssenkung in den USA in Sicht

Die Federal Reserve (Fed) begann im März 2022 als erste Notenbank mit einer dramatischen Erhöhung der Leitzinsen. Zwischen März und Dezember 2022 hob die Fed den US-Leitzins viermal in Folge um jeweils 0,75 Prozentpunkte an. Insgesamt kam es bis Dezember 2022 zu sieben Zinserhöhungen. Zuletzt erhöhte die Fed den US-Leitzins am 3. Mai 2023 um 0,25 Prozentpunkte auf eine Spanne von 5,0 bis 5,25 Prozent. Seitdem spekulieren die Märkte vor jeder Fed-Sitzung angespannt über den nächsten Zeitpunkt einer möglichen Zinssenkung, was einerseits einen wesentlichen Teil der Dynamik an den Finanzmärkten ausmacht und zur Preisbildung und Liquidität beiträgt, andererseits aber eben auch an Absurdität nicht zu überbieten ist.

Bereits Ende 2021 gerieten die Finanzmärkte aufgrund der erwarteten und dann tatsächlich umgesetzten Zinserhöhungen unter Druck. Die steigenden Zinsen führten zu höheren Finanzierungskosten und einer Eintrübung der konjunkturellen Aussichten, was insbesondere die Aktienmärkte belastete, zu massiven Kursrückgängen bei Anleihen führte, einen harten Bärenmarkt im Krypto-Sektor verursachte und auch Rohstoffpreise sowie Immobilienmärkte stark beeinträchtigte.

Im Herbst 2022 war das Vertrauen der Marktteilnehmer so stark erschüttert, dass kaum noch jemand an eine Erholung glaubte. Der Konsens ging von einer unmittelbar bevorstehenden Rezession aus, und bullische Marktteilnehmer gab es praktisch keine mehr.

Die meistgehasste Rallye im Jahr 2023

Zur großen Überraschung erholten sich stattdessen die Aktienmärkte (DAX +60%, S&P500 +58%, Nasdaq +92,5%) und mit etwas Verzögerung auch der Bitcoin (+377%) seitdem ganz massiv. Trotz eines starken ersten Halbjahres 2023 misstraute die Mehrheit der Marktteilnehmer der klar angelaufenen Erholung und beschwor nonstop eine Rezession herauf. Die Rally an den Aktienmärkten wurde insbesondere auch durch Leerverkäufer getrieben, die immer wieder gegen die scheinbar unsinnige Rally wetteten.

Die Intervention der Fed im März 2023, als die Bankzusammenbrüche von Silicon Valley Bank (OTC:SIVBQ) und Signature Bank (OTC:SBNY) die Finanzmärkte vorübergehend erschütterten, führte dem Finanzsystem nochmals unglaubliche Mengen an neuer Liquidität durch ein milliardenschweres Kreditprogramm zu. Um das Vertrauen in den Bankensektor wiederherzustellen und die Stabilität der Finanzmärkte zu sichern, wurden damals das Bank Term Funding Program (BTFP) und weitere Maßnahmen gemeinsam von der Fed, dem US-Finanzministerium und dem Federal Deposit Insurance Corporation (FDIC) eingeführt. Die Aktienmärkte und insbesondere auch der Bitcoin preisten die neue Liquidität sofort und zügig ein.

Big Tech Marktkapitalisierung, vom 18. Juni2024. Quelle: Holger Zschäpitz

Trotzdem wird die "Kasino-Hausse" bis heute hauptsächlich von wenigen Tech-Aktien (NYSE:XLK), insbesondere Nvidia (NASDAQ:NVDA), getrieben, was auf eine äußerst ungesunde Marktbreite hinweist. Tatsächlich streiten sich Apple (NASDAQ:AAPL), Nvidia und Microsoft (NASDAQ:MSFT) fast täglich um den Titel des größten börsennotierten Unternehmens der Welt. Alle drei rangieren mit einer Marktkapitalisierung von über 3,1 Bio. USD weit vor der Nummer vier Alphabet (NASDAQ:GOOGL).

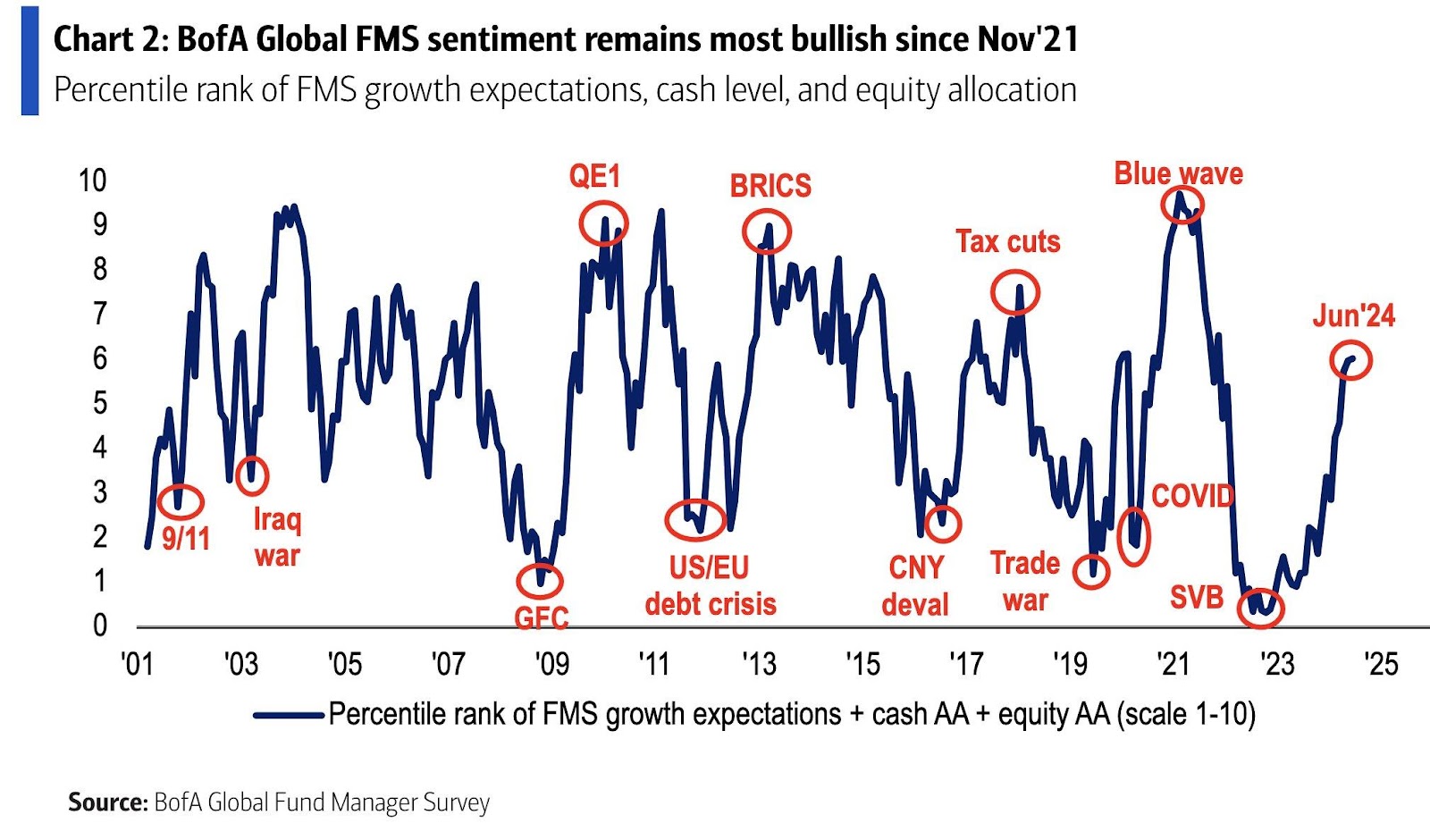

Global BofA Fund Manager Umfrage, vom 18. Juni 2024. Quelle: Holger Zschäpitz

Doch obwohl Nvidia seit Jahresanfang bereits um über 190% angestiegen ist, sind die Anleger immer noch optimistisch für das Unternehmen. Eine kürzlich durchgeführte Fondsmanager-Umfrage der Bank of America (NYSE:BAC) zeigte die optimistischste Stimmung seit November 2021. Trotzdem hat die globale Risikostimmung im Vergleich zu früheren Übertreibungen noch kein Extrem erreicht.

Die schmale Marktbreite ist äußerst ungesund

Eine Rallye, die nur von wenigen Titeln getragen wird, ist allerdings anfälliger für Rückschläge, wenn diese Schlüsselaktien an Wert verlieren. Die marktgewichteten Indizes in den USA wurden schon seit über zwei Jahrzehnten durch die Überperformance weniger großer Titel verzerrt, was ein irreführendes Bild der allgemeinen Marktgesundheit vermittelt. Die aktuelle Konzentration auf den AI-Sektor hat zu dramatischen Ungleichgewichten in der Marktstruktur und zu einer spekulativen Blase geführt.

Da sich das Handelsvolumen auf wenige Aktien konzentriert, leidet der restliche Markt unter einer beeinträchtigten Liquidität. Eine gesunde Marktrallye sollte jedoch durch eine breite Beteiligung verschiedener Sektoren und Unternehmen gekennzeichnet sein, was auf ein robusteres und nachhaltigeres Wachstum hinweist und das Risiko besser verteilt. Die schmale Marktbreite garantiert praktisch ein zukünftiges Anziehen der Volatilität.

Je länger dieser größtenteils künstlich aufgeblasene Finanz- und Konjunkturzyklus andauert, desto mehr Menschen beginnen, ihren Unglauben abzulegen und Dinge zu glauben, die zu schön sind, um wahr zu sein. Solange die Aktienkurse steigen, werden frisierte Unternehmenszahlen oder betrügerische Praktiken ignoriert. Doch wenn die Leute anfangen, in großem Stil Geld zu verlieren, suchen sie die Schuld beim Management und vermuten zu Recht Betrug (siehe Enron). Dann nimmt der Druck auf die Aufsichtsbehörden deutlich zu. Dieses Kapitel wartet aber noch in der Zukunft.

Die Musik hat gerade aufgehört zu spielen

Bereits kurzfristig bedenklich sind hingegen die Meldungen aus Japan, wonach der fünftgrößte Bankenriese Norinchukin ca. 63 Mrd. USD in Staatsanleihen und europäischen Anleihen liquidiert hat, um massive nicht realisierte Verluste in seinem Anleihen-Portfolio zu decken. Gezwungenermaßen geht Norinchukin jetzt den Weg einer geordneten Liquidation von Dutzenden von Milliarden von Wertpapieren zu einem Zeitpunkt, an dem diese noch liquide und gut bepreist sind, in der Hoffnung, eine ungeordnete Liquidation und noch viel Schlimmeres in ein paar Monaten zu vermeiden.

Reverse-Repo-Fazilität trocknet aus

Da gleichzeitig die Reverse-Repo-Fazilität in den USA nur noch über rund 300 Mrd. USD verfügt, dünnt die Liquidität für die Zocker an der Wall Street immer weiter aus. Vor einem Jahr betrug diese Reverse-Repo-Fazilität noch über zwei Bio. USD! Davon wurden bereits 1,7 Bio. USD an neuem Geld in die Wirtschaft gespült. Diese Mittel existierten als überschüssige Bankreserven, die außerhalb der Wirtschaft gehalten und bei der Fed geparkt wurden. Sie wurden von der Fed abgezogen und zum Kauf von Staatsanleihen verwendet, wodurch die Wirtschaft mit frischem Geld geflutet wurde, um den Konsum anzukurbeln. Ebenso wurde damit der AI-Aktienboom angetrieben und die sinkende Nachfrage nach US-Staatsanleihen ausgeglichen bzw. verschleiert.

US-Staatskasse gerät immer mehr in Bedrängnis

Hinzu kommt, dass das kumulierte Haushaltsdefizit der USA in diesem Jahr voraussichtlich 1,2 Bio. USD erreicht wird. Diese Prognose berücksichtigt den anhaltenden Anstieg der Ausgaben für Sozialversicherungs- und Gesundheitsprogramme sowie die Auswirkungen höherer Zinsen auf die Zinszahlungen der Staatsschulden. Schon in den letzten Jahren hat das Defizit erheblich zugenommen, da die Ausgaben weiter steigen und die Einnahmen nicht im gleichen Maße wachsen. Dies führt zu einer Verschlechterung der langfristigen Haushaltslage der USA. Das explodierende Defizit, das vor allem auf die steigenden Zinszahlungen für die Staatsverschuldung zurückzuführen ist, belief sich allein im Mai auf 357 Mrd. USD. Die hohen Zinssätze setzen also nicht nur den Banken und Unternehmen zu, sondern bringen vor allem auch die US-Staatskasse in Bedrängnis.

Vor der US-Wahl im November wird die Fed allerdings voraussichtlich keine dramatischen Zinssenkungen vornehmen. Nur bei einer signifikanten Verschlechterung der wirtschaftlichen Bedingungen könnten die Notenbanker schnell reagieren. Ein solcher Schritt würde jedoch erheblichen wirtschaftlichen Stress und zuvor einen deutlichen Rücksetzer an den Finanzmärkten erfordern. Es ist daher wahrscheinlich, dass die Volatilität in der zweiten Jahreshälfte stark ansteigen wird.

Sommerflaute und Rücksetzer bis zum Herbst

Für die Aktienmärkte und den eng korrelierten Bitcoin sind die Aussichten in den kommenden Monaten deswegen zunächst eher ungünstig. Es ist zu erwarten, dass es bis in den Herbst hinein zu einer typischen Sommerflaute und anschließend (im September) zumindest zu einem etwas größeren Rücksetzer kommen könnte. Idealerweise finden sich im Oktober dann wieder genügend Pessimisten als Kanonenfutter für eine neue Aufwärtsbewegung, so dass damit das nächste Kapitel des Crack-Up-Booms aufgeschlagen werden kann.

-

Fazit: Bitcoin – Sommerflaute rückt näher

Die Vorhersage einer „überschaubaren Erholung vor der Sommerflaute“ beim Bitcoin hat sich als weitgehend zutreffend erwiesen. Trotz kurzfristiger Spekulationen und mehreren Erholungsversuchen handelt der Bitcoin weiterhin klar unter seinem Allzeithoch. Die institutionellen Zuflüsse in die Bitcoin-Spot-ETFs bleiben volatil und haben zuletzt nicht mehr für neue nachhaltige Anstiege gesorgt.

Charttechnisch ist die Ausgangslage insgesamt neutral, wobei die überverkaufte Lage kurzfristig durchaus für eine größere Erholung sorgen könnte. Die Konsolidierung innerhalb der Cup-and-Handle Formation könnte sich aber durchaus noch eine Weile hinziehen. Am gefährlichsten erschient uns der potenzielle Stress, welcher aus den klassischen Aktienmärkten im Zuge eines gesunden Rücksetzers auch in den Krypto-Sektor überschwappen könnte. Schließlich ist die AI-Rally nicht nur eine Blase, sondern auch eng verzahnt mit dem Bitcoin-Mining und dem Krypto-Sektor im Allgemeinen.

Insgesamt bleibt es bei der Erwartung einer bevorstehenden Sommerflaute sowie einer potenziellen Korrektur im Herbst. In jedem Fall sollten sich Investoren auf eine erhöhte Volatilität einstellen und besser vorsichtig agieren. Ab dem Herbst wären dann eine nachhaltige Erholung und die Fortsetzung der Rally zu erwarten.