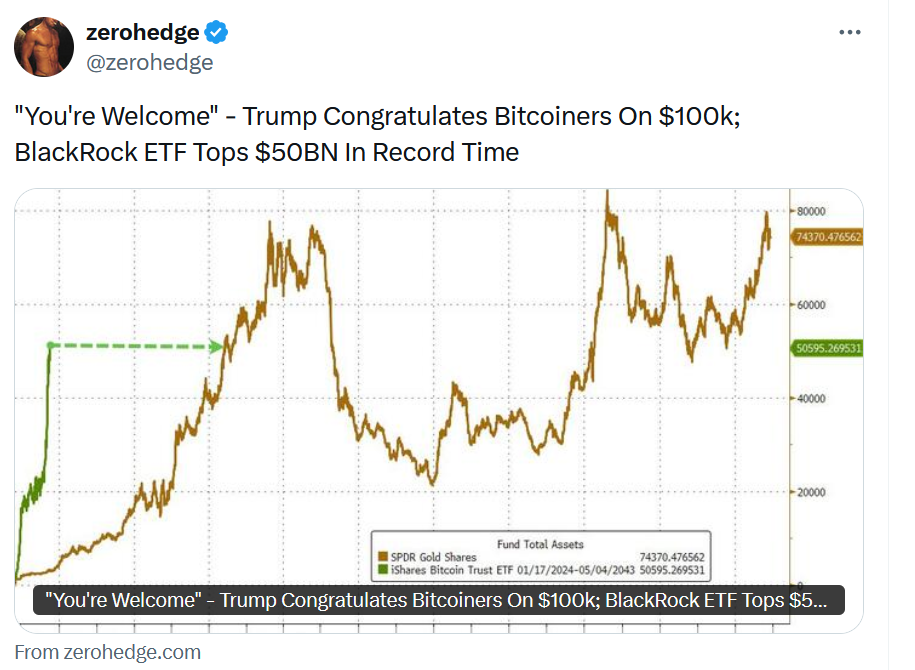

Wenn Sie CNBC einschalten, sehen Sie in der unteren rechten Ecke oft einen leuchtend grünen Kasten mit dem aktuellen Kurs von Bitcoin, der sich ständig verändert. Bitcoin bleibt der Megatrend der Finanzmärkte – angetrieben durch spekulative Euphorie und einen wachsenden institutionellen Appetit auf Kryptowährungen.

Die jüngste Kursrallye erhielt zusätzlichen Rückenwind durch politische Entscheidungen: Der designierte US-Präsident Donald Trump hat mehrere Bitcoin-freundliche Personen in Schlüsselpositionen bei Finanzaufsichtsbehörden berufen, was dem Markt einen fundamentalen Schub verlieh.

Am Mittwochabend durchbrach Bitcoin die psychologisch bedeutende Marke von 100.000 USD – ein Meilenstein, der weitere Käufe auslösen könnte. Märkte reagieren oft stark auf runde Zahlen, und genau das scheint derzeit zu passieren. Solche symbolischen Marken schaffen Vertrauen und bieten kurzfristig eine Art Preisfundament.

Doch trotz der Euphorie gibt es auch Warnsignale: Die jüngste Bitcoin-Rallye ist klar überkauft, und technische Indikatoren wie der MACD zeigen Anzeichen für eine mögliche Abkühlung. Der aktuelle MACD liegt sogar noch höher als beim letzten großen Preisanstieg im März 2024 – damals folgte eine deutliche Konsolidierungsphase.

Die entscheidende Frage lautet nun: Wann wird Bitcoin eine Verschnaufpause einlegen – und wie weit könnte der Preis zuvor noch steigen? Eine kurzfristige Korrektur scheint wahrscheinlich, zumal die aktuellen technischen Indikatoren auf einen überhitzten Markt hinweisen.

Trading-Update

In unserer gestrigen Diskussion haben wir die historische Marktentwicklung in der zweiten und dritten Dezemberwoche beleuchtet – eine Zeit, in der Investmentfonds traditionell Ausschüttungen vornehmen und ihre Portfolios neu gewichten. Auch wenn wir davon ausgehen, dass mögliche Rückschläge moderat ausfallen dürften, besteht die oft unterschätzte Gefahr, dass Korrekturen umfangreicher ausfallen könnten als erwartet.

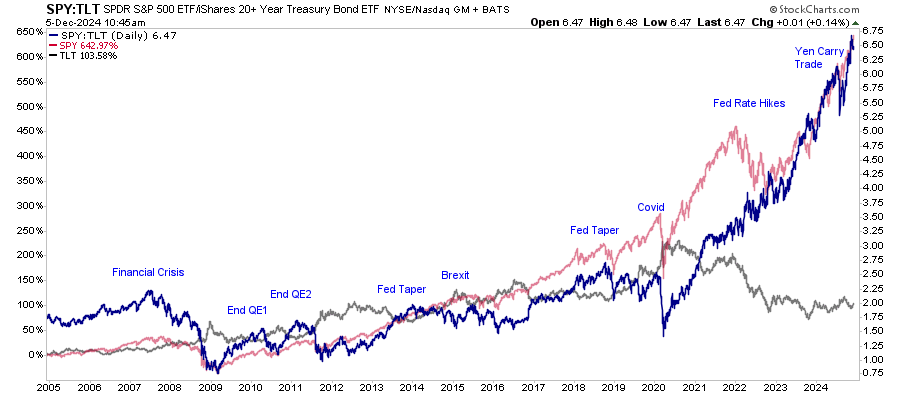

Zum Jahresende wird nahezu jeder Portfoliomanager, der ein ausgewogenes Verhältnis zwischen Aktien und Anleihen verwaltet, gezwungen sein, Anpassungen vorzunehmen. Die Performance in diesem Jahr spricht für sich: Aktien haben eine starke Rallye erlebt, während Anleihen unter Druck blieben. Dies könnte dazu führen, dass Fondsmanager aktuell übermäßig viele Aktien halten – und eine Reduktion in Betracht ziehen müssen.

Historisch gesehen lag das Verhältnis zwischen Aktien und Anleihen oft im Bereich von 1:1 bis 2,5:1. Doch nach der massiven Liquiditätswelle der vergangenen Jahre ist dieses Verhältnis auf ein Rekordniveau von 6,5:1 gestiegen. Das spiegelt die starke Bevorzugung risikoreicher Vermögenswerte wider und signalisiert potenziellen Anpassungsbedarf. Eine Rückkehr in den historischen Bereich ist langfristig wahrscheinlich, auch wenn das exakte Timing schwer vorherzusagen ist.

Angesichts der starken Aktienperformance im Vergleich zu Anleihen im Jahr 2024 könnte der Verkaufsdruck auf Aktien in den kommenden Wochen zunehmen, wenn Fondsmanager ihre Portfolios neu ausrichten. Das wäre keine Überraschung, sondern vielmehr eine Reaktion auf die aktuellen Bewertungsniveaus und die Notwendigkeit einer ausgewogenen Allokation.

Aktien vs. Anleihen

Viele Anleger setzen auf diversifizierte Portfolios, die sowohl Aktien als auch Anleihen enthalten. In Zeiten wie diesen kann es jedoch sinnvoll sein, die Gewichtung beider Anlageklassen aktiv zu steuern – insbesondere für diejenigen, die bereit sind, auf Marktchancen zu reagieren.

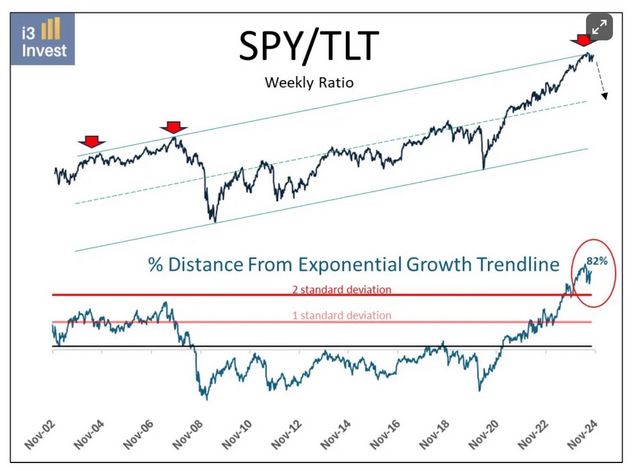

Aktuell ist das Verhältnis zwischen Aktien und Anleihen stark angespannt. Das überrascht kaum, da der Markt bereits höhere Aktienkurse und niedrigere Anleihepreise eingepreist hat. Eine Grafik von Callum Thomas und @i3_invest veranschaulicht diesen Trend: Das Preisverhältnis zwischen dem S&P 500 (SPY) und langfristigen US-Staatsanleihen (TLT) bewegt sich seit zwanzig Jahren innerhalb eines klar definierten Kanals. Contrarian-Investoren – jene, die gegen den Marktstrom schwimmen – könnten in dieser Konstellation bereits eine attraktive Chance wittern.

Doch Vorsicht ist geboten: Auch wenn Sie der Contrarian-Philosophie folgen, sollten Sie sich nicht allein auf diese Grafik verlassen, um eine Umschichtung von Aktien in Anleihen vorzunehmen. Ein Blick in die Vergangenheit zeigt: In den Jahren 2003 bis 2006 hielt sich das Verhältnis über einen längeren Zeitraum an der oberen Begrenzung des Kanals. Das könnte sich in den kommenden Jahren wiederholen.

Sollte sich das makroökonomische Umfeld jedoch grundlegend ändern und die US-Notenbank beginnen, die Zinsen aggressiv zu senken, könnten Anleihen auf kurze Sicht deutlich attraktiver werden als Aktien. Eine solche Marktsituation wäre ein klassischer Fall für aktive Anleger, die zwischen den beiden Anlageklassen umschichten wollen.

Drei Anlageregeln, die nie an Gültigkeit verlieren:

Zur Einordnung lohnt sich ein Blick auf die zeitlosen Investmentregeln des legendären Wall-Street-Strategen Bob Farrell:

-

Märkte kehren langfristig zum Durchschnitt zurück. Was heute überbewertet erscheint, wird irgendwann wieder normalisiert – und umgekehrt.

-

Übermäßige Bewegungen in eine Richtung führen oft zu einer heftigen Gegenbewegung. Wenn Märkte lange Zeit nur in eine Richtung tendieren, kommt die Wende meist überraschend und heftig.

-

Wenn alle einer Meinung sind, passiert meistens etwas anderes. Ein Markt, bei dem die Mehrheit auf die gleiche Entwicklung setzt, ist besonders anfällig für unvorhergesehene Wendungen.

Eine weitere Marktwarnung

Die letzten Wochen haben gezeigt, dass die Märkte zunehmend von Spekulationen getrieben werden. Ähnlich wie bei unserer Einschätzung zur 100.000-USD-Marke von Bitcoin sehen wir, wie spekulative Dynamiken weitere spekulative Käufe nach sich ziehen können. Solche „einseitigen Orgien“ an den Märkten können zwar noch eine Weile weiterlaufen, aber wir sollten uns bewusst sein: Wenn die Preise deutlich schneller steigen als die zugrunde liegenden Fundamentaldaten, wird die Situation zunehmend instabil.

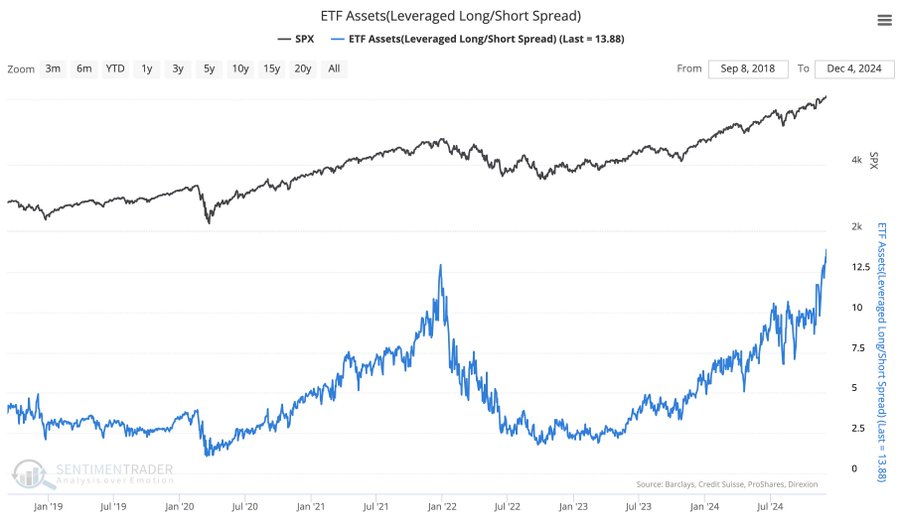

Ein aktuelles Beispiel für dieses Spekulationsfieber liefert die nachfolgende Grafik, die mit Genehmigung von Sentimentrader erstellt wurde. Sie zeigt das Verhältnis von gehebelten Long-ETFs zu Short-ETFs – und dieses Verhältnis ist auf den höchsten Stand der letzten fünf Jahre gestiegen. Für jeden USD, der in einen Short-ETF fließt, werden inzwischen rund 14 USD in gehebelte Long-ETFs investiert. Besonders beunruhigend: Allein im letzten Monat hat sich dieses Verhältnis um mehr als 50 % erhöht.

Diese Entwicklung verdeutlicht, dass viele Anleger auf eine Fortsetzung des Aufwärtstrends setzen – und das mit hoher Hebelwirkung. Solche Marktphasen gehen oft mit erhöhter Volatilität einher, da selbst kleinere Rückschläge große Auswirkungen haben können. In einem Umfeld, in dem Erwartungen und Realitäten zunehmend auseinanderdriften, ist Vorsicht geboten.

Tweet des Tages