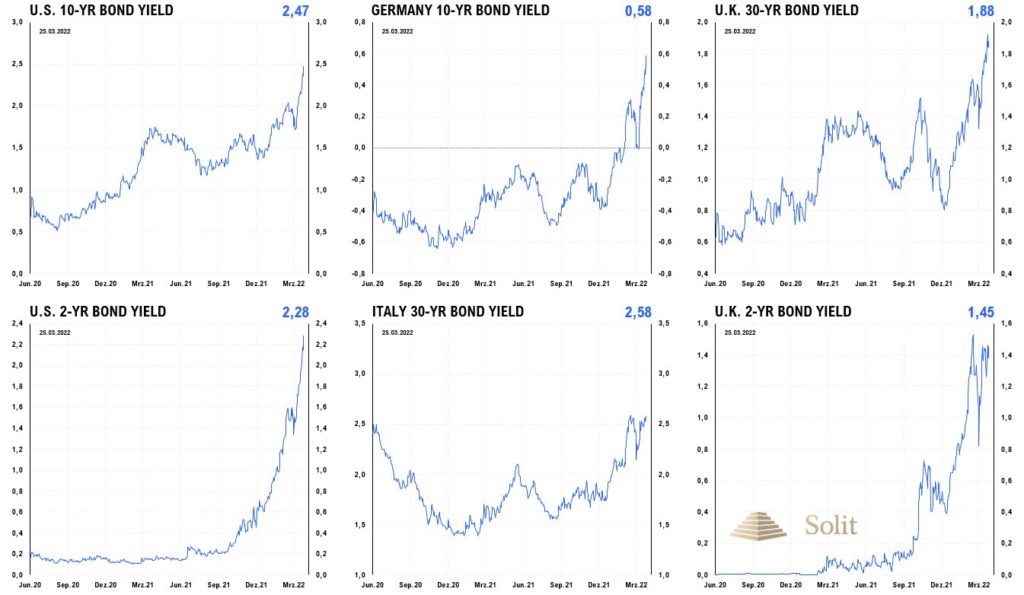

In der vergangenen Handelswoche erlebte der amerikanische Anleihenmarkt den stärksten Einbruch seit 42 Jahren. Die Zinsen für zweijährige US-Staatsanleihen stiegen auf 2,28 % und die der Zehnjährigen auf 2,47 % an. Dies verheißt nichts Gutes für den Aktienmarkt, dessen inflationsbereinigte Hausse in den letzten 12 Jahren zu einem großen Teil darauf beruhte, dass die Zinsen niedrig waren. Selbst die zehnjährigen Bundesanleihen rentieren wieder mit einem halben Prozent, womit der reale jährliche Verlust bei -4,5 % liegt, wenn man diese Staatsanleihen hält. Die große Zinswende wird von den Investoren am Aktienmarkt noch immer nicht eingepreist. Der Tag wird jedoch kommen, an dem alle Investoren angesichts immer weiter steigender Zinsen durch den gleichen Ausgang wollen, jedoch keine Käufer da sind und die Aktienmärkte ihre Talfahrt steil fortsetzen werden. Die Aktien- und Anleihenmärkte werden gemeinsam in den nächsten Jahren weiter einbrechen, was angesichts der aktuellen Inflation und Geldentwertung eine finanzielle Katastrophe für Anleger in diesen Märkten bedeuten wird. Die steigenden Zinsen am Markt signalisieren unterdessen den Notenbanken, dass die Leitzinsen weiter anheben sollten.

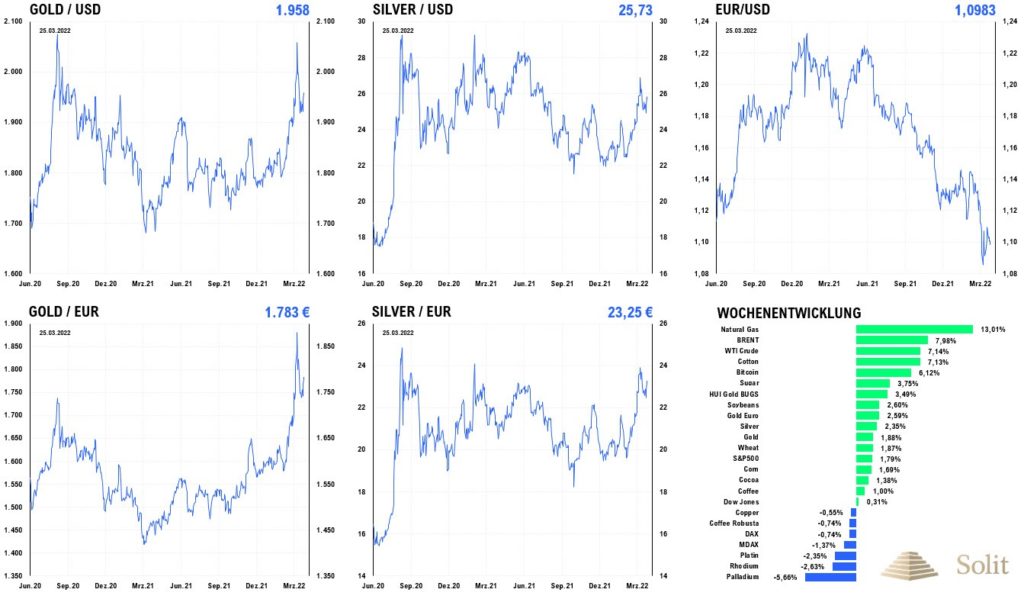

Gold und Silber konnten trotzt der steigenden Zinsen ihr hohes Niveau in der letzten Handelswoche verteidigen und stiegen sogar an. Der Goldpreis stieg um 1,9 %, Silber um 2,3 % und der Goldminenindex HUI NYSE Arca Goldbugs stieg um 3,5 % an. Da steigende Zinsen Gift für den Konsum, Verbraucher- und Geschäftskredite sind, fielen die Industriemetalle Platin (-2,35 %) und Palladium (-5,6 %) deutlich zur Vorwoche. Die Rezession und die steigenden Zinsen werden einen dämpfenden Effekt auf die Preise haben, insbesondere auf Luxusgüter, während die Preise der lebensnotwendigen Konsumgüter, deren Nachfrage relativ unelastisch ist, mit der Geldentwertung tendenziell stärker steigen sollten. Deshalb werden Unternehmen, die höhere Kosten direkt an den Verbraucher weitergeben können, die Luxusgüterindustrie deutlich outperformen.

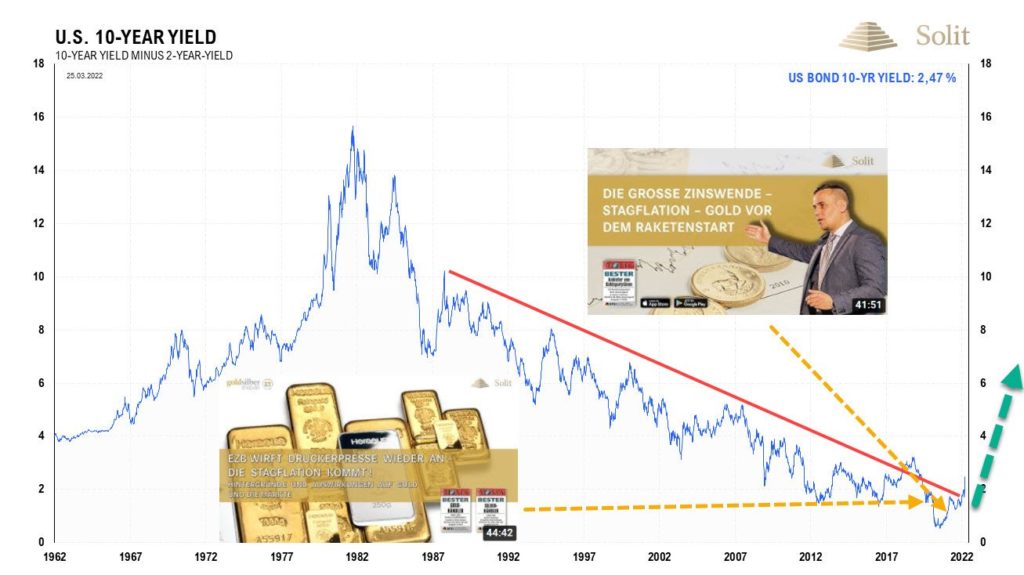

Der Anfang und das Ende des Anleihen-Bullenmarktes

2008 verhinderten die ersten QE-Programme in der Geschichte der USA, als Reaktion auf die Immobilien- und Kreditkrise, ein Ende des bis dahin 28 Jahre dauernden Anleihen-Bullenmarktes. Anstatt zu crashen und in eine Baisse überzugehen, setzte sich dieser, getrieben durch die Anleihenkäufe der US-Notenbank und später anderer Notenbanken, noch einmal bis 2020 fort. Die gesamte, über vier Dekaden dauernde Hausse, war eine direkte Folge der Abschaffung des Gold-Dollar-Standards 1971 und dem Beginn des Experimentes ungedeckter Fiat-Währungen.

In einem Goldstandard gibt es grundsätzlich keine nennenswerten Zyklen am Anleihenmarkt, da die Zeitpräferenz der Menschen und die Risikoprämie gleichbleiben. Nur in Kriegszeiten, kam es immer wieder zu starken Schwankungen, wenn die Gefahr bestand ein Staat könnte seine Schulden nicht bedienen oder dieser zur Kriegsfinanzierung Inflation erzeugte. Beispielsweise lagen die Zinsen für zehnjährige Staatsanleihen während des Goldstandards im Kaiserreich kontinuierlich im Bereich von 4 %. Erst mit der Loslösung der verstaatlichten Währungen vom Gold im Jahr 1971 begannen die Zinsen inflationsinduziert wild und stark zu schwanken.

Nachdem die Zinsen im Jahr 1980 am Ende der Stagflation 20 % erreichten und der Anleihenmarkt sein Tief erreicht hatte, begann eine neue Hausse, die durch eine neue, sukzessive Ausweitung der Geldmenge im Kreditgeldsystem und einer Senkung der Mindestreserve auf letztlich 0 % getrieben wurde. Die kontinuierlich sinkenden Zinsen der Hausse am Anleihenmarkt, waren der Treibstoff eines künstlichen Aufschwungs in der westlichen Welt, der von Anbeginn auf Sand gebaut war.

2008 stand das Fiat-Geldsystem vor seinem unausweichlichen Ende und damit auch die Hausse am Anleihen- und Aktienmarkt. Durch planwirtschaftliche Eingriffe in den freien Markt, wie sie bisher nur aus sozialistischen Staaten bekannt waren, konnten die Notenbanken noch einmal das Ruder herumreißen. Über das Ankaufen von Staatsanleihen, einer fast direkten Form der Staatsfinanzierung über die Druckerpresse, erhöhte man die Nachfrage künstlich, während Investoren es nicht wagten, sich der FED entgegenzustellen, was der schon totgeglaubten Hausse am Anleihen- und Aktienmarkt neues Leben einhauchte.

Wer die Konjunkturtheorie der Österreichischen Schule der Nationalökonomie kennt, der wusste, dass mit den Nullzinsen das Ende eines vier Jahrzehnte dauernden künstlichen Booms, der als Fehlleitung einer sonst gesunden Wirtschaftsentwicklung zu verstehen ist, erreicht wurde. Ironischerweise hatten die gleichen QE-Programme, die 2008 noch einmal den Anleihen- und Aktienmarkt gerettet hatten, in 2020 nach der Lockdown-Krise das Ende dieser fast zwei Dekaden andauernden Hausse eingeleitet.

Die Inflation, die geschaffen und teilweise direkt als Corona-Schecks an die Konsumenten ausgegeben wurde, entwertet die Kaufkraft der Währungen und damit auch die Kaufkraft des künftigen Rückzahlungsbetrags, weshalb die Gläubiger nun, angesichts hoher Teuerungsraten, auch höhere Zinsen einfordern. Das erklärt, warum Staaten die Teuerung im eigenen Land mittels unseriöser Tricks in ihren statistischen Warenkörben manipulieren und möglichst niedrig ausweisen. Auf diese Weise entwerten Staaten ihre Schuldenlast, während die Gläubiger am Ende der Laufzeit nur noch einen Bruchteil der Kaufkraft ihrer Forderungen ausgezahlt bekommen. Am Ende des Tages erhält der Sparer nominal eine mickrige Rendite, während er real bestohlen wurde.

Die Hausse am Anleihenmarkt der letzten 19 Jahre hatte die Hausse am Aktienmarkt getrieben, da die niedrigen Zinsen einen künstlichen Aufschwung erzeugten. Diesen Aufschwung hätte es ohne die QE-Programme nach der Immobilien- und Finanzkrise von 2008 niemals gegeben. Der Anleihenmarkt wurde dadurch zur Mutter aller Blasen und mit deren Platzen wird auch der Aktienmarkt in einen mehrjährigen realen Bärenmarkt übergehen.

Die Zinsen werden steigen und Anleihen werden weiter fallen

Es ist verrückt, dass Investoren bei einer Inflationsrate von aktuell fast 8 % in den USA und fast 6 % in Europa nicht längst alle Anleihen verkauft haben. Die nominalen Zinsen müssten entsprechend längst bei 12 % für zweijährige US-Staatsanleihen stehen. Nutzt man als Maßstab den Konsumentenpreisindex, wie man ihn bis 1980 berechnet hat, dann liegt die Teuerung mittlerweile bei 16 % und die kurzfristigen Zinsen sollten bei 20 % liegen. Dies zeigt welch langen Weg zum Tief der Anleihenmarkt noch bis zu einer fairen Bewertung hat.

Wieso sollte jemand sein hart verdientes Geld zu diesen Zinsen verleihen, wenn er nach 2 Jahren nur noch 75 % zurückbekommt, ohne eine reale Rendite zu erwirtschaften? Dann sollte man seine Ersparnisse besser verkonsumieren oder den smarten Weg gehen und in inflationsgeschützte Werte, wie Gold und Silber investieren. Wer einen Hebel möchte und am Trading interessiert ist, der kann sein Glück auch im Minensektor suchen, wo er höchstwahrscheinlich eine weitaus bessere Rendite erhalten wird.

Den starken Anstieg der Zinsen konnte man kommen sehen und damit auch den Druck, der sich langsam auf die Kurse am Aktienmarkt aufbauen würde. Ich sprach, schrieb und referierte seit 2018 ständig über die kommende Stagflation und die große Zinswende. Beispielsweise hatte ich am 17.09.2019 in einem Webinar, das Sie auf YouTube finden, detailliert die unmittelbar bevorstehende Stagflation prognostiziert und am 18.03.2021 noch einmal explizit ein Video zur „großen Zinswende“ veröffentlicht, in denen ich die Zusammenhänge und zwingend logischen Entwicklungen aufzeigte.

Wohin die Reise geht, zeigt die Stagflation der siebziger Jahre, in der die Zinsen langsam von vier auf kurzzeitig 20 % anstiegen. Durch den Krieg erlebte Russland kürzlich einen Zinsanstieg auf 20 %, womit sich Fehlallokationen langsam alle bereinigt haben dürften. Uns in Europa und den USA steht aufgrund der steigenden Zinsen hingegen noch ein langer Weg der konstruktiven Zerstörung bevor, auf dem unrentable Geschäftsmodelle und überschuldete Unternehmen vom Markt verschwinden werden. Sollten weitere Krisen aus dem Nichts künstlich geschaffen werden, so wäre auch ein schnellerer Zinsanstieg denkbar, wobei die Auswirkungen auf die Wirtschaft verheerend und viel schmerzhafter für die Menschen wären.

Es empfiehlt sich daher Anlagen am Anleihenmarkt zu liquidieren, da mit dem Ende der QE-Programme der Verkaufsdruck zunehmen wird. Irgendwann in der Zukunft, womöglich noch in diesem Jahr, werden sich die Notenbanken gezwungen sehen, wieder Anleihen zu kaufen, um den Zinsanstieg einzuhegen und somit einen zu schnellen Einbruch von Wirtschaft und Aktienmarkt zu verhindern. Dies wird den Fall jedoch nur in die Länge ziehen und dafür den Schaden maximieren. Die dann entstehende zusätzliche Inflation wird die Preise inflationsgeschützter Anlagen stark steigen lassen. Es empfiehlt sich daher weiterhin in Edelmetalle zu investieren!

Technische Analyse zu Platin: Langfristig hui – kurzfristig pfui

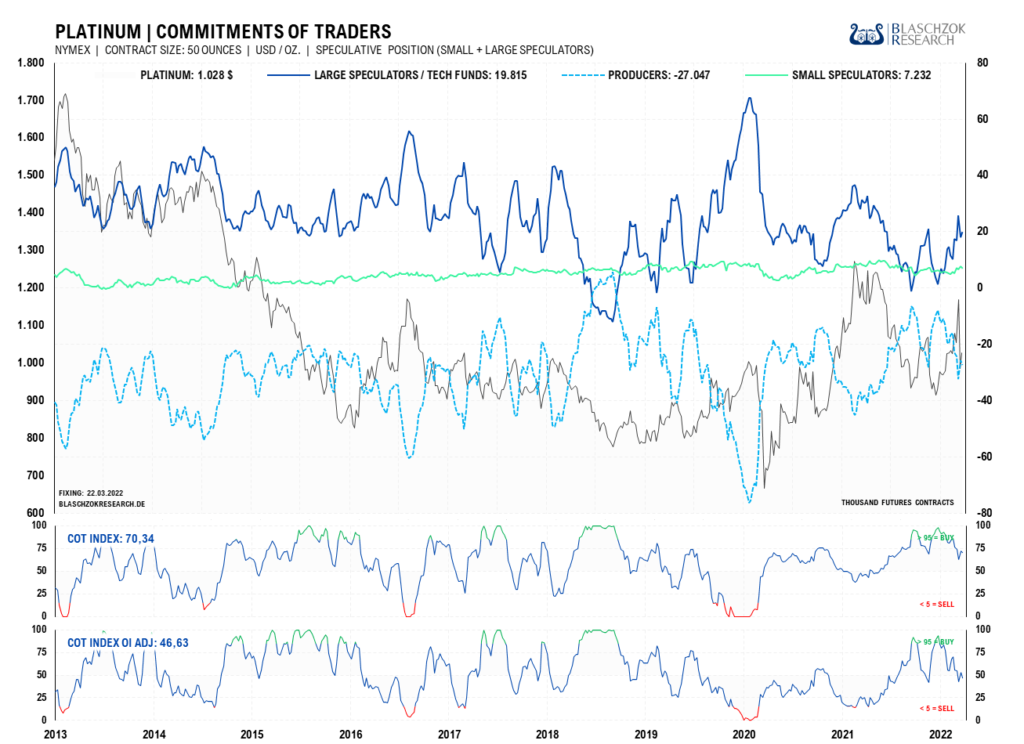

Terminmarkt: CoT-Report vom 25.03.2022

Zur Vorwoche zeigt sich leichte Stärke in den Daten, doch ist der CoT-Index immer noch im neutralen Bereich. Auf Monatssicht zeigt sich hingegen deutliche Schwäche. Angebot und Nachfrage zeigen sich unverändert ausgeglichen in den letzten Wochen, wobei es meistens ein leichtes Überangebot gibt. Daher kann Platin aus eigener Kraft weiterhin erst einmal nirgendwo hin marschieren. Man sollte daher keine kurzfristigen oder mittelfristigen Swing-Trades in diesem Markt versuchen.

Wir hatten erwartet, dass Platin stärkere spekulative Nachfrage erfahren und auf 1.350 US-Dollar ansteigen könnte, wenn der Goldpreis auf 2.000 US-Dollar ansteigt. Obwohl der Palladiumpreis aufgrund der Sanktionen gegen Russland deutlich nach oben geht, konnte der Platinpreis nur wenig davon profitieren. Gerade einmal ein Anstieg auf 1.200 US-Dollar war kurzzeitig möglich, was uns frühzeitig vorsichtig sein ließ.

Die Terminmarktdaten zeigen weiterhin ein Überangebot am physischen Markt, weshalb es aktuell im kurzfristigen Trading bei neutralen CoT-Daten kein Setup für einen Einstieg gibt, das ein annehmbares Chance-Risiko-Verhältnis hätte. Unter 1.000 US-Dollar ist Platin neutral und frühestens im Bereich von 800 US-Dollar finden kurzfristige Trader ein gutes Kauf-Setup. Über 1.000 US-Dollar könnte man als Bulle aktiv werden, doch dürfte dies kurzfristig keine guten Chancen auf Erfolg haben. Wir raten dazu kurzfristig nicht in diesem Markt zu traden – die Risiken sind höher als die Chancen.

Langfristige Analyse

Ende 2020 hatten wir mit einem Preisanstieg über den Widerstand bei 1.000 US-Dollar ein Kaufsignal bis 1.350 US-Dollar gegeben und gingen von einer anschließenden Korrektur auf 1.000 US-Dollar aus. Das war nur ein grobes Szenario, das wir aus der fundamentalen Schwäche am Platinmarkt abgeleitet hatten, doch exakt so eintraf.

Seither kämpfen Bullen und Bären um die Unterstützung bei 1.000 US-Dollar je Feinunze. Langfristig dürfte sich im Bereich zwischen 800 US-Dollar und 1.000 US-Dollar ein langfristiger Boden ausbilden. Wir empfehlen Rücksetzer in den Bereich um die 800 US-Dollar als mittel- bis langfristige Kaufchance zu nutzen. Auch kurzfristig agierende Trader haben dort grundsätzlich ein Setup mit einem guten Chance-Risiko-Verhältnis. Man muss sich jedoch bewusst sein, dass Platin und Palladium während Rezessionen kurzzeitig auch stark einbrechen können, weshalb ein Stop-Loss der beste Freund kurzfristig agierender Trader ist.

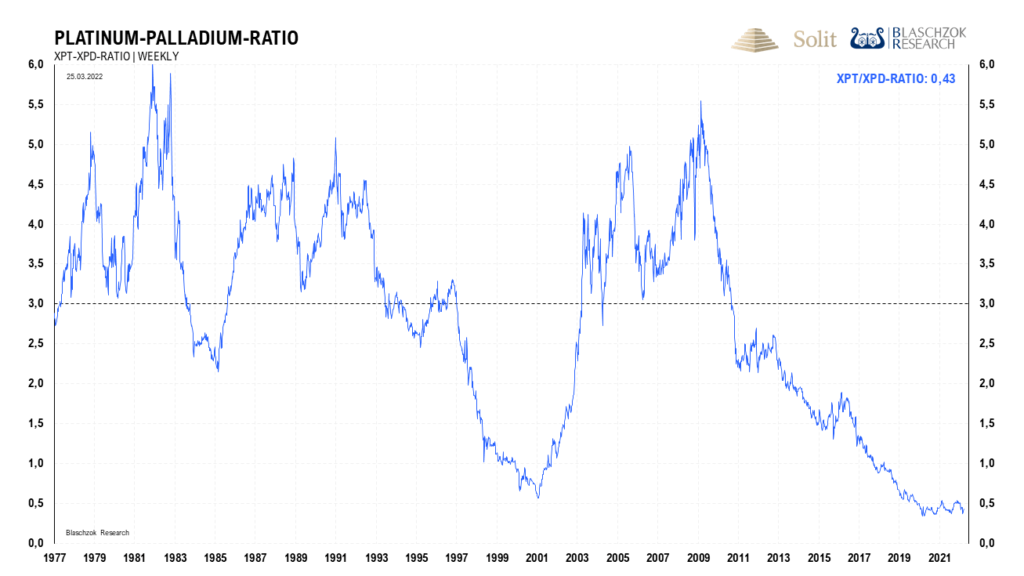

Das Platin-Palladium-Ratio zeigt, dass Platin in den vergangenen 50 Jahren immer teurer war als Palladium, mit Ausnahme der Jahrtausendwende und aktuell seit 2017. Die Feinunze Palladium wird im Moment historisch einmalig 85 % über dem Preis von Platin gehandelt.

Wir sehen in den letzten Jahren in der Industrie eine fortschreitende Substituierung von Palladium durch das günstigere Platin. Solange Palladium teurer ist, sollte auch die Substitution weiter fortschreiten und letztlich auch zu steigenden Platinpreisen führen. Diese Transformation ist ein langsamer Prozess und man schätzt, dass jährlich etwa 1,5 Millionen Unzen Palladium in der Industrie durch Platin ersetzt werden.

Langfristig ist es konsequent logisch und wahrscheinlich, dass die Substitution in der Zukunft zu einem Überangebot bei Palladium und einem Defizit bei Platin führen wird. Das Ratio würde dann wieder ansteigen, wobei Platin das Palladium massiv outperformen dürfte. Würde das Ratio nur zu seinem Durchschnitt der letzten 50 Jahre bei 3 zurückkehren, entspräche dies einer sechsmal besseren Performance von Platin zu Palladium in der Zukunft.

Will man ein langfristig ausgerichtetes Edelmetalldepot auf Sicht von mindestens einer Dekade aufpeppen, so wäre Platin eine Spekulation wert, da es nicht nur in Katalysatoren Anwendung findet, sondern in vielen weiteren Industrien und insbesondere in erneuerbaren Energien, wogegen Palladium nur in Katalysatoren für Benzinmotoren genutzt wird. Da Platin auch zu Gold und Silber historisch günstig ist, wäre es denkbar, dass Platin sogar die monetären Edelmetalle in den kommenden zehn Jahren outperformen könnte. Kurzfristig hat Platin noch mit einem Überangebot zu kämpfen, doch auf Sicht einer Dekade scheint das Risiko begrenzt und die Gewinnchance sehr hoch zu sein, weshalb wir Rücksetzer weiterhin zum Aufbau einer neuen langfristigen Position nutzen werden.