Die Stimmung unter den Anlegern hat sich zuletzt eingetrübt, was die Frage aufwirft, ob die Risikobereitschaft in diesem Marktzyklus ihren Höhepunkt erreicht hat. Eine Analyse verschiedener repräsentativer ETF-Paare zur Bewertung der Marktbedingungen zeigt, dass der größte Optimismus weiterhin im Bereich der globalen Vermögensallokation zu finden ist. Doch bei genauerer Betrachtung der Marktentwicklung bis zum Börsenschluss am Mittwoch, dem 9. Oktober, ergibt sich ein gemischtes Bild.

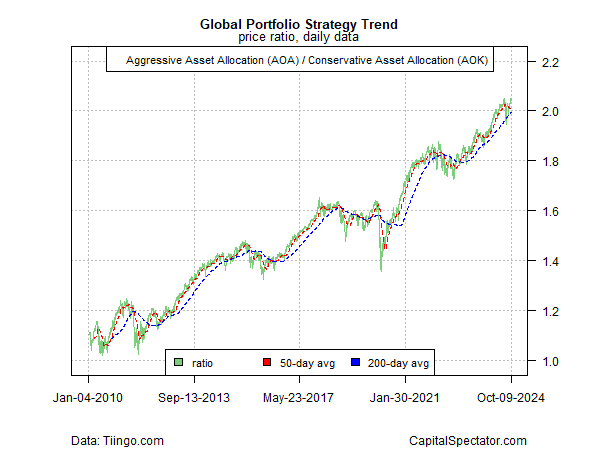

Beginnen wir mit den positiven Aspekten: Das Gesamtprofil der globalen Vermögensallokation hat eine satte Erholung erlebt. In den letzten zwei Monaten wurden einige Unterstützungsniveaus getestet, doch klare Signale für Risikoaversion blieben aus. Das Verhältnis zwischen einer aggressiven Mischung aus globalen Vermögenswerten (AOA) und einem konservativen Pendant (AOK) hat sich in den letzten Wochen deutlich erholt und liegt nahe seinem Rekordhoch von Mitte Juli.

Die Konsequenz: Die Marktstimmung bleibt überwiegend optimistisch, und die Preisbewegungen deuten darauf hin, dass neue Höchststände in naher Zukunft möglich sind. Sollte dieses Verhältnis seinen bisherigen Höchstwert übertreffen, könnte dies ein weiteres Indiz für die Fortsetzung einer risikofreudigen Ausrichtung globaler Anlagestrategien sein.

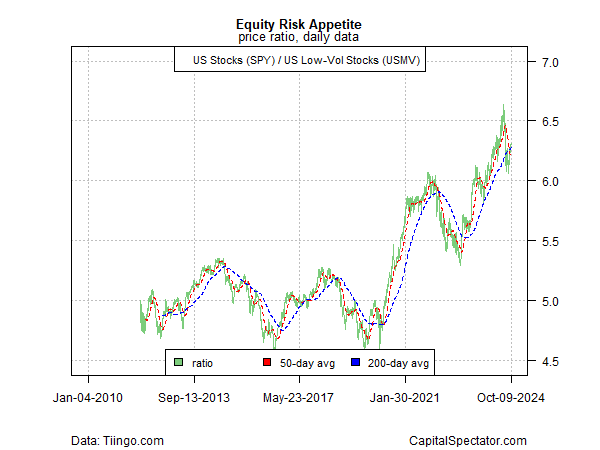

Anders sieht es jedoch im Bereich der US-Aktien aus. Während der S&P 500 Index kürzlich ein neues Rekordhoch erreicht hat, signalisiert ein Stimmungsindikator für Aktien weiterhin eine zurückhaltendere Haltung. Festmachen lässt sich das im Verhältnis zwischen einem breit angelegten Aktien-ETF (SPY) und einem Portfolio mit geringer Volatilität (USMV).

Obwohl dieses Verhältnis kürzlich eine gewisse Aufwärtsbewegung registrierte, bleibt es deutlich unter seinen früheren Höchstständen, was darauf hindeutet, dass die Dynamik in diesem Marktsegment derzeit nur moderat ist.

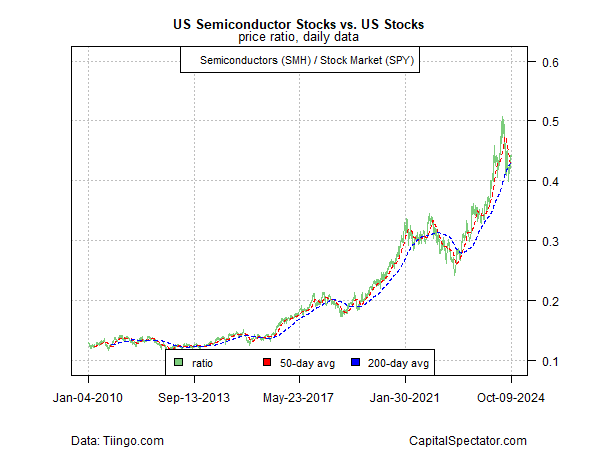

Ein vergleichbares Bild zeigt sich im Verhältnis von Halbleiteraktien (SMH) zum breiten US-Aktienmarkt (SPY). Halbleiter gelten als ein zuverlässiger Indikator für den Konjunkturzyklus, und die moderate Erholung dieser Aktien im relativen Vergleich signalisiert, dass kurzfristig weiterhin Vorsicht geboten ist.

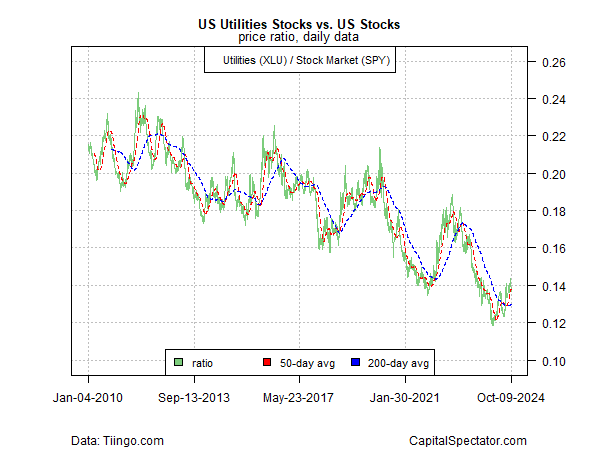

Parallel dazu deutet der Safe-Haven-Trade über Versorgeraktien (XLU) im Vergleich zum Gesamtmarkt (SPY) auf einen erneuten Appetit auf defensive Anlagen hin.

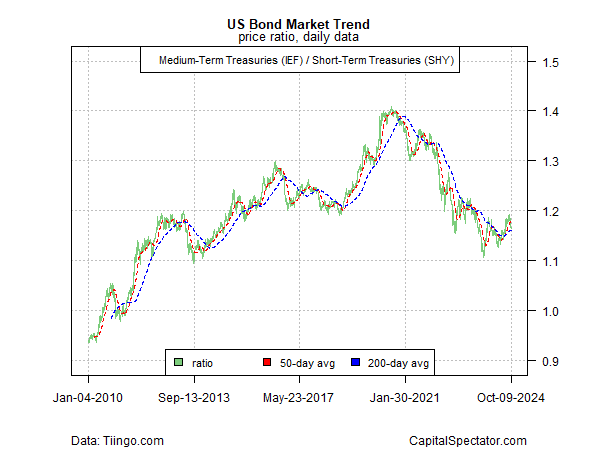

Auch der US-Anleihemarkt zeigt zuletzt eine Erholungstendenz. Doch ein Indikator für die Risikobereitschaft in diesem Segment signalisiert, dass es noch ungewiss ist, ob festverzinsliche Wertpapiere bereit für einen längeren Aufschwung sind. Grundlage dieser Einschätzung ist das Verhältnis zwischen mittel- (IEF) und kurzfristigen Staatsanleihen (SHY).

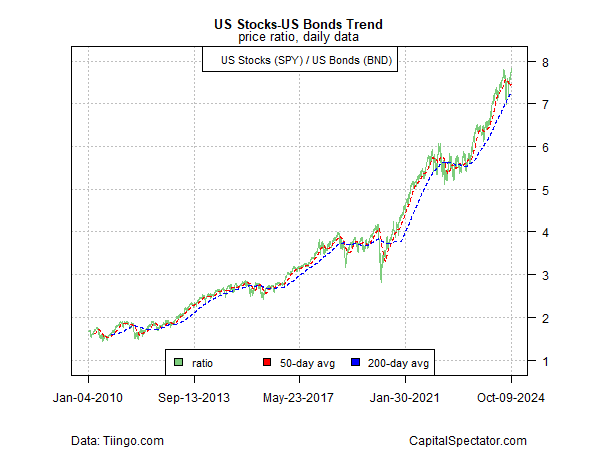

Ein Gegenargument zu den vorsichtigeren Signalen liefert das Verhältnis von US-Aktien (SPY) zu US-Anleihen (BND), das jüngst auf ein neues Rekordhoch geklettert ist. Sollte sich dieses Verhältnis in den kommenden Wochen weiter nach oben bewegen, könnte dies die Annahme stützen, dass weiterhin ein positiver Trend zugunsten einer risikofreudigen Marktstimmung in der grundlegenden US-Vermögensallokation besteht.