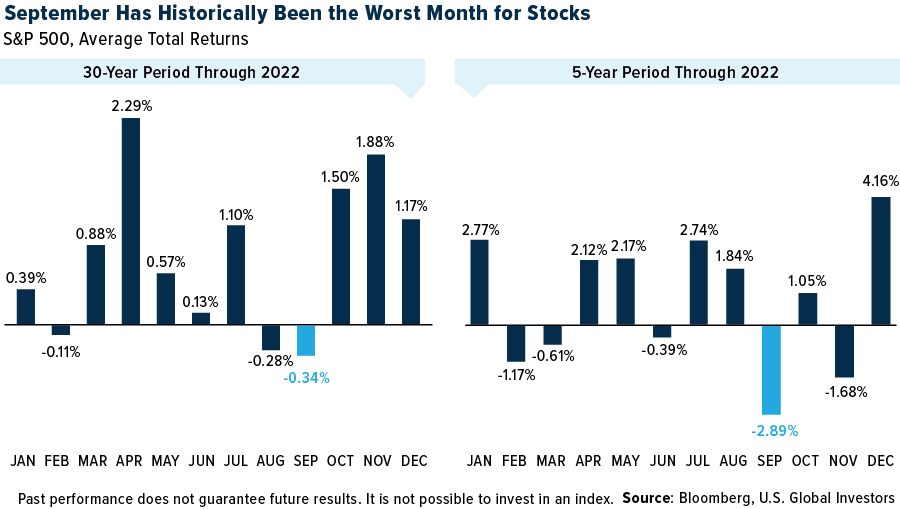

Der September ist aufgrund seiner Berg- und Talfahrten in der Vergangenheit schon immer ein schwieriger Monat für Anleger gewesen. Seit 1928 hat der S&P 500 laut Yardeni Research im September 52 Mal in den roten Zahlen geschlossen, mehr als in jedem anderen Kalendermonat. Wenn man die monatlichen Renditen der letzten 30 und 5 Jahre analysiert , haben Aktien im September mit einem durchschnittlichen Rückgang von 0,34 % bzw. 2,89 % am schlechtesten abgeschnitten

Auch wenn die Performance der Vergangenheit keine Garantie für die künftige Wertentwicklung ist, sollten sich die Anleger in diesem Monat auf eine wilden Ritt einstellen.

Eine genaue Prüfung der Wirtschaftsindikatoren und der Markttrends eröffnet aber auch einige strategisch attraktive Investitionsmöglichkeiten ergeben.

Das Gespenst der Rezession rückt in den Hintergrund

Der Optimismus an der Wall Street kehrt vorsichtig zurück, und nun deuten die aktuellen Daten darauf hin, dass die Ängste vor einer bevorstehenden Rezession bei einigen S&P 500-Unternehmen nachlassen.

FactSet berichtet, dass deutlich weniger S&P 500-Unternehmen in ihren Gewinnmitteilungen für das 2. Quartal das Wort "Rezession" erwähnten als in den vorangegangenen Quartalen. Nur 62 Unternehmen bezogen sich auf das "R"-Wort, das ist ein Rückgang um 45 % gegenüber dem Märzquartal und die niedrigste Zahl seit dem letzten Quartal 2021.

Eine kürzlich durchgeführte Studie über die wirtschaftlichen Auswirkungen höherer Zinssätze bietet einige Anhaltspunkte, die den neu entdeckten Optimismus der Unternehmen erklären könnte. Nach den Erkenntnissen der Federal Reserve Bank of Chicago hat sich die Zinserhöhungspolitik der Fed auf die Gesamtwirtschaft ausgewirkt. Der Arbeitsmarkt wird die Auswirkungen langsamer zu spüren bekommen, da mehr als die Hälfte des Gesamteffekts auf die geleisteten Arbeitsstunden noch nicht zum Tragen kommt. Die Verfasser dieses Berichts gehen jedoch davon aus, dass die aktuellen geldpolitischen Maßnahmen ausreichen dürften, um die Inflation bis Mitte 2024 in die Nähe des 2 %-Ziels der Fed zu drängen - und zwar ohne eine Rezession auszulösen.

Das könnte ein nahendes Ende der Ära der Zinserhöhungen bedeuten - was sicher ein optimistischer Nebelstreif am Horizont für Aktien ist.

In der Tat scheinen die Wettmärkte zu glauben, dass die Fed bereit für eine Pause ist. Die Wahrscheinlichkeit, dass der Offenmarktausschuss der US-Notenbank (FOMC) bei seiner Sitzung Ende des Monats die Zinssätze auf dem derzeitigen Niveau belässt, liegt laut den 30-Tage-Futures für Fed Funds bei 95 %. Die Wahrscheinlichkeit eines Zinsrückgangs in einem Jahr gilt ebenfalls als "sehr hoch".

Berichten zufolge kühlt sich die Kerninflation ab, das könnte der Fed etwas von dem unbedingt erforderlichen Spielraum bei ihren Zinsentscheidungen verschaffen. Die Rede des Vorsitzenden Jerome Powell anlässlich des Jackson-Hole-Symposiums im vergangenen Monat wurde von den Märkten überwiegend positiv aufgenommen und deutete darauf hin, dass die Politik der Zentralbank datenabhängig bleiben und sie nur bei Bedarf eine Straffung vornehmen wird.

Anzeichen von Robustheit im verarbeitenden Gewerbe und im Dienstleistungssektor

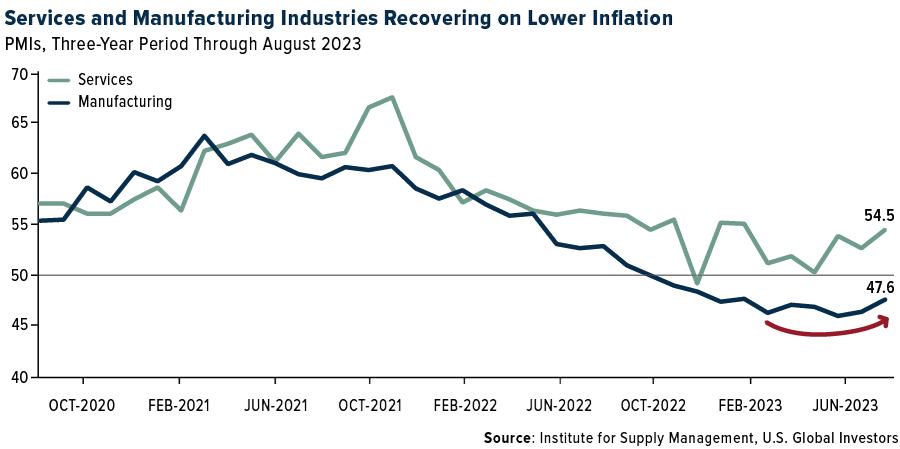

Das verarbeitende Gewerbe und der Dienstleistungssektor in den USA bewegen sich ebenfalls in die richtige Richtung, was darauf hindeutet, dass sich jetzt eine gute Kaufgelegenheit bieten könnte.

Das Institute for Supply Management (ISM) meldete, dass der Einkaufsmanagerindex für den Dienstleistungssektor (PMI) im August den dritten Monat in Folge gestiegen ist. Ein PMI über 50,0 fällt in den als "expansiv" definierten Bereich, und der Index ist im August von 52,7 im Juli auf 54,5 gestiegen.

Im verarbeitenden Gewerbe blieben die Bedingungen im August allerdings den zehnten Monat in Folge unter der Marke von 50,0, obwohl es auch hier leichte Anzeichen für eine Verbesserung gab. Der PMI lag bei 47,6, ein leichter Anstieg gegenüber 46,4 im Juli und der höchste Wert seit Februar, was auf ein langsameres Tempo der Schrumpfungsentwicklung hindeutet.

Insgesamt zeigen beide Sektoren Anzeichen von Widerstands- und Anpassungsfähigkeit, während die Preise allmählich unter Kontrolle geraten. Für Anleger, die langfristiges Wachstums anstreben, könnten diese unterschwelligen, aber positiven Veränderungen einen günstigen Einstiegspunkt darstellen.

Langfristige Anlagestrategien für den Monat September

Der September gilt als schwieriger Monat für Aktien, aber das aktuelle wirtschaftliche Umfeld deutet darauf hin, dass dies in diesem Jahr anders sein könnte. Nachlassende Rezessionssorgen, Anzeichen für eine mögliche Änderung der Fed-Politik und positive Trends in den einzelnen Sektoren weisen auf Chancen für strategische Investitionen hin.

Dabei ist eine ausgewogenen Perspektive wichtig. Hier ist Diversifizierung auch weiterhin extrem wichtig, und Anleger sollten eine Mischung aus verschiedenen Anlageklassen in Betracht ziehen, darunter Aktien, festverzinsliche Wertpapiere, Rohstoffe und natürlich Gold, um sich gegen anhaltende Unsicherheiten abzusichern.

Wie immer sollten sie dabei das Gesamtszenario und dabei insbesondere den Inflationsdruck und die geopolitische Unsicherheiten im Auge behalten, die die Volatilität an den Märkten erhöhen könnten. Eine gut durchdachte, datengesteuerte Anlagestrategie kann sich im aktuellen Umfeld besonders lohnen, da sie es uns ermöglicht, Risiken zu steuern und dabei aber auch neue Chancen wahrzunehmen, wenn sie sich bieten.

Offenlegung: Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.

Der S&P 500 Aktienindex ist ein allgemein anerkannter kapitalisierungsgewichteter Index, der die Kurse von 500 Stammaktien US-amerikanischer Unternehmen enthält. Der Einkaufsmanager-Index ist ein Indikator für die wirtschaftliche Gesundheit des verarbeitenden Gewerbes. Der PMI-Index basiert auf fünf Hauptindikatoren: Auftragseingänge, Lagerbestände, Produktion, Lieferantenlieferungen und Beschäftigungslage.