Nach dem Drama um die US-Schuldenobergrenze zu Beginn dieses Jahres werden wir gerade zu Zeugen, wie eine Ratingagentur die USA genau wie 2011 herabgestuft hat - damals war es S&P, heute ist es Fitch.

Mit Sicherheit haben Sie bereits die alarmierenden Schlagzeilen durchforstet, die sich wie ein Gewitter über die Medienlandschaft ergossen haben. Doch lassen Sie uns für einen Moment den Fokus schärfen und mit sachlicher Betrachtung erörtern, welche Konsequenzen diese Abstufung der US-Bonität für Investoren und die breiteren Märkte in der Welt bedeutet.

Ein paar Worte zu den Gründen für die Herabstufung: Fitch legte dar, dass die monatelangen Debatten über die Schuldenobergrenze eine "Verschlechterung der Governance-Standards" offenbarten. Zugleich prognostiziert die Rating-Agentur einen bevorstehenden wirtschaftlichen Abschwung, der die finanzielle Lage der Nation wohl weiter schwächen wird.

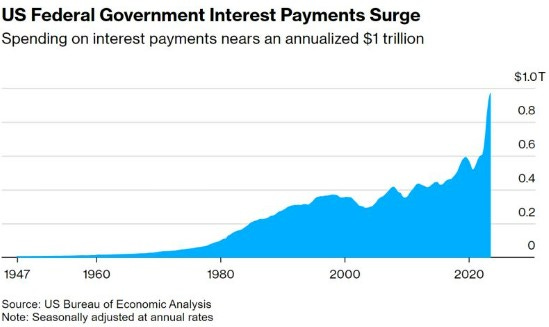

Die nachstehende Abbildung zeigt, dass sich die Ausgaben der USA für Zinszahlungen jährlich auf fast 1 Bio. USD belaufen: ein beängstigendes Schaubild, wenn Sie glauben, dass die US-Regierung wie ein Privathaushalt über ein begrenztes Budget verfügt.

Aber so funktioniert das nicht.

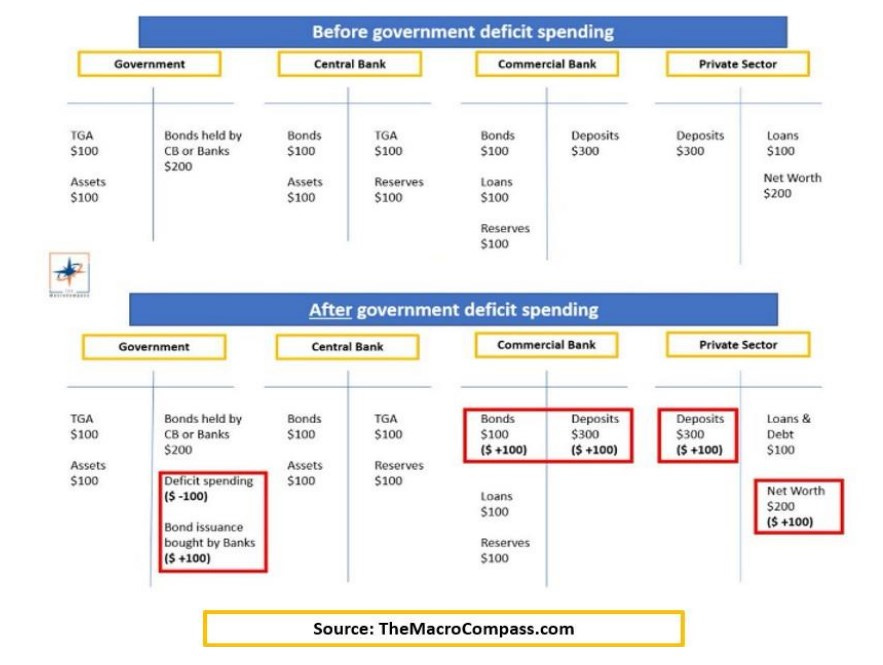

Die Regierung muss nicht erst "Geld auftreiben", bevor sie schuldenfinanzierte Ausgaben tätigt: Die Regierung ist der eigentliche Emittent des Geldes, das der Privatsektor verwendet, daher funktioniert ihre Bilanz nicht wie unsere.

Das Ausgabendefizit reißt ein Loch in die Bilanz der Regierung und erhöht unser Nettovermögen (es ist doch schön, wenn die Steuern gesenkt oder Schecks ausgestellt werden, oder?) - Dadurch steigen die Bankeinlagen im System.

Mehr Bankeinlagen (Passiva für eine Bank) bedeuten auch mehr Bankreserven (Aktiva für eine Bank) im System. Wenn die Regierung dann Anleihen ausgibt, um ihre Defizitausgaben zu "finanzieren", können Primärhändler diese Reserven (oder den Repo-Markt) gegen neu versteigerte Staatsanleihen eintauschen.

Es gibt noch weitere Schritte und Varianten, wie dies funktionieren könnte, aber dieses vereinfachte Beispiel sollte Ihnen helfen, das grundsätzliche Konzept zu verstehen: Schuldenfinanzierte Ausgaben schaffen Geld für den privaten Sektor, und der Staat muss kein Geld "auftreiben", um Geld auszugeben - der Staat ist es, der überhaupt erst einmal Geld schafft.

Die Wiederholung dieses Konzepts hilft dabei, furchteinflößende Abbildungen, wie die, die Sie vorhin gesehen haben, zu entmystifizieren: Ja, die Zinszahlungen des Staates steigen, aber es ist nicht so, dass die USA zwischen Zinsausgaben und Ausgaben für die Realwirtschaft "wählen" müssen - ihre Bilanz funktioniert nicht wie unsere.

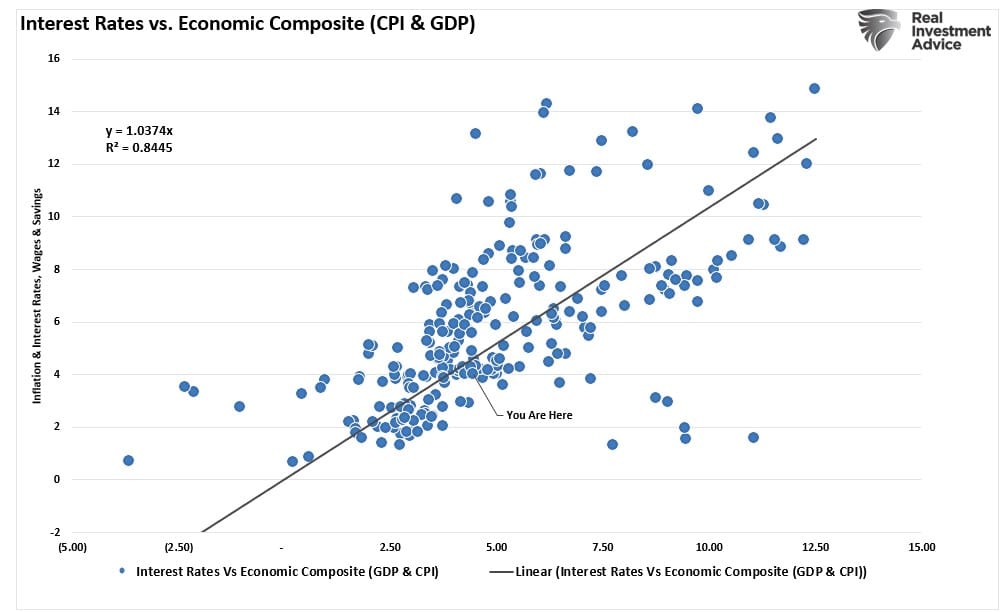

Die wirkliche Grenze für unkontrollierte Defizitausgaben sind die Inflation und die Ressourcenknappheit (2021-2022 als Paradebeispiel), und nicht irgendwelche Budgetengpässe wie bei einem Privathaushalt.

Wie wirkt sich die Herabstufung durch Fitch auf Investoren und die breiteren Märkte aus?

Der springende Punkt ist, dass US-Treasuries jetzt mit AA+ statt mit AAA das zweitbeste Kreditrating haben. Nur noch Moody's lässt das Top-Rating für die USA stehen.

US-Staatsanleihen sind aufgrund ihres hohen Ratings, ihrer Liquidität, ihres großen Repo-Marktes und der soliden demokratischen Grundlagen/Rechtsstaatlichkeit die weltweit am häufigsten verwendete Form der Sicherheit: Wird die Herabstufung das negativ beeinflussen?

Werfen wir einen kurzen Blick auf die Rating-Anforderungen, die verschiedene institutionelle Akteure bei Investitionen in sichere Staatsanleihen einhalten müssen, um zu untersuchen, ob eine Herabstufung auf AA+ wirklich eine Bedeutung hat.

Geschäftsbanken sind große Käufer von Treasuries: Sie verwenden sie als aufsichtsrechtlich vorgeschriebene liquide Mittel (HQLA), als Sicherheiten und manchmal auch als Vermögenswert zur Absicherung des Zinsrisikos ihrer Verbindlichkeiten.

Der vor 10 Jahren eingeführte Basler (ETR:BSLG) Regulierungsrahmen sieht für seinen Standardansatz 0 % Eigenkapitalanforderungen für Staatsanleihen mit einem Rating zwischen AAA und AA- vor: Die Herabstufung auf AA+ macht hier also überhaupt keinen Unterschied.

Die meisten Banken entscheiden sich für einen auf internen Modellen basierenden IRB-Ansatz (Internal Rating Based), und in diesem Fall gilt in den meisten Ländern eine Ausnahme für inländische Staatsanleihen mit Investment-Grade-Rating, denen automatisch ein Risikogewicht von 0 % zugewiesen wird.

Fazit: Für die Banken macht diese Herabstufung überhaupt keinen Unterschied.

Auch Pensionsfonds und Versicherungsgesellschaften sind große Käufer von Staatsanleihen: Sie nutzen sie als langfristige Anlage, um ihre langfristigen Verbindlichkeiten (Auszahlungen von Lebensversicherungen, Rentenauszahlungen usw.) zu decken, und als Sicherheiten.

Für einen Pensionsfonds sind Überlegungen zum Risiko-/Ertragsprofil wichtig: Er muss nicht nur das Zinsrisiko absichern, sondern auch versuchen, langfristige Erträge zu erzielen, damit das Pensionssystem langfristig tragfähig bleibt.

Mit Bonitäten wie AAA oder AA+ bewertete US-Treasuries würden immer noch in das Profil sicherer oder defensiver Vermögensallokation passen, und eine Herabstufung würde hier nicht viel bedeuten.

Wenn es um die Verwendung von Sicherheiten geht, sind Pensionsfonds und Versicherungsgesellschaften auf dem Repo-Markt sehr aktiv: Sie verleihen ihre unbesicherten, bei einer Bank geparkten Barmittel gegen Sicherheiten, um die Sicherheit ihrer "Bargeld"-Einlagen zu erhöhen - wirkt sich eine Herabstufung auf den Status von US-Staatsanleihen als Sicherheit aus?

Dies sind die empfohlenen Abschläge, die der Basler Ausschuss für die Anwendung auf die bei diesen Geschäften ausgeliehenen/erhaltenen Sicherheiten vorschlägt:

Wie Sie sehen können, fallen Anleihen mit einem Rating zwischen AAA und AA- alle in denselben Bereich.

Einige Pensionsfonds haben zwar strengere Anforderungen an die Sicherheiten und akzeptieren ausschließlich Sicherheiten mit einem Rating von AAA, aber dennoch dürften die Auswirkungen der Herabstufung durch Fitch hier äußerst gering sein.

Zu den großen Käufern von US-Treasuries gehören auch die Verwalter von Devisenreserven: Chinesische und brasilianische Unternehmen, die Waren gegen USD verkaufen, werden diese US-Dollar im inländischen Bankensystem hinterlegen, so dass die brasilianische Zentralbank und die PBOC dafür zuständig wären, diese USD in sichere, liquide Vermögenswerte zu investieren - Sie haben es erraten: US-Staatsanleihen.

Für die Verwalter von Devisenreserven sind Rating-Erwägungen wichtig, aber auch hier stufen die meisten Länder Regierungen mit AAA bis AA-Rating in dieselbe Risikoklasse ein.

Wichtiger noch: Da mehr als 70 % der weltweiten Transaktionen immer noch in US-Dollar abgewickelt werden, wird es immer eine strukturelle Nachfrage geben, diese Dollar in sichere US-Treasuries zu "recyceln".

Welche Alternativen gibt es? JGBs ohne Streubesitz? Europa mit einem kleineren AAA- und AA-bewerteten Bondmarkt? Oder die BRICS-Länder, die mit Herausforderungen in Bezug auf Liquidität und demokratische Grundlagen kämpfen?

Hier wird deutlich: Die Herabstufung hat für die meisten institutionellen Marktteilnehmer nur geringe Auswirkungen. Ein Verkauf von US-Staatsanleihen ist unwahrscheinlich.

Wenn Sie es aber wirklich ernst meinen und sich einen Marktindikator ansehen wollen, der in diesem Bereich wirklich Stresssignale aussendet - welcher wäre das?

Würden sich die Märkte Sorgen um die Qualität der Sicherheiten von US-Treasuries machen, würde sich dies in den Swap-Spreads widerspiegeln.

Swap-Spreads sind nichts anderes als die Differenz zwischen Swap-Sätzen und Treasury-Renditen: Die OIS-Swap-Renditen messen die vom Markt erwartete Rendite, die man mit einer sicheren Geldanlage bei der Fed erzielen kann, und wenn die Renditen der Staatsanleihen rasch davon abweichen, könnte dies auf Überlegungen zur Qualität der Sicherheiten zurückzuführen sein.

Hinter den Swap-Spreads stehen noch andere Faktoren, Tatsache ist, dass sie zu den saubersten Werten gehören, die man hier verfolgen kann.

Im Jahr 2011 waren die 5-Jahres-Swap-Spreads im Umfeld der Herabstufung sehr volatil, stabilisierten sich aber bald darauf wieder.

Wir haben bis jetzt überhaupt keine Reaktion gesehen.

Kurzfristig können die Märkte überinterpretieren und überreagieren . Daher ist es wichtig, die Stimmung und die Kursentwicklung im Auge zu behalten, langfristig gesehen jedoch dürfte diese Herabstufung die Märkte nicht sonderlich beeinflussen, wie dieser Artikel belegt.