Es hätte eigentlich ein guter Wochenauftakt an den Aktienmärkten werden können. Denn am vergangenen Wochenende kamen positive Nachrichten aus den USA. Ein Shutdown der US-Regierung konnte durch einen Übergangshaushalt knapp verhindert werden. Allerdings ist das Problem damit nur für einen begrenzten Zeitraum verschoben. Denn der Übergangshaushalt gilt nur für 45 Tage. Am 17. November droht bereits erneut ein Shutdown.

Und weil ein Teil der Republikaner mit dem Kompromiss nicht einverstanden waren, gab es einen offenen Machtkampf im US-Repräsentantenhaus, der vorgestern zur Absetzung des bisherigen Vorsitzenden Kevin McCarthy führte. Dieses (historische) Ereignis dürfte die ohnehin schon schwierigen und zeitkritischen Verhandlungen über einen endgültigen Haushalt blockieren. Denn bis ein neuer Vorsitzender gewählt ist, liegt alle restliche gesetzgeberische Arbeit auf Eis. Und das hat die Aktienmärkte zu Wochenbeginn belastet.

Starke Wirtschaftsdaten befeuern den Zinsanstieg

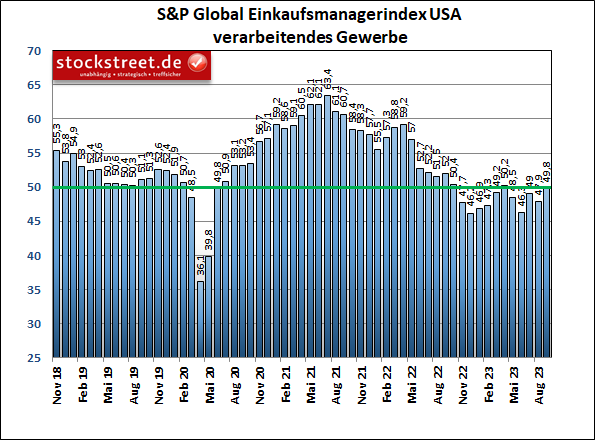

Hinzu kamen starke US-Wirtschaftsdaten, welche die Zinsspekulationen anheizten. Am Montag deuteten die von S&P Global sowie vom Institute for Supply Management (ISM) erhobenen Einkaufsmanagerindizes für das verarbeitende Gewerbe auf eine deutlich verbesserte Stimmung bei den Unternehmen hin. Das Barometer von S&P Global legte von 47,9 auf 49,8 Punkte zu.

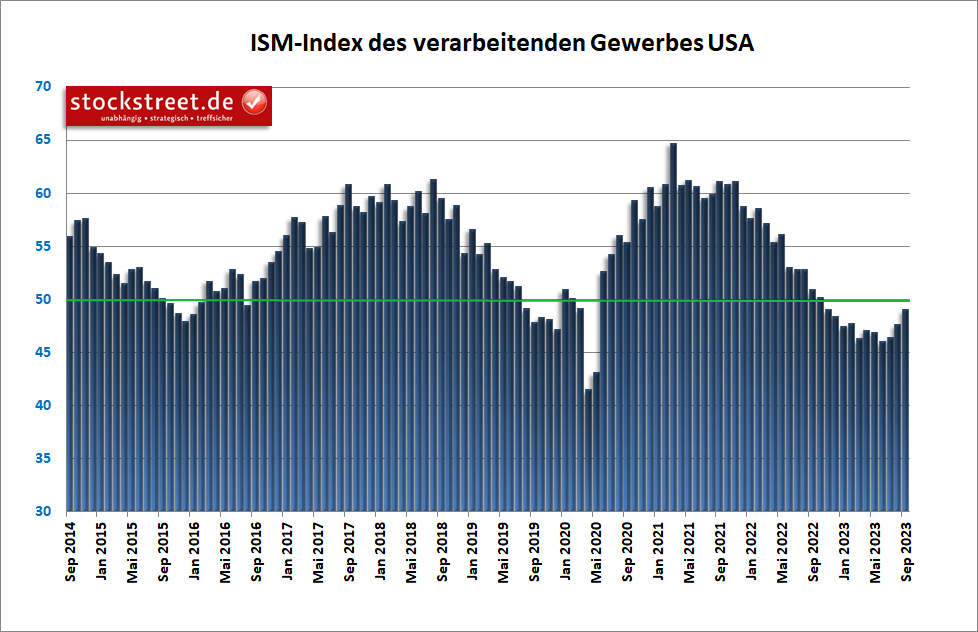

Und der ISM-Index stieg von 47,6 auf 49,0 Punkte.

Beide Werte blieben damit zwar unterhalb der Wachstumsschwelle von 50, vor allem mit dem dritten Anstieg des ISM-Index in Folge hat sich die Stimmung aber sehr schnell deutlich aufgehellt.

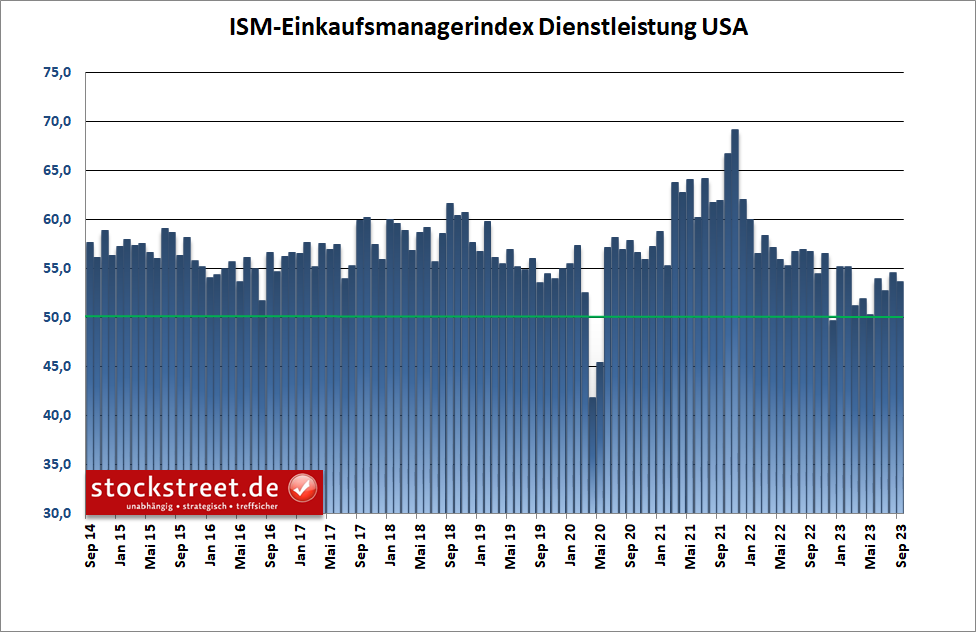

Und zusammen mit dem Dienstleistungssektor, der sich bislang mit soliden Werten im Wachstumsbereich hält, konnte eine Rezession der Gesamtwirtschaft vermieden werden. Gestern wurde der ISM-Index für den Service-Sektor der USA mit soliden 53,6 Punkten für September angegeben, nach starken 54,5 Zählern im August.

Am Dienstag dieser Woche wurden dann die Zinserhöhungsängste mit einem unerwartet starken Anstieg der Zahl der offenen Stellen zusätzlich angeheizt. Für August hatten Experten einen Wert beim „Job Openings and Labour Turnover Survey“ (JOLTS) von 8,815 Millionen erwartet, tatsächlich sind es aber sogar 9,61 Millionen, nach 8,92 Millionen im Juli. Einige Analysten gehen davon aus, dass die anhaltend angespannte Lage am Arbeitsmarkt die US-Notenbank (Fed) im kommenden Monat zu einer weiteren Zinserhöhung bewegen könnte.

An den Anleihemärkten stiegen vor diesem Hintergrund die Renditen weiter an. Die Verzinsung der US-Treasuries mit 10-jähriger Laufzeit zog auf deutlich über 4,8 % an und setzte damit ihren steilen Anstieg fort, der sich seit der jüngsten Zinsentscheidung der Fed beobachten lässt.

Die 30-jährigen US-Papiere rentierten mit mehr als 5 % so hoch wie seit 16 Jahren nicht mehr. Die 10-jährige Bundesanleihe notierte bei mehr als 3 % und stand immerhin so hoch wie seit 12 Jahren nicht mehr.

Europäische Anleihenmärkte in Sippenhaft

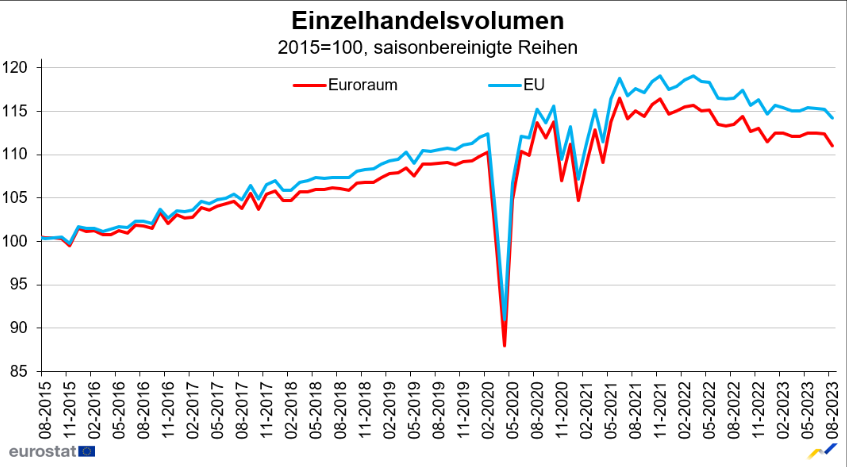

Letzteres ist interessant, weil man hier eigentlich nur von Sippenhaft sprechen kann. Denn für den Anstieg der Renditen in der Eurozone gibt es kaum neue Gründe. Im Gegenteil: Gestern wurde gemeldet, dass die Umsätze des Einzelhandels in der Eurozone überraschend stark gesunken sind. Im August gingen die Erlöse um 1,2 % gegenüber dem Vormonat zurück, nach einem Minus von bereits 0,1 % im Juli.

Eine geringere Nachfrage der Verbraucher erschwert es, weitere Preiserhöhungen durchzusetzen. Stattdessen steigt die Wahrscheinlichkeit, dass es zu Preissenkungen kommt, um den Absatz anzukurbeln. Und das würde die Inflation weiter senken.

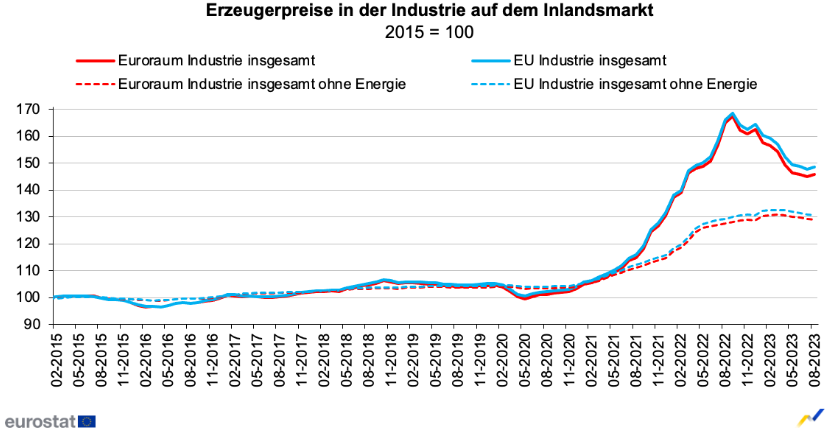

Dazu passt auch die gestrige Meldung, dass die Erzeugerpreise im Euroraum stark gefallen sind. Im August gab es einen Rückgang um 11,5 % zum Vorjahresmonat.

Dieser Rückgang lässt auf einen weiter nachlassenden Inflationsdruck schließen. Und das macht ein Ende der Leitzinsanhebungen durch die Europäische Zentralbank (EZB) unwahrscheinlich. Daher gibt es eigentlich auch kaum einen Grund, dass sich der aktuelle Anstieg der Renditen fortsetzt, zumindest nicht im aktuellen Tempo.

Im Bund-Future ist eine Gegenbewegung weiterhin fällig

Ich glaube daher weiterhin, dass im Bund-Future eine baldige Gegenbewegung ansteht, mit der dann sowohl der übergeordnete als auch der kurzfristigen Abwärtstrendkanal fortgesetzt wird, auch wenn der erste Versuch einer Gegenbewegung vom Ende der vergangenen Woche scheiterte.

Eine Gegenbewegung am Anleihemarkt könnte dann auch zu einer Kurserholung an den Aktienmärkten führen, die durch die zunehmende Konkurrenz durch die steigenden Renditen am Anleihemarkt in dieser Woche weiter schwächelten.

Dow Jones schwer angeschlagen

Vor allem der Dow Jones wirkt inzwischen schwer angeschlagen. Denn vor allem seit dem Bruch seines im März begonnenen Aufwärtstrendkanals (grün im folgenden Chart, siehe roter Pfeil) hat der US-Aktienindex massiv verloren.

Die untere Linie eines Abwärtstrendkanals (rot) hat nur kurz als Unterstützung geholfen (grüner Pfeil). Der Kurssturz setzte sich wenig später fort und führte inzwischen zu einer Korrektur des gebrochenen Aufwärtstrends von mehr als 61,80 %. Das ist ein deutliches Signal der Schwäche, vor allem auch angesichts der hohen Abwärtsdynamik der aktuellen Abwärtswelle.

Da der Dow Jones aber seit dem 14. September von damals noch fast 35.000 Punkten binnen weniger als 3 Wochen um mehr als 2.000 Zähler bzw. 5,94 % nachgegeben hat, ist auch hier, genau wie beim Bund-Future, eine Gegenbewegung zunehmend wahrscheinlich. Zumal man die aktuelle Abwärtswelle 5-gliedrig zählen kann.

Als das bei der ersten Abwärtsbewegung der Fall war, die noch innerhalb des Aufwärtstrendkanals stattfand, folgte auch eine Kurserholung (in Form eines ABC-Musters). Es könnte sich also eine kleine spekulative Long-Position anbieten, um auf eine erneute ABC-Gegenbewegung zu setzen. Das auch vor dem Hintergrund, dass der Dow Jones gerade das 38,20%-Fibonacci-Retracement seiner gesamten Aufwärtsbewegung seit dem Bärenmarkttief sowie eine wichtige Abwärtstrendlinie erreicht hat (siehe grüner Pfeil im folgenden Chart).

Aber Vorsicht – der Index liegt inzwischen seit Jahresbeginn wieder im Minus! Auch das ist ein Zeichen seiner Schwäche. Die Long-Position ist daher entsprechend riskant.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus