- Bessere Fundamentaldaten im Inland und günstigere Aussichten weltweit zeichnen ein rosigeres Bild

- Die geopolitischen Spannungen bereiten den Anlegern nach

wie vor die größten Sorgen - Die Daten zum Handel zwischen den USA und China erweisen sich als widerstandsfähig, obwohl sich die Beziehungen seit Langem verschlechtern

- Die größten Möglichkeiten ergeben sich aus der staatlichen Unterstützung, einer Erholung des Technologiesektors und

der Klimawende - Bei der starken Rally chinesischer Aktien ist mit einer Verschnaufpause, nicht aber mit einer Kehrtwende zu rechnen

Chinesische Aktien legten ein beeindruckendes Comeback vor, nachdem sie im dritten Quartal des vergangenen Jahres auf den tiefsten Stand seit mehreren Jahren gefallen waren. Im Oktober 2022 sank der breite FTSE China 30/18 Capped Net Index auf fast 10.000 Zähler und damit auf ein Niveau, das seit der Zeit nach dem Platzen der Spekulationsblase von 2015 nicht mehr verzeichnet worden war. Gleichzeitig lag er damit etwa 23 % unter dem Tief aus der Zeit des Handelskriegs zwischen den USA und China im Jahr 2018. Eine weltweit positivere Haltung gegenüber Risikoanlagen sowie eine Kehrtwende bei Chinas Null-Corona-Politik und die wachsende Hoffnung auf eine weiche(re) Landung der US-Wirtschaft katapultierten den Markt dann bis Ende Januar dieses Jahres um etwa 60 % nach oben. Chinesische Aktien notieren zudem erstmals seit dem Sommer 2021 über ihrem gleitenden 200-Tages-Durchschnitt.

Doch die Beziehungen zwischen den USA und China waren und bleiben höchst angespannt, zwischen den beiden Supermächten gibt es verschiedene ungelöste direkte und indirekte Meinungsverschiedenheiten. Vor diesem Hintergrund ist mit weiterer Volatilität zu rechnen. Die längerfristigen Aussichten für chinesische Aktien verbessern sich jedoch kontinuierlich. Aus unserer Sicht kann die Erholungs-Rally bei chinesischen Aktien, die seit Ende des vergangenen Jahres zu beobachten ist, noch einige Zeit andauern.

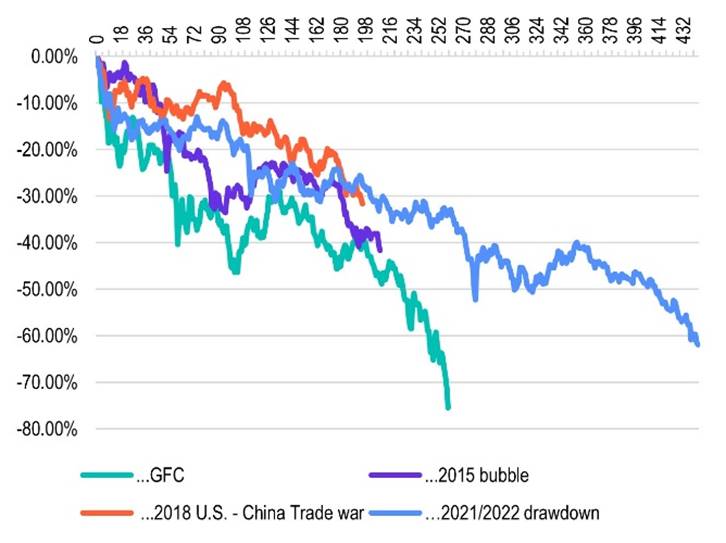

Frühere Marktbeispiele

Rückgang gegenüber Höchststand während…

Quelle: Bloomberg, 2023, und Franklin Templeton. Basierend auf dem FTSE China 30/18 Capped Net Index, in USD. Die X-Achse zeigt die Tage seit dem Markthoch vor Einsetzen des Rückgangs an. Die Anfangsdaten sind: 30.10.2007 für die globale Finanzkrise, 27.04.2015 für die Blase von 2015, 26.01.2018 für den Handelskrieg zwischen den USA und China sowie 17.02.2021 für den Rückgang von 2021/2022.

Erholung in % nach…

Quelle: Bloomberg, 2023, und Franklin Templeton. Basierend auf dem FTSE China 30/18 Capped Net Index, in USD. Die X-Achse zeigt die Tage seit dem Markttief vor Einsetzen der Erholung an. Die Anfangsdaten sind: 30.10.2008 für die globale Finanzkrise, 12.02.2016 für die Blase von 2015, 29.10.2018 für den Handelskrieg zwischen den USA und China sowie 31.10.2022 für den Rückgang von 2021/2022.

Erstens sind länger anhaltende Kursanstiege an chinesischen Aktienmärkten nach massiven Einbrüchen zwar kurzfristig potenziell übertrieben, sie sind aber nicht ungewöhnlich. Wenn man die drei großen Phasen von Kursrückgängen vor 2021 analysiert – die globale Finanzkrise, das Platzen der Blase von 2015 und die Zeit nach dem Handelskrieg zwischen den USA und China im Jahr 2018 – dann sieht man, dass der Zeitraum 2021/2022 im Rückblick weit länger dauerte als alle anderen dieser vorherigen Baisse-Phasen. Darüber hinaus haben chinesische Aktien mehr als 60 % gegenüber ihrem Allzeithoch nachgegeben – nur während der globalen Finanzkrise wurde mit 75 % ein stärkerer Einbruch verzeichnet. Die beiden anderen Phasen dauerten weniger als halb so lang und die Verluste waren mit 30 %-40 % weniger hoch. Wenn wir also die globale Finanzkrise als den einzigen echten Präzedenzfall der jüngeren Vergangenheit nehmen, dann würden wir sagen, dass die aktuelle Hausse-Phase, die wir seit rund drei Monaten erleben, noch einige Zeit andauern könnte. Beispielsweise erholten sich die Märkte nach der globalen Finanzkrise sehr rasch und schnellten um rund 70 % nach oben, bevor sie dann innerhalb von drei Monaten wieder auf ein Plus von 35 % nachgaben. Doch nach nur sechs Monaten hatten sich die Gewinne bereits auf 80 %-90 % ausgeweitet. Aktuell verzeichnen einige der Indexschwergewichte, die am stärksten unter Druck geraten waren, darunter die Technologie- und Konsumgiganten Tencent (HK:0700) und Alibaba (NYSE:BABA), die steilsten Comebacks, sie haben sich gegenüber ihrem jeweiligen Tief um 99 % bzw. 71 % verteuert.

Wiedereröffnung und fiskal- und geldpolitische Unterstützung

Zweitens kann Peking zur wirtschaftlichen Unterstützung an mehr Stellschrauben drehen als die meisten Regierungen der Industrieländer. Ein hervorragendes Beispiel ist die jüngste politische Kehrtwende bei der Null-Corona-Politik des Landes. Die Wiedereröffnung der Wirtschaft wird zwar weiterhin für Herausforderungen sorgen und alles andere als glatt verlaufen, stellt aber trotzdem für die Wirtschaft eine wichtige positive Wende dar. Wenn sich der inländische und internationale Tourismus und das verarbeitende Gewerbe erholen, dann wird sich dies auch in einigen Nachbarländern – darunter auch in wichtigen Handelspartnern wie Südkorea – bemerkbar machen. Daraus könnte sich eine positive Verstärkungsschleife ergeben. Ein zukünftig vielleicht noch wirkungsvolleres Beispiel ist die Geldpolitik der Zentralbank. Anders als ihre Pendants im Westen verfolgt die chinesische Zentralbank seit einiger Zeit einen geldpolitischen Lockerungskurs. Die Inflationserwartungen für 2023 sind weiterhin moderat. Die Konsensprognosen gehen für das erste Quartal von einer Inflation von 2,7 % aus, im letzten Quartal wird mit einer Abschwächung auf 2,0 % gerechnet. Es bleibt abzuwarten, ob und wie sich diese Erwartungen verändern, wenn die lokale Wirtschaft an Fahrt gewinnt. Im Vergleich zu der Lage in den USA und Europa befinden sich China und die geldpolitischen Entscheidungsträger der People's Bank of China (PBOC) aber wohl in einer beneidenswerten Position.

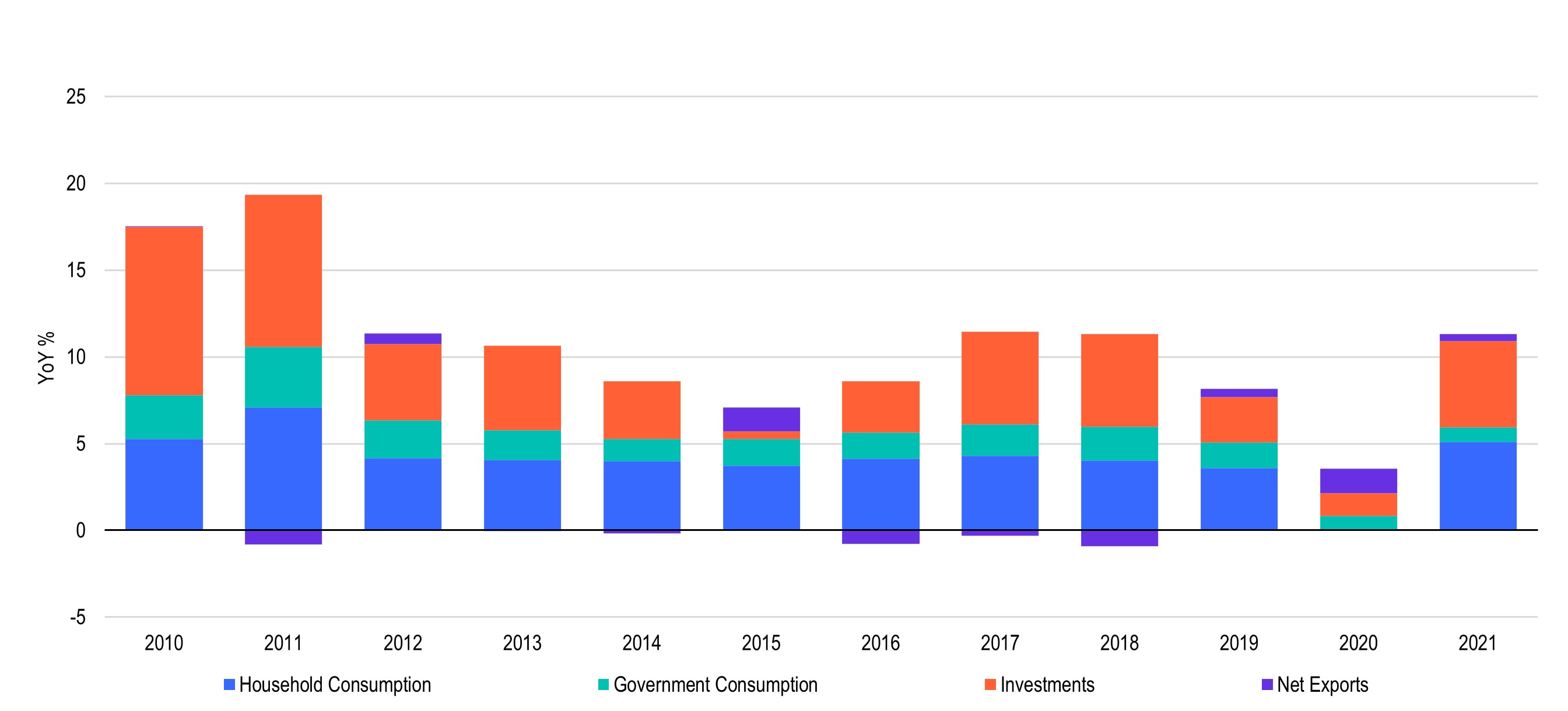

Im Januar stockten die Lokalregierungen die Emissionen von Sonderanleihen auf 643,5 Mrd. CNY auf, ein Plus von fast 25 % gegenüber dem Vorjahr und ein weiteres Zeichen dafür, dass die Regierung entschlossen ist, die Wirtschaft durch Infrastrukturinvestitionen zu unterstützen. Beachtenswert ist, dass Investitionen und staatlicher Verbrauch zwar immer noch einen kritischen Teil des BIP ausmachen, dieser Anteil in den vergangenen zehn Jahren aber zurückgegangen ist. Gleichzeitig hat der private Verbrauch an Bedeutung gewonnen. Letzterer ist in der Regel ein weniger volatiler Wachstumsmotor, dies lässt längerfristig auf eine erfreuliche Entwicklung hoffen. Doch nach dem deutlichen Konjunktureinbruch des vergangenen Jahres sind staatliche Maßnahmen aus unserer Sicht unerlässlich, um das Wachstum rasch anzukurbeln.

Beitrag zum chinesischen BIP (nominal, in %)

2010 bis 2021

Quelle: FactSet, National Bureau of Statistics China. Folie erstellt durch die Global Research Library von Franklin Templeton.

Insgesamt haben die Zentralregierung, die Lokalregierungen und die PBOC unzählige Male zugesichert, dass sie die Wirtschaft unterstützen wollen. Und im Vergleich zu 2021 und weiten Teilen des Jahres 2022 hat sich aus unserer Sicht eine bemerkenswerte Veränderung vollzogen: Den Worten folgen meist auch Taten.

Geopolitische Situation, die Beziehung zwischen den USA und China und der Klimawandel

Die bilateralen Beziehungen zwischen den USA und China sind schon seit einiger Zeit angespannt. Zuletzt dürften sie einen Tiefpunkt erreicht haben, als US-Außenminister Antony Blinken eine Reise nach Peking kurzfristig absagte. Doch es gibt auch ermutigende Anzeichen für eine Verbesserung der Beziehungen. Eines ist die Tatsache, dass ein China-Besuch von Außenminister Blinken überhaupt geplant war – und immer noch geplant ist. Ein weiteres Anzeichen ist das jüngste Treffen zwischen US-Finanzministerin Janet Yellen und Chinas Vizeministerpräsident Liu He in Zürich, dem wiederum zwei Monate vorher ein Treffen zwischen US-Präsident Biden und Chinas Premier Xi auf Bali vorangegangen war. Die diplomatischen Beziehungen vertiefen sich, auf jeden Fall im Vergleich zur Präsidentschaft von Donald Trump, auch wenn der tatsächliche politische Kurs der USA gegenüber China hart bleibt. Dies zeigt sich unter anderem an den Exportbeschränkungen für fortschrittliche US-Technologie wie Halbleiter und Ausrüstung. Dabei ist es wichtig, die Dinge weiterhin im richtigen Blickwinkel zu sehen. Trotz des Handelsstreits von 2018, der globalen Pandemie, des Kriegs in der Ukraine, der aufgeheizten Rhetorik rund um zahlreiche geopolitische Problembereiche und des häufig diskutierten Themas der „Entkopplung“: Die gegenseitige Abhängigkeit der größten und der zweitgrößten Volkswirtschaft der Welt hat sich – zumindest bisher – eher verstärkt. Im Jahr 2022 schnellten die Handelsbeziehungen zwischen den USA und China auf einen Rekordwert von 691 Mrd. USD, dabei stiegen unter anderem die Importe Chinas in die USA um 6,3 %.

In der Klimapolitik könnten sich weitere Kooperationsmöglichkeiten ergeben. Sie stellt einen Bereich da, in dem China die Welt als unerlässlicher Akteur zusammen mit den USA anführen könnte, denn auch den USA als größtem Emittenten von Treibhausgasen kommt bei der Bekämpfung des Klimawandels eine kritische Rolle zu. Unter Präsident Biden wollen die USA Fortschritte in diesem Bereich belohnen.

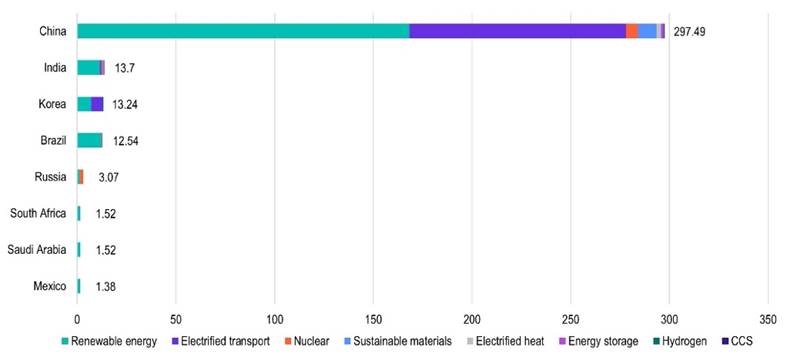

China produziert unterdessen 97 % der weltweit hergestellten Solarzellen, 85 % der Photovoltaik-zellen und 79 % des Polysiliziums für Solarmodule. Aktuell erwägt das Land Exportbeschränkungen für einige entscheidende Komponenten der Solarenergie-Lieferketten. Im Jahr 2021 investierte China rund 278 Mrd. USD allein in erneuerbare Energieprojekte und elektrifizierte Verkehrssysteme, zusätzlich kleinere Summen in die Bereiche nachhaltige Grundstoffe (NYSE:XLB), Energiespeicherung und andere zugehörige Komponenten. Was auch immer geschieht, die globale Zusammenarbeit im Bereich von Lösungen für den Klimawandel ist praktisch unvermeidbar, könnte aber gleichzeitig eine Chance darstellen, auch bei anderen Themen „die erhitzten Gemüter zu kühlen“.

In den Schwellenländern spielt die Musik

Ganz allgemein sind wir der Ansicht, dass asiatische Länder für das kommende Jahr gut aufgestellt sind – auch wenn weiterhin Vorsicht und Flexibilität nötig sind. Eine möglicherweise unerwartet weiche Landung in den USA und ein Rückgang der Inflation in Europa wäre vor allem für die Menschen in Amerika und Europa ein Segen, käme aber ganz klar auch großen Exportnationen wie China, Japan, Südkorea und Taiwan zugute.

So korrigierte der Internationale Währungsfonds erst im vergangenen Monat die Wachstumsprognose für China für 2023 um ganze 80 Basispunkte auf 5,2 % nach oben. Dabei dürfte das zweite Quartal das stärkste werden, denn die Auswirkungen der Wiedereröffnung der Wirtschaft werden gegen Ende des Jahres nachlassen. Für Indien wird sowohl für 2023 als auch für 2024 ein Wachstum von über 6 % vorhergesagt. Diese beiden Nationen allein werden dieses Jahr zusammen mehr als die Hälfte des weltweiten BIP-Wachstums auf sich vereinen.

Investitionen in die Energiewende, in Mrd. USD

2021

Quelle: US Energy Information Administration, Daten für 2021. Dies sind die aktuellsten verfügbaren Daten.

Schwellenländer leisten einen wichtigen Beitrag zum widerstandsfähigeren globalen Wachstum und profitieren gleichzeitig erheblich davon. In der nächsten Zeit dürften sie schneller wachsen als Industrieländer. Investitionen in die Klimawende werden weiterhin ein zentraler Faktor ihres Erfolgs sein. In China kann das einigen Indexschwergewichten, die in der Regel ohnehin schon kräftig zugelegt haben, einen zusätzlichen Schub verleihen. Das soll nicht heißen, dass es zukünftig nicht zu Herausforderungen kommen wird. Die rückläufigen Bevölkerungszahlen Chinas werden über Jahre als Negativfaktor wirken. Politische und andere idiosynkratische Risiken sind in Schwellenländern oft deutlicher ausgeprägt als in Industrieländern. Die Dynamik der Wechselkurse kann die Anlageergebnisse erheblich beeinflussen (in beide Richtungen). Aus Wachstumssicht begrüßen wir jedoch die aktuelle Konstellation in China, insbesondere in Anbetracht der Schubwirkung der Wiedereröffnung der Wirtschaft, der moderaten Aktienbewertungen, der im Vergleich zum Vorjahr positiveren politischen Bedingungen und der langfristigen Chancen, die sich beispielsweise aus der Energiewende ergeben.

Unseres Erachtens beruht der aktuelle Optimismus des Marktes vor allem auf besseren Fundamentaldaten und nicht auf flüchtigen Hoffnungen. Die Aktienmärkte legen vielleicht eine Verschnaufpause ein, vollziehen aber keine Kehrtwende.