- Die Aktien von Citigroup sind seit Anfang 2022 um über 15 % gefallen.

- Steigende Zinsen und robuste Ergebnisse im Handelsgeschäft wirken sich positiv auf die aktuellen Quartalszahlen aus

- Langfristig orientierte Anleger könnten einen Einstieg in die C-Aktie in Betracht ziehen, die eine Dividendenrendite von 3,96 % bietet.

Anleger des Banking-Riesen Citigroup (NYSE:C) mussten in den letzten 12 Monaten einen Kursabsturz von 22,7 % und im bisherigen Jahresverlauf um nahezu 15 % hinnehmen. Im Vergleich dazu sind der KBW Nasdaq Bank Index sowie die wichtigste Benchmark der Wall Street, der S&P 500 Index, im bisherigen Jahresverlauf um rund 19,7 % bzw. 18,1 % gefallen.

Quelle: Investing.com

Am 12. August 2021 kletterte der Kurs der C-Aktie über die 74-USD-Marke. Knapp ein Jahr später, am 14. Juli, fiel die Aktie mit 43,5 USD auf ein Mehrjahrestief. Die 52-Wochen-Spanne der Aktie liegt zwischen 43,44 und 74,64 USD, die Marktkapitalisierung (Cap) beträgt derzeit 99,3 Mrd. USD.

Die Statistiken der Fed zeigen, dass die Citibank unter den inländischen Banken gemessen an den konsolidierten Aktiva die Nummer vier ist. Der Spitzenplatz gehört JPMorgan Chase (NYSE:JPM).

Ein Blick in die Bücher

Die Citigroup hat am 15. Juli ihre Zahlen für das 2. Quartal veröffentlicht. Die Einnahmen stiegen im Jahresvergleich um 11 % auf 19,6 Mrd. USD, was auf ein Wachstum sowohl des Nettozinsertrags als auch der zinsunabhängigen Einnahmen zurückzuführen ist. Der Nettogewinn sank jedoch um 23 % auf 2,19 USD pro verwässerter Aktie gegenüber 2,85 USD pro verwässerter Aktie vor einem Jahr. Dieser Rückgang war in erster Linie auf höhere Kreditkosten und steigende Ausgaben zurückzuführen.

Zum Quartalsende lag die CET1-Kapitalquote der Citigroup bei 11,9 %, (11,4 % im Vorquartal). Die Fed hat "eine CET1-Kapitalquote von mindestens 4,5 % bestimmt, die für jede Bank gleich ist."

Der größte Umsatzträger der Citigroup, die Institutional Clients Group, meldete einen Umsatz von mehr als 11,4 Mrd.USD, ein Zuwachs von 20 % gegenüber dem Vorjahr. Der Bereich Treasury and Trade Solutions (TTS) innerhalb dieses Bereichs erwirtschaftete einen Umsatz von mehr als 3 Mrd. USD, was einem Wachstum von 33 % gegenüber dem Vorjahr entspricht.

Zu den Ergebnissen erklärte CEO Jane Fraser:

"Wir beendeten das Quartal mit einer Common Equity Tier 1 Ratio von 11,9 %, da wir aufgrund höherer regulatorischer Anforderungen Kapital aufgebaut hatten. Angesichts unserer Ertragskraft und der anstehenden Veräußerungen beabsichtigen wir, für unsere Investoren erhebliches Kapital zu generieren."

Im Laufe des Quartals zahlte der Vorstand insgesamt 1,3 Mrd. USD in Form von Dividenden und Rückkäufen an die Aktionäre zurück. Die C-Aktie bietet derzeit eine attraktive Rendite von 3,96 %.

Nach der Veröffentlichung der Zahlen für das 2. Quartal behielt die Citigroup ihre Prognosen für Einnahmen und Ausgaben für das Jahr 2022 bei. Zur Erinnerung: Die Bank erwartet für das Gesamtjahr einen Anstieg der Umsätze im niedrigen einstelligen Bereich. Die Unternehmensleitung rechnet mit einem Kostenanstieg von 7 bis 8 %, ohne Berücksichtigung der Auswirkungen von Veräußerungen.

Vor der Veröffentlichung der Quartalsergebnisse notierte die C-Aktie bei 44 USD. Aktuell liegt der Kurs bei 51,30 USD.

Was wir von der Citigroup-Aktie erwarten können

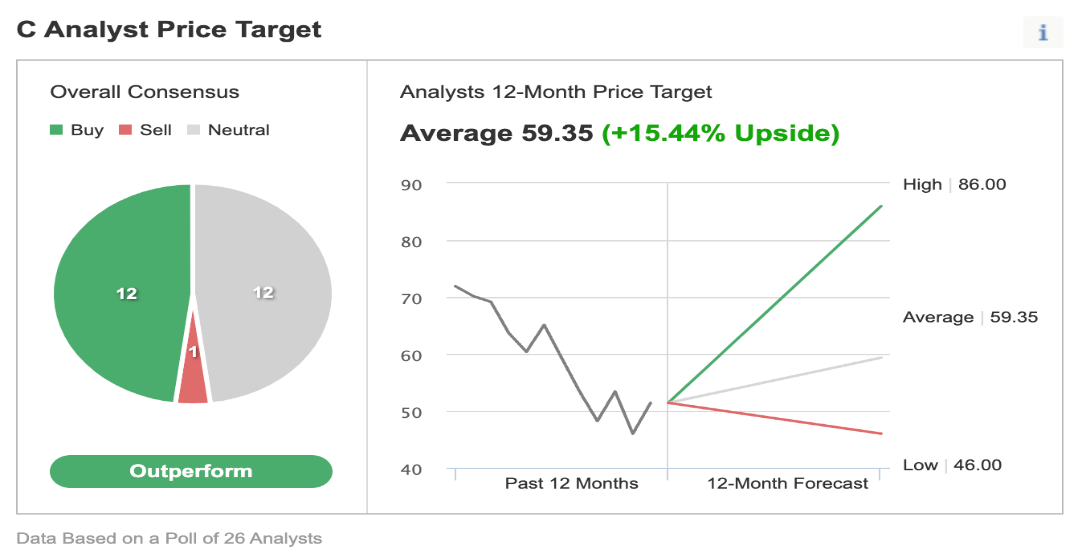

Das Gesamturteil der 26 von Investing.com befragten Analysten für die C-Aktie lautet "Outperform". An der Wall Street wird für die Aktie ein mittleres 12-Monats-Kursziel von 59,35 USD erwartet, was einem Anstieg von mehr als 15,5 % gegenüber der derzeitigen Notierung entspricht. Die 12-Monats-Spanne der einzelnen Kursziele liegt derzeit zwischen 46 und 86 USD.

Quelle: Investing.com

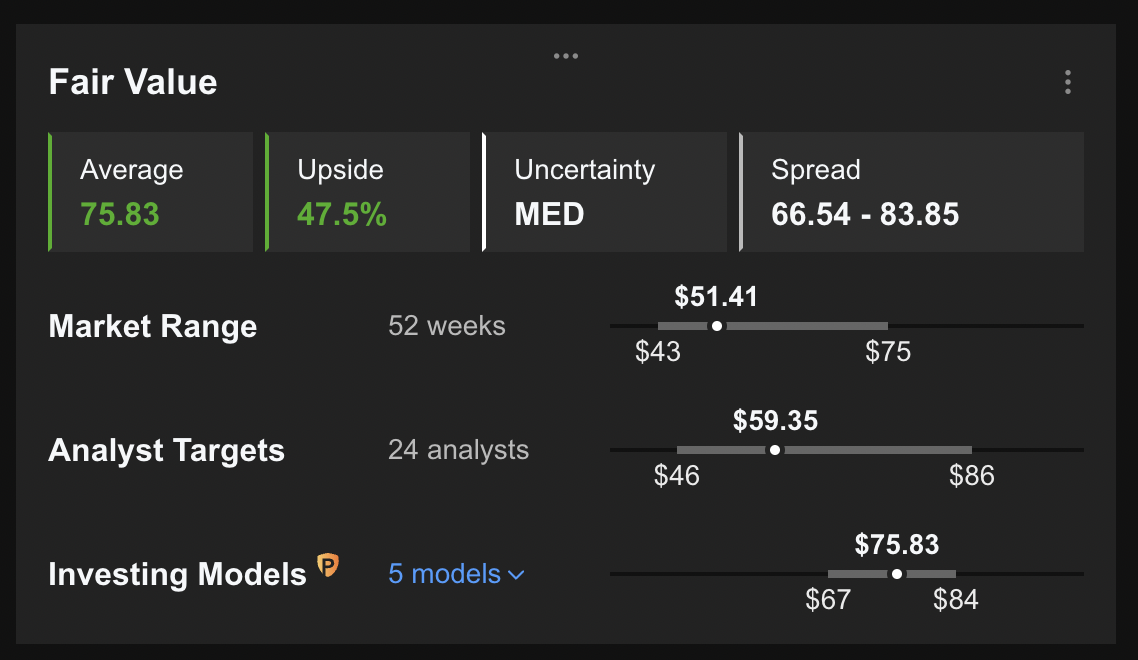

Unter Berücksichtigung verschiedener Bewertungsmodelle wie KGV, KUV oder Terminal Value liegt der durchschnittliche faire Wert der Citigroup-Aktie laut InvestingPro bei 75,83 USD.

Quelle: InvestingPro

Anders ausgedrückt lässt die Bewertung auf Grundlage der Fundamentalanalyse einen Anstieg um fast 48 % erwarten.

Derzeit liegen die Kennzahlen KGV, KBV und KUV von C bei 6,3x, 0,6x bzw. 1,4x. Vergleichbare Kennzahlen im Bankensektor liegen bei 8,2x, 1,0x bzw. 2,6x. Diese Zahlen lassen auf eine erhebliche Unterbewertung der C-Aktie schließen.

Wir erwarten, dass sich die C-Aktie in den kommenden Wochen in einer breiten Spanne bewegen und in einem Bereich zwischen 48 und 54 USD konsolidieren wird. Danach könnte die C-Aktie eine neue Aufwärtsbewegung starten.

So gelingt der Einstieg in C

Citigroup-Optimisten, denen kurzfristige Volatilität keine Kopfschmerzen bereitet, könnten jetzt einen Einstieg erwägen. Das Kursziel der Analysten liegt bei 59,35 USD.

Alternativ bieten sich auch börsengehandelte Fonds (ETF) an, welche die C-Aktie enthalten. Anleger könnten in diesem Zusammenhang die folgenden ETFs in Erwägung ziehen:

- Invesco KBW Bank ETF (NASDAQ:KBWB)

- First Trust Nasdaq Bank ETF (NASDAQ:FTXO)

- Invesco S&P 500® Enhanced Value ETF (NYSE:SPVU)

- iShares U.S. Financial Services ETF (NYSE:IYG)

Anleger, die erwarten, dass sich die C-Aktie in den kommenden Wochen erholen wird, könnten einen gedeckten Call (Covered Call) einrichten.

Die meisten Optionsstrategien eignen sich nicht für Kleinanleger. Daher stellen wir die folgende Strategie für C-Aktien als Beispiel vor und nicht als Empfehlung für Kleinanleger.

Covered Call auf die C-Aktie

- Aktueller Kurs: 51,30 USD

Bei dieser Covered-Call-Strategie muss der Händler für je 100 gehaltene C-Aktien eine Call-Option mit einem Verfallsdatum in der Zukunft verkaufen.

Ein Optionskontrakt auf C (oder auf eine andere Aktie) ist eine Option auf den Kauf (oder Verkauf) von 100 Aktien.

Anleger, die mit kurzfristigen Gewinnmitnahmen rechnen, könnten einen gedeckten Call, der leicht im Geld ist (ITM) einsetzen. Eine Call-Option ist ITM ("im Geld"), wenn der Marktpreis (hier 51,30 USD) höher als der Strike-Preis (50 USD) ist.

Der Investor würde also 100 C-Aktien bei 51,30 USD kaufen (oder bereits besitzen) und gleichzeitig eine Call-Option mit einem 50-USD-Strike zum 21. Oktober verkaufen. Diese Option wird derzeit zu einem Preis (Optionsprämie) von 4,10 USD angeboten.

Ein Optionskäufer müsste eine Prämie von 4,10 USD x 100 (oder 410 USD) an den Verkäufer der Option zahlen. Der Handel dieser Call-Option läuft am Freitag, den 21. Oktober aus.

Die Prämie gehört dem Schreiber (Verkäufer) der Option, unabhängig davon, was in der Zukunft geschieht, also auch am Tag des Verfalls.

Der 50-USD-Strike bietet einen höheren Schutz vor Kursverlusten als ein am Geld befindlicher (ATM) oder aus dem Geld befindlicher (OTM) Call.

Wenn ein Investor diese gedeckte Call-Strategie bei 50 USD eingehen würde, läge sein maximaler Ertrag (ohne Handelskommissionen und Kosten) bei Fälligkeit bei 280 USD, also [410 USD - ((51,30 USD - 50 USD) X 100).

Wenn die Aktie am Verfallstag unter dem Strikepreis schließt, wird die Option nicht ausgeübt, sondern verfällt wertlos. Der Besitzer der Aktien mit der gedeckten Call-Position behält dann sowohl die Aktie als auch das Geld, das er als Prämie für den Verkauf der Option erhalten hat.

Bei Fälligkeit wäre dieser Trade bei einem Aktienkurs für C von 47,20 USD kostendeckend (ohne Handelskommissionen und Kosten).

Die Strategie lässt sich auch so darstellen: Man zieht die Prämie für die Call-Option (4,10 USD) vom Kurs der zugrunde liegenden C-Aktie bei Aufbau der Call-Struktur (hier 51,30 USD) ab.

Wenn die C-Aktie am 21. Oktober unter 47,20 USD schließt, kommt der Trade mit dem gedeckten Call in die Verlustzone. Durch den Verkauf des Covered Calls hat der Anleger also einen gewissen Schutz gegen Verluste im Falle eines Kursrückgangs der Aktie. Theoretisch kann der Kurs einer Aktie auf 0 Dollar fallen.

Fazit

Das perfekte Timing, wann die C-Aktie eine Verschnaufpause einlegen könnte, ist jedoch selbst für Profis schwer zu bestimmen. Optionsstrategien bieten allerdings Instrumente, mit denen man sich auf verschiedene Kursbewegungen der C-Aktie vorbereiten kann, insbesondere nach der Veröffentlichung der Ergebnisse.

Wir betrachten Covered Calls als eine Möglichkeit, mit einem Aktienportfolio zusätzliches Einkommen zu erzielen. Eine solche Strategie verringert auch die Volatilität des Portfolios.

Haftungsausschluss: Tezcan Gecgil, Ph.D., hatte zum Zeitpunkt der Veröffentlichung dieses Artikels keine Positionen in den in diesem Artikel genannten Wertpapieren.