Sehr verehrte Leserinnen und Leser,

es ist wieder einmal soweit – der nächste Verfallstag steht vor der Tür. Am Freitag dieser Woche werden die Aktien- und Indexoptionen für den (kleinen) November-Verfall abgerechnet. Und die aktuelle Positionierung für den DAX erklärt uns zweierlei: erstens, warum der DAX zuletzt nicht vorankam und zweitens, dass es bis Freitag sehr hektisch werden kann.

Auffällige Positionen im Verfallstagsdiagramm

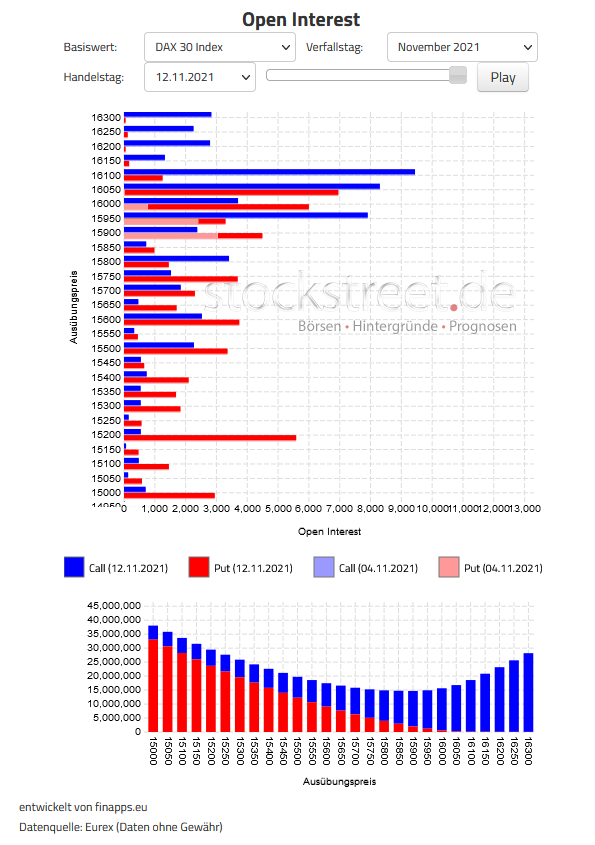

Warum das so ist, zeigt der Blick auf das Verfallstagsdiagramm:

Auffällig sind natürlich die großen Call-Positionen (blaue Balken) im Bereich der 16.000-Punkte-Marke. Und genau die hat der DAX erst vor kurzem überwunden!

Für die Stillhalter dieser Calls geht es also in dieser Woche um die Wurst: Bleiben diese Positionen im Geld oder schaffen es die Stillhalter noch, den DAX wieder nach unten zu drücken und damit die Positionen zu retten?

Darum ist der DAX trotz neuer Hochs nur getrippelt

Sven Weisenhaus hatte in der Vorwoche die Trippelschritte des DAX auf seinem Weg nach oben beklagt. Das Verfallstagsdiagramm macht klar, warum es höchstwahrscheinlich dazu kam: Die Stillhalter haben versucht den DAX zu bremsen, um ihre Calls zu retten.

So ganz hat das nicht geklappt, denn der DAX steuerte in den vergangenen Tagen immer wieder die 16.100-Punkte-Marke an und damit die obere Grenze dieser neuralgischen Zone, die bis Freitag zwischen 15.950 und 16.100 Punkten verläuft. Aber immerhin konnte der DAX die 16.100er Marke auch noch nicht nachhaltig überwinden.

Die verhaltenen Kursbewegungen des DAX nach seinem jüngsten Ausbruch auf ein neues Hoch deuten aus meiner Sicht darauf hin, dass noch keine größeren Absicherungen der Calls in dieser Zone erfolgten. Sonst hätte der DAX dynamischere Bewegungen zeigen müssen. Das war aber nur vereinzelt intraday der Fall, so dass wir damit rechnen müssen, dass erst ein weiterer (dynamischer) Anstieg des DAX zu verstärkten Absicherungen führt.

Warum die Gefahr von Volatilitätsimpulsen diesmal besonders groß ist

Wenn Sie unsere Verfallstagsanalysen regelmäßig lesen, dann wissen Sie, was das bedeuten würde: Der DAX könnte dann einen dynamischen Aufwärtsschub erhalten, denn Positionsabsicherungen verstärken stets die Bewegung, die sie ausgelöst hat – in diesem Fall also die Aufwärtsbewegung.

Die Krux dabei ist, dass die Absicherungen für die Stillhalter umso dringlicher werden, je näher der Verfallstag rückt. Der DAX muss also gar nicht weiter steigen, um den Absicherungsdruck auf die 16.000er und 15.950er Calls zu verstärken. Wenn meine Vermutung richtig ist, dass die Stillhalter noch Nachholbedarf bei ihren Absicherungen haben, dann könnte der DAX in den nächsten Tagen weiter in Trippelschritten steigen. Denn der „Trippelschritt-Anstieg“ könnte auch dadurch entstanden sein, dass die Stillhalter ihre Absicherungen nur nach und nach aufstockten – und dadurch den DAX selbst trieben.

Richtig spannend wird es erst, wenn es externe Effekte gibt, welche die Kurse deutlich in die eine oder andere Richtung bewegen. Dann drohen kräftige Kursausschläge, weil die Stillhalter daraufhin entweder ihre Absicherungen schlagartig auf- oder abbauen werden. Und das verstärkt bekanntlich die Kursbewegungen.

Auf bestimmte Kursziele sollte man sich diesmal nicht einlassen

Diese mögliche Volatilität macht es aus meiner Sicht auch wenig sinnvoll, Kursziele zu benennen. Sicher, aus dem Verfallstagsdiagramm kann man zwar 15.950/16.000 Punkte als mögliches Ziel erkennen, aus der MaxPain-Kurve (unterer Diagrammteil) 15.900 Punkte. Das passt recht gut zusammen. Aber wenn es tatsächlich zu stärkeren Kursausschlägen kommt, dürften diese Werte schnell hinfällig sein. Dann werden andere Einflüsse den DAX bestimmen – die jetzt noch so dominierenden Verfallstagspositionen könnten dabei schnell belanglos werden.

Hinzu kommt, dass vor allem in der vergangenen Woche zusätzlich große Put-Positionen im Bereich der 16.000-Punkte-Marke aufgebaut wurden. Diese waren Anfang November, als der DAX wieder über die 16.000er Marke sprang noch nicht vorhanden (siehe gelbe Ellipse). Ein solcher großer Positionsaufbau kurz vor dem Verfallstag und im aktuellen Kursbereich ist nicht nur sehr ungewöhnlich, sondern verstärkt ebenfalls potenzielle Kursausschläge.

Selbst die Charttechnik hilft uns derzeit nicht so richtig weiter, weil der DAX im Niemandsland dahindümpelt. Anhaltspunkte bieten allenfalls die Target-Trend-Methode und die Elliott-Wellen-Projektionen, auf die Sven Weisenhaus hier zuletzt mehrfach eingegangen ist. Erstere sieht vor, dass der DAX kurzfristig maximal bis zur nächsten Rechteckkante bei 16.140 Punkten läuft. Letztere unterstützt dieses Szenario, denn wenn man den Anstieg seit Anfang Oktober als 5-teiligen Aufwärtsimpuls zählt, hat der DAX längst schon sein Soll erfüllt. Die fünfte Welle müsste danach also kurz vor ihrem Ende stehen (siehe folgender Chart).

Ein sehr theoretisches Szenario

Die jüngste Kursbewegung des DAX sieht im Intraday-Chart wie ein Rounding aus, was ebenfalls dafür spricht, dass die Aufwärtsbewegung nun erst einmal pausiert. Sofern es also keine externen Impulse auf den DAX gibt, könnte er weiter entlang der Oberkante der violetten Fläche im Chart dahindümpeln. Womöglich hat er bereits gestern bei seinem Kontakt mit der 16.140er Rechteckkante das Hoch seiner bisherigen Aufwärtsbewegung erreicht.

Und da nach einer fünften Welle eine mehr oder weniger starke Abwärtsbewegung folgt, könnten es die Stillhalter der großen Call-Positionen zum Verfallstermin am Freitag doch noch schaffen, ihre Positionen aus dem Geld zu retten.

Aber wie gesagt, das ist nur ein sehr theoretisches Szenario. Anderen Varianten – insbesondere mit volatilen Ausschlägen in die eine oder andere Richtung – räume ich gleich hohe Wahrscheinlichkeiten ein. Wer also auf den Verfallstermin traden will, muss diesmal sehr flexibel sein und sich auf alle Eventualitäten vorbereiten.

Ich wünsche Ihnen in jedem Fall viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert