Stellen Sie sich vor, Sie stehen kurz vor der Unterbrechung eines Straffungszyklus, und im Vorfeld steigen die Aktienmärkte und die Stimmung ist richtig gut: Was tun Sie?

Sie halten die versprochene Pause ein, trotzdem geben Sie möglichst kämpferische Parolen von sich - mit anderen Worten: Sie heucheln das, was Sie eigentlich tun sollten.

Powells Pressekonferenz und der Dot-Plot (das am meisten gehypte und nutzlose Instrument der Fed - mehr zu diesem Thema später) waren so hawkish wie möglich gestaltet, um zu versuchen, einen krachigen, kontraproduktiven Melt-Up des S&P 500 als Reaktion auf die Pause zu verhindern.

Die Realität sieht so aus, dass die Fed eine Pause einlegt, weil sie an eine sanfte Landung glaubt und kein Risiko eingehen will, die Schraube der Geldpolitik zu stark anzuziehen, um dann hinterher für eine vermeidbare Rezession verantwortlich gemacht zu werden.

Das Ganze erinnert mich stark an das Ende des Jahres 2006: Pause, Traum von einer sanften Landung 2007, Rezession 2008.

Die Geschichte wiederholt sich nicht, aber sie reimt sich oft.

Die Zusammenfassung der Wirtschaftsprognosen (Summary of Economic Projections, SEP) sagt viel über das große Vertrauen der Fed in eine weiche Landung aus:

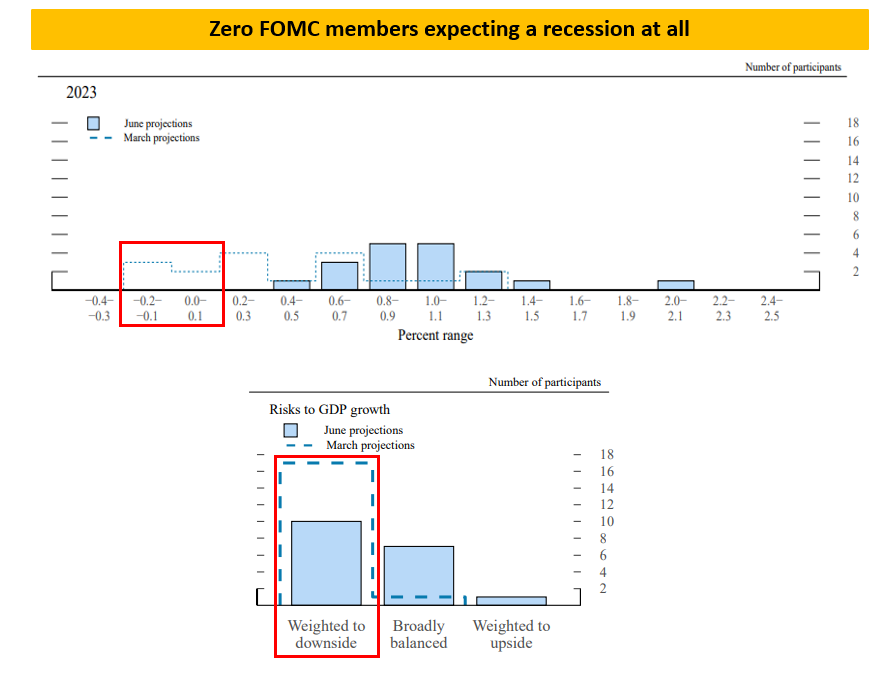

Im Gegensatz zu den Aussagen im März (rotes Kästchen) erwarten nun unglaubliche null FOMC-Mitglieder eine Rezession für 2023 (und auch gleich für 2024 mit).

Auch sehen immer weniger FOMC-Mitglieder Abwärtsrisiken für ihre Wachstumsprognose von 1 % des BIP in diesem Jahr.

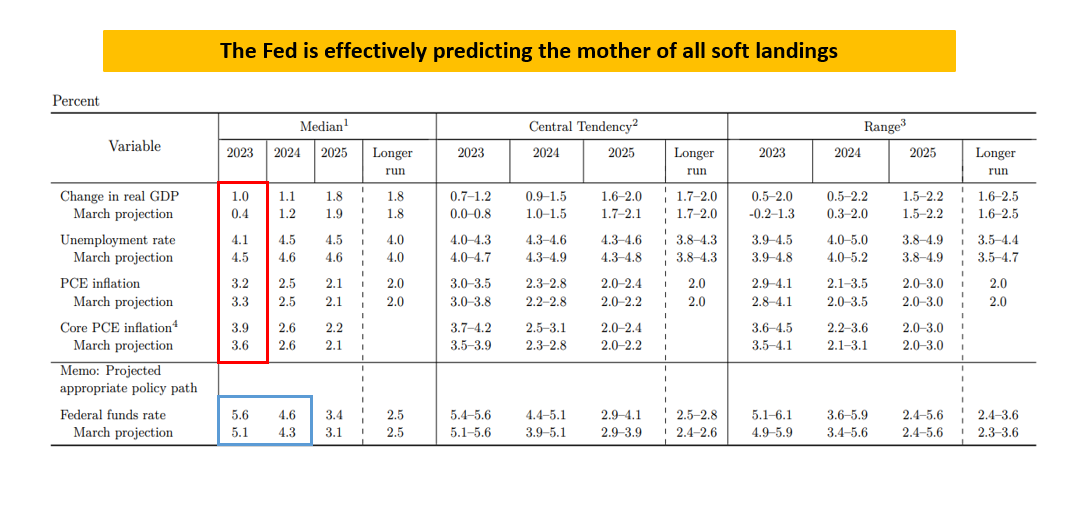

Nicht nur das Basisszenario für das BIP-Wachstum wurde nach oben korrigiert, sondern auch die Arbeitslosenquote wird voraussichtlich niedriger bleiben, während die Kerninflation tendenziell sinken wird, wenn auch langsamer.

Die beiden zusätzlichen Zinserhöhungen im Jahr 2023 (blaues Kästchen) sind einfach nur Makulatur: Wir sind der Meinung, dass es der Wirtschaft gut geht, der Arbeitsmarkt nach wie vor angespannt ist, und während sich die Inflation in die richtige Richtung bewegt, trauen wir uns zu, die Zinssätze bei Bedarf etwas höher anzusetzen - schließlich kann die Wirtschaft das ja stemmen, oder?

Ich glaube, die Fed will die Antwort darauf nicht wirklich wissen.

Hätte man Powell vor einem Jahr gesagt, dass eine Anhebung der Leitzinsen auf 5 % und ein QT-Programm in Höhe von 95 Mrd. USD/Monat zu einem Wachstum unter dem Trend (noch keine Rezession) und einer Inflation führen würde, die sich überzeugend in Richtung 3 % bewegt, hätte er vor Freude einen Luftsprung gemacht.

Sie wollen jetzt nicht riskieren, dass dieses scheinbare Wunder der sanften Landung zunichte gemacht wird.

Unter der Oberfläche haben wenig beachtete, aber wichtige Randgruppen im Markt den Bluff der Fed längst durchschaut.

***

Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.