Mit Jay Powell und der Federal Reserve auf der einen und dem Markt auf der anderen Seite ist ein Showdown wohl unausweichlich. Die Fed will die Leitzinsen rigoros anheben, um die Inflation einzudämmen. Der Bondmarkt hingegen ist der Überzeugung, dass die Fed die Kreditkosten bereits zu weit nach oben getrieben hat und eine Rezession unmittelbar bevorsteht.

Die Frage ist, wer am Ende Recht behält, denn hier gibt es nur eine Wahrheit. Der jüngste Verbraucherpreisindex hat die Inflationstauben nur noch mehr in ihrer Haltung bestärkt. Trotz rückläufiger Inflationsraten rechnet die Fed mit einem Anstieg des Leitzinses auf 5,1 % bis Ende 2023.

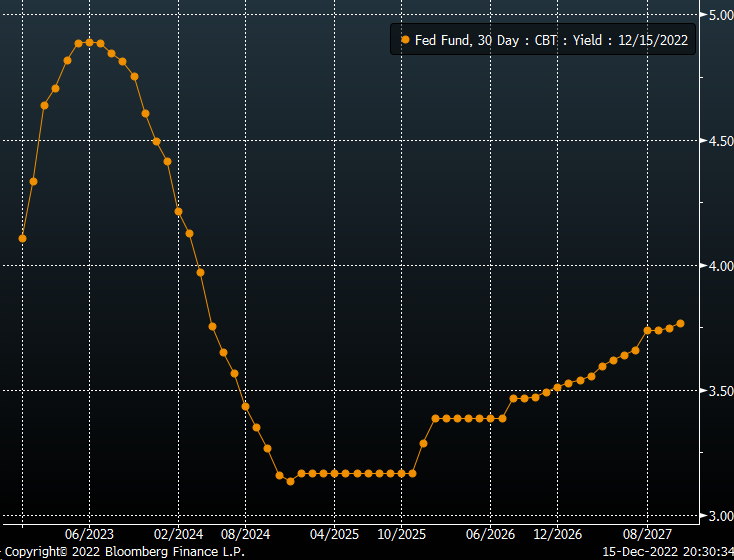

Ungeachtet der aggressiven Fed-Geldpolitik haben sich die aber Renditen kaum bewegt. Die Fed-Funds-Futures für Dezember 2023 signalisieren derzeit ein Leitzinsniveau von etwa 4,5 % und liegen damit 60 Basispunkte unter der Terminal Rate der Fed.

Die Finanzbedingungen haben sich entspannt

Das Ausbleiben einer nennenswerten Marktreaktion löst bei der Fed wahrscheinlich Enttäuschung und die Frage aus, was sie als Nächstes tun oder sagen muss, um die Renditen nach oben zu treiben, damit sich die Finanzbedingungen endlich merklich verschärfen.

Der Financial Conditions Index der Chicagoer Fed hat sich seit Mitte Oktober erheblich entspannt. Die Fed möchte, dass sich diese Bedingungen verschärfen und wieder gegen Null tendieren. Ein Wert unter Null bedeutet, dass die Finanzbedingungen locker und vorteilhaft für die Wirtschaft sind, während Werte über Null bedeuten, dass die Bedingungen restriktiv sind und sich bremsend auf die Wirtschaft auswirken

Damit sich die Konditionen verschärfen, muss die Fed die Leitzinsen weiter anheben und die Spreads zwischen Unternehmens-, Hochzins- und Staatsanleihen ausweiten. Dazu müssten wiederum die Aktienkurse fallen und die implizite Volatilität steigen.

Schnellerer Abbau der Wertpapierbestände

Damit bleibt der Fed nur die Möglichkeit, die Dinge entweder so zu belassen, wie sie sind, oder den Markt sich selbst regeln zu lassen. Oder aber die Fed muss ihre Bemühungen intensivieren und noch aggressiver als bisher agieren. Das scheint aber kaum möglich zu sein. Das einzige Ass, das die Fed vielleicht noch im Ärmel hat, ist ihre Wertpapierbilanz. Sie könnte argumentieren, dass bisher nicht so schnell wie erwartet Fortschritte erzielt wurden und dass sie in Zukunft ein höheres Tempo anstreben wird.

Solange der Markt glaubt, dass die Fed sich irrt und die Daten belegen, dass sie die Zinsen nicht auf 5,1 % anheben muss, schneidet sich der Markt ins eigene Fleisch. Je lockerer die finanziellen Bedingungen sind, desto wahrscheinlicher ist es, dass die Fed die Zinsen auf über 5 % anheben muss, weil der Markt die Pläne der Fed nicht selbst ausführt.

Das ist die Ironie an der ganzen Situation: Je enger der Markt die finanziellen Bedingungen werden lässt, desto weniger Gründe gibt es für die Fed, ihre Zinsen zu erhöhen.