- Es mehren sich die Hinweise auf ein Ende der kräftigen Rallye bei Ölaktien

- Trotz kurzfristigen Gegenwinds erweisen sich die größten Ölunternehmen der Welt als äußerst sichere Anlage.

- Die Ölkonzerne schwimmen im Geld, und dieser Geldsegen dürfte den Anlegern in Form von Dividenden und Rückkäufen weiterhin zugute kommen

Ölaktien gehören in diesem Jahr zu einem der wenigen Lichtblicke an den Weltbörsen (ETR:SPPW). So ist der Vanguard Energy Index Fund ETF (NYSE:VDE) in diesem Jahr um 48,9 % gestiegen und hat damit den Vergleichsindex S&P 500, der im gleichen Zeitraum um rund 14 % gefallen ist, klar outperformt.

Nach diesen kräftigen Zuwächsen mehren sich jedoch die Anzeichen dafür, dass diese kräftige Erholungsbewegung ins Stocken geraten könnte. Die Ölpreise haben seit Juni fast ein Drittel ihres Wertes eingebüßt und damit alle Gewinne seit Russlands Überfall auf die Ukraine wieder abgegeben. Im Zuge dieses Pullbacks hat auch der VDE seit seinem Höchststand im Juni rund 15 % an Wert eingebüßt.

Auslöser für den Trendwechsel waren die erhöhte Gefahr einer globalen Rezession angesichts steigender Zinsen sowie die nachlassende Nachfrage aus China, wo die Behörden weiterhin mit rigorosen Verboten gegen die Ausbreitung von COVID-19 vorgehen.

Während es aufgrund der Vielzahl von Variablen weiterhin schwierig ist, die künftige Entwicklung der Ölmärkte vorherzusagen, bin ich nach wie vor optimistisch für einige Energietitel, denn sie sind in Bezug auf das künftige Kurs-Gewinn-Verhältnis nach wie vor wesentlich günstiger als ihre Konkurrenten im S&P 500.

Darüber hinaus bieten Ölaktien auch einen Schutz gegen das wachsende Risiko einer Eskalation der Kampfhandlungen zwischen Russland und der Ukraine.

Eine sehr viel sicherere Wette

Der plötzliche Stimmungsumschwung infolge der Nachfragezerstörung während des Höhepunkts der COVID-19-Pandemie hatte zur Folge, dass die größten Ölgesellschaften der Welt für langfristig orientierte Anleger inzwischen eine wesentlich sicherere Anlage darstellen als vor der Pandemie.

Unter Verweis auf diesen säkularen Rückenwind für den Energiesektor erklärte Goldman Sachs in einer kürzlich veröffentlichten Notiz, dass der "Sweet Spot" für Energietitel langfristig bei 90 Dollar je Barrel der Sorte Brent liegt. Die Brent-Futures pendeln derzeit um die 90-Dollar-Marke und notierten am Mittwochmorgen bei 92,74 Dollar pro Barrel.

In der Notiz von Goldman Sachs (NYSE:GS) hieß es weiter:

"Wenn wir diesen Durchschnittspreis über die nächsten 5 bis 10 Jahre halten können, sollten Energieaktien (NYSE:XLE) einen Teil der seit einem Jahrzehnt verlorenen Performance wieder aufholen können."

Außerdem spricht für Energieaktien, dass diese Unternehmen gerade in Geld schwimmen, und dieser Geldsegen wird den Anlegern auch weiterhin in Form von Dividenden und Rückkäufen zugute kommen. Dank explodierender Öl- und Gaspreise verdienen Energieunternehmen so viel Geld wie selten zuvor. Einem aktuellen Bericht von Deloitte zufolge dürften die Unternehmen im Upstream-Bereich dieses Jahr mit 1,4 Billionen Dollar den höchsten freien Cashflow aller Zeiten erzielen.

Doch wie lässt sich von diesem langfristigen Bullenmarkt im Energiesektor profitieren?

Ein guter Ansatz besteht darin, sich auf Unternehmen zu konzentrieren, die über diversifizierte Einnahmequellen verfügen und gut aufgestellt sind, um künftige Abschwünge zu überstehen. Ich favorisiere weiterhin die beiden größten nordamerikanischen Erdöl- und Erdgasunternehmen Exxon Mobil Corp (NYSE:XOM) und Chevron Corp (NYSE:CVX). Beide Unternehmen konnten im vergangenen Quartal so hohe Gewinne wie nie zuvor einfahren.

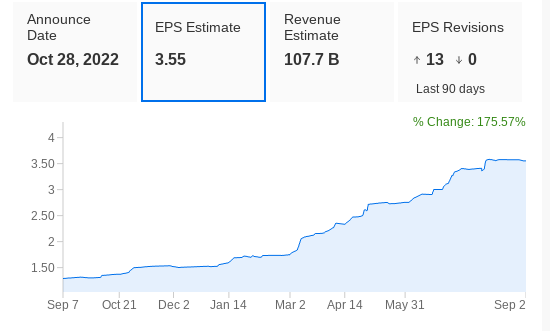

Quelle: InvestingPro

Erst letzten Monat erklärte Exxon, dass die globale Energieversorgung auf absehbare Zeit knapp und teuer bleiben dürfte. Chevron versprach den Anlegern unterdessen eine massive Erhöhung der Aktienrückkäufe, warnte aber zugleich davor, dass die Betriebskosten steigen würden.

Chevron, das seinen Rückkaufplan auf 15 Milliarden Dollar aufgestockt hat, hat immer wieder betont, dass Belohnungen für die Aktionäre über volatile Rohstoffzyklen hinweg konsequent gezahlt werden müssen und nicht gekürzt werden dürfen, sobald die Energiepreise sinken.

Eine weitere Aktie, die von der Erholung des Energiesektors profitieren kann, ist der weltgrößte Ölfelddienstleister Schlumberger (NYSE:SLB), bei dem die von der globalen Nachfrage gesteuerten Investitionsausgaben voraussichtlich einen außergewöhnlichen mehrjährigen Wachstumszyklus antreiben werden.

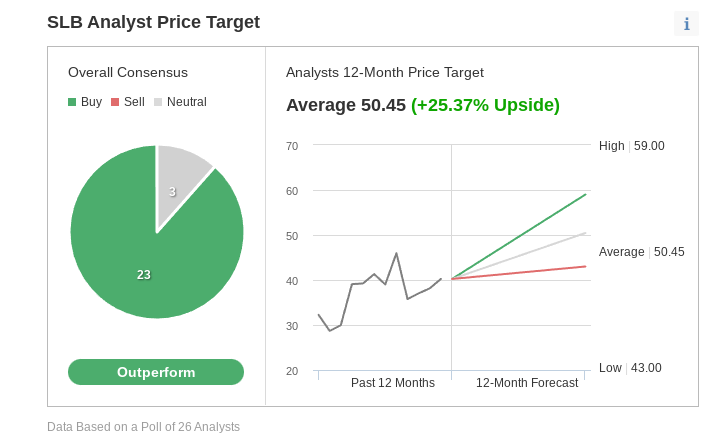

Quelle: Investing.com

SLB-Aktien konnten in diesem Jahr bereits um mehr als 30 % zulegen, und mehr als 85 % der Analysten stufen die Aktie nach wie vor mit "Buy" ein. Ihr 12-Monats-Konsens-Kursziel impliziert ein Renditepotenzial von 25 % gegenüber dem aktuellen Kursniveau.

Fazit

Energieaktien wie XOM, CVX und SLB bleiben auch nach der Korrektur der Ölpreise seit ihrem Höchststand in diesem Jahr attraktiv. Immerhin konnten diese Gesellschaften in der aktuellen Hausse ihre Finanzlage aufpolieren und sind so besser für künftige Abschwünge gewappnet. Außerdem belohnen sie ihre Anleger weiterhin mit attraktiven Dividenden und Rückkäufen.

Disclosure: Der Autor besitzt Aktien von Exxon.