Nachdem die Fed den Leitzins seit März 2022 um 5,25 % angehoben hat, befindet sie sich nun in einer vom Markt allgemein als Pause bezeichneten Beobachtungsphase. Seit Beginn der Zinserhöhungen hat sich die Inflation deutlich abgekühlt, liegt aber immer noch etwas über dem Ziel der Fed von 2 %. Die Wirtschaft floriert weiter, getragen von einem starken Arbeitsmarkt.

Trotz dieser guten Nachrichten hängt immer noch eine dunkle Wolke am Horizont. Die Fed befürchtet vor allem, dass die Nachlaufeffekte der bisherigen Zinserhöhungen noch nicht voll in der Wirtschaft angekommen sind. Sie strebt eine weiche Landung an, d.h. eine leichte konjunkturelle Eintrübung. Allerdings kann weder die Fed noch sonst jemand einen deutlich stärkeren Abschwung ausschließen. Angesichts des ungewöhnlichen Nebeneinanders von starkem Wirtschaftswachstum und Rezessionsängsten ist eine Pause der Fed die nachvollziehbarste Maßnahme.

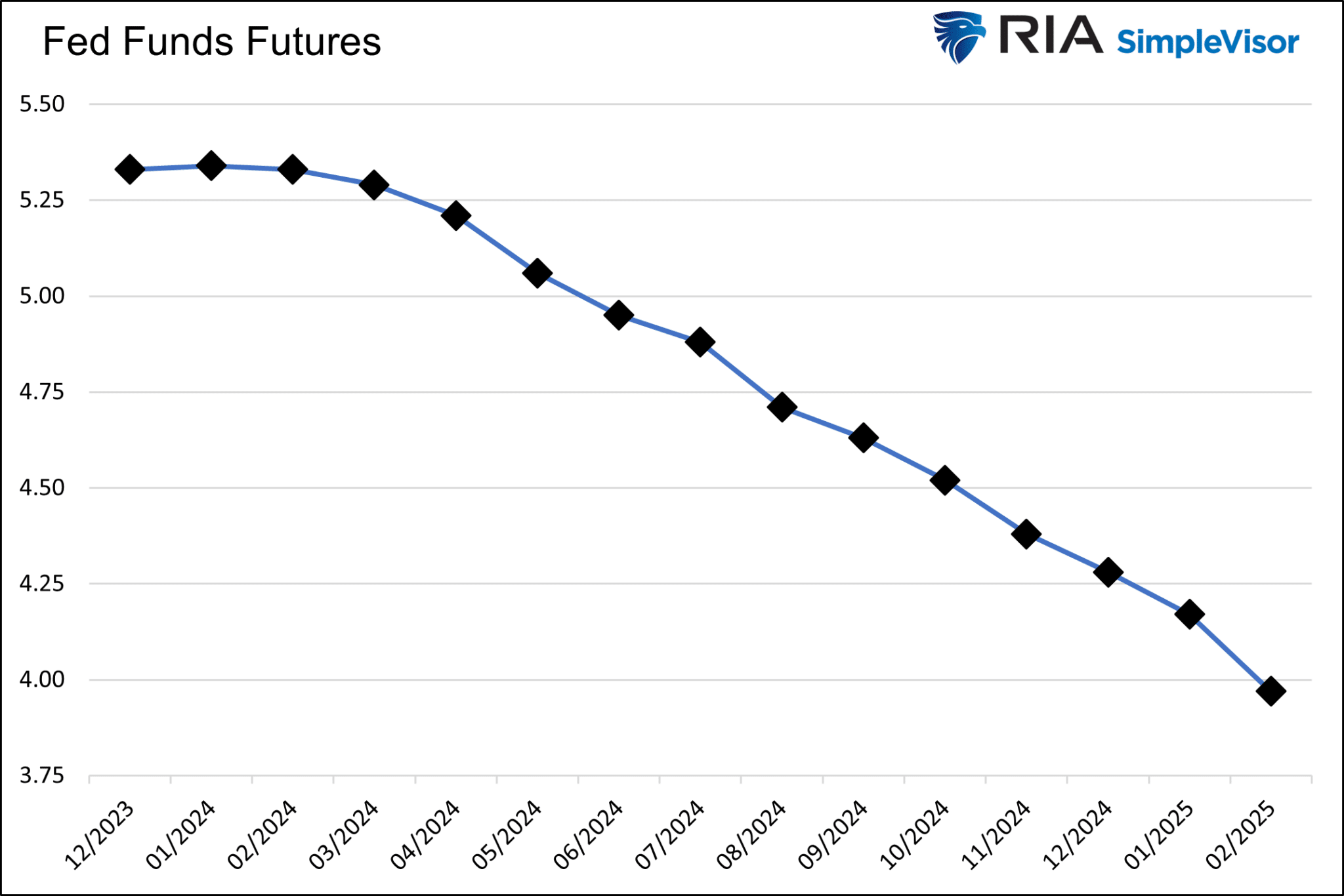

Der Fed-Funds-Terminmarkt bestätigt unsere Einschätzung. Wie wir weiter unten zeigen, erwartet der Terminmarkt eine Pause der Fed bis Februar. Ab März 2024 steigt dann die Wahrscheinlichkeit von Leitzinssenkungen durch die Fed.

Falls sich die Fed tatsächlich in einer Pause im Zinszyklus befindet, stellt sich natürlich die Frage, wie lange diese Pause andauern könnte. Noch wichtiger ist die Frage, wie sich Aktien und Bonds während der Pause und danach, wenn die Fed die Zinsen senkt, entwickeln könnten.

Der Aktienmarkt zeigt sich von der Aussicht auf Zinssenkungen begeistert, aber wie wir noch sehen werden, sollten Aktienanleger Strategien zur Reduzierung ihrer Risiken in Betracht ziehen. Bond-Investoren können sich dagegen freuen!

Warum Aktienanleger so begeistert sind

Der Arbeitsmarktbericht des BLS vom 3. November 2023 hat die Erwartungen enttäuscht. Die schlechte Nachricht war jedoch eine gute Nachricht. Der Aktienmarkt explodierte. Der Grund: Die Marktakteure sahen darin das Ende der Zinserhöhungen der Fed. Seitdem ist der Markt in nur wenigen Wochen um fast 6 % gestiegen. Dem folgten die Rentenmärkte. Die Rendite der 10-jährigen US-Staatsanleihen fiel im gleichen Zeitraum um 0,50 %.

Der schwächer als erwartet ausgefallene VPI-Inflationsbericht unterstützte die Vorstellung, dass die Fed am Ende sei.

Der WSJ-Reporter Nick Timiraos, das Sprachrohr der Fed in den Medien, bestätigt die Sichtweise, dass die Fed eine Pause einlegt. Kurz nach der Veröffentlichung des Inflationsberichts twitterte Nick folgendes:

"Der Beschäftigungsbericht für Oktober und der Inflationsbericht legen nahe, dass die letzte Zinserhöhung der Fed bereits im Juli stattgefunden hat. Die große Debatte bei der nächsten Fed-Sitzung wird sich darum drehen, ob und wie die Erklärung nach der Sitzung geändert werden soll, um das zu sagen, was jeder bereits weiß: Die Fed wird ihre Geldpolitik bis auf weiteres nicht ändern".

Aktien- und Anleihenanleger sind von der Aussicht auf langsameres Wachstum und niedrigere Inflation begeistert. Eigentlich sind solche Entwicklungen nicht gut für Aktienanlagen. Diese Logik wird jedoch von der Hoffnung überlagert, dass die Fed als nächstes die Zinsen senken wird.

Wenn dieser Zinszyklus so verläuft wie fast alle anderen in den letzten 100 Jahren, dann wird auf eine Pause der Fed eine Zinssenkung folgen.

Wie lange wird die Pause vor einer Zinssenkung wohl sein?

Wie lange kann diese Pause dauern?

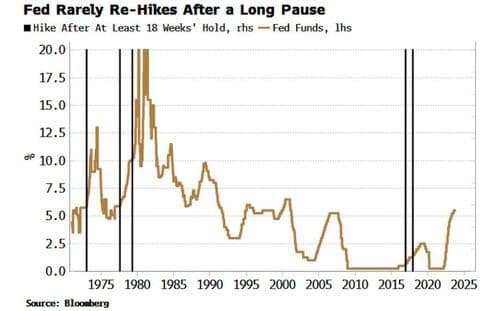

Vor neunzehn Wochen, am 26. Juli 2023, hat die Fed zum letzten Mal die Zinsen angehoben. Die folgende Grafik, zusammengestellt von Zerohedge und Bloomberg-Reporter Simon White, zeigt fünf Phasen seit 1970, in denen die Fed ihren Zinserhöhungszyklus für mindestens 18 Wochen ausgesetzt und dann wieder aufgenommen hat. Nur zwei dieser Fälle waren in den letzten 40 Jahren zu verzeichnen.

In seinem Artikel dazu schreibt Simon:

"Aber wenn die Zinsen bereits so restriktiv sind wie heute, wäre das beispiellos. Der längste Zeitraum, in dem die Fed die Zinssätze nach der letzten Erhöhung beibehielt und dann wieder erhöhte, als die Sätze bereits restriktiv waren, d.h. als der reale Zinssatz der Fed über dem neutralen Satz lag (unter Verwendung der Holston-Laubach-Williams-Schätzung), betrug 14 Wochen, nämlich von August bis November 1988."

Niemand kann absolut sicher sein, dass die Inflation weiter zurückgehen wird. Die Wahrscheinlichkeit, dass die Fed die Zinsen wieder anhebt, ist also nicht gleich Null. Die Fed scheint jedoch eher besorgt darüber zu sein, dass sich der Nachlaufeffekt der vorangegangenen Zinserhöhungen von 5,25 % noch nicht voll auf die Wirtschaft auswirkt. Das ist die dunkle Wolke am Horizont, die sie zu einer Pause zwingt.

Die letzten drei Pausenphasen seit 2000 dauerten im Durchschnitt 36 Wochen. Sechsunddreißig Wochen nach dem möglichen Beginn der aktuellen Pause würden wir uns im März 2024 befinden. Wie wir in der Einleitung geschrieben haben, ist der März 2024 auch der Monat, für den der Fed Funds Futures-Markt beginnt, Zinssenkungen einzupreisen.

Aktien und Anleihen in der Zinspause und Zinssenkungsphase

Wie entwickeln sich Aktien und Anleihen in den verschiedenen Phasen der Geldpolitik?

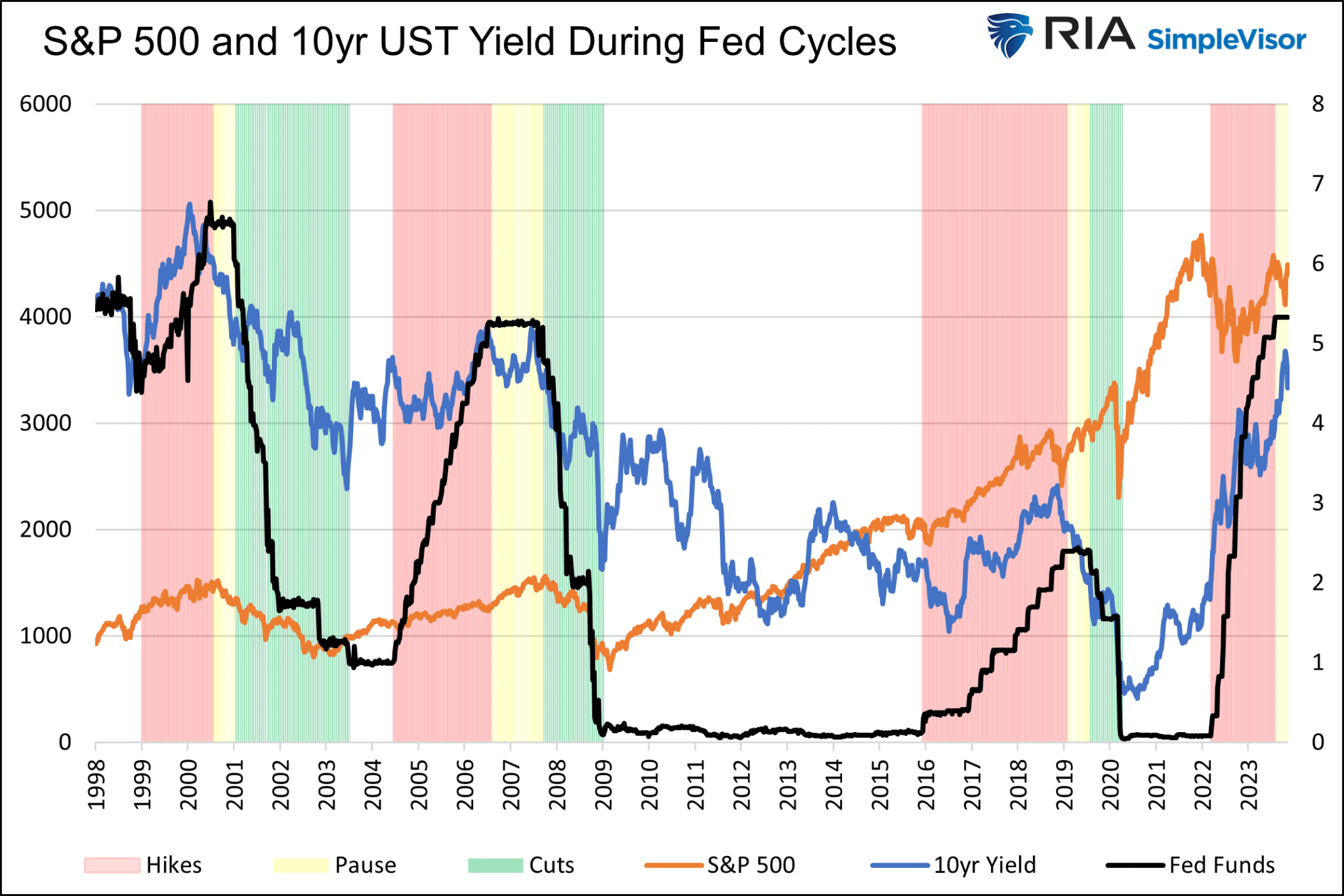

Die folgende Grafik zeigt die Fed Funds (schwarz), den S&P 500 (orange) und die Renditen der 10-jährigen US-Staatsanleihen von 1998 bis heute. Wir markieren den Zinserhöhungs-, den Zinspausen- und den Zinssenkungszyklus in rot, gelb bzw. grün. Für diesen Artikel wollen wir nur die Pause nach dem Zinserhöhungszyklus durch die Fed betrachten.

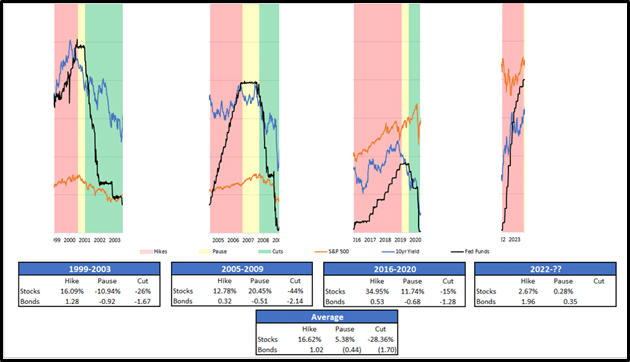

Wir isolieren die drei vorherigen und die aktuellen Teilzyklen, um zu verdeutlichen, was während der drei Zyklen geschieht.

Historische Renditen und ihre Logik

Aktien entwickeln sich oft gut, wenn die Fed die Zinsen erhöht, während die Anleiherenditen in der Regel steigen. Das liegt daran, dass sich die Wirtschaft über dem Trend entwickelt und die Fed aus Angst vor Inflation die Zinsen erhöht. Ihr Ziel in solchen Zeiten ist es, das Wachstum wieder auf den Trend herunterzubremsen.

Die Wirtschaft wird durch Schulden angeheizt. Daher bewirken höhere Zinssätze fast immer unterdurchschnittliches Wachstum und Rezessionen.

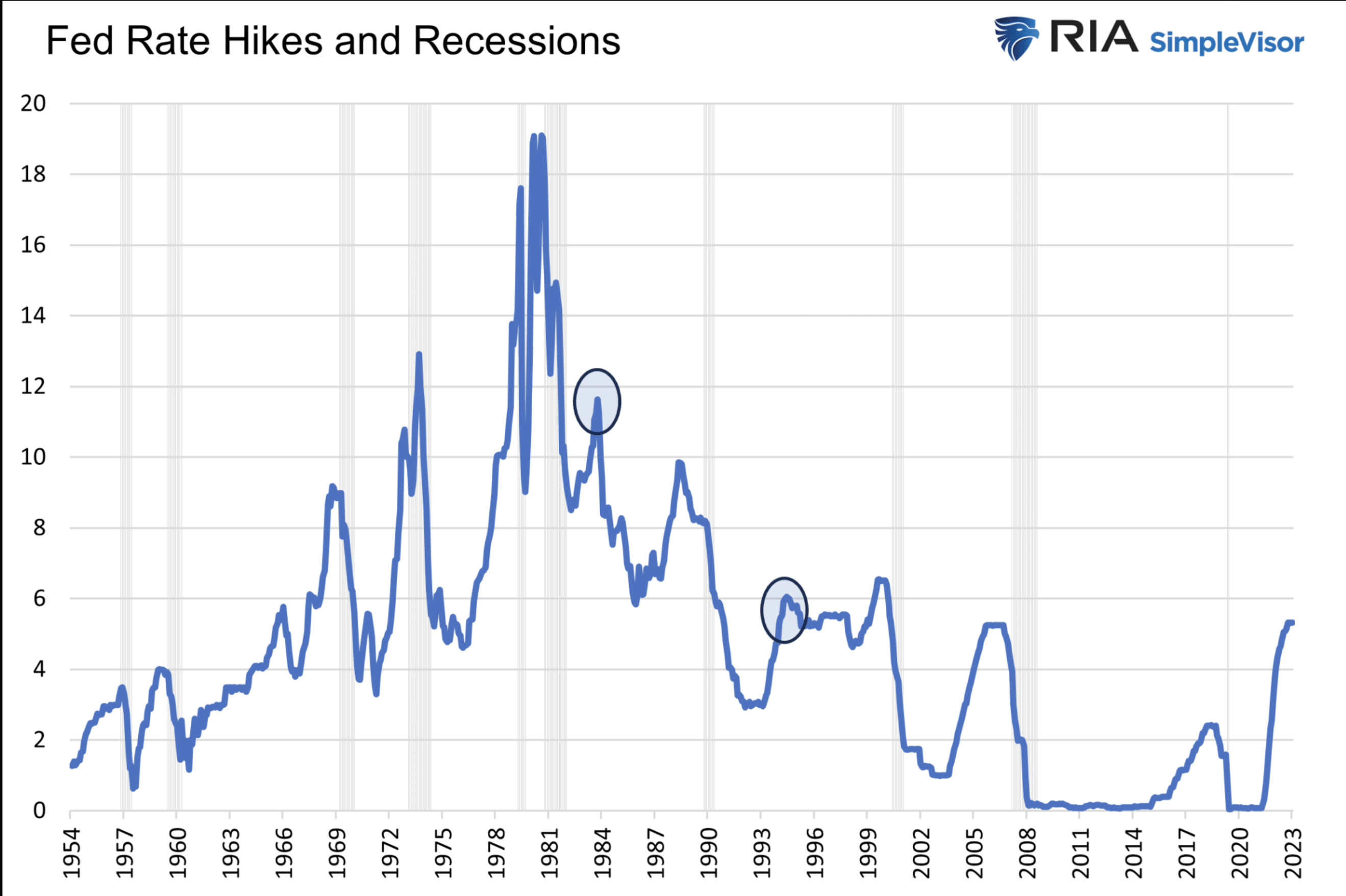

Der Begriff "weiche Landung" wird häufig im Zusammenhang mit Zinserhöhungszyklen verwendet. Die nachstehende Abbildung zeigt, dass seit 1950 jeder Rezession ein Anstieg der Fed Funds Rate vorausging. Die Kreise zeigen die einzigen Fälle, in denen Zinserhöhungen der Fed nicht unmittelbar zu einer Rezession geführt haben.

Während der Pausenphase der Fed nach den Zinserhöhungen entwickeln sich die Aktienmärkte uneinheitlich. Wie oben gezeigt, sind die Aktien vor der Finanzkrise und der Pandemie gestiegen, sind aber vor dem Platzen der Dot-Com-Blase gefallen. Die Anleiherenditen sinken während der Pause, da die Anleger ein langsameres Wachstum und eine geringere Inflation erwarten. In allen drei betrachteten Zeiträumen sind die Renditen gesunken. Die Renditen sind während der aktuellen Pause gestiegen, tendieren jetzt aber nach unten.

Schließlich schneiden Aktien in Zeiten von Zinssenkungen tendenziell schlechter ab, währen die Anleiherenditen weiter sinken. Das ist nicht überraschend, da die Fed die Zinssätze in der Regel zu stark angehoben hat und aus einer weichen Landung eine harte Landung geworden ist.

Im unteren Teil der Abbildung sind die durchschnittlichen Renditen für Aktien und Anleihen für die vier Zeiträume dargestellt. Wie man sieht, sind Aktien bei Zinserhöhungen die Anlage der Wahl, während die Anleiherenditen steigen.

Die Zinspause stellt für Aktienanleger eine Herausforderung dar. Bond-Investoren sollten sowohl von der Pause als auch von der Zinssenkungsphase profitieren. Aktienanleger müssen derweil Strategien zur Reduzierung ihres Risikos in Betracht ziehen, da die Fed als nächsten Schritt wahrscheinlich die Zinsen senken wird.

Fazit

Falls sich die Geschichte als vorhersehbar erweist und die Fed tatsächlich eine Pause vor einer Reihe von Zinssenkungen einlegt, sollten Anleger überlegen, wie sie ihre Anlagen zwischen Aktien und Anleihen umschichten können.

An den Aktienmärkten haben ein niedrigeres Beta, stärker wertorientierte Aktien und eine geringere Aktienallokation die Verluste in früheren Phasen von Zinssenkungen gemildert. Andererseits könnten die Anleiherenditen ihren Gipfel bei 5 % bereits erreicht haben. Der derzeitige Zinsrückgang könnte nur die Spitze des Eisbergs sein, wenn eine Rezession bevorsteht.

Das Risiko unserer Prognose besteht darin, dass sich die Geschichte nicht immer wiederholt. Darüber hinaus haben wir keinerlei Gewissheit, dass die Fed ihren Zinserhöhungszyklus beendet hat. Wenn die Fed ihre Zinsen wieder anhebt, tickt die Zeit für die Pause wieder, und Aktien könnten sich besser entwickeln als Anleihen.

Schließlich könnten die Fed und der Staat wie im Jahr 2020 in Panik geraten und die Aktienmärkte durch massive QE-Maßnahmen und Nullzinsen wie mit einer Bazooka befeuern. Sollte das der Fall sein, könnte ein Rückgang der Aktienkurse nur kurzlebig sein. Umgekehrt könnten die längerfristigen Anleiherenditen steigen, da die Anleger nun begreifen, wie eine solch massive fiskal- und geldpolitische Reaktion auf die Schwäche der Wirtschaft Inflation erzeugen kann.