- Die Marktereignisse könnten im Sommer zu einer Aufweichung der Politik führen

- Zinspolitische Veränderungen hätten deutliche Auswirkungen auf Währungs- und Anleihenmanagement

Was für einen Unterschied sechs Monate machen können. Im Herbst rechneten die Märkte aufgrund von Unterbrechungen der Lieferketten und eines massiven Anstiegs der Gaspreise mit einer Rezession in der Eurozone. Doch zum Jahreswechsel erwies sich das Wachstum aufgrund sinkender Gaspreise und des für die Jahreszeit ungewöhnlich warmen Wetters als widerstandsfähiger als erwartet. Ich glaube, dass die Europäische Zentralbank (EZB) ihren restriktiven Kurs vorerst beibehalten wird, sehe aber auch Risiken am Horizont, die ab dem Sommer zu einer deutlichen Aufweichung der Geldpolitik führen könnten. Diese zinspolitischen Veränderungen hätten deutliche Auswirkungen auf unser Währungs- und Anleihenengagement.

Neben dem milden Winter und den sinkenden Energiepreisen hat auch die Lockerung der Lieferketten wesentlich zur Verbesserung der Konjunktur in der Eurozone beigetragen. Während der Pandemie überstiegen die Aufträge für deutsche und andere europäische Industrieerzeugnisse aufgrund eines Mangels an Schlüsselkomponenten durchweg die Produktion, was zu einem erheblichen Auftragsüberhang führte. Ein sprunghafter Anstieg bei elektronischen Geräten im Februar lockerte einige dieser Engpässe in der Lieferkette und wird wahrscheinlich bedeuten, dass die Produktion des europäischen verarbeitenden Gewerbes in den nächsten Monaten weiter wachsen kann, selbst wenn die Nachfrage zu schwächeln beginnt.

Die Inflation war im vergangenen Jahr der wichtigste Einflussfaktor für die EZB-Politik. Der Anstieg der Energie- und Lebensmittelpreise trug unmittelbar zu einem deutlichen Anstieg der Gesamtinflation des Harmonisierten Verbraucherpreisindex (HVPI) bei. Höhere Energiepreise in der Eurozone führen jedoch in der Regel auch zu einem Anstieg der HVPI-Kerninflation, da die Unternehmen die höheren Kosten an ihre Kunden weitergeben. Dieser Prozess findet in der Regel einige Monate nach dem anfänglichen Anstieg der Energiepreise statt und dauert in der Regel länger an. In der Vergangenheit bedeutete dies, dass der Höchststand der HVPI-Kerninflation oft mehrere Monate nach dem Höchststand des HVPI-Gesamtindex erreicht wurde.

Die Stärke und Dynamik der jüngsten monatlichen HVPI-Kerninflationsdaten für die Eurozone haben die Konsensprognosen deutlich nach oben überrascht. Eine stabile Kerninflation des Verbraucherpreisindex (VPI) von 5,5 % und mehr ist nun das wahrscheinlichste Ergebnis bis zum Sommer, und die HVPI-Kerninflation könnte in den kommenden Monaten 6 % und mehr erreichen.

Die Inflation bestimmt die Politik der EZB

In Anbetracht der starken Dynamik des Kern-HVPI und des robusten Wachstums wird die EZB wahrscheinlich eine restriktive Haltung einnehmen und ihre Geldpolitik in den nächsten Monaten weiter straffen. Die EZB wird daher in nächster Zeit wahrscheinlich ihren restriktiven Kurs fortsetzen, mit einem geschätzten Spitzeneinlagensatz von 3,75 % und der wahrscheinlichen Einstellung aller Reinvestitionen im Rahmen des Programms zum Ankauf von Vermögenswerten (APP) im dritten Quartal 2023.

Es gibt Risiken am Horizont, die die EZB dazu bewegen könnten, gegen Mitte des Jahres von ihrem geldpolitischen Kurs abzurücken. So hat der milde Winter Europa zwar geholfen, eine potenziell lähmende Gasknappheit zu vermeiden, doch ist der Kontinent nach wie vor in hohem Maße auf Flüssigerdgas (LNG) angewiesen, das zu etwa 16 % aus Russland importiert wird. Die weltweite Nachfrage nach LNG könnte in diesem Jahr erheblich ansteigen, was vor allem auf die Wiedereröffnung der chinesischen Gasmärkte zurückzuführen ist und zu einer weiteren Gaspreiskrise führen könnte.

Die restriktive Haltung der EZB hat die Kreditbedingungen verschärft

Kreditgeber rechnen mit schwächeren Wirtschaftsaussichten

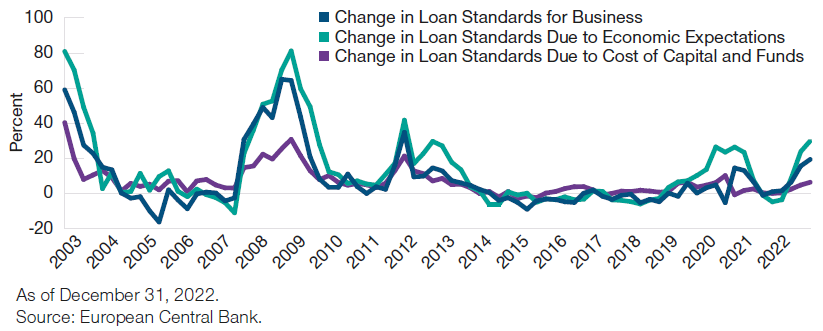

Ein zweites Risiko besteht darin, dass das europäische Bankensystem verborgene Schwachstellen aufweist, die nur dann zum Vorschein kommen, wenn die Geldpolitik weiter gestrafft wird. Das europäische Makrofinanzsystem ist durch die rasche Straffung der Geldpolitik in den letzten sechs Monaten bereits etwas unter Druck geraten (Abbildung). Für die privaten Haushalte sind die Kreditbedingungen bereits sehr angespannt. Für die Unternehmen haben sich die Bedingungen zwar verschärft, aber nicht annähernd in dem Maße, das für die Auslösung einer Rezession erforderlich wäre. Wichtig ist, dass die Verschärfung vor allem darauf zurückzuführen ist, dass die Kreditgeber mit schwächeren Wirtschaftsaussichten rechnen und nicht mit steigenden Finanzierungskosten, wie in früheren Rezessionen. Eine weitere aggressive Straffung oder das Auftreten einer Schwachstelle im Bankensystem würde wahrscheinlich diesen zweiten Kanal aktivieren, die Kreditbedingungen verschärfen und zu einer Rezession führen.

Sollte die derzeitige Bankenkrise in den USA zu einer Rezession in den USA führen, würde die Eurozone aufgrund der schwachen Auslandsnachfrage wahrscheinlich mit einer Verzögerung ebenfalls in eine Rezession geraten.

Wir halten es für wahrscheinlich, dass sich mindestens eines dieser Szenarien in der zweiten Jahreshälfte herauskristallisieren wird, was die EZB veranlassen könnte, ihren Einlagensatz gegen Ende 2023 oder Anfang 2024 zu senken. Was bedeutet dies für Anlage- und Währungsentscheidungen? Wir gehen davon aus, dass die kurzfristigen Bundrenditen (Schatz) in nächster Zeit steigen werden, da die EZB ihre Geldpolitik weiter strafft. Daher sind wir bei den festverzinslichen Wertpapieren im Allgemeinen untergewichtet und im EUR/USD investiert. Zu Beginn des Sommers, wenn die oben erwähnten Risiken wahrscheinlicher werden, könnten wir versuchen, das Engagement in langfristigen Bundesanleihen zu erhöhen und das Long-Engagement in EUR/USD zu reduzieren.