- Zu Beginn dieses traditionell schwierigen Monats für Aktien sollten Anleger auf die wichtigsten Kennzahlen achten, die auf Veränderungen der Marktstimmung hinweisen könnten.

- Der erstarkende US-Dollar, der die entscheidende Marke von 102 Punkten überschritten hat, könnte eine mögliche Trendwende bei Risikoanlagen wie Aktien signalisieren.

- In der Zwischenzeit zeigen sich bei anderen wichtigen Kennzahlen Divergenzen, die auf einen potenziellen Rückgang und eine Umschichtung zugunsten defensiver Werten hindeuten.

- Investieren Sie 2024 mit unserem KI-gestützten ProPicks-Tool zur Aktienauswahl bequem von zu Hause aus - genau wie die großen Fonds. Hier erfahren Sie mehr>>

Der Blick auf den Aktienmarkt im Zeitraum von November bis Januar hat in der Geschichte oft optimistische Perspektiven für Anleger geboten. Doch wie sieht es nach dem Ende dieser ertragreichen Phase aus? Ist mit einer gewissen Schwäche bei den Aktien zu rechnen?

Es wäre klug, den vorherrschenden Trend zu respektieren, auch wenn in Finanzkreisen bisweilen konträres Denken aufkommt. Die Herausforderung besteht darin, wachsam zu bleiben, ohne dabei die kurzfristigen optimistischen Marktaussichten zu beeinträchtigen.

Der Februar gilt historisch gesehen als eine der kniffligeren Perioden für Aktien, insbesondere in Wahljahren. In Kombination mit den üblichen Schwierigkeiten, denen Aktien im ersten Quartal eines Jahres gegenüberstehen, stellt sich die Frage, wie Anleger am besten darauf reagieren.

Ein Blick auf Schlüsselkennzahlen verspricht Aufschluss über mögliche Stimmungsumschwünge auf dem Markt. Es sind genau diese Indikatoren, die Anlegern helfen können, Veränderungen in der Marktdynamik frühzeitig zu erkennen.

In diesem Beitrag werden wir eine Reihe von Schlüsselkennzahlen untersuchen, an denen wir erkennen können, ob sich ein Stimmungsumschwung anbahnt.

1. Aktien mit hohem Beta vs. Aktien mit niedrigem Beta

Wir wollen zunächst das Verhältnis von Aktien mit hohem Beta (NYSE:SPHB) zu Aktien mit niedrigem Beta (NYSE:SPLV) untersuchen.

Seit November 2021 haben sich niedrige Betas durchgesetzt, was mit dem Retracement des S&P 500 zusammenfiel.

In der Folge kam es zu einer Trendwende, die dadurch gekennzeichnet war, dass Aktien mit hohem Beta das absteigende Dreieck durchbrachen, was mit einem positiven Jahr 2023 für den S&P 500 zusammenfiel und zu neuen Höchstständen führte.

Gegenwärtig begünstigt die Ratio Risikoanlagen, aber der im vergangenen Jahr gebildete Kanal deutet auf eine mögliche Abwärtsbewegung in den kommenden Wochen hin.

Verstärkt wird dies durch die Divergenz zwischen dem US-Index, der neue Höchststände erreicht, und dem Verhältnis, das rückläufige Höchststände aufweist.

Eine Korrektur des Aufwärtstrends, einschließlich einer möglichen Umkehr des S&P 500, würde als normal angesehen.

2. DXY vs. S&P 500: USD im Januar stärker

Der USD-Index zieht derzeit an und hat die 102er-Marke durchbrochen, was auf eine mögliche Verschiebung der Marktdynamik zu Ungunsten der Bullen hindeutet.

Aus historischer Sicht stellt dieses Niveau eine entscheidende Schwelle zwischen Aufwärts- und Abwärtstrends dar, insbesondere für den S&P 500.

Wenn sich der Dollar oberhalb dieses Niveaus stabilisiert, tendieren die Aktien häufig nach unten.

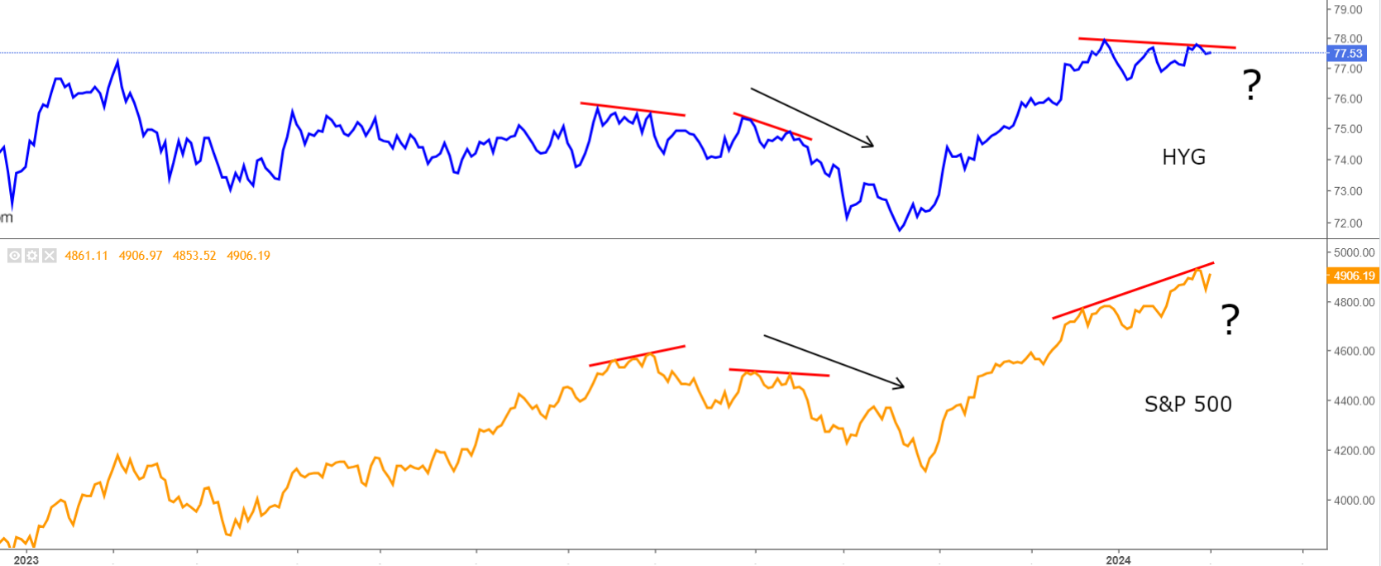

3. Junk Bonds vs. S&P 500

Mögliche Rückgänge werden durch die Aktienkurse instabiler und in Schwierigkeiten befindlicher Unternehmen angekündigt.

In Zeiten von Angst und Volatilität stoßen Anleger derartige Titel meist zuerst ab. Diese Entwicklung lässt sich gut an einem Vergleich des High Yield Corporate Bond ETF (NYSE:HYG) mit dem S&P 500 ablesen.

Die Grafik zeigt, dass wir uns nach wie vor auf relativ stabilem Niveau befinden, dass aber eine Divergenz zum S&P 500 besteht, die sich in den letzten Monaten auf die Aktien ausgewirkt hat.

Der entscheidende pessimistische Faktor ist die Rotation zugunsten defensiver Werte.

4. XLP vs. S&P 500

Wenn wir nach Trendwenden Ausschau halten und die Risikobereitschaft des Marktes einschätzen wollen, liefert das Verhältnis von Basiskonsumgütern (NYSE:XLP) zum S&P 500 gute Hinweise.

Die Ratio unterstützt derzeit eine optimistische Stimmung.

Sie ist unter die Tiefststände von 2021 gefallen, abgesehen von den letzten Tagen, in denen sie über die Tiefststände von Dezember 2023 gestiegen ist.

Der Februar könnte sich als kritischer Monat erweisen, in dem sich eine Trendwende ankündigt.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Nur noch für kurze Zeit können Sie von unserem exklusiven Neujahrsangebot profitieren und bis zu 50% Rabatt auf unsere Tools und Funktionen erhalten! InvestingPro bietet Ihnen nicht nur eine Plattform, sondern ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrung auf InvestingPro weiter verbessern werden.

Sichern Sie sich jetzt Ihr InvestingPro-Abo mit unserem unschlagbaren Neujahrsangebot! Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProPicks1J" für das 1-Jahres-Abo Pro+ und "ProPicks2J" für das 2-Jahres-Abo zusätzliche 10% Rabatt – insgesamt bis zu 60%! Nutzen Sie InvestingPro – der Schlüssel zu Ihrem Erfolg an der Börse!

Haftungsausschluss: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie daran erinnern, dass aller Arten von Vermögenswerten unter verschiedenen Gesichtspunkten bewertet werden und mit einem hohen Risiko behaftet sind. Daher tragen Sie die Verantwortung für jede Anlageentscheidung und das damit verbundene Risiko ausschließlich selbst.