Das Wichtigste in Kürze

- Inflationsängste, aggressive Zinserhöhungspläne der Fed und Sorgen über eine mögliche Rezession erschüttern derzeit die Börsen.

- Drei Unternehmen dürften dank starker Fundamentaldaten, angemessener Bewertungen und hoher Dividendenausschüttungen eine Outperformance erzielen.

- Alle drei - British American Tobacco, Devon Energy und ConAgra Foods - sollten auf Ihrer Watchlist stehen.

- Wenn Sie auf der Suche nach neuen, lukrativen Ideen für Ihr Portfolio sind, dann schauen Sie doch mal bei InvestingPro+ vorbei

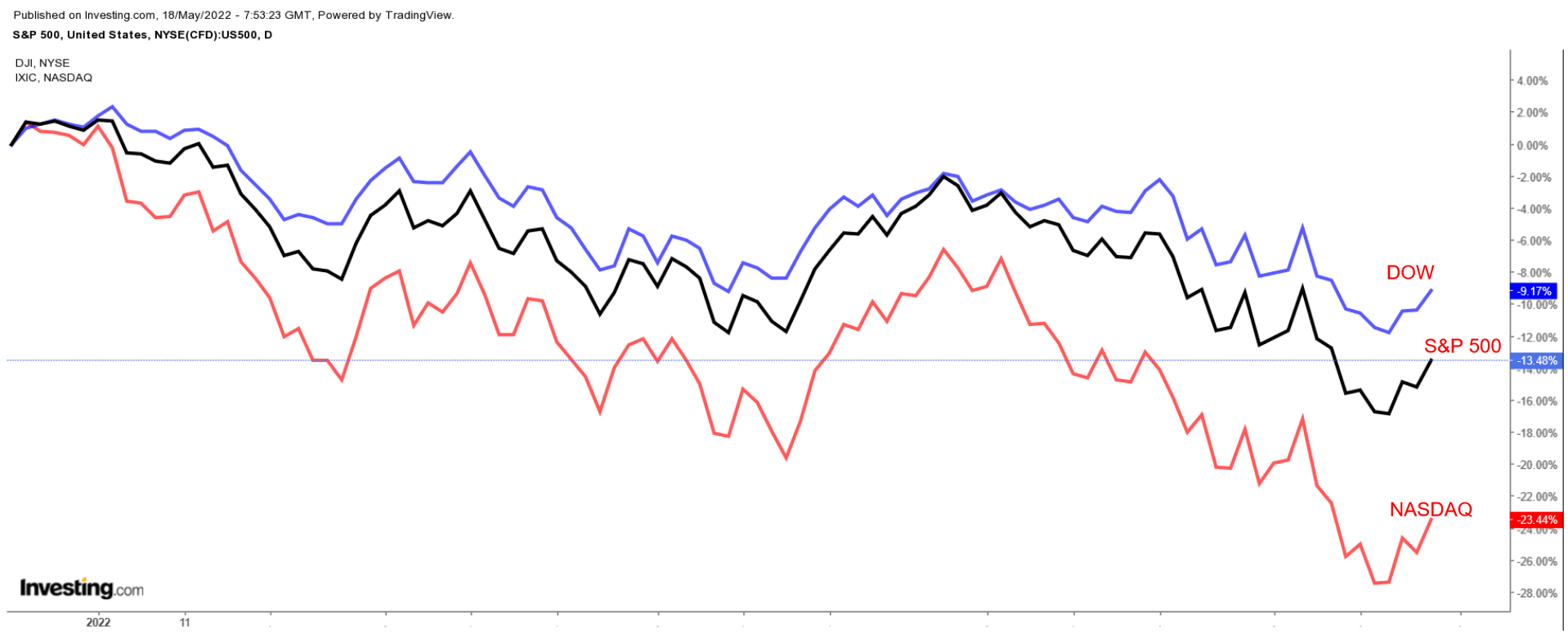

Die großen Börsenindizes an der Wall Street hatten einen der schlechtesten Jahresstarts aller Zeiten. Ursache dafür sind die Sorgen der Marktteilnehmer angesichts der geplanten aggressiven Zinserhöhungen der US-Notenbank Fed sowie die unverändert hohe Inflation.

Der Blue-Chip-Index Dow Jones Industrial Average ist seit Jahresbeginn um 10 % eingebrochen, während der Benchmark-Index S&P 500 und der technologielastige NASDAQ Composite um 14 % bzw. 23 % nachgegeben haben.

Während steile Abverkäufe unrentable, wachstumsstarke Technologieunternehmen in den letzten Monaten besonders hart getroffen haben, halten sich defensiv orientierte Value-Aktien angesichts der aktuellen Marktturbulenzen erstaunlich gut.

Das geht aus einem Performance-Vergleich zwischen dem iShares S&P 500 Value ETF (NYSE:IVE) und dem iShares S&P 500 Growth ETF (NYSE:IVW) in der nachstehenden Grafik hervor. Der IVE hat den IVW in diesem Jahr bisher bei weitem geschlagen, da Anleger riskante Aktien für sicherere Wetten abstoßen.

Da die Volatilität an der Wall Street in absehbarer Zeit kaum sinken dürfte, präsentieren wir an dieser Stelle drei Top-Value-Aktien, die unter den aktuellen Marktbedingungen durchaus eine Überlegung wert sind.

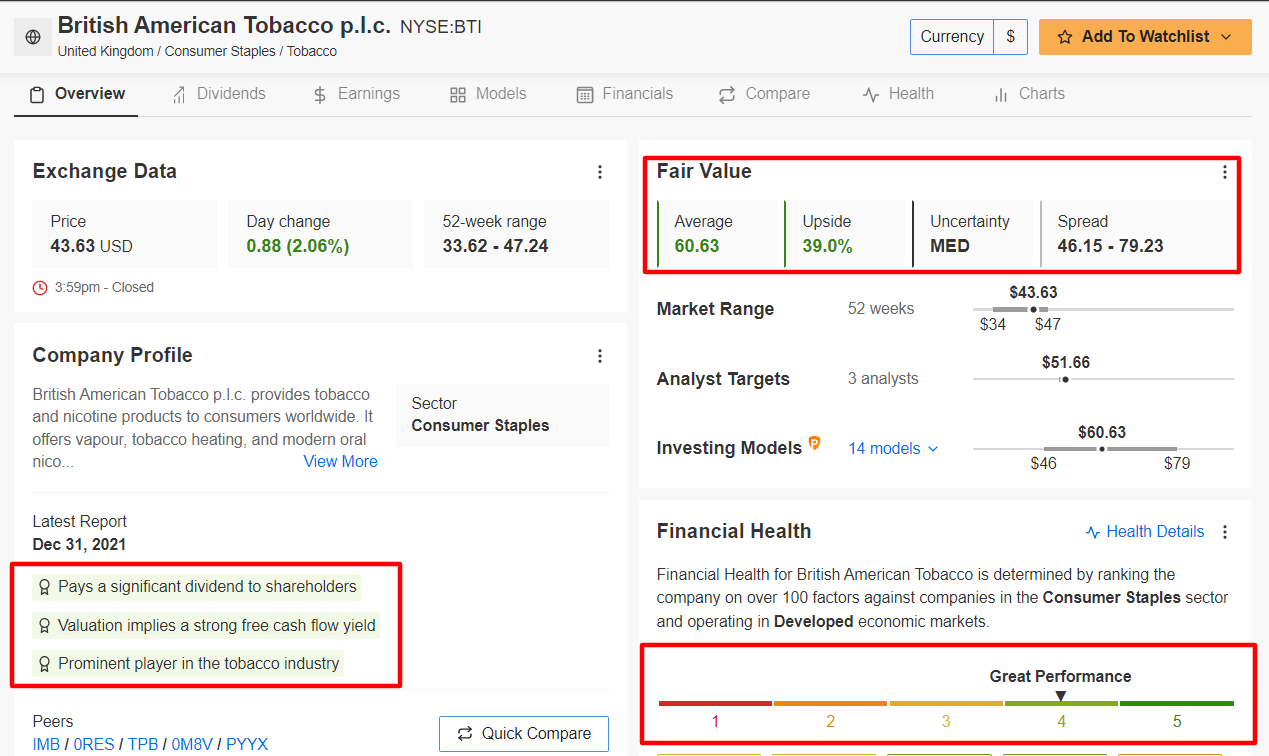

1. Britisch American Tobacco

- KGV: 12,0

- Dividendenrendite: 6,74 %

- Marktkapitalisierung: 99 Mrd. USD

- Performance seit Jahresbeginn: +16,6 %

British American Tobacco (LON:BATS) (NYSE:BTI) ist gemessen am Nettoumsatz das zweitgrößte Tabakunternehmen der Welt. Seine bekanntesten und meistverkauften Produkte, die in über 180 Ländern verkauft werden, sind die Marken Lucky Strike, Newport, Camel, Kent und Dunhill. Das Portfolio umfasst auch Tabakprodukte mit reduziertem Krebsrisiko wie Vype, Vuse und glo.

Qualitativ hochwertige Blue-Chip-Dividendenaktien tendieren dazu, in einem turbulenten Marktumfeld eine Outperformance zu erzielen, da die Marktteilnehmer nach defensiv ausgerichteten Konsumgüterunternehmen mit relativ bodenständigen Bewertungen suchen.

Mit einem angemessenen Kurs-Gewinn-Verhältnis (KGV) von 12,0 ist British American – dessen Aktien seit Jahresbeginn um 16,6 % gestiegen sind – im Vergleich zu seinen namhaften Konkurrenten wie Philip Morris (NYSE :PM) und Altria (NYSE:MO), die KGVs von 18,4 bzw. 33,0 aufweisen, relativ günstig zu haben.

Der in Großbritannien ansässige Zigaretten- und Tabakkonzern gilt auch als qualitativ hochwertiger Dividendentitel. BTI bietet derzeit eine vierteljährliche Auszahlung von 0,7354 USD je Aktie, was eine annualisierte Dividende von 2,94 USD bei einer Rendite von 6,74 % impliziert, eine der höchsten im Sektor.

BTI beendete den Handel am Dienstag bei 43,63 USD und damit in Schlagdistanz zum jüngsten 4-Jahreshoch bei 47,24 USD, das am 17. Februar erreicht wurde. Damit kommt das im FTSE 100 Index gelistete Unternehmen auf eine Marktkapitalisierung von 99 Mrd. USD.

Als Zeichen dafür, wie gut sich das Geschäft im aktuellen Marktumfeld der steigenden Inflation und des verlangsamten Wachstums entwickelt hat, meldete BTI am 28. April Gewinne und Umsätze für das 1. Quartal, die die Konsenserwartungen leicht übertrafen.

Das Big Tobacco-Unternehmen, das von seiner jüngsten Umstellung auf nicht brennbare Produkte mit reduziertem Krebsrisiko profitiert hat, bestätigte auch seine Prognose für das Gesamtjahr und sagte, dass die Einnahmen in seinen neuen Produktkategorien bis 2025 voraussichtlich auf 5 Mrd. Pfund (6,21 Mrd. USD) anwachsen werden.

Unter Berücksichtigung dessen könnte die Aktie von British American laut dem InvestingPro-Modell in den nächsten 12 Monaten einen Anstieg von 39 % verzeichnen. Damit würden sich die Papiere ihrem Fair Value von 60,63 USD nähern.

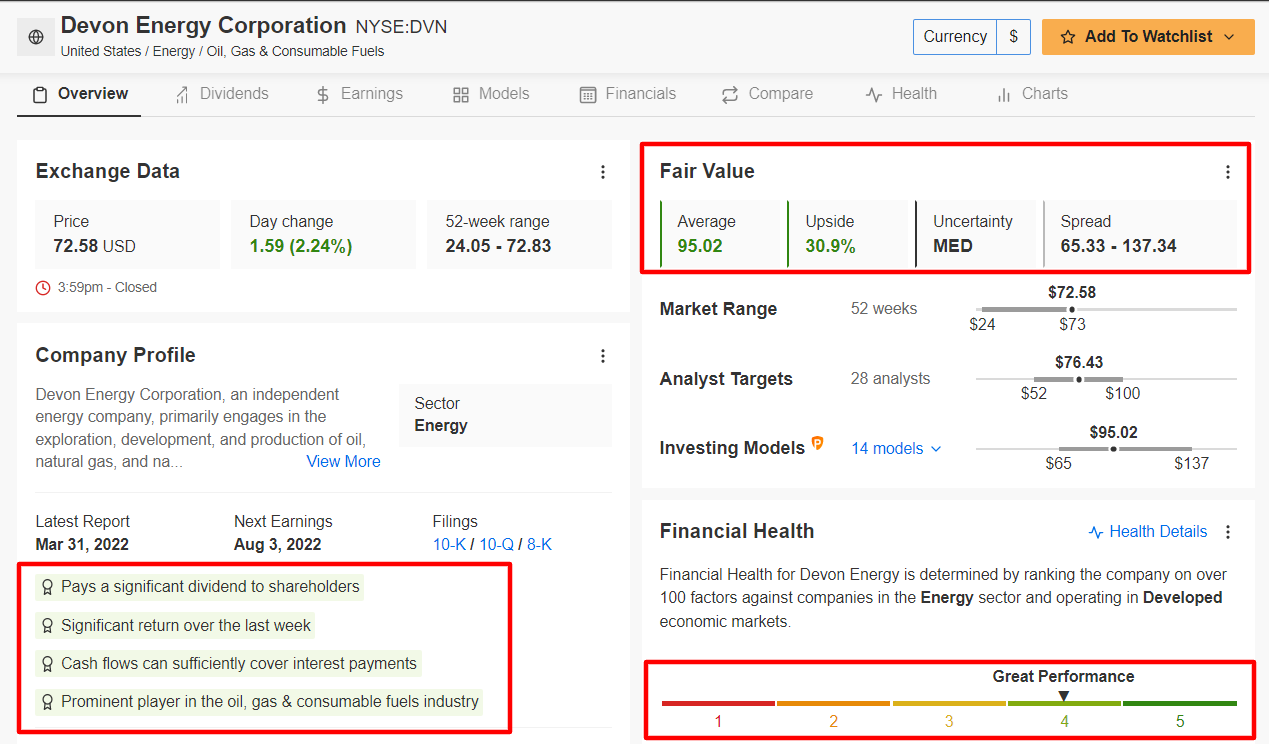

2. Devon Energy

- KGV: 13,6

- Dividendenrendite: 7 %

- Marktkapitalisierung: 47,9 Mrd. USD

- Performance seit Jahresbeginn: +64,7 %

Devon Energy (NYSE:DVN), einer der größten unabhängigen Schieferöl- und Gasproduzenten in den USA, gehörte heuer zu den herausragenden Performern im Energiesektor.

Die Aktien des in Oklahoma City im US-Bundesstaat Oklahoma ansässigen Unternehmens sind im Jahr 2022 um fast 65 % gestiegen und haben damit die vergleichbaren Renditen sowohl des Dow Jones Industrial Average als auch des S&P 500 weit übertroffen. Damit gehört das Unternehmen zu den Top-Gewinnern des Jahres.

Dank robuster Renditen seit Jahresbeginn bleibt Devon einer der besten Namen, um sich gegen weitere Volatilität abzusichern. Das Unternehmen bemüht sich fortlaufend darum, den Aktionären mehr Barmittel in Form höherer Dividendenausschüttungen und Aktienrückkäufe zurückzugeben.

Der kostengünstige Öl- und Gasproduzent erhöhte kürzlich seine Quartalsdividende um 27 % auf 1,27 USD je Aktie. Dies entspricht einer annualisierten Dividende von 5,08 USD und einer Rendite von 7,0 %, was es zu einem äußerst attraktiven Unternehmen im aktuellen Umfeld macht.

Zum Vergleich: Die Benchmark-Rendite 10-jähriger US-Staatsanleihen bewegt sich etwas unter 3 %, während die implizite Dividendenrendite für den S&P 500 derzeit bei etwa 1,5 % liegt.

Darüber hinaus hat die Aktie von Devon ein vergleichsweise niedriges KGV von nur 13,6, was sie billiger macht als andere namhafte Titel im Öl- und Gasbereich, wie EOG Resources (NYSE:EOG) und Pioneer Natural Resources (NYSE:PXD).

Die Aktien von DVN schlossen gestern Abend bei 72,58 USD, ein Niveau, das seit August 2014 nicht mehr erreicht wurde. Auf dem aktuellen Kursniveau kommt der Energieerzeuger auf eine Marktkapitalisierung von 47,9 Mrd. USD.

Devon profitiert weiterhin von seinen Förderstätten im russischen Perm und den himmelhohen Rohöl- und Erdgaspreisen, die dazu beitragen werden, das zukünftige Gewinn- und Umsatzwachstum weiter anzukurbeln.

Bei der Vorlage der Zahlen zum ersten Quartal am 2. Mai meldete das Unternehmen sowohl beim Gewinn als auch beim Umsatz ein dreistelliges Wachstum im Vergleich zum Vorjahresquartal. Die Geschäftsleitung erhöhte außerdem ihr Aktienrückkaufprogramm um 25 % auf 2 Mrd. USD und machte deutlich, dass sie sich weiterhin auf die Aktionärsrenditen konzentrieren wird.

Es überrascht daher nicht, dass die quantitativen Modelle in InvestingPro für Devon in den nächsten 12 Monaten ein Ertragspotenzial von fast 31 % gegenüber dem aktuellen Stand auf einen fairen Wert von 95,02 USD erwarten lassen.

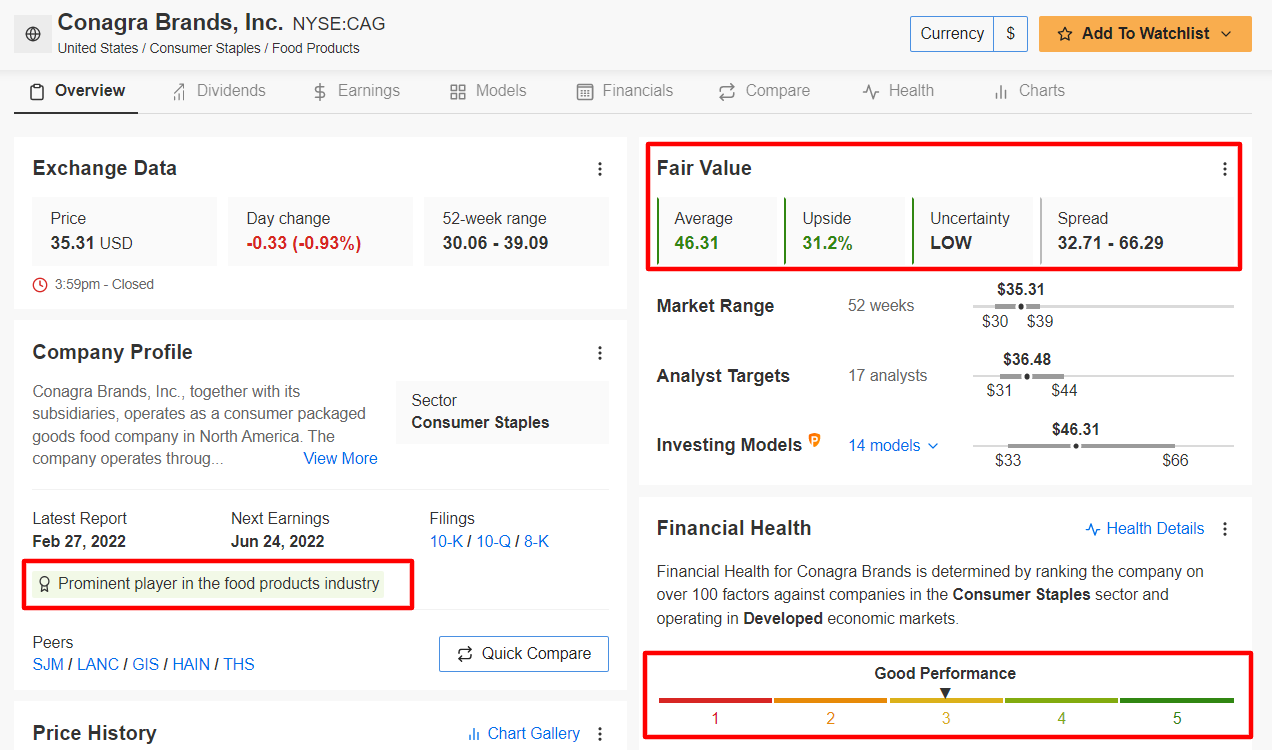

3. ConAgra Foods

- KGV: 16,4

- Dividendenrendite: 3,54 %

- Marktkapitalisierung: 16,9 Mrd. USD

- Performance seit Jahresbeginn: +3,4 %

ConAgra Foods (NYSE:CAG), das kürzlich in ConAgra Brands (NYSE:BBWI) umbenannt wurde, ist eines der weltweit größten Unternehmen bei der Herstellung verpackter Lebensmittel, das vor allem für die Herstellung von Grundnahrungsmitteln wie Slim Jim Beef Jerky, Hunt's Ketchup, Kuchenmischungen von Duncan Hines und Reddi-wip bekannt ist.

Angesichts der Sorgen der Anleger über eine galoppierende Inflation, ein sich verlangsamendes Wirtschaftswachstum und steigende Zinssätze besitzt die ConAgra-Aktie das Potenzial, in den kommenden Monaten starke Renditen zu erzielen, zumal die Investoren in defensive Bereiche des Basiskonsumgütersektors flüchten.

Mit einem KGV von 16,4 weist CAG – dessen Aktien seit Jahresbeginn um 3,4 % gestiegen sind – einen erheblichen Discount im Vergleich zu anderen Lebensmittelgiganten wie Kraft Heinz (NASDAQ:KHC) und Hormel Foods (NYSE:HRL) auf. Kraft kommt auf ein recht üppiges KGV von 54,1, Hormel wird mit einem KGV von 31,2 gehandelt.

Darüber hinaus bietet ConAgra eine relativ hohe jährliche Dividende von 1,25 USD je Aktie bei einer Rendite von 3,54 %, was es zu einem noch wahrscheinlicheren Kandidaten für eine gute Performance angesichts der aktuellen Marktbedingungen macht.

CAG beendete den gestrigen Handelstag bei 35,31 USD und entfernte sich damit weiter von einem 52-Wochen-Tief von 30,06 USD, das am 11. März erreicht wurde. Auf dem derzeitigen Niveau hat der in Chicago im US-Bundesstaat Illinois ansässige Lebensmittelkonzern eine Marktkapitalisierung von 16,9 Mrd. USD.

ConAgra lieferte am 7. April besser als erwartete Gewinne und Umsätze für sein 3. Quartal, trotz der negativen Auswirkungen steigender Produktions- und Frachtkosten.

Als gutes Zeichen für die Zukunft hob das Unternehmen dementsprechend auch seine Umsatzprognose für das Gesamtjahr an, um der steigenden Nachfrage und zusätzlichen Preiserhöhungen Rechnung zu tragen.

Wie sich zeigt, ist die Aktie von ConAgra laut InvestingPro-Modellen derzeit unterbewertet und könnte in den nächsten 12 Monaten eine Aufwärtsbewegung von etwa 31 % auf ihren Fair Value von 46,31 USD verzeichnen.

Auf dem derzeitigen Markt ist es schwieriger denn je, die richtigen Entscheidungen zu treffen. Denken Sie nur an all die Probleme, mit denen wir derzeit konfrontiert sind:

- Inflation

- Geopolitische Turbulenzen

- Disruptive Technologien

- Steigende Zinssätze

Wenn Sie in diesem Umfeld erfolgreich investieren wollen, brauchen Sie gute Daten, effiziente Tools zum Sortieren der Daten und Einblicke in die Bedeutung dessen, was Sie sehen. Sie müssen die Investitionen ohne Emotionen analysieren und sich auf die Fundamentaldaten konzentrieren.

Genau dafür gibt es InvestingPro+ mit all den professionellen Daten und Tools, die Sie brauchen, um bessere Anlageentscheidungen zu treffen. Mehr erfahren »