Elmos Semiconductor (ETR:ELGG) hat geliefert. Die hohe Nachfrage nach den Produkten des Halbleiterherstellers haben Umsatz und Gewinn im dritten Quartal überdurchschnittlich steigen lassen. „Nach einem positiven ersten Halbjahr sind wir dynamisch in die zweite Jahreshälfte gestartet“, kommentierte Elmos-Chef Arne Schneider die jüngste Entwicklung. Das im SDAX gelistete Unternehmen konzentriert sich vor allem auf die Autobranche und bedient dabei Trends wie E-Mobilität und autonomes Fahren.

Der Umsatz stieg im dritten Quartal um 27 % auf knapp 152 Mio. EUR. Der Gewinn vor Zinsen und Steuern (EBIT) legte um 40 % auf rund 42 Mio. EUR zu. Erlös und Ergebnis lagen über der Durchschnittsprognose der von der Nachrichtenagentur Bloomberg befragten Experten. Elmos entwickelt für die Autoindustrie unter anderem Chips für Ultraschallsensoren in Fahrassistenz- und Einparksystemen, für Airbags sowie für die Regulierung der Temperatur bei Antriebs- und Ladesystemen in Elektroautos und konventionellen Fahrzeugen. Somit profitiert das Unternehmen auch von Trends wie autonomes Fahren und alternative Antriebe.

Beim operativen Geschäft liegen die Dortmunder laut Schneider „voll auf Kurs für ein starkes Jahr 2023 und für eine weitere positive Entwicklung in der Zukunft“. Das Unternehmen bestätigte die Ziele für dieses Jahr: Der Umsatz soll bei mehr als 560 Mio. EUR und damit mindestens 25 % höher als im Vorjahr liegen. Bei der EBIT-Marge peilt das Unternehmen für 2023 zwischen 23 und 27 % an. 2022 waren es knapp 25 %. Die Elmos-Aktie (ISIN: DE0005677108) kannte in den ersten drei Novemberwochen nur eine Richtung: nach oben. Innerhalb dieser kurzen Zeit hat sie um fast 20 % zugelegt.

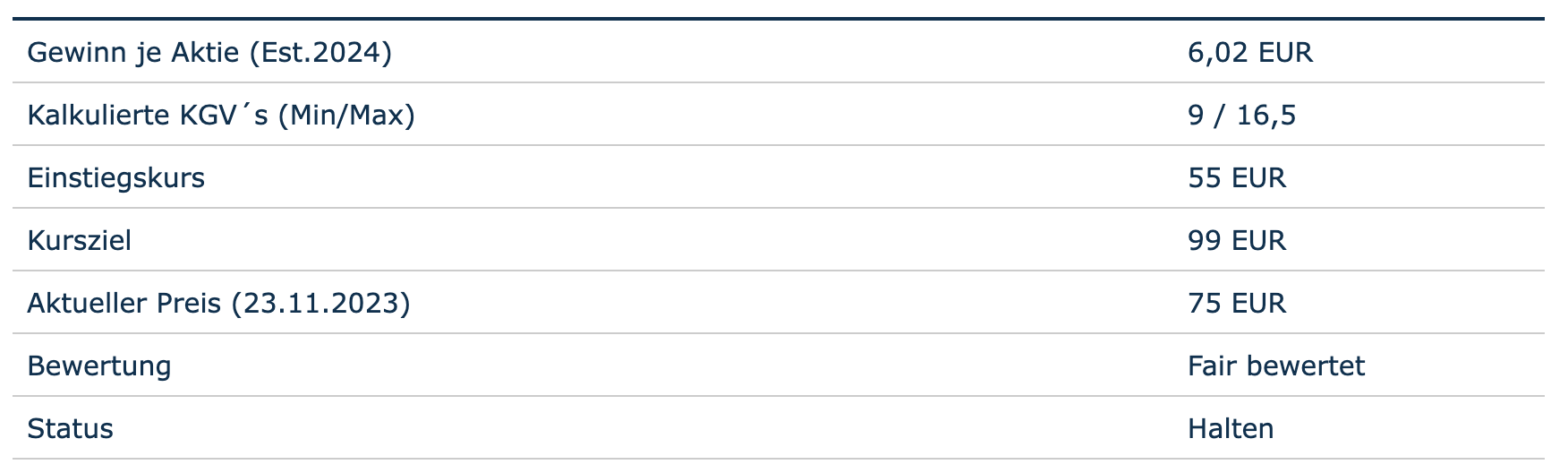

Bewertung auf Basis des Gewinns

In den Jahren 2022 und 2023 waren die KGVs deutlich niedriger als in den Vorjahren. Von 2016 bis 2019 lag das jährliche minimale KGV im Schnitt bei 11 und das maximale KGV bei 21. Wir unterstellen, dass wir im bald endenden Geschäftsjahr 2023 keine weiteren Höchst- und Tiefstkurse und einen Gewinn von 5,25 EUR je Aktie sehen werden, was bei einem Umsatz von 560 Mio. EUR einer mindestens gleichbleibenden Umsatzrendite von 16 % entsprechen würde. Damit ergeben sich für 2022 und 2023 im Schnitt noch KGVs von 9 und 16,5. Auf Basis dieser KGVs und einer Analystenschätzung für 2024 für den Gewinn von 6,02 EUR je Aktie gelangen wir zu einem Einstiegskurs von 55 EUR und zu einem Ausstiegskurs von 99 EUR.

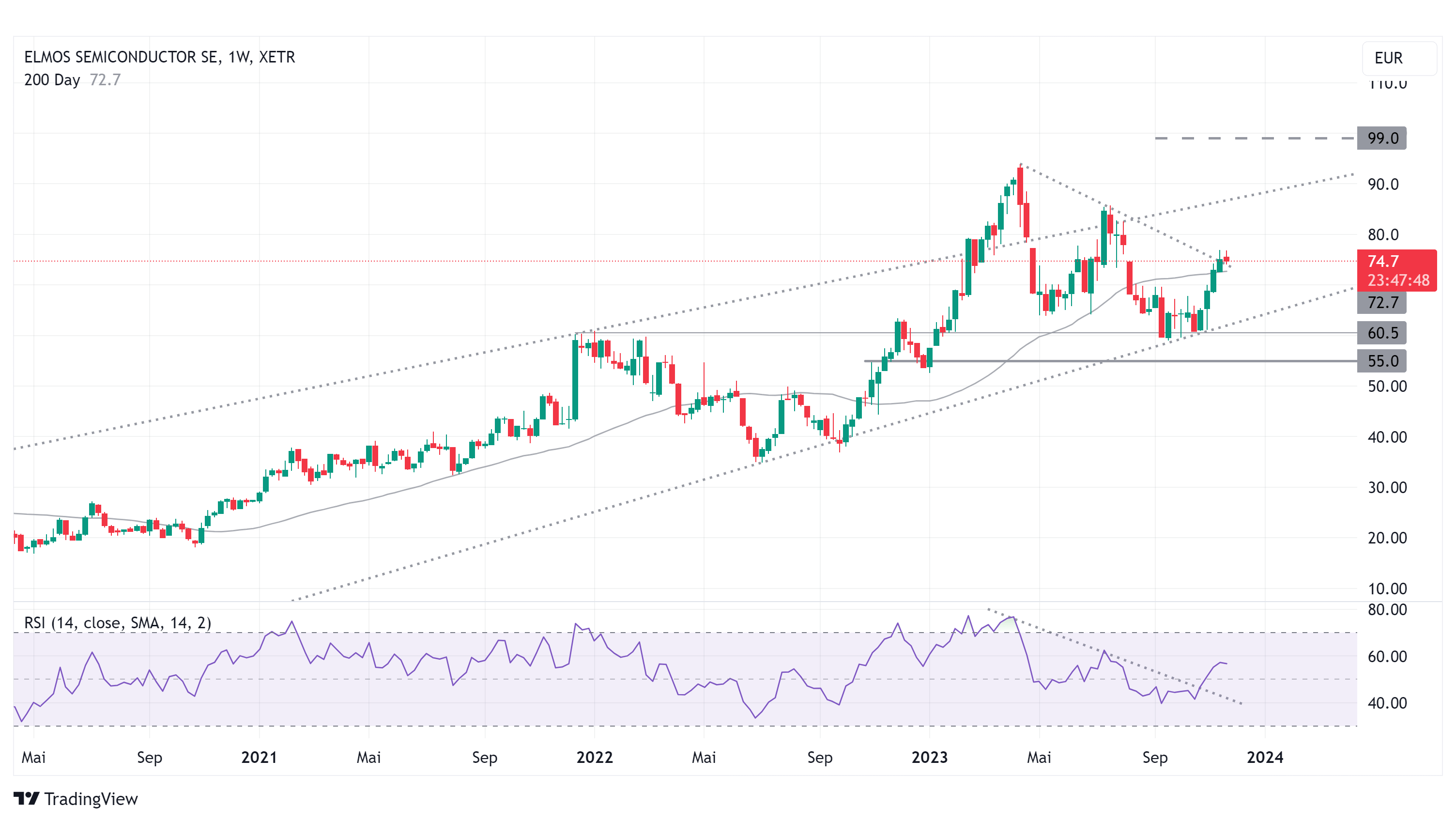

Charttechnik

Seit dem Tief im Jahr 2009 tendiert die Elmos-Aktie nordwärts. In 2022 fand ein steiler Anstieg statt, der im April 2023 mit einem Allzeithoch bei rund 94 EUR seinen Höhepunkt fand. Anschließend ging die Notierung in einen Abwärtstrend über, der im September in einer Bodenbildung auf dem Niveau des alten Rekordhochs bei 60 EUR mündete. Im November legte die Aktie erneut deutlich zu und testet aktuell den seit April bestehenden Abwärtstrend, einhergehend mit einem Bruch der 200-Tage-Linie bei 72, 60 EUR. Die relative Stärke (RSI) auf Basis von 14 Wochen notiert im neutralen Bereich, tendiert jedoch aufwärts. Gelingt der Aktie der Ausbruch aus dem mehrmonatigen Abwärtstrend und die Überwindung des jüngsten Hochs bei 75 EUR, wäre dies aus technischer Sicht ein Kaufsignal. Bei einem Bruch des langfristigen Aufwärtstrends hingegen könnte die Notierung auf die Unterstützung im Bereich von 50 EUR zurückfallen.

Fazit

Elmos erwirtschaftet aktuell stabile Erträge. Folgt man den Ertragsprognosen, dann dürfte dieser Trend auch weiterhin anhalten. Trotz des Wachstumskurses sollte nicht übersehen werden, dass der Markt für Elmos aktuell erhöhte Risiken sieht, was sich in niedrigeren KGVs im Vergleich zu den Vorjahren ausdrückt. Der Titel ist derzeit mit 75 EUR auf Basis unserer Gewinnschätzung für 2024 fair bewertet. Bis zu unserem Kursziel von 99 Euro besteht noch rund 33 % Luft nach oben. Zwar gibt es angesichts der jüngsten Entwicklung eine klare Aufwärtstendenz, aufgrund der fehlenden Unterbewertung stufen wir die Aktie jedoch mit Halten ein. Risikobereite Anleger können eine Teilposition aufbauen – mit der Gefahr, dass es zunächst einen erneuten Rückfall auf tiefer liegende Unterstützungsniveaus geben könnte.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de