- Sieben Aktien machten zu Jahresbeginn mehr als ein Viertel des S&P 500 aus

- Der weniger wachstumslastige, gleichgewichtete S&P 500-Index hat eine Überrendite erzielt

- Für Investoren lohnt sich der Blick auf einen attraktiven ETF

In einem Jahr, in dem der Trend zunehmend zu Small Caps und Value-Aktien geht, sollten sich die Marktteilnehmer langsam Gedanken über ihre Allokation in Mega-Caps machen, die den letzten Bullenmarkt geprägt haben. Es kommt nur ganz selten vor, dass sich eine Aktiengruppe zwei Jahrzehnte in Folge in einem fulminanten Aufwärtstrend hält.

Denken Sie nur einmal an die Zeit der 1960er Jahre, die von den so genannten "Nifty 50" geprägt waren, an die 70er Jahre, die eine Zeit der Outperformance bei Rohstoffaktien und Schwellenländern brachten, an die 80er Jahre, die von einer epischen Hausse bei japanischen Aktien gekennzeichnet waren, und natürlich an den Dot-Com-Boom in den USA in den 90er Jahren, an die 2000er Jahre, in denen China einmal mehr eine Hausse bei Rohstoffen und Schwellenländern triggerte, und schließlich an die Dominanz der US-Mega-Caps in den 2010er Jahren.

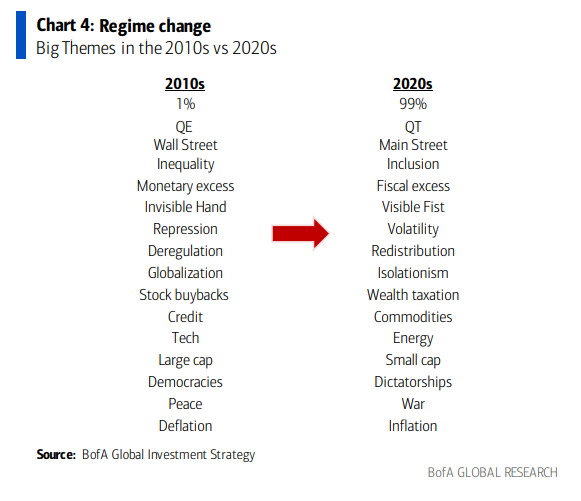

Viele Fondsmanager sprechen bereits von einer Kehrtwende bei einigen der säkularen Themen des vergangenen Jahrzehnts. Die Übersicht der Bank of America regt zumindest zum Nachdenken an:

Sind bereits größere Umwälzungen im Gange?

Quelle: Bank of America Globale Forschung

Der Boden unter unseren Füßen hat sich bereits bewegt. Die quantitative Straffung ist da, die Volatilität liegt über dem Normalwert, das Re-Shoring findet tatsächlich statt, der Energiesektor hat die Nase vorn, und die Inflation ist kaum zu bändigen. Das alles ergibt ein gutes Narrativ, und die Kurse folgen bisher dem, was BofAs Narrativ nahelegt.

Eine Möglichkeit, diesen Trend zu nutzen, besteht darin, auf ungewöhnliche Art und Weise in den S&P 500 zu investieren. Anstatt einen Teil Ihres Aktienengagements z. B. in den SPDR S&P 500 ETF (NYSE:SPY) zu stecken, der die Aktien nach Marktkapitalisierung gewichtet, können Sie stattdessen den Invesco S&P 500 Equal Weight ETF (NYSE:RSP) kaufen, der gleichgewichtet ist.

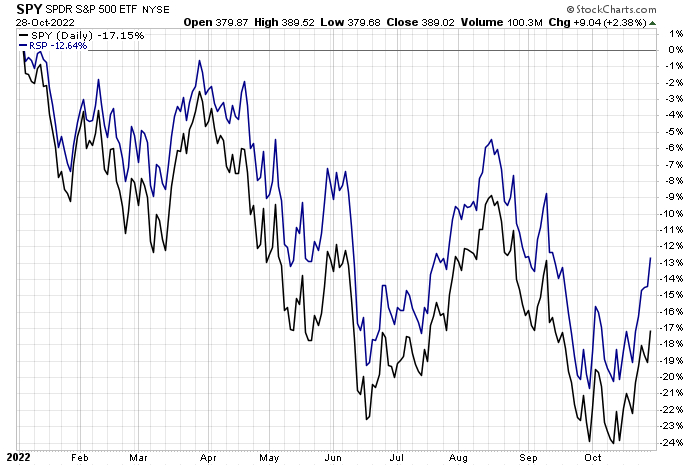

Im bisherigen Jahresverlauf hat der RSP gerade einmal 12,6 % an Wert eingebüßt, der SPY dagegen hat 17 % verloren. Die Dominanz einer Handvoll von Mega-Caps ist beim RSP natürlich geringer. Damals, am 31. Dezember 2021, standen Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ: GOOGL), Tesla (NASDAQ:TSLA), Meta Platforms (NASDAQ:META), und NVIDIA (NASDAQ:NVDA) für unglaubliche 26,7% des SPY.

Man muss kein Finanzgenie sein, um zu ermitteln, wie hoch der Anteil dieser sieben am RSP ist - gerade einmal 7 %.

YTD-Performance: SPY performt deutlich schlechter als der RSP

Quelle: Stockcharts.com

Auch heute noch sind die Unterschiede in der Sektorausrichtung deutlich zu erkennen. Der SPY ist zu 26 % im Sektor Informationstechnologie investiert, zu 11 % im Sektor diskretionäre Konsumgüter (AMZN und TSLA sind darin die größten Einzelwerte) und 7,5 % Kommunikationsdienstleistungen. Diese "TMT"-Sektoren machen nur 15 %, 11 % bzw. 4 % des RSP aus.

Der gleichgewichtete S&P 500-Index setzt sich aus wesentlich mehr zyklischen und Substanzwerten zusammen. Die Sektoren Industrie und Finanzen machen 28 % des RSP aus. Auf diese beiden Blue-Chip-Bereiche des Marktes entfallen weniger als 20 % des SPY. Ich bin der Meinung, dass der RSP eine gute Möglichkeit ist, auf einige der großen Umwälzungen zu setzen, die viele, einschließlich die BofA, für das kommende Jahr an den Märkten voraussagen.

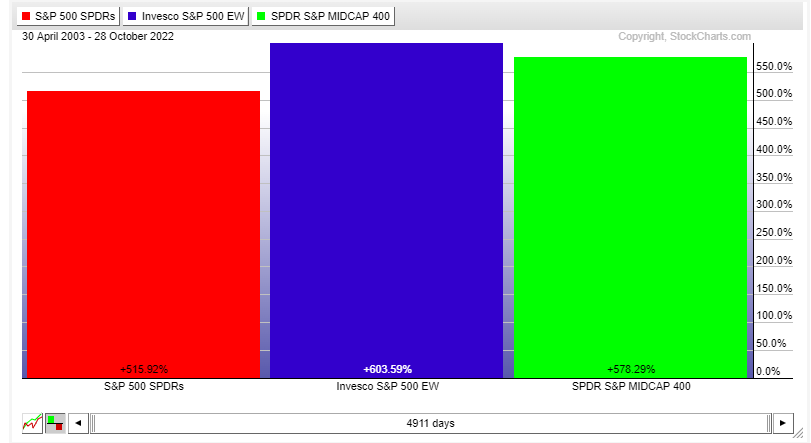

Mit einer anderen Strategie können Sie ein ähnliches Engagement aufbauen, indem Sie einfach eine höhere Gewichtung mittelgroßer Unternehmen wählen. Der RSP zeichnet sich durch eine niedrige jährliche Kostenquote von 0,20 % aus. Der Kauf von Fondsanteilen an einem Mid-Cap-Indexfonds kostet nur wenige Basispunkte pro Jahr. Langfristig gesehen erzielt der Equal Weighted S&P 500 in etwa die gleiche Rendite wie inländische Mid Caps.

Der Besitz von Mid-Caps funktioniert auf lange Sicht fast genauso gut

Quelle: Stockcharts.com

Fazit

Wer eine Diversifizierung des kopflastigen und nach Marktkapitalisierung gewichteten S&P 500-Index sucht, kann mit dem RSP sein Portfolio ausbalancieren, ohne dafür allzu hohe Gebühren zahlen zu müssen. Momentum ergibt sich durch die valueorientierte Ausrichtung des gleichgewichteten ETFs.

Disclaimer: Mike Zaccardi besitzt keine der in diesem Artikel erwähnten Wertpapiere.