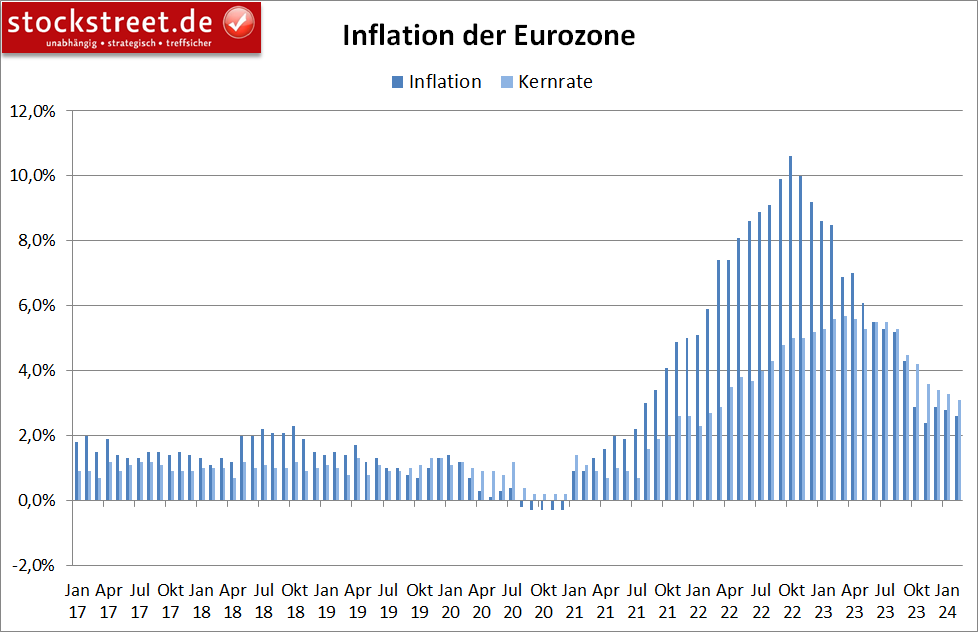

Da in der kommenden Woche die Europäische Zentralbank (EZB) über ihre Geldpolitik berät, waren die gestrigen Inflationsdaten der Eurozone durchaus wichtig. Ein deutlicher Anstieg oder ein überraschend starker Rückgang der Teuerung hätte sicherlich stärkere Kursreaktionen an den Börsen auslösen können. Doch die Daten lagen im Rahmen der Erwartungen.

Eine Teuerung über den Erwartungen bringt niemand mehr aus der Ruhe

Um 2,6 % legten die Verbraucherpreise im Februar gegenüber dem Vorjahresmonat zu. Erwartet worden war ein Anstieg um 2,5 %, nach 2,8 % im Januar und 2,9 % im Dezember. Die Teuerung fiel also etwas höher aus als erwartet. Und das gilt noch mehr für die Kernrate. Diese gab von 3,3 % im Januar „nur“ auf 3,1 % im Februar nach, statt eines mehrheitlich erwarteten stärkeren Rückgangs auf 2,9 %.

Hätte der Markt seine Zinssenkungsspekulationen nicht schon längst deutlich zurückgeschraubt, wäre die moderate Verfehlung der Erwartungen wahrscheinlich ein Grund für Kursverluste am Aktienmarkt und Kursgewinne beim Euro gewesen. Doch da eine Zinssenkung der EZB in der kommenden Woche bereits nahezu ausgeschlossen ist und selbst für April immer weniger Marktteilnehmer mit einem ersten Zinsschritt rechnen, waren die Preisdaten ein Non-Event. Zumal sich der grundsätzliche Abwärtstrend bei der Inflation immerhin fortgesetzt hat.

Aktuelle US-Daten ändern nichts an der Markteinschätzung

Ähnlich sieht es auch für die Konjunkturdaten aus, die gestern in den USA gemeldet wurden und kaum Kursreaktionen an den Börsen auslösten. Denn auch diese Daten haben an den aktuellen Einschätzungen der Anleger nichts geändert – weder was die Inflation noch die Konjunktur angeht.

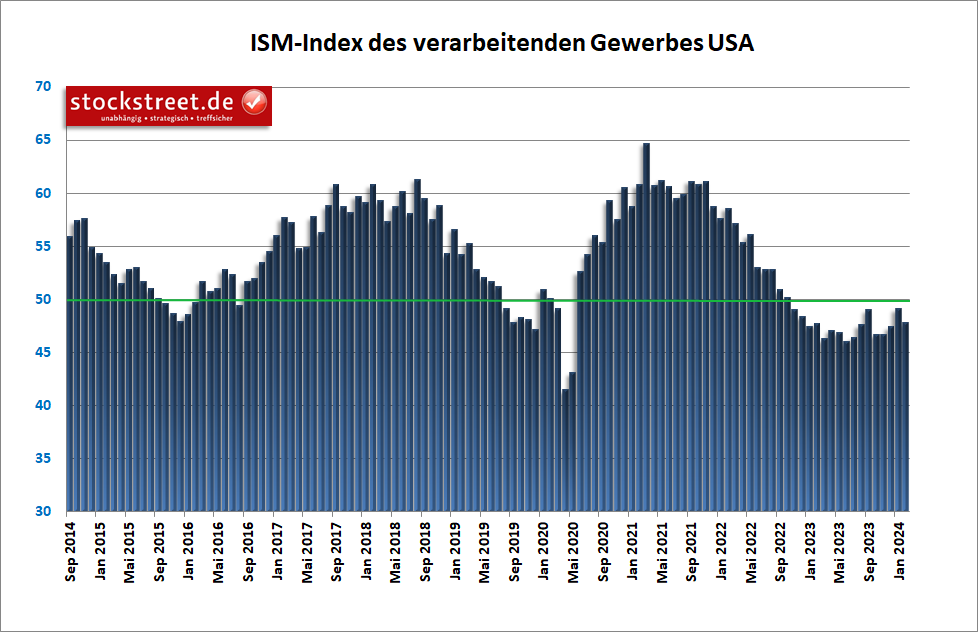

Einkaufsmanagerdaten vom Institute for Supply Management (ISM) zeigten eine erneute Schwäche des verarbeitenden Gewerbes der USA auf. Der entsprechende Index fiel auf 47,8 Punkte, von 49,1 im Vormonat, womit er sich wieder von der 50-Punkte-Marke entfernte, ab der Wachstum signalisiert wird.

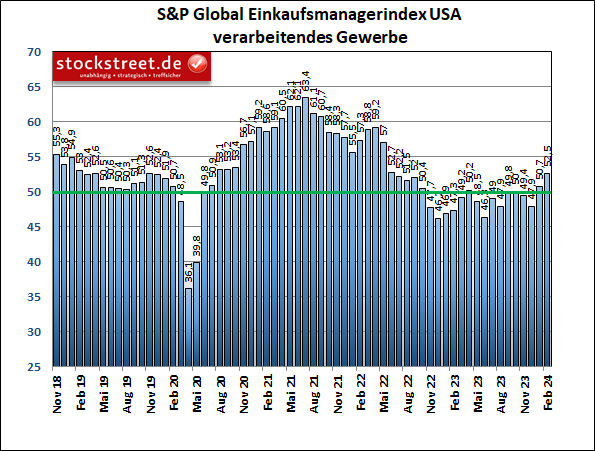

Eine Viertelstunde vorher hatte S&P Global bei seinem Einkaufsmanagerindex für das verarbeitende Gewerbe allerdings für Februar einen Anstieg auf 52,5 Zähler gemeldet, nach 50,7 im Vormonat.

Bei der Frage nach dem Wachstumstempo der US-Wirtschaft erzeugte dies eine Patt-Situation.

Und so blieb den Anlegern noch übrig, auf die ISM-Daten zur Inflation und dem Arbeitsmarkt zu blicken:

Der Beschäftigungsindex ging von 47,1 auf 45,9 Punkte zurück, was auf eine Abkühlung des immer noch angespannten Arbeitsmarktes hindeutet. Im Hinblick auf die Zinshoffnungen ist dies positiv zu werten, im Hinblick auf das Wirtschaftswachstum aber negativ – ebenfalls ein Patt.

Der Index für die Preise gab derweil zwar von 52,9 auf 52,5 Punkte nach, was auf einen nachlassenden Inflationsdruck hindeutet, ein Wert oberhalb von 50 Zählern deutet aber weiterhin steigende Preise an, womit man auch dies sowohl positiv als auch negativ werten kann – ebenfalls ein Patt.

Letztlich bestätigen die Daten die aktuelle Markteinschätzung, dass die hohen Leitzinsen zu einem nachlassenden Inflationsdruck und einer Abkühlung des Arbeitsmarktes führen, die US-Wirtschaft das aber sehr gut wegsteckt und nicht in eine Rezession gerät. Nach Angaben des Institute for Supply Management deuten die Einkaufsmanagerdaten sogar auf eine gesamtwirtschaftliche Expansion um immerhin 1,5 % (mom, annualisiert). Und daher waren auch diese Daten gestern kein Auslöser für stärkere Kursbewegungen.

EUR/USD pendelt sich ein

Die Ruhe, die derzeit am Markt herrscht, spiegelt am besten der EUR/USD wider, der sowohl von den europäischen Inflationsdaten als auch den US-amerikanischen Einkaufsmanagerdaten beeinflusst wird.

Seit dem Ausbruch aus den Abwärtstrendkanälen (rot) setzte sich die kurzfristige Aufwärtsbewegung nicht fort, sondern der Wechselkurs pendelte sich auf dem Ausbruchsniveau und dadurch im Zentrum der Seitwärtsspanne (gelb) ein. Und das belegt, dass sich in Sachen Konjunktur und Geldpolitik jüngst nichts verändert hat.

Und das gilt auch für das Trading. Denn ich sehe nach wie vor ausgeglichene Chancen für Long- und Short-Positionen bei dem Währungspaar. Am Dienstag vergangener Woche hatte ich zwar geschrieben, man könne mit einer Long-Position auf den Bruch der Abwärtstrendkanäle und einen Anstieg zum oberen Ende der Seitwärtsrange setzen, ich hatte dies aber auch als spekulativ bezeichnet, weil kurzfristige Signale in einer übergeordneten Seitwärtstendenz stets mit Vorsicht zu genießen sind (siehe „Der Devisenmarkt wirkt deutlich sensibler als der Aktienmarkt“). Im Börsenbrief "Target-Trend-Spezial" hatte ich den Lesern daher geschrieben, dass sich auch einfach die Seitwärtstendenz im Zentrum der Seitwärtsspanne fortsetzen könnte. Und danach sieht es derzeit aus.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus