Die Europäische Zentralbank handelte letzte Woche für ihre Verhältnisse ungewöhnlich schnell und kündigte eine Erhöhung ihrer Anleihekäufe an, um den steigenden Renditen entgegenzuwirken. EZB-Präsidentin Christine Lagarde sagte, es sei "unerwünscht", wenn steigende Renditen zu einer verfrühten Straffung der Finanzierungsbedingungen führen würden.

Die Anleiherenditen bewegen sich umgekehrt zu deren Kursen, sodass eine Erhöhung der Zentralbankkäufe theoretisch die Preise erhöht und die Renditen senkt.

Die Investoren in US-Staatsanleihen wünschen sich, dass die Federal Reserve auf ihrer geldpolitischen Sitzung in dieser Woche die gleiche Reaktionsfähigkeit an den Tag legt. Die Inflationssorgen sind in den USA weitaus höher, wo erwartet wird, dass die Wirtschaft mit der Impfung der Amerikaner und einem Konjunkturprogramm in Höhe von 1,9 Billionen US-Dollar heißlaufen wird.

Konjunkturausblick der Fed jetzt im Mittelpunkt

Es ist jedoch unwahrscheinlich, dass die Federal Reserve bei den Anleiherenditen eingreifen wird, obwohl die Anleger die Entschlossenheit der Zentralbank auf die Probe stellen, indem sie die Renditen der Staatsanleihen immer weiter nach oben treiben. Die Rendite der richtungsweisenden 10-jährigen US-Staatsanleihe, stieg am Freitag auf 1,63%, was ein Plus von 10 Basispunkten gegenüber dem Vortag war.

Ein solcher Schritt würde den wiederholten Zusicherungen von Fed-Chef Jerome Powell widersprechen, dass die Inflation kein Problem darstellt und die Zentralbank sich auf das Erreichen der maximalen Beschäftigung konzentriert.

Auf jeden Fall werden sich die Anleger die Zusammenfassung der Wirtschaftsprognosen, die am Mittwoch zum Abschluss der zweitägigen Sitzung des Offenmarktausschusses der Fed (Federal Open Market Committee, FOMC) veröffentlicht wird, genau ansehen.

Die Fed veröffentlicht bei jedem zweiten FOMC-Treffen neue Wirtschaftsprognosen, was bedeutet, dass die letzten aus dem Dezember stammen. Die Anleger werden nach einer Erhöhung der Wachstums- oder Inflationsprognosen Ausschau halten, jetzt, nachdem das Covid-Hilfspaket beschlossen wurde.

Sie werden auch überprüfen, ob der so genannte Dot-Plot der Zinserwartungen der FOMC-Mitglieder dahingehend angepasst wurde, dass eine Zinserhöhung vor Ende 2023 möglich wird.

Viele Ökonomen glauben jedoch, dass die Zinsprognosen nicht ganz der Wahrheit entsprechen werden, weil die Ausschussmitglieder vermeiden wollen, die Märkte noch nervöser zu machen.

Der wahrscheinlichste Ausgang ist, dass das FOMC die Geldpolitik stabil hält und Powell seine Beteuerungen wiederholt, dass eine nachhaltige, integrative Beschäftigung Priorität hat und keine signifikante Inflation in Sicht ist.

Tatsächlich begrüßen die geldpolitischen Entscheidungsträger der Fed einen moderaten Anstieg der Inflation und die damit verbundenen höheren Zinssätze, solange die Erwartungen "verankert" bleiben.

Und das ist der Haken an der Sache. Die Fed hat lange und intensiv über die Inflation nachgedacht und beschlossen, sich keine Sorgen mehr zu machen. Das Problem ist, dass die Fed ihre Politik ändern kann, nicht aber die Naturgesetze der Finanzwirtschaft.

Die Finanzkrise von 2008/09 hatte anscheinend der Inflation den Rücken gebrochen, aber jetzt stellen die außerordentlichen monetären und fiskalischen Maßnahmen zur Bekämpfung der Pandemiefolgen eine weitere beispiellose Situation dar, von der einige befürchten, dass sie die Inflation wieder zum Leben erwecken wird.

Keine geringere Autorität als Finanzministerin Janet Yellen, eine ehemalige Fed-Vorsitzende und versierte Ökonomin, sagte am Sonntag, dass die Inflation im Zuge des Stimulus durchaus steigen könnte, aber sie ist zuversichtlich, dass dies ein vorübergehendes Phänomen sein wird und das Risiko, dass die Preise davon galoppieren, gering ist.

Andere Ökonomen sind sich da nicht so sicher. Der ehemalige Finanzminister Larry Summers warnte vor kurzem, dass die Inflationserwartungen mit dem beispiellosen Konjunkturprogramm stark steigen könnten.

Harvard-Ökonom Robert Barro befürchtet, dass "schwache geldpolitische Entscheidungsträger" riskieren, die vom ehemaligen Fed-Vorsitzenden Paul Volcker aufgebaute Reputation zu verschleudern, als dieser die Inflation Anfang der 1980er Jahre mit drakonischen Zinserhöhungen zähmte.

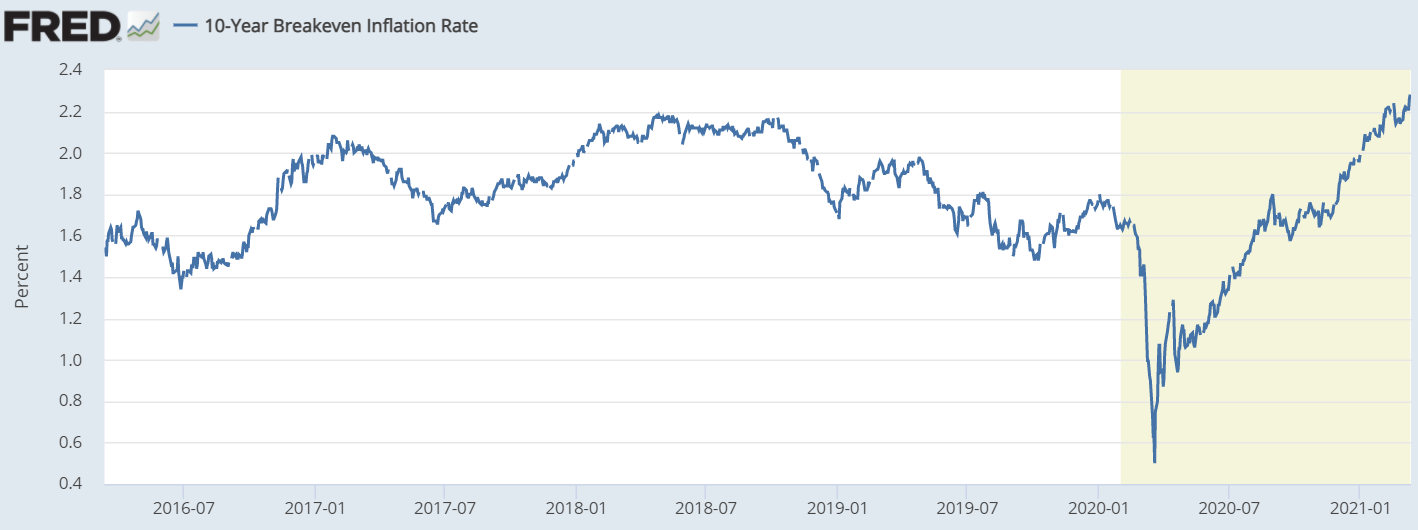

Quelle: Federal Reserve Bank of St. Louis

Das Standardmaß für marktbasierte US-Inflationserwartungen - die Zinsdifferenz zwischen nominalen und inflationsgeschützten 10-Jahresanleihen - erreichte letzte Woche 2,3% und damit sein höchstes Niveau seit fast acht Jahren.

Die Pflicht der Fed, bei Bedarf entschlossene Maßnahmen zu ergreifen, ist der Anker der Inflationserwartungen, und es wächst die Sorge, dass die Bereitschaft dazu schwankt und der Anker sich löst.

Powell könnte am Mittwoch diese Sorgen ausräumen, wenn er die Absicht der Fed bekräftigt, vorsichtig zu bleiben und schnell zu handeln, wenn die Erwartungen davonlaufen. Wenn er zu diesem Thema schweigt, würde dies Bände sprechen.