Am vergangenen Donnerstag hatten wir bereits vermutet:

„Nach den heutigen PPI-Daten würden wir uns nicht wundern, wenn Fed-Beamte am Wochenende eine Story im Wall Street Journal platzieren. Vielleicht etwas wie: ‚Fed-Vertreter könnten nach heißer Inflationslage eine Zinspause in Betracht ziehen.‘“

Wir lagen nicht ganz daneben. Nick Timiraos, der Top-Fed-Reporter des Wall Street Journals, veröffentlichte heute nach Mitternacht einen Artikel mit dem Titel „The Fed’s Game Plan on Interest-Rate Cuts Keeps Shifting“ (Die Strategie der Fed bei Zinssenkungen ändert sich ständig). Der Untertitel verrät, worauf es ankommt:

„Investoren erwarten diese Woche weithin die dritte Zinssenkung in Folge. Vertreter der Fed sind jedoch bereit, das Tempo zu drosseln – oder die Zinssenkungen nach diesem Schritt sogar ganz zu stoppen.“

Ein weiteres Zurückfahren des Leitzinses am kommenden Mittwoch ist damit keineswegs vom Tisch. Sollte das FOMC für eine Senkung stimmen, könnten allerdings mehrere Dissidenten auftreten. Ihr Argument dürfte klar sein: Der aktuelle Leitzins ist angesichts einer robusten Wirtschaft, zäher Inflation und rekordhoher Preise für Aktien, Immobilien, Bitcoin und Gold nicht restriktiv genug.

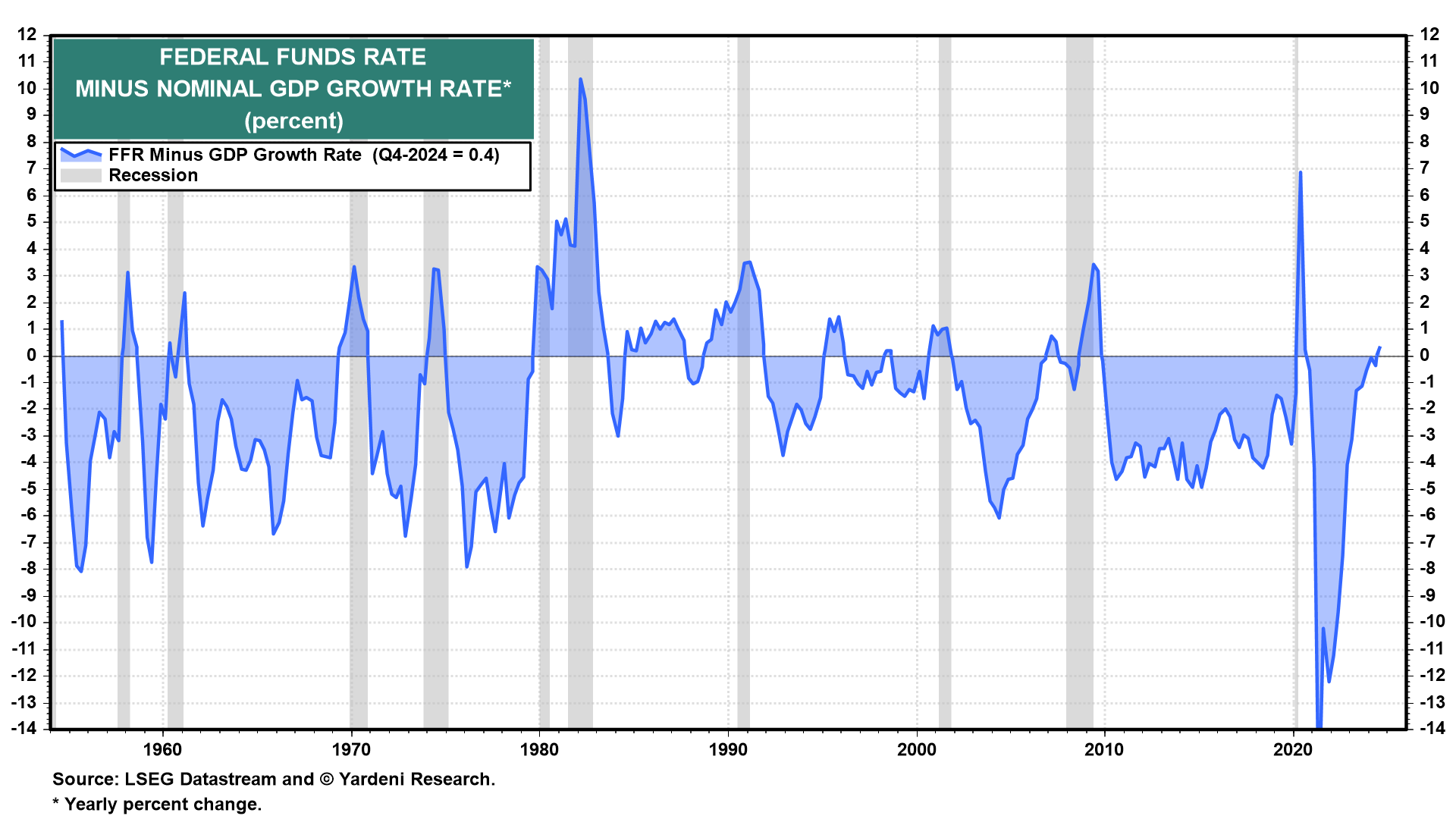

Und damit liegen sie vermutlich richtig. Wir verwenden einen simplen Ansatz, um zu prüfen, ob die Geldpolitik restriktiv ist: Rezessionen treten häufig dann auf, wenn der Fed-Leitzins das nominale BIP-Wachstum übersteigt.

Aktuell? Der Spread zwischen dem Leitzins und dem nominalen BIP-Wachstum ist fast gleich null – also weit entfernt von einer straffen Geldpolitik.

Ein ähnlicher Test lässt sich mit der Rendite der 10-jährigen US-Staatsanleihe durchführen. In den inflationären 1960er- und 1970er-Jahren waren die „Bond Vigilantes“ (Marktwächter der Anleihenmärkte) zu entspannt und ließen die Inflation lange ungebremst laufen. In den 1980er- und 1990er-Jahren traten sie dafür umso stärker auf die Bremse.

Interessant ist: Seit der Pandemie liegt der Spread zwischen Anleiherendite dem nominalen BIP-Wachstum konstant im negativen Bereich. Das bedeutet, dass auch der Anleihenmarkt derzeit keine restriktive Haltung zeigt.

Die Botschaft an die Fed? Ganz einfach: Chill. Weder der Leitzins noch die Anleiherenditen signalisieren eine übermäßig restriktive Geldpolitik. Vielleicht ist es also an der Zeit, die Pausetaste zu drücken.