Ich beobachte die Entwicklung der Corona-Zahlen aktuell mit Sorge. Schließlich hatte man aufgrund der Aussagen von Politikern und Experten mit einer steigenden Impfquote eigentlich erwartet, dass die Wellen der Vergangenheit in diesem Ausmaß nicht mehr wiederkehren würden. Doch inzwischen werden neue Höchstzahlen gemeldet.

Corona wird wieder zu einer Belastung für die Wirtschaft

Und diese sind natürlich auch eine zunehmende Gefahr für die Wirtschaft und damit letztlich auch für die Börsen. Dem aktuellen Google-Mobility-Report zufolge strömten jüngst bereits wieder rund 8 % weniger Kunden in Geschäfte, Restaurants und Cafés als zu normalen Zeiten. Bei Bahnen und Bussen lag das Minus mit etwa 10 % sogar noch etwas höher. Die Menschen sehen offenbar die zunehmende Gefahr einer Ansteckung und meiden Kontakte. Das wird zwar letztlich wieder die Corona-Zahlen drücken, doch dürften wieder Umsatzausfälle zu beklagen sein.

Experten sehen Gefahr einer leichten technischen Rezession

In diese Richtung äußerte sich gestern auch Commerzbank-Chefvolkswirt Jörg Krämer. Da Corona weiter die Konjunktur diktieren wird, rechne er für das laufende vierte Quartal mit einer Stagnation beim Bruttoinlandsprodukt (BIP), wobei sogar ein leichter Rückgang und mithin eine technische Rezession nicht auszuschließen sei.

Ähnlich schätzt die Aussichten ING-Chefvolkswirt Carsten Brzeski ein. „Wenn alles schiefgeht, könnten wir in eine ganz leichte technische Rezession abrutschen - also zwei Quartale mit negativem Wachstum“, sagte er laut Medienberichten. Im vierten Quartal dürfte wegen hoher Energiepreise und neuer Corona-Einschränkungen der Privatkonsum leiden. Hinzu kämen die bekannten Engpässe in der Industrie. Und im ersten Quartal 2022 werde es nicht viel besser sein, so der Ökonom.

Passend dazu räumte der Autozulieferer Continental (DE:CONG) ein, dass Lieferengpässe und steigende Rohstoffkosten auch im kommenden Jahr Spuren in der Bilanz hinterlassen werden. Zwar zeichne sich in den kommenden Monaten eine Entspannung ab, der Halbleitermangel und höhere Rohstoffpreise würden die Industrie aber voraussichtlich auch im gesamten Jahr 2022 belasten, teilte der DAX-Konzern vorgestern mit. Gestern bestätigte Daimler-Trucks diese Befürchtungen.

Auch die EU-Kommission sieht die steigenden Corona-Infektionen, die höhere Inflation und anhaltende Lieferprobleme als Belastung für Wirtschaft und Verbraucher. Und der hohe Inflationsdruck werde in der Euro-Zone wohl im kommenden Jahr nur leicht nachlassen.

Notenbank scheint zunehmend hinter der Kurve

Hoffentlich setzt sich diese Erkenntnis auch bei den Notenbanken bald stärker durch. Denn diese sorgen mit ihrer noch kaum gebremsten Liquiditätsflut aus meiner Sicht dafür, dass die aktuellen Risiken im Markt nicht ausreichend berücksichtigt werden, was insbesondere für die US-Märkte gilt. Und man erhält zunehmend den Eindruck, dass die Notenbank „hinter die Kurve“ gerät, die Notenbank also den Inflationsanstieg unterschätzt.

Denn laut einer Umfrage der Europäischen Zentralbank (EZB) stellen sich Verbraucher in der Euro-Zone auf einen deutlich erhöhten Preisdruck ein. Im Mittel erwarteten sie im Oktober für die nächsten zwölf Monate eine Preissteigerungsrate von 3 %. Das ist deutlich über dem EZB-Ziel von 2 %. Erst binnen drei Jahren soll sich den Erwartungen der Konsumenten zufolge die Rate wieder bei 2 % einpendeln. Die rund 10.000 befragten Verbraucher aus 6 Ländern haben damit eine tendenziell höhere Inflationserwartung als die EZB, die nach wie vor von einem pandemiebedingt nur vorübergehenden Preisschub ausgeht.

A self-fulfilling prophecy

Das Problem an der Sache ist, dass gerade dann, wenn Verbraucher eine höhere Inflation erwarten, sich diese oft zu einer selbsterfüllenden Prophezeiung (englisch: self-fulfilling prophecy) entwickelt. Denn wenn geplante Käufe in Erwartung steigender Preise vorgezogen werden, lässt dies die Preise durch die höhere Nachfrage steigen, was letztlich zu einer höheren Inflation führt.

Die EZB sollte die Ergebnisse aus der im Fachjargon als „ECB Consumer Expectations Survey (CES)“ bekannten Befragung, die im Rahmen der Transparenzoffensive der Notenbank nun erstmals veröffentlicht wurde, also sehr ernst nehmen. Ansonsten könnte sie irgendwann gezwungen sein, die Zügel zur Inflationsbekämpfung stärker anzuziehen, was dann die Wirtschaft abwürgen könnte.

DAX-Anleger weiterhin zögerlich

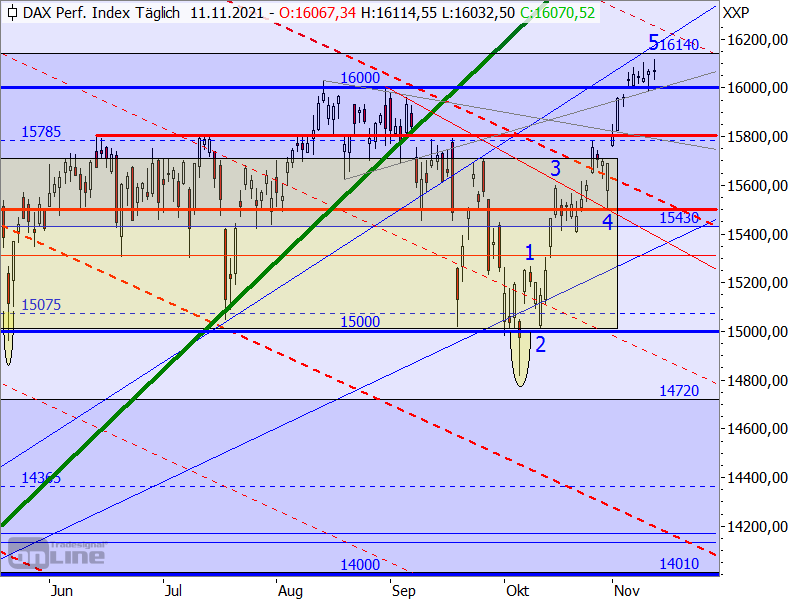

DAX-Anleger zeigen sich jedenfalls derzeit merklich zögerlicher als US-Anleger. Zwar kletterte der deutsche Leitindex zum vierten Mal in sechs Tagen auf ein neues Rekordhoch, doch lag dieses erneut nur wenige Zähler oberhalb der vorherigen.

Es bleibt damit die Gefahr, dass mit dem Abarbeiten der Rechteckgrenze bei 16.140 Punkten als aktuelles Kursziel der Target-Trend-Methode der 5-gliedrige Aufwärtstrend (blaue Ziffern im Chart) endet und es zu einem Rücksetzer kommt, mit dem sich die neuen Hochs als Fehlsignale entpuppen.

Dazu passt auch das kleinteilige Kursgeschehen im DAX. Denn in dem moderaten und engen Anstieg der vergangenen Tage (grüner Trendkanal im folgenden Chart) könnte man eine Art „ending triangle“ sehen, also eine Formation, die am Ende eines Trends auftaucht.

Häufig folgt darauf eine dynamische Gegenbewegung. Sollte es also bald zu einem schnellen Rutsch unter die 16.000er Marke kommen, wäre ein Ausstieg aus Long-Positionen sinnvoll. Dann könnte man diese wahrscheinlich bald zu günstigeren Kursen zurück ins Depot holen. Es gilt also weiterhin der Rat, Gewinne mitzunehmen oder diese enger abzusichern.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus