Will die Fed die Märkte von der ultralockeren Geldpolitik abbringen? So lautet eine hochinteressante These von Alastair Crooke in einem Blogbeitrag der Strategic Culture Foundation. Um es auf den Punkt zu bringen:

"Durch Zinserhöhungen könnte die Fed den Versuch unternehmen, die Konjunkturblase in den USA kontrolliert zum Platzen zu bringen. Die Leitzinserhöhungen werden den "Inflationsdrachen" nicht erschlagen (dazu müssten die Zinsen sehr viel höher sein). Das eigentliche Ziel ist es, die allgemeine 'Abhängigkeit' vom Billig-Geld zu stoppen."

Dieses Urteil hat es in sich. Sollte dies der Fall sein, so hätte dies umfassende Konsequenzen für die Wirtschaft und die Finanzmärkte im nächsten Jahrzehnt. Angesichts der Auswirkungen auf die Renditen an den Finanzmärkten im vergangenen Jahrzehnt ist das von zentraler Bedeutung.

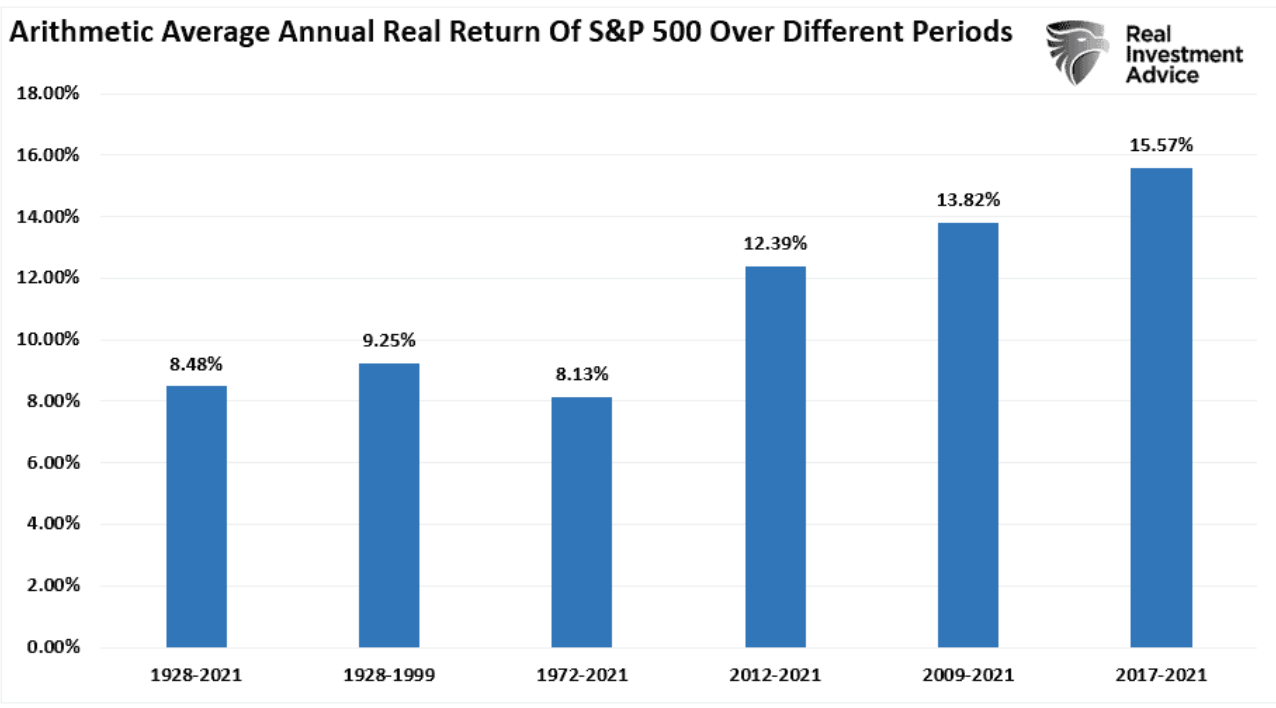

"Die folgende Grafik zeigt die durchschnittlichen jährlichen inflationsbereinigten Gesamtrenditen (einschließlich Dividenden) seit 1928. Dazu habe ich die Renditedaten von Aswath Damodaran, einem Professor der Stern School of Business an der New York University, verwendet. Das Schaubild zeigt, dass der Markt von 1928 bis 2021 eine inflationsbereinigte Rendite von 8,48 % erzielte. Nach der Finanzkrise im Jahr 2008 stiegen die Renditen in den verschiedenen Zeiträumen jedoch um durchschnittlich vier Prozentpunkte."

Diese überdurchschnittlichen Renditen lassen sich auf die fiskalpolitischen Interventionen der Fed und der Regierung in dieser Zeit zurückführen. Im Anschluss an die Finanzkrise griff die Federal Reserve immer dann ein, wenn der Markt ins Straucheln geriet oder wenn der "Vermögenseffekt" gefährdet war.

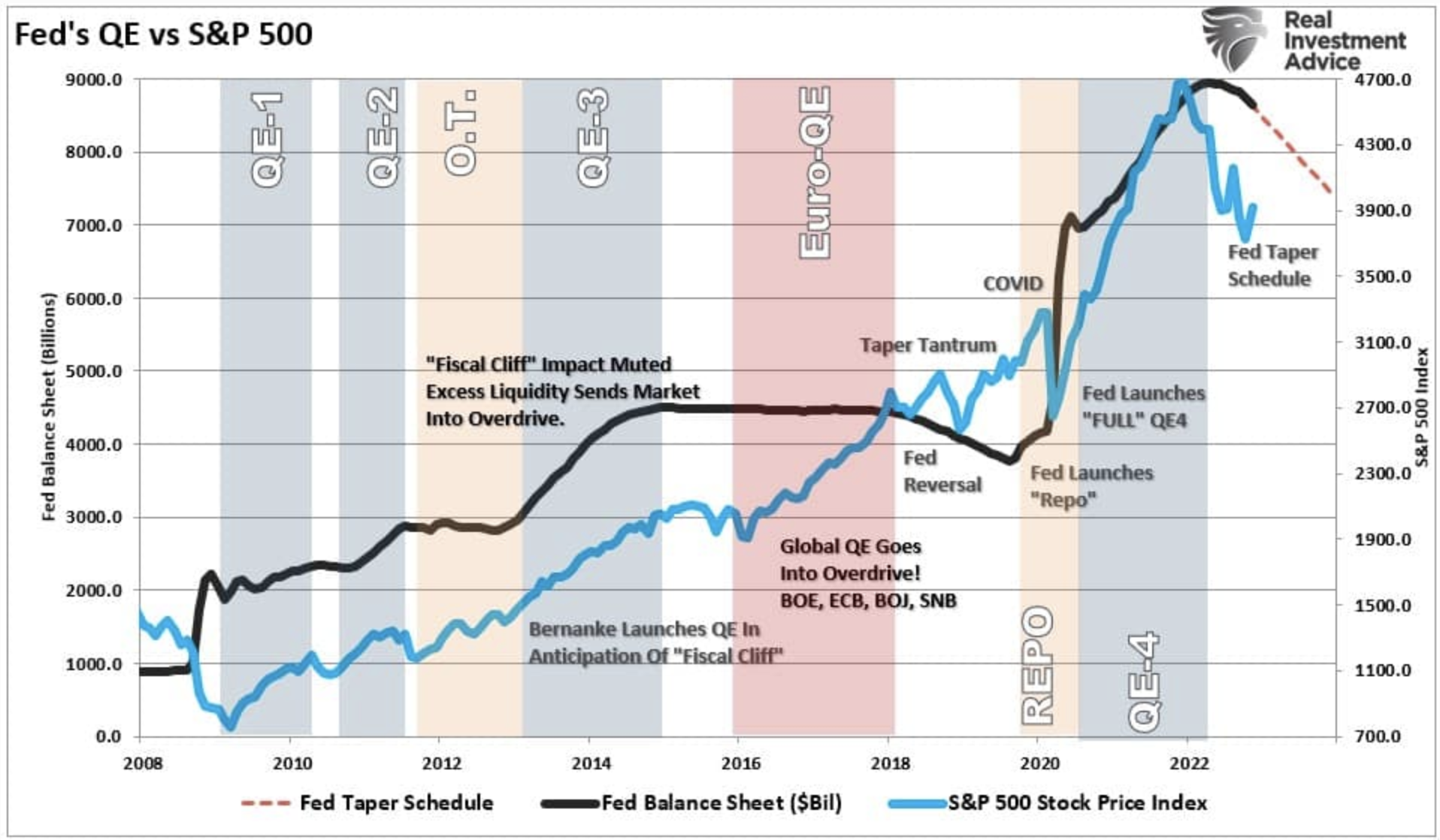

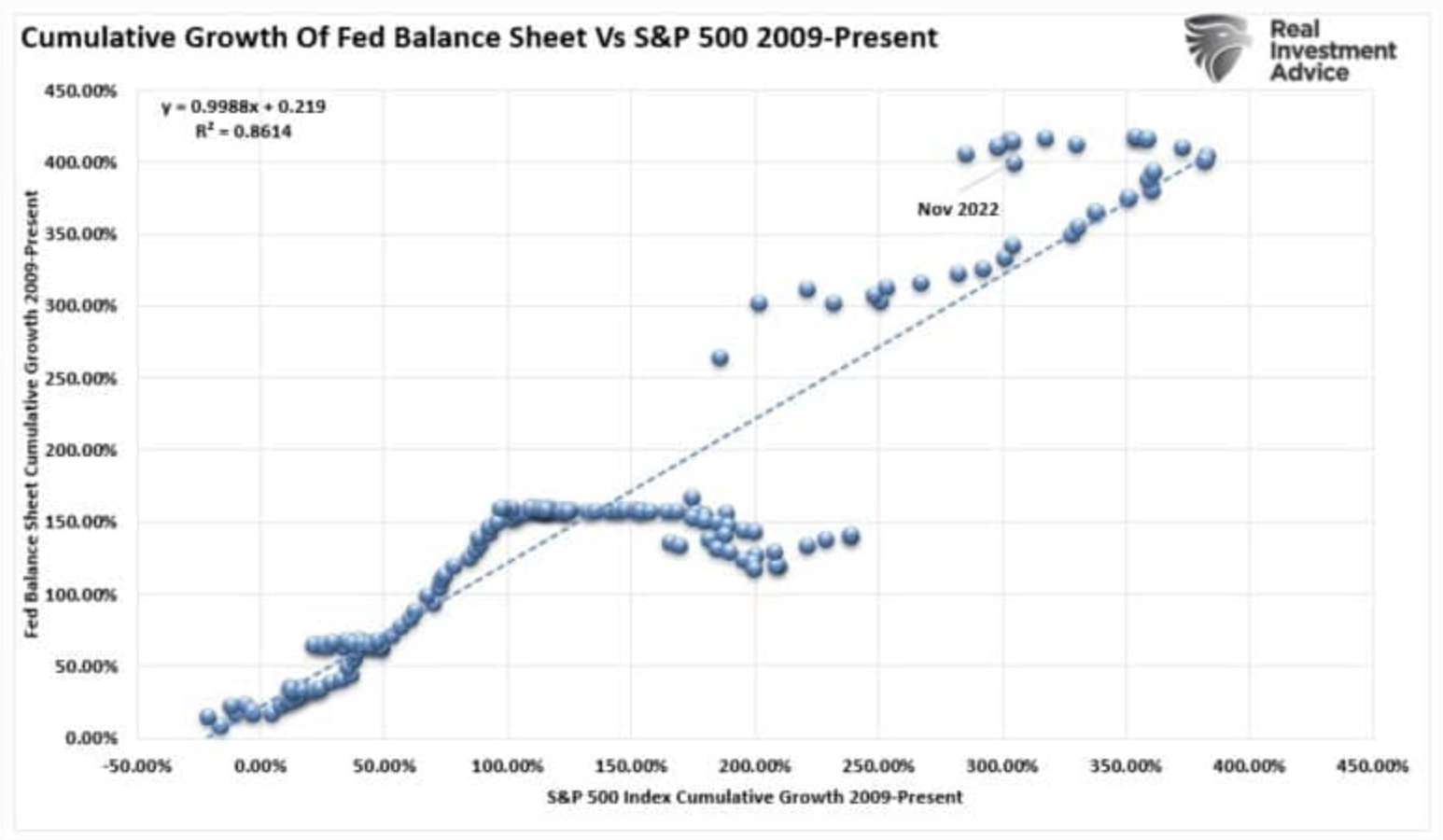

Viele meinen, die geldpolitischen Interventionen der Federal Reserve hätten keinen Einfluss auf die Finanzmärkte. Die Korrelation zwischen beiden ist jedoch extrem hoch.

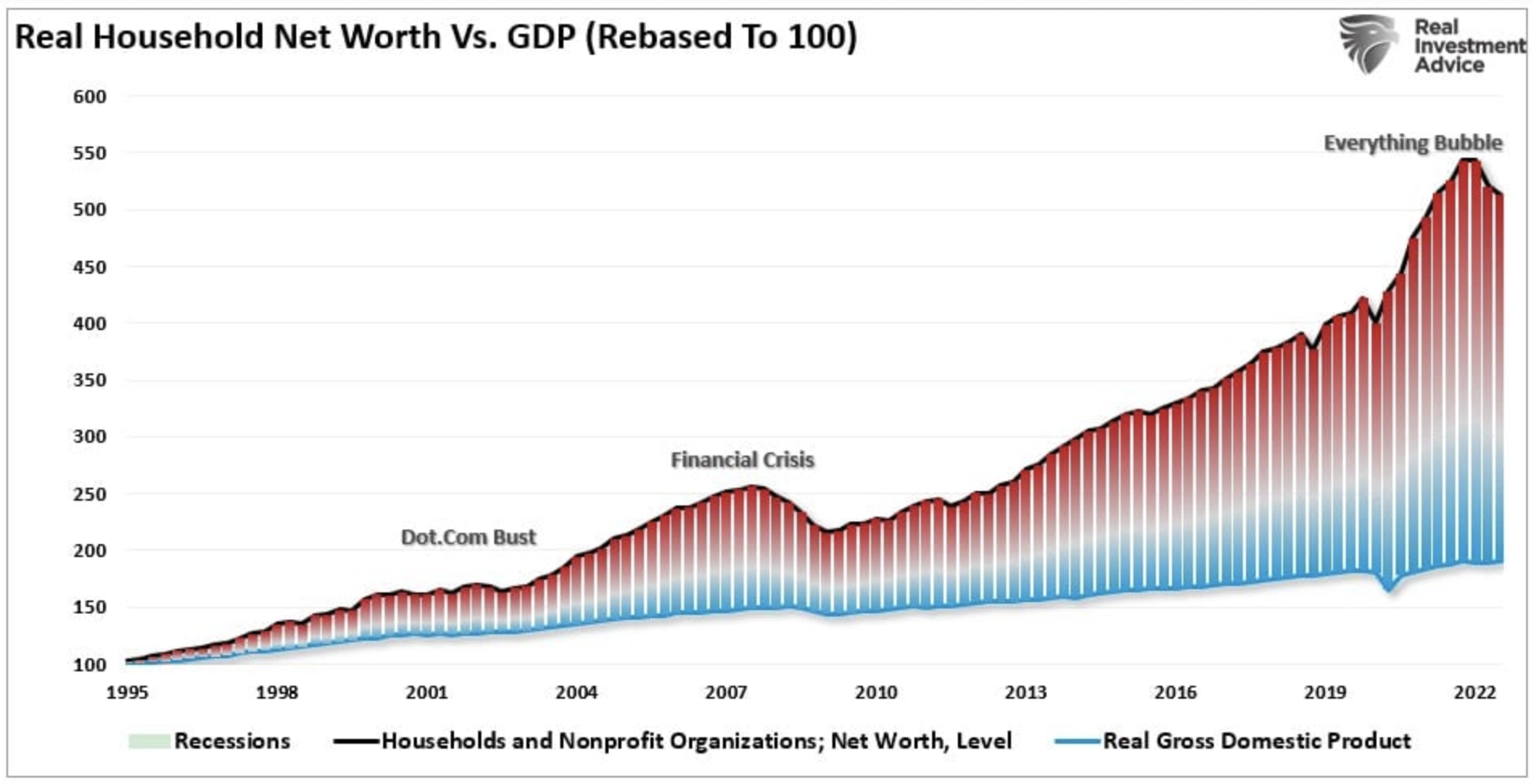

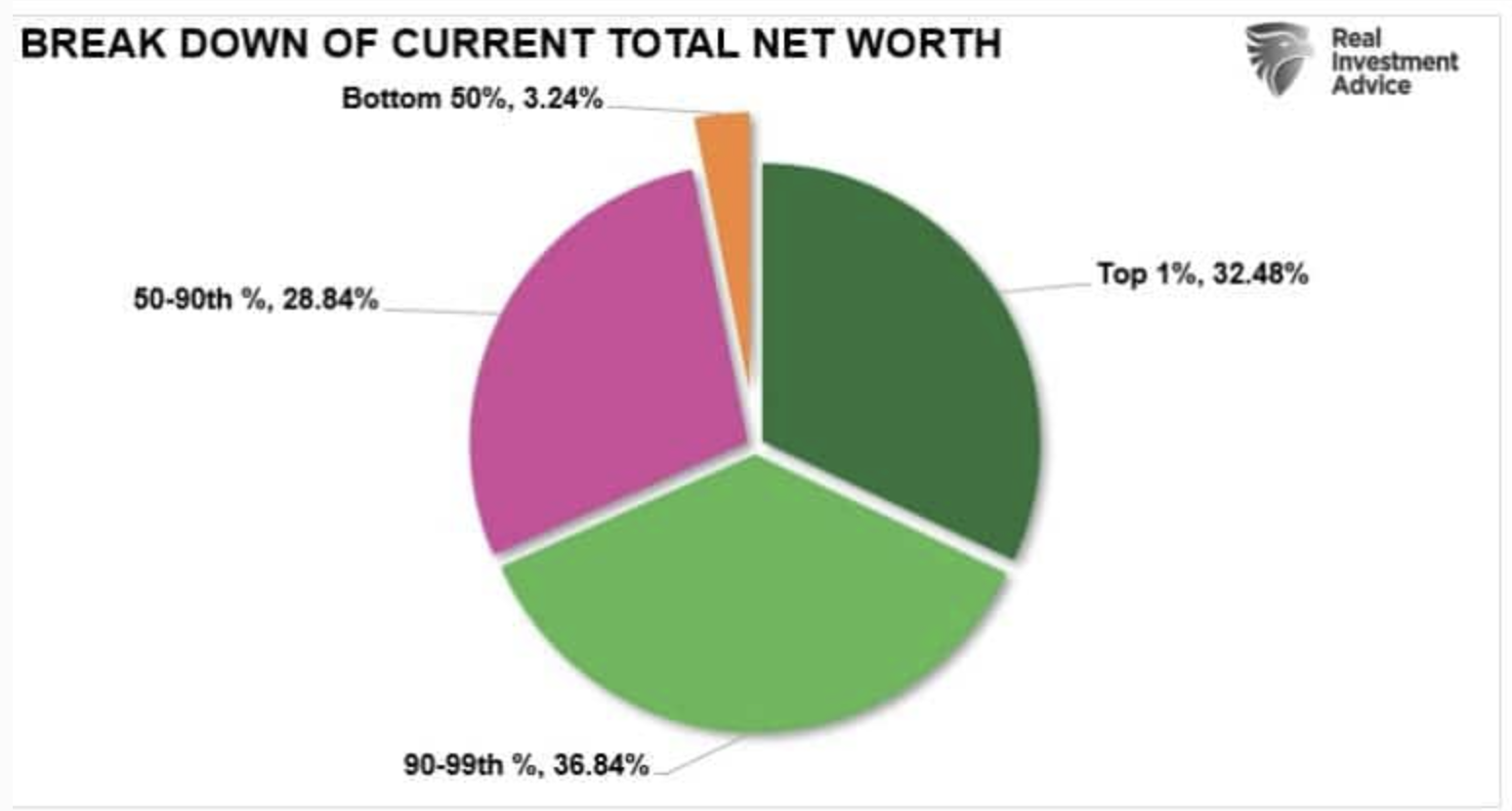

Das Ergebnis von mehr als einem Jahrzehnt ungezügelter geldpolitischer Experimente hat zu einem massiven Wohlstandsgefälle in den USA geführt, das in den Mittelpunkt der politischen Landschaft gerückt ist.

Es ist nicht nur die massive Expansion des Reinvermögens der Haushalte seit der Finanzkrise, die problematisch ist. Das Problem ist, dass sich fast 70 % dieses Nettovermögens der Haushalte auf die obersten 10 % der Einkommensempfänger konzentriert haben.

Es war vermutlich nicht die Absicht der Fed, eine solch massive Vermögensumverteilung zu provozieren. Es war jedoch das Ergebnis ihres großen geldpolitischen Experiments.

Pawlows großes Experiment

Die klassische Konditionierung (auch bekannt als Pawlowsche Konditionierung oder Reaktionskonditionierung) bezieht sich auf ein Lernverfahren, bei dem ein starker Reiz (z. B. Nahrung) mit einem zuvor neutralen Reiz (z. B. einer Glocke) kombiniert wird. Pawlow entdeckte, dass die Hunde, als er den neutralen Reiz präsentierte, in Erwartung des starken Reizes zu sabbern begannen, ohne dass der unbedingte Stimulus gezeigt wird. Dieser Lernprozess resultiert aus der psychologischen "Kopplung" der Reize.

Diese Konditionierung ist das, was den Anlegern im letzten Jahrzehnt widerfahren ist.

2010 stellte der ehemalige Fed-Chef Ben Bernanke den Finanzmärkten den "neutralen Stimulus" vor. Er ergänzte dazu den Aufgabenbereich der Fed um ein "drittes Mandat" - die Schaffung des "Vermögenseffekts".

"Dieser Ansatz hat die finanziellen Bedingungen in der Vergangenheit gelockert und scheint auch jetzt wieder wirksam zu sein. Die Aktienkurse stiegen, und die Langfristzinsen sanken, als die Marktteilnehmer begannen, diese zusätzlichen Maßnahmen zu erwarten. Lockere finanzielle Bedingungen fördern das Wirtschaftswachstum. So werden beispielsweise niedrigere Hypothekenzinsen das Wohnen erschwinglicher machen und mehr Hausbesitzern die Möglichkeit zur Refinanzierung geben. Niedrigere Zinsen für Unternehmensanleihen werden Investitionen fördern. Und höhere Aktienkurse werden das Vermögen der Verbraucher steigern und das Vertrauen stärken, was wiederum die Ausgaben ankurbeln kann. Höhere Ausgaben werden zu höheren Einkommen und Gewinnen führen, die in einem positiven Kreislauf das Wirtschaftswachstum weiter unterstützen werden.

- Ben Bernanke, Washington Post Op-Ed, November 2010

Damit die Konditionierung funktioniert, muss auf den "neutralen Stimulus", wenn er präsentiert wird, immer wieder der "starke Stimulus" folgen, damit die "Kopplung" zustande kommt. Mit jeder neuen Runde der "quantitativen Lockerung" durch die Fed, die den "neutralen Stimulus" darstellt, stieg der Aktienmarkt an, was den "potenten Stimulus" repräsentiert.

Beweis für die erfolgreiche Kopplung

Zwölf Jahre und 400 % Kursgewinn später war die "Kopplung" abgeschlossen. Das ist der Grund, warum die Anleger jetzt von einem Konjunkturbericht und einer Fed-Sitzung zur nächsten eilen, in Erwartung des "Läutens der Glocke".

Wie bereits erwähnt, besteht das Problem darin, dass trotz der massiven Ausweitung der Fed-Bilanz und des sprunghaften Anstiegs der Vermögenspreise nur verhältnismäßig wenig in eine breitere wirtschaftliche Prosperität mündete.

Das Problem ist, dass das "Transmissionssystem" der Geldpolitik nach der Finanzkrise kollabiert ist.

Anstatt dass die Liquidität durch das System floss, blieb sie in den Institutionen und bei den Superreichen, die über "investierbares Vermögen" verfügten, hängen. Diese Programme haben jedoch nicht dazu beigetragen, die unteren 90 % der Amerikaner zu unterstützen, die von Gehaltsscheck zu Gehaltsscheck leben.

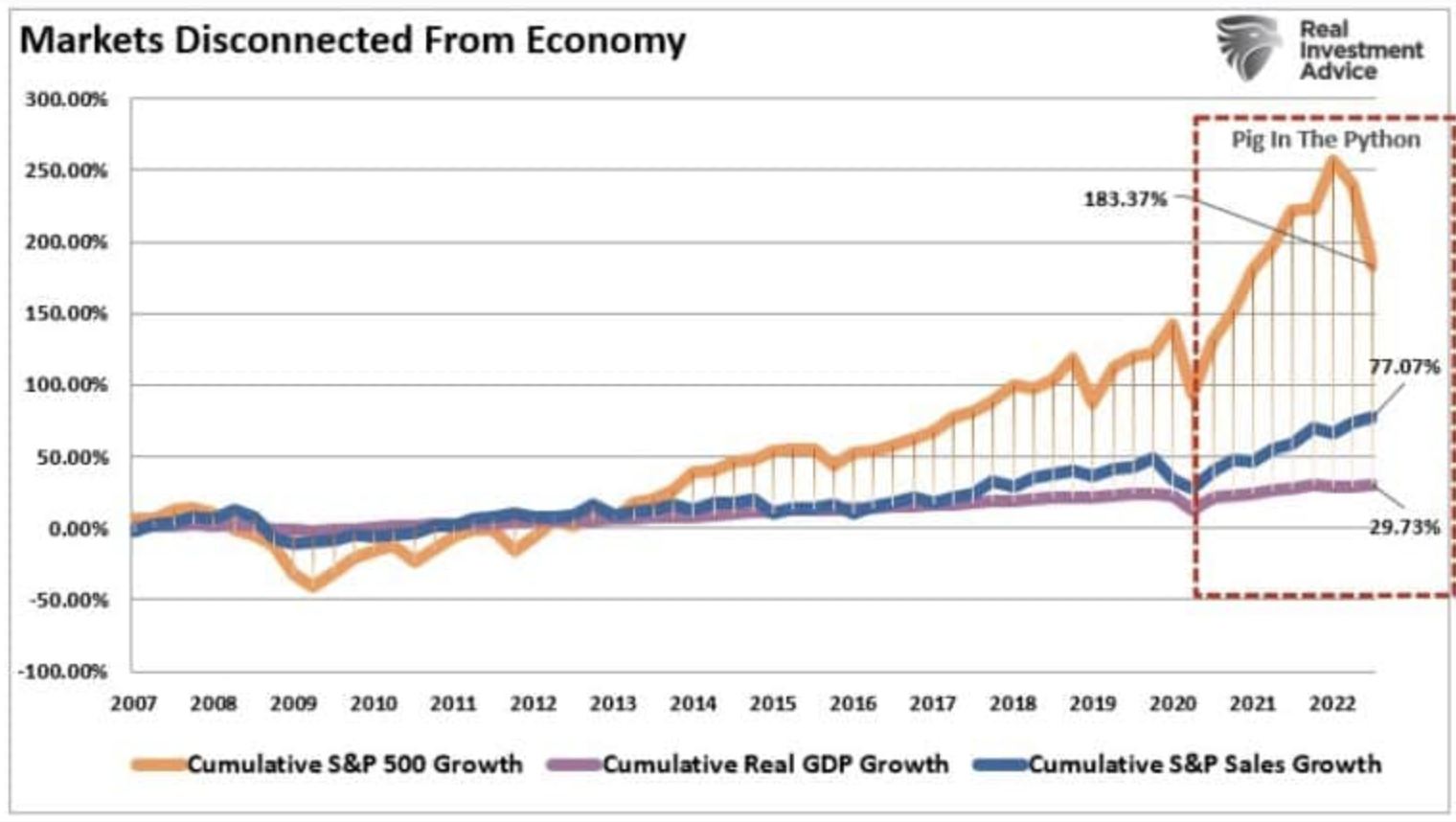

Dass sich die Liquiditätsschwemme nicht in Wirtschaftswachstum niederschlug, zeigt die nachstehende Grafik. Während der Aktienmarkt seit dem Höchststand von 2007 um mehr als 180 % gestiegen ist, betrug dieser Anstieg der Vermögenspreise mehr als das 6-fache des realen BIP-Wachstums und das 2,3-fache des Wachstums der Unternehmenseinnahmen. (Ich habe in der nachstehenden Grafik das Umsatzwachstum verwendet, da es nicht so stark manipuliert werden kann).

Da die Preise von Vermögenswerten das Wirtschafts- und Einkommenswachstum widerspiegeln sollten, ist eine solche Diskrepanz ein Anzeichen für ein eher systembedingtes Problem. Problematisch wird es natürlich, wenn sie versuchen, den Prozess umzukehren.

Die große Umkehrung

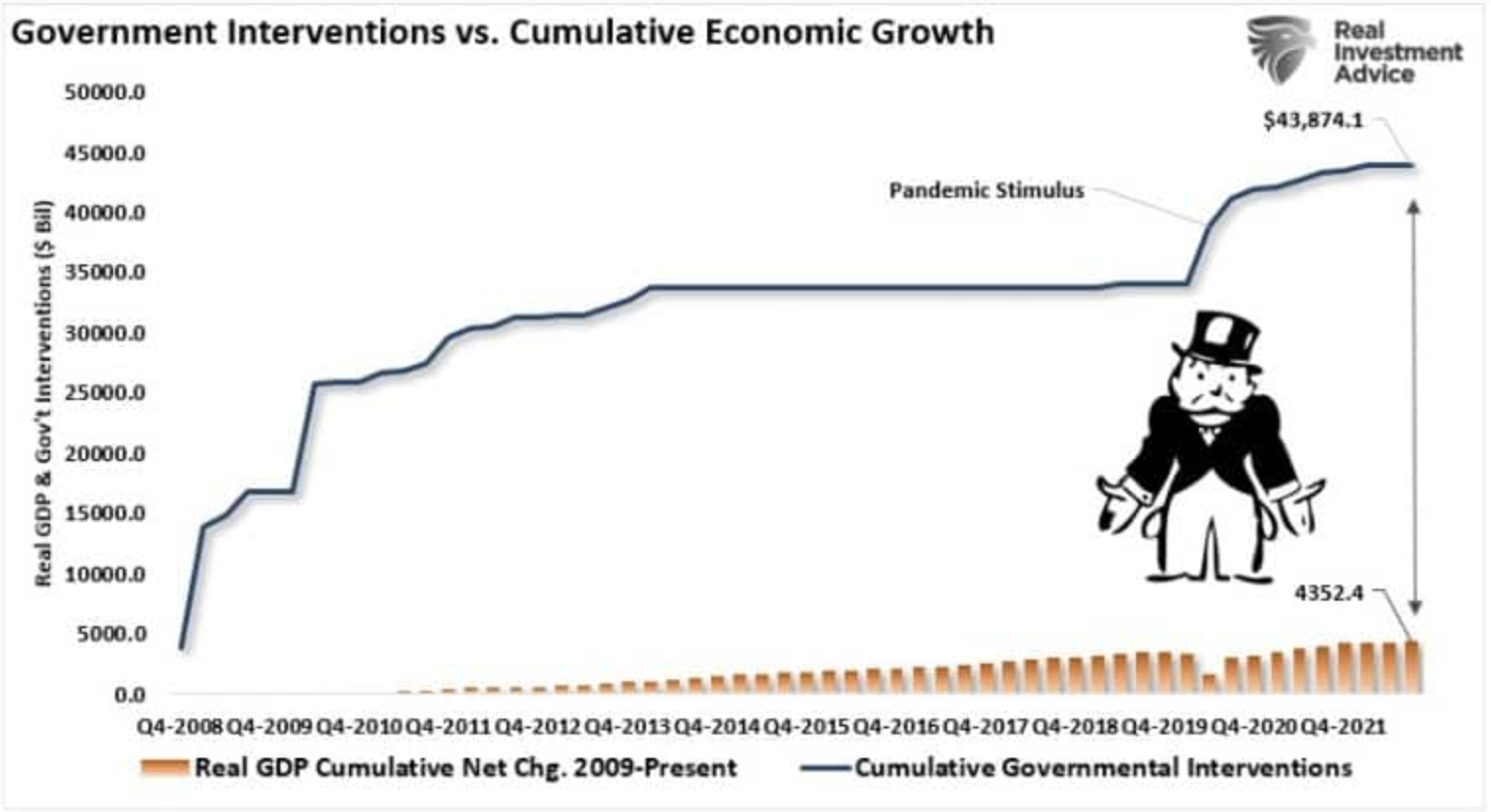

Die nachstehende Grafik fasst das Ausmaß des aktuellen Problems der Fed zusammen.

Von der Rettung von Bear Stearns bis hin zu HAMP, HARP, TARP und einer Unzahl anderer staatlicher Rettungsaktionen, zusammen mit Nullzinsen und einer massiven Ausweitung der Fed-Bilanz, gab es ungefähr 10 Dollar an geldpolitischen Interventionen für jeden Dollar Wirtschaftswachstum.

Jetzt muss die Federal Reserve herausfinden, wie sie die Märkte von ihrem "Lebenselexier" entwöhnen und wieder zu organischem Wachstum zurückführen kann. Die Konsequenz der Rücknahme der Unterstützung sollte offensichtlich sein, wie Crooke anmerkt.

"Vielleicht kann die Fed die psychologische Abhängigkeit mit der Zeit durchbrechen, aber die Aufgabe sollte nicht unterschätzt werden. Ein Marktstratege drückte es so aus: "Das neue operative Umfeld ist für jeden heute lebenden Anleger völlig fremd. Wir müssen uns also von einer Vergangenheit lösen, die es nicht mehr gibt, und unvoreingenommen vorgehen.

Die Zeit der Nullzinsen, der Nullinflation und der quantitativen Lockerung war eine historische Anomalie - absolut außergewöhnlich. Und sie geht zu Ende (im Guten wie im Schlechten)."

Logischerweise kann das Ende von Pawlows großem "monetären Experiment" nicht zum Besseren ausfallen. Sobald der gekoppelte Stimulus aus dem Markt verschwindet, müssen die zukünftigen Renditen zu der einfachen Mathematik von Wirtschaftswachstum plus Inflation und Dividenden zurückkehren. So verhielt es sich mit den Renditen zwischen 1900 und 2008.

In einer Welt, in der die Fed eine Inflation von 2 % anstrebt, sollte das Wirtschaftswachstum 2 % betragen, und wir können davon ausgehen, dass die Dividenden bei 2 % bleiben. Diese Rechnung ist einfach:

2 % BIP + 2 % Dividende - 2 % Inflation = 4 % annualisierte Rendite.

Das ist weit entfernt von den 12 % Rendite, die in den letzten 12 Jahren erzielt wurden. Aber das ist die Folge der Entwöhnung der Märkte vom jahrelangen geldpolitischen Wahnsinn.

Selbstverständlich hat dies auch eine positive Seite.

"Wenn Jay Powell den Fed Put bricht und dem Privatkapital die unfairen Möglichkeiten nimmt, das System zu vergewaltigen und zu plündern, wird er endlich die Einkommensungleichheit in Amerika angehen." - Danielle DiMartino-Booth

Letztlich lässt sich das Problem nicht schmerzfrei beheben. Natürlich ist es nie einfach, eine Abhängigkeit von einer beliebigen Substanz zu durchbrechen. Die Hoffnung ist, dass der Entzug den Patienten nicht umbringt.