Kolumne von Markus Blaschzok am 13. August 2019

Der Goldpreis durchschlug vergangene Handelswoche die Marke von 1.500$, nachdem dieser in den letzten beiden Monaten um über 200$ anstieg. Gold in Euro erreichte am Freitag ein Hoch von 1.349€ je Feinunze, was nur noch 37€ von einem neuen Allzeithoch entfernt lag. In 73 Ländern notiert das monetäre Edelmetall bereits auf einem Allzeithoch und zeigt, dass sich fundamental etwas verändert hat.

Ursache des Anstiegs sind viele exogene politische Faktoren, die in den vergangenen Wochen nacheinander die Märkte trafen, sodass sich die Einschätzung der Investoren zur Entwicklung der Weltwirtschaft sowie zur Geldpolitik veränderte. Der primäre Treiber war der Handelskrieg gegen China und weitere Länder, was die Angst vor einer weltweiten Rezession schürte. Diese Befürchtung ist angesichts des aktuell längsten Konjunkturaufschwungs in der Geschichte folgerichtig und zwang die Notenbanken weltweit zu einer radikalen Änderung in der Geldpolitik. Mit dem Anstieg des Goldpreises haben die Märkte nun drei Zinssenkungen in den USA für dieses Jahr eingepreist sowie eine bevorstehende neue Runde quantitativer Lockerungen durch die Europäische Zentralbank.

Der letztwöchige Anstieg wurde durch Trumps Ankündigung neuer Zölle gegen China ausgelöst, nachdem die US-Notenbank am Tag zuvor die Zinsen um nur 25 Basispunkte gesenkt hatte. Der US-Aktienmarkt crashte daraufhin um 8% binnen sechs Handelstagen, was eine Flucht in Anleihen und Gold auslöste, wobei die Renditen für zehnjährige US-Staatsanleihen auf 1,75% fielen. Die Märkte sind weiterhin im Krisenmodus, was die deutschen Bundesanleihen klar zeigen. Diese rentieren erstmals in der Geschichte alle mit negativen Zinsen. Selbst bei einem 30-jährigen Kredit an die Regierung in Form einer Bundesanleihe erhält man am Ende der Laufzeit nominal weniger zurück, als man ursprünglich verliehen hatte. Berücksichtigt man jedoch die Abwertung des Euros über 30 Jahre, so dürfte es sich um einen Totalverlust handeln.

Diese Gleichung verstehen langsam immer mehr Investoren und Fondsmanager. In einer Rezession werden sinkende Unternehmensgewinne die Aktienmärkte real einbrechen lassen und da Staatsanleihen aufgrund ihrer Negativrendite nur noch garantierte Verluste bei hohen Risiken liefern, müssen die Fondsmanager Gold zum Schutz vor Inflation und mangels Alternativen mit in ihr Portfolio aufnehmen. Dies belegen die stark gestiegenen Bestände der physisch hinterlegten Gold-ETFs, die sich allein in den letzten beiden Monaten um 178 Tonnen erhöhten. Entgegen dem Trend der letzten Jahre waren im Juli jedoch die Amerikaner die stärksten ETF-Käufer mit 42,5 Tonnen, während die Europäer nur 7,5 Tonnen hinzukauften. Dies belegt die Erosion des Glaubens an eine weiterhin starke US-Wirtschaft und einem langsam beginnenden Wechsel im Sentiment bei den Amerikanern. Können die Bullen den Aktienmarkt nach zehn Jahren Hausse nun noch einmal zu neuen Hochs treiben oder werden die Bären das Ruder übernehmen und sich die Stimmung immer weiter eintrüben, bis die Rezession offiziell verkündet wird?

Eine jede Rallye oder Hausse erfolgt nach einem immer gleichen Muster. Wenn alle Bullen gekauft haben, dann gibt es keine neuen Käufer mehr und der Anstieg erreicht seinen Gipfel bzw. seinen Zenit. Eines haben die Bullen zu diesem Zeitpunkt immer gemeinsam – alle glauben, die Rallye würde sich immer weiter fortsetzen bis „to the moon!“. In der Regel folgt daraufhin immer ein Long Drop spekulativer Positionen der Bullen, die weitere Bullen mit nach unten ziehen und einen schnellen Abverkauf auslösen. Die Frage ist also nicht ob eine Korrektur nach starken Anstiegen kommt, sondern immer nur wann und wie stark diese ausfallen wird.

Trump scheint jedoch einen Plan mit seinem Handelskrieg zu verfolgen und er versucht womöglich die US-Notenbank absichtlich in Zugzwang bringen zu wollen. Die Märkte erwarten aktuell mit einer Wahrscheinlichkeit von 100% eine Zinssenkung um 25 Basispunkte im September und 14% des Marktes rechnen sogar mit einer Zinssenkung um 50 Basispunkte. Trump braucht für eine Wiederwahl stabile bzw. steigende Aktienmärkte und eine Verlängerung des Konjunkturzyklus bis in die nächste Amtszeit. Sollte ihm es irgendwie gelingen die Rezessionsängste noch einmal für einige Zeit zu zerstreuen, so dürfte sich der Angsttrade auflösen und das Goldilocks-Umfeld könnte ein letztes Mal erstarken, was den Goldpreis bis nach den Wahlen unter dem starken Widerstand bei 1.550$ je Feinunze halten könnte.

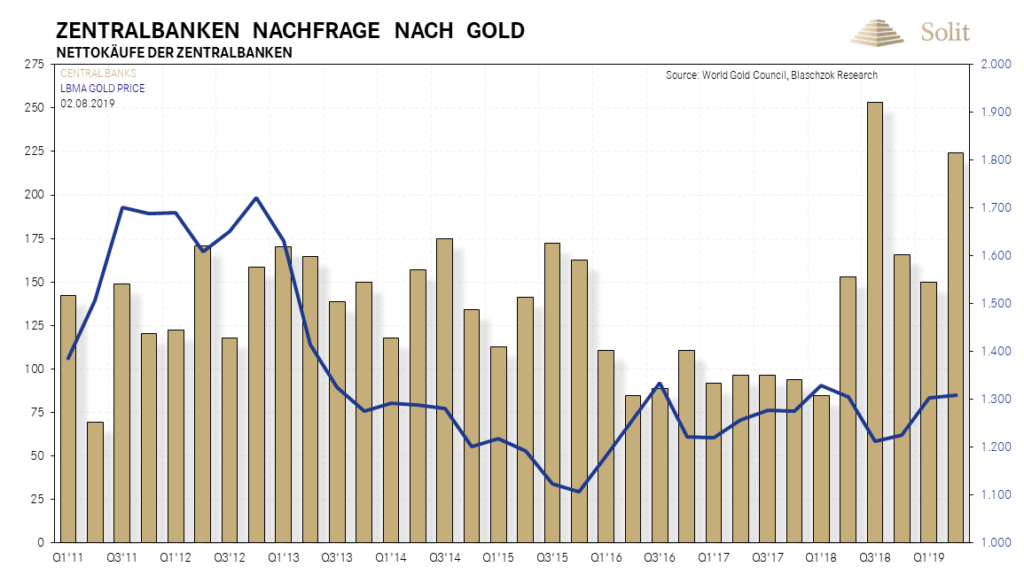

Auf der anderen Seite scheinen die westlichen Regierungen die Kontrolle über den Goldpreis langsam zu verlieren. Über fast sechs Jahre bildete sich ein Boden beim Goldpreis in US-Dollar aus und der Widerstand bei 1.350$ wurde nun letztlich durch die radikale Wende in der Geldpolitik überwunden. Die Zentralbanken der souveränen Staaten kauften im zweiten Quartal 374 Tonnen Gold und die westlichen Notenbanken scheinen dem, sowie der gestiegenen Investmentnachfrage, nicht mehr mit physischen Verkäufen bei Preisen unter 1.350$ begegnen zu können. Die Regierungen müssen den Preisanstieg nun gemächlich in Schritten zulassen, um mit weniger physischer Ware den weiteren Preisanstieg managen zu können, da die Bestände in den Tresoren FED sonst zu schnell abfließen würden. Die neue Goldhausse da ist, wie ich bereits im Januar, nach dem Wechsel in der Geldpolitik, verkündet hatte.

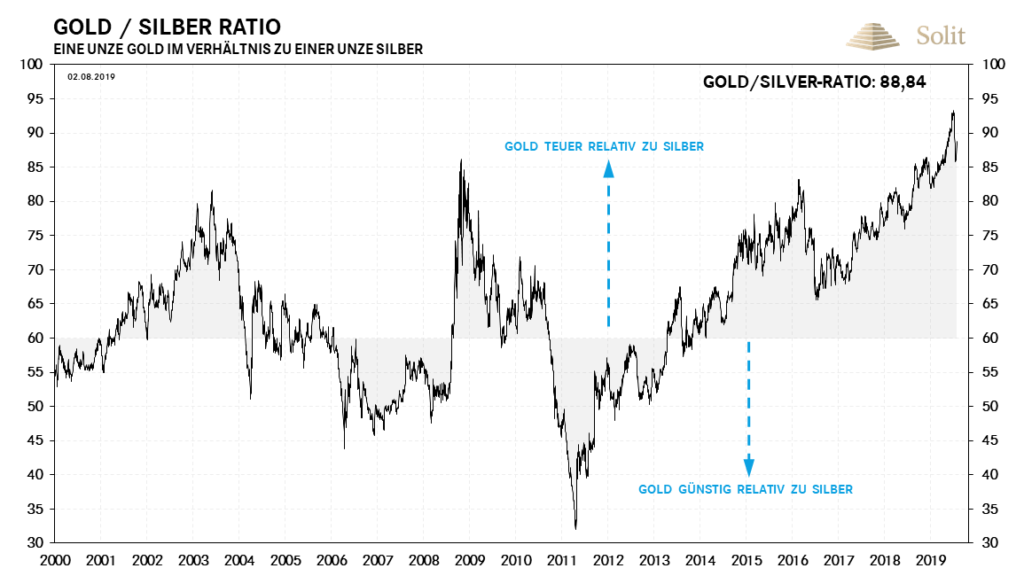

Nicht nur die Gold-ETFs erfuhren starke Zuflüsse, sondern auch die physisch gedeckten Silber-ETFs. Seit Anfang Juni flossen in diese über 2.500 Tonnen, da Investoren mit einer Aufholjagd des Silberpreises zum Gold rechnen. Das Gold/Silber-Ratio ist mit 89 denkbar günstig für Silber. Kann der Goldpreis weiter ansteigen in den kommenden Jahren, so wird auch sehr viel Investmentnachfrage in den engen und kleinen Silbermarkt laufen. Silber dürfte dann deutlich stärker ansteigen als der Goldpreis und das Ratio fallen. Ein Ratio von 30 halten wir in den nächsten Jahren für durchaus möglich, sodass der Silberpreis vom aktuellen Niveau aus bis zu 200% stärker steigen könnte als der Goldpreis. Silber bietet damit einen Vorteil bei geringem Risiko zum Gold, weshalb man diese Chance ergreifen und Silber kaufen sollte.

TECHNISCHE ANALYSE ZU GOLD – Gold mit Anstieg über 200$ in zwei Monaten!

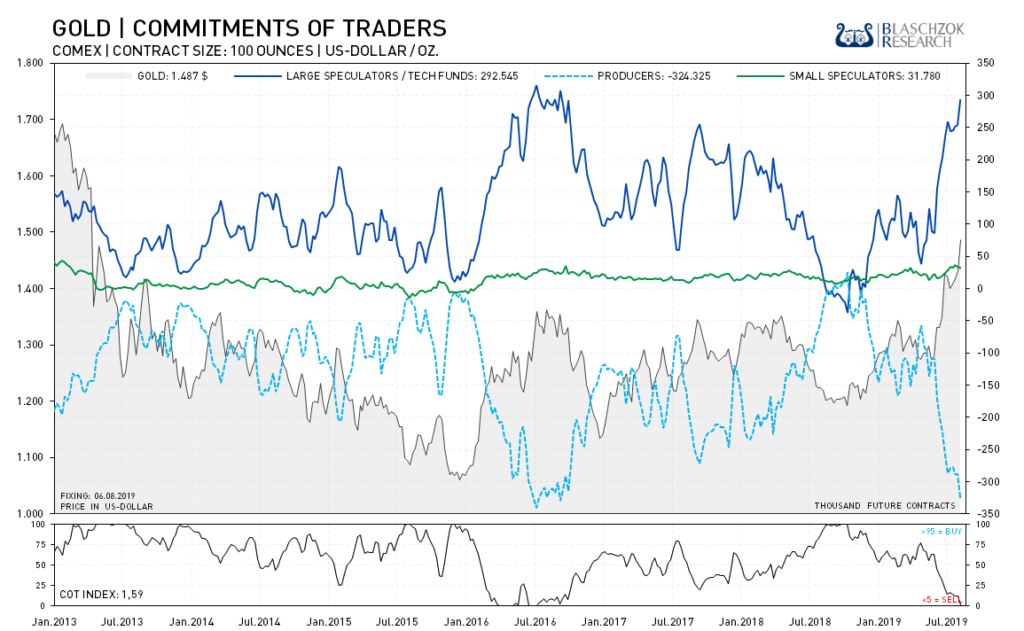

BISHER NUR EINMAL EXTREMER IN DER GESCHICHTE

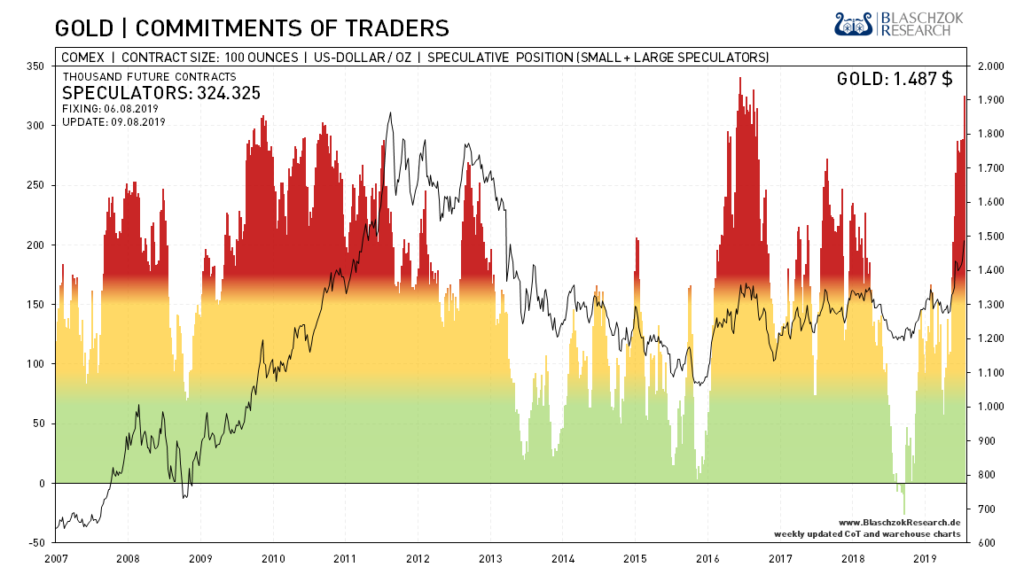

Positionierung der spekulativen Anleger (Commitments of Traders)

Die Netto-Shortposition der Big 4 erhöhte sich von 33 auf 41 Tage der Weltproduktion und die der Big 8 verringerte sich von 51 auf 61 Tage. Der Preisanstieg von 55$ erfolgte zu einem guten Teil durch ETF-Käufe und somit physische Nachfrage, sodass der Ausbau der Spekulation am Terminmarkt relativ gering war für einen Preisanstieg dieser Größe. Der CoT-Index fiel auf 2 Punkte und ist damit im Verkaufsbereich. Nur nach den politischen Ereignissen des Brexits und Trumps Wahl zum Präsidenten gab es eine ähnliche Flucht in den Goldmarkt. Eine Manipulation gab es, doch vermutlich erst in der Nähe des Widerstands bei 1.500$. Insgesamt ist das Sentiment so bullisch wie nur sehr selten in der Geschichte, sodass eine schnelle starke Korrektur des Preisanstiegs nun jederzeit möglich ist. Alle glauben aktuell, der Preis würde immer weiter ansteigen. Aktuell reichen daher schon stagnierende Preise, um bei den kurzfristigen Tradern Gewinnmitnahmen auszulösen. Die ETF-Zuflüsse werden in den nächsten Wochen entscheiden, ob sich relative Stärke beim einem Goldpreis auf hohem Niveau zeigen wird oder ob die Spekulation über die Amplitude beim Goldpreis abgebaut werden muss.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Gold in USD: Anstieg um 200$ binnen zwei Monaten

Dank Trumps Zöllen haben die Märkte ihre Erwartung zur weiteren Geldpolitik der FED von einen Tag auf den anderen geändert und erwarten nun mindestens drei Zinssenkungen für dieses Jahr. Die Renditen sind eingebrochen und auch der Crash am Aktienmarkt befeuerte noch einmal den Anstieg des Goldpreises.

Der mittelfristige Aufwärtstrend ist immer noch intakt und es gab seit der FED Sitzung vor anderthalb Wochen keine Chance mehr für einen prozyklischen Short. Antizyklisch bietet der Bereich um 1.508$ die Chance, um einen Hedge zu platzieren mit einem engen Stop Loss bei 1.511$. Stopps sind unsere besten Freunde, insbesondere in diesen politisch volatilen Märkten. Ein kurzfristiger Aufwärtstrend wurde am Freitag gebrochen und jetzt kommt es darauf an, ob die Bullen das Handtuch werfen und die Bären das Ruder übernehmen können. Im Trading schielen wir nur auf charttechnische Setups zur kurzfristigen Gewinnmitnahme. Unter 1.487$ könnten die Bullen nervös werden. Es herrscht akute „Long Drop“ Gefahr.

Sollte es zu einem letzten Sprung über den Widerstand bei 1.510$ kommen, dann liegt der nächste Widerstand bei 1.550$. Dieser ist jedoch ein starkes Brett und dort dürfte ein potenzieller weiterer Anstieg sein mehrmonatiges Ende finden und mindestens eine Seitwärtskorrektur oder eine Korrektur über die Amplitude auslösen. Ein Rücksetzer in den kommenden Wochen würde die neue und finale Chance bieten, um ein allerletztes Mal so günstig Gold zu erwerben, bevor die neue Hausse weitergehen und nie wieder auf diese günstigen Preise zurückkommen wird.

Der Wochenchart zeigt schön die sechsjährige Bodenbildungsphase und den Ausbruch über den langfristigen Widerstand bei 1.350$ in den letzten beiden Monaten. Dank exogener Faktoren konnte der Ausbruch fast bis zum nächsten starken Widerstand bei 1.350$ laufen. Jetzt könnte bis zu den US-Wahlen eine Streckfolter unter hoher Volatilität drohen. Allerspätestens nach dem Ende der US-Wahlen erwarten wir einen Ausbruch über 1.550$ und einen relativ zügigen Anstieg auf neue Allzeithochs.

Gold in Euro: Allzeithoch bereits in Greifweite

Anders als beim Goldpreis in US-Dollar, der erst kürzlich ausbrach, befindet sich der Goldpreis in Euro bereits seit Anfang 2014 in einem neuen Bullenmarkt. Seit damals konnte der Goldpreis bereits um 50% ansteigen! Das Allzeithoch lag am Freitag im Tageshoch nur noch 37€ entfernt und damit zum Greifen nah. Nach dem starken Anstieg der letzten Monate und des letzten Jahres ist an diesem Allzeithoch nun mit einer Korrektur zu rechnen. Nach dieser Auskonsolidierung wird es letztlich zu neuen Allzeithochs und der Fortsetzung des langfristigen Aufwärtstrends kommen. Eine weitere Abwertung des Euros in den kommenden Monaten könnte den Goldpreis in Euro womöglich noch in diesem Jahr auf ein neues Allzeithoch führen.