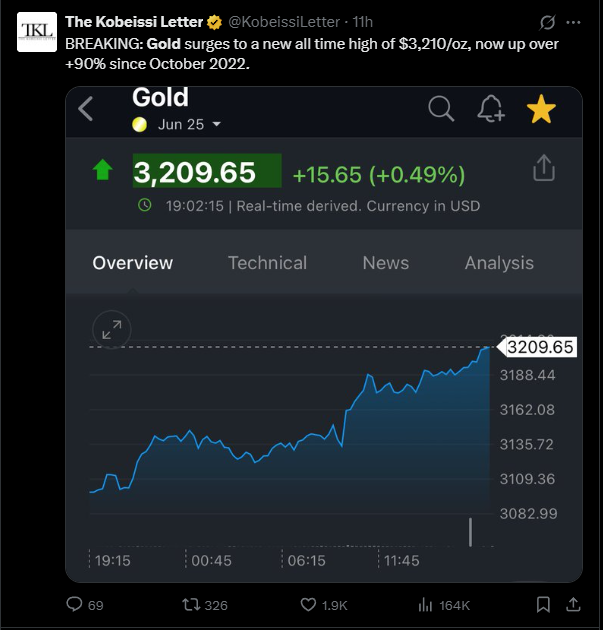

Gold- der sichere Hafen in unsicheren Zeiten- übersteigt zum ersten Mal in der Geschichte die 3.200 USD-Marke. Zentralbankkäufe und systematisches Umschichten dienten die letzten Monate als Kurstreiber des Edelmetalls und sorgten dafür, dass bestehende Korrelationen und Divergenzen außer Kraft gesetzt wurden. In Analysen wie etwa „ANALYSE: GOLD IM HÖHENFLUG – MULTIPOLARITÄT UND STRUKTURELLES FINANZUMDENKEN – EconomyGlobal“ betonten wir immer wieder die Gefahr, dass der Dollar vielleicht nicht als Leitwährung, aber als Reservewährung in ausländischen Regierungsbeständen gefährdet ist. Die von Donald Trump offen kommunizierte Veränderung der USA hat Folgen. Es ist nicht nur die dadurch implizierte Transformation hinzu einer deglobalisierten, multipolaren Wirtschafts- und Weltordnung mit veränderten Handelsströmen und hochgezogenen Handelsbarrieren, sondern auch die direkte Gefährdung des Dollars.

Quelle: @KobeissiLetter / X

Gold im Höhenflug

Das Edelmetall stieg am Freitagmorgen um über +1 % auf 3.214,92 USD je Unze, nachdem es zuvor mit 3.219,84 USD ein neues Rekordhoch erreicht hatte. Damit liegt der Wochengewinn bei über 5 Prozentpunkten. Auch US-Gold-Futures zogen um fast +2 % auf 3.233,80 USD an. Die Rally wird durch die zunehmenden wirtschaftlichen Unsicherheiten, die Eskalation des Handelskriegs zwischen den USA und China sowie einen massiv geschwächten US-Dollar befeuert – der Dollar-Index (DXY) fiel währenddessen auf ein Zehnjahrestief.

Alexander Zumpfe, Edelmetallhändler bei Heraeus, erklärte, dass wachsende Rezessionsängste, steigende Anleiherenditen und der schwache Dollar Gold als Krisenschutz und Inflationsabsicherung attraktiver machen. Zwar pausierte US-Präsident Trump überraschend die neuen „reziproken“ Zölle gegen andere Länder kurz nach Inkrafttreten, jedoch verschärfte er gleichzeitig die Maßnahmen gegen China, was die Unsicherheit weiter anheizte. Die Märkte reagierten mit Kursverlusten, während Gold von seinem Status als sicherer Hafen profitierte.

Seit Jahresbeginn hat Gold somit rund +21 % zugelegt, gestützt durch die hohe Nachfrage der Zentralbanken, ETF-Zuflüsse und geopolitische Spannungen. Laut UBS-Analyst Giovanni Staunovo könnte der Preis mittelfristig sogar auf 3.400–3.500 USD steigen.

Auch andere Edelmetalle profitierten: Silber legte um +0,4 % auf 31,31 USD zu, Platin stieg um +0,7 % auf 944,35 USD und Palladium um +1,9 % auf 925,43 USD.

Wird der Handelskrieg mit China ein Problem für die amerikanische Staatsfinanzierung?

Nachdem US-Präsident Donald Trump zwar die reziproken Zölle für „artige“ Nationen um 90 Tage aufschob, erhöhte er den Importzoll für chinesische Güter auf 145 %. Die Antwort Chinas ließ nicht lange auf sich warten und so verkündete die Volksrepublik vor wenigen Stunden Gegenzollmaßnahmen von 125 %.

Quelle: @GlobeEyeNews / X

Infolge der Eskalation stiegen die Renditen von 10-Jährigen US-Staatsanleihen kurz in die Nähe der 4,5 %- trotz der Versuche Donald Trumps die Anleihemärkte mit der Verschiebung der reziproken Zölle zu beruhigen, sah man die letzten Tage eine Flucht weg von amerikanischen Staatspapieren. Besonders der Schweizer Franken sowie Deutsche Staatspapiere profitierten von dem rotierenden Kapital. Auch Gold war einer der großen Gewinner.

Besonders bei asiatischen Investoren sah man, dass es zu einer aktiven Abkehr weg von dem US-Dollar kam und das freie Kapital in Gold geflossen ist.

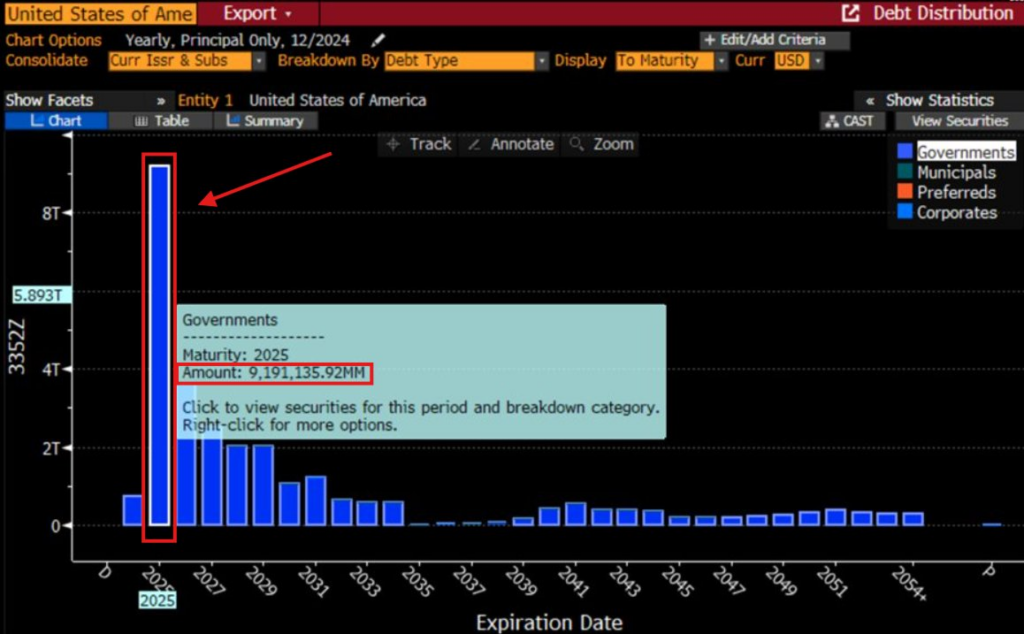

Quelle: @FedGuy12 / X

Trump und der Dollar

Aber was bedeutet das für Donald Trump und die USA? Es ist nicht nur die Unsicherheit, welche Gold attraktiv macht. Viel mehr ist es der Vertrauensverlust in den Dollar, welcher zu einem systematischen Risiko führen könnte. Trump verschob die Zölle nicht etwa wegen der Aktienmärkte- dies betonte er immer wieder. Er verschob diese, da das Kapital trotz der Unsicherheit aus dem Dollar flüchtete. Normalerweise nehmen die Kurse von Staatsanleihen in Zeiten von zunehmender Unsicherheit zu. Dieses Mal jedoch fielen die Kurse und die Renditen stiegen mächtig an- der Dollar verlor teilweise an einem Tag einfach mal über 2 Prozentpunkte, was im Devisenhandel gigantisch ist. Man sah eine bewusste Abneigung ausländischer Investoren gegenüber amerikanischen Staatspapiere. Das Problem ist, dass durch die Kapitalabflüsse aus dem US-Anleihemarkt die Zinsen stiegen.

In Anbetracht dessen, dass die USA dieses Jahr Staatspapiere in Höhe von 9 Billionen USD refinanzieren müssen, stellen hohe Zinsen ein großes Problem dar. Die hohen Zinskonditionen werden dann einen noch größeren Druck auf den US-Haushalt ausüben.

Quelle: Bloomberg

Insgesamt ist deswegen zu sagen, dass nicht nur die Welt von der USA abhängig ist- so wie es Trump immer wieder darstellt. Sondern viel mehr ist die USA auf die Welt angewiesen. Natürlich könnte die Fed alternativ wieder intervenieren, das Vertrauen gegenüber dem Dollar wird dadurch aber auch nicht wieder zunehmen. Es ist und bleibt ein Spiel mit dem Feuer, in welchem Amerika nicht neben dem ganzen Rest der Welt auch noch die (Anleihe-) Märkte gegen sich haben darf.