Die Akteure am Devisenmarkt haben vorgestern eine Bestätigung für ihre jüngste Positionierung im US-Dollar erhalten. Denn der US-Währungshüter James Bullard, der nächstes Jahr im für die Zinspolitik zuständigen Offenmarktausschuss (FOMC) stimmberechtigt ist, sprach sich angesichts der rasant steigenden Preise für eine möglichst frühe Zinsanhebung im nächsten Jahr aus. Dazu könne auch gehören, zunächst das Tempo beim Abbau der Anleihekäufe zu verschärfen, sagte der Chef des Fed-Bezirks St. Louis am Dienstag Bloomberg TV.

Möglich wäre aus seiner Sicht beispielsweise, die Verringerung des geplanten Ankaufvolumens von derzeit 15 Milliarden auf 30 Milliarden Dollar monatlich zu verdoppeln. Damit könne der Prozess des Taperings bereits im März abgeschlossen sein, statt erst im Juni, was die Tür für eine Zinserhöhung früher öffnen würde. Und damit wäre auch eine zweite Zinserhöhung im kommenden Jahr möglich, die Bullard aktuell für angebracht hält.

Hohe Inflation schlägt auf die Verbraucherstimmung

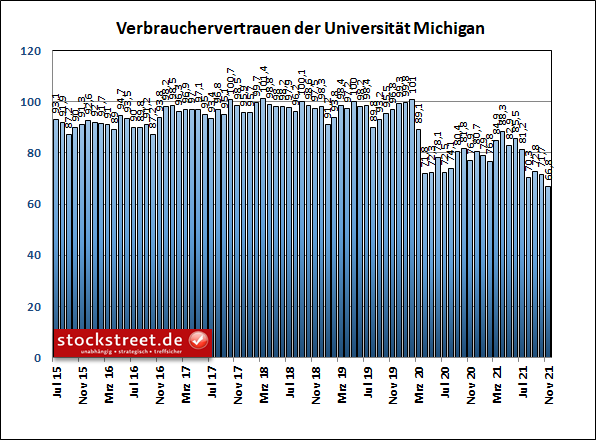

Blickt man auf die Stimmung der für die US-Wirtschaft wichtigen Verbraucher, dann scheint es auch dringend nötig, dass die US-Notenbank Maßnahmen gegen die gestiegene Inflation ergreift. Denn wie die Universität Michigan am Freitag zu ihrer monatlichen Umfrage mitteilte, schlagen die rasant steigenden Preise den Verbrauchern in den USA immer mehr auf die Stimmung. Das Barometer für das Verbrauchervertrauen sank im November auf 66,8 Zähler, von 71,7 Punkten im Vormonat. Und es erreichte damit den niedrigsten Stand seit November 2011. Von Reuters befragte Ökonomen hatten dagegen mit einem Anstieg auf 72,4 Punkte gerechnet.

Dabei schätzen die Verbraucher ihre aktuelle Lage schlechter ein als zuletzt. Und auch mit den Erwartungen für die kommenden Monate ging es bergab. Denn die Bürger rechnen auf Sicht der kommenden 12 Monate mit einer Verteuerung der Waren und Dienstleistungen von 4,9 %. Und ein solcher Preisauftrieb nagt an der Kaufkraft der Konsumenten.

Vorsprung der Fed könnte sich auf zwei Zinserhöhungen beschränken

Allerdings haben die Anleger am Devisenmarkt auch Nahrung für die Erwartung erhalten, dass die Europäischen Zentralbank (EZB) der US-Notenbank (Fed) in einigem Zeitabstand folgen wird. Denn EZB-Ratsmitglied Philipp Holzmann brachte ein Ende aller Anleihekäufe im Herbst 2022 ins Spiel. Zinserhöhungen wären dann schon in der ersten Hälfte 2023 möglich. Der Vorsprung der Fed könnte sich daher auf zwei bis drei Zinserhöhungen beschränken.

Dow Jones zeigt relative Schwäche

Während der DAX jedenfalls jüngst vom schwachen Euro profitiert hat (siehe „Schwacher Euro, starker DAX“) und seine Aufwärtsbewegung beschleunigen sowie gestern wieder ein neues Rekordhoch markieren konnte, setzten die US-Indizes ihre Konsolidierung fort, wobei sich insbesondere der Dow Jones relativ schwach präsentiert.

(erstellt mit: guidants.com)

Die Aufwärtsbewegung, die sich seit dem September-Tief etabliert und beschleunigt hat, flacht sich inzwischen ab (siehe grüne Aufwärtstrendlinien im Chart). Das ist allerdings noch längst nicht bearish zu werten. Denn einerseits war nicht zu erwarten, dass sich der Trend im zuletzt erreichten Tempo lange fortsetzen würde. Und andererseits zeichnet sich bislang lediglich eine ABC-Korrektur auf hohem Niveau ab.

Womöglich fallen die Kurse noch unter das Tief der möglichen Welle A. Aber kritischer wird es erst, wenn der Dow Jones deutlich in den Bereich seiner monatelangen Seitwärtstendenz zurückfällt. Und ein Signal für das Ende der aktuellen Konsolidierung wird gesendet, wenn das Hoch der möglichen Welle B überschritten wird. Dann ist sogar mit weiteren Rekordständen zu rechnen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus