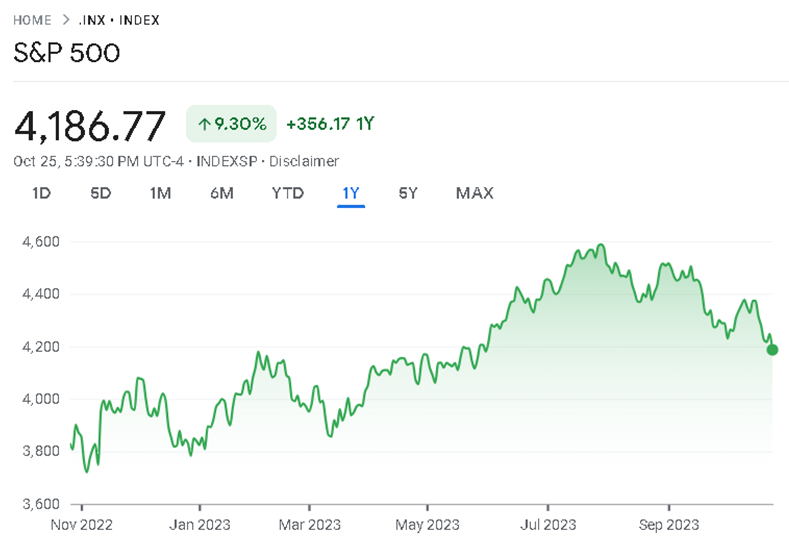

Der S&P 500 musste einen Großteil der Gewinne aus der Rallye des 1. Quartals 2023 am Jahresende wieder einbüßen. Mögliche Indikatoren könnten ein schwindendes Interesse an KI-Aktien oder die Auswirkungen anhaltender Zinserhöhungen sein, die zu einem Verlust der Kaufkraft der Anleger und sinkenden Fundamentaldaten der Unternehmen führen.

Sollten sich deutsche Anleger über die Abschwächung der US-Märkte nach einem relativ starken ersten Halbjahr 2023 sorgen? Lohnt es sich jetzt noch, beim Online Broker ETFs und Aktien zu kaufen, oder sollten sich Anleger nach anderen Optionen umschauen? Alle Informationen im folgenden Beitrag.

(Abbildung: Google (NASDAQ:GOOGL) Finance)

Grundlegende Faktoren für die Schwächung des S&P 500 im Jahr 2023

Grundlegende Faktoren für die Schwächung des S&P 500 finden sich im schwindenden Interesse an KI-Aktien sowie anhaltenden Zinserhöhungen. Wie wir später sehen werden, ist dies jedoch nur die halbe Wahrheit.

Schwindendes Interesse an KI-Aktien

Das Interesse von Privatanlegern an künstlicher Intelligenz lässt nach – laut Vanda Research sind jedoch nicht alle Aktien gleichermaßen betroffen. Während S&P 500 Unternehmen ebenfalls unter dem sinkenden Interesse leiden, ist der Rückgang bei Small-Cap-Unternehmen besonders deutlich ausgeprägt. Das bedeutet, dass Anleger eher bereit sind, an großen Unternehmen wie NVIDIA (NASDAQ:NVDA) festzuhalten, verglichen mit kleineren Unternehmen, die nicht im S&P 500 Index vertreten sind.

Anhaltende Zinserhöhungen

Mit 5,5 % hat der US-Leitzins einen neuen Höchstwert erreicht. Wenn die Zinsen steigen, hat dies tendenziell einen negativen Effekt auf den Aktienmarkt, da höhere Zinsen die Attraktivität von Anleihen im Vergleich zu Aktien erhöhen können. Dies kann dazu führen, dass Anleger vermehrt in Anleihen investieren und weniger in Aktien. Es ist jedoch wichtig zu beachten, dass andere Faktoren ebenfalls einen Einfluss auf den Aktienmarkt haben und dass die Auswirkungen von Zinserhöhungen auf Aktien von verschiedenen Faktoren abhängen.

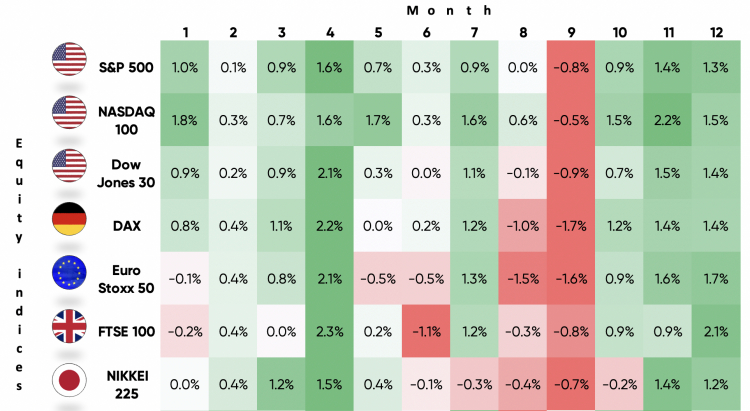

(Abbildung: Forbes)

Ein Ausblick in die nahe Zukunft

Sollten sich Anleger auf eine weitere Talfahrt und ggf. auch auf Auswirkungen auf den deutschen Aktienmarkt vorbereiten? Glücklicherweise spielen neben den oben genannten auch saisonale Faktoren eine entscheidende Rolle, die den Kursabstieg des S&P 500 befeuern.

Shanna Strauss-Frank, Network Development Manager bei Freedom Finance Germany, sagt hierzu Folgendes: „Angesichts der bevorstehenden Stimmung, taktischer Indikatoren und einer starken Saisonalität besteht eine sehr gute Chance, dass eine Erholung stattfindet und das Wachstum anhält. Im Allgemeinen tendiert der Aktienmarkt langfristig dazu, zu steigen, es gibt jedoch auch Phasen mit statistisch schwachen/starken Monaten. Beispielsweise tendiert der S&P 500 Index dazu, im Januar zu sinken, und die Tiefststände treten normalerweise Anfang Februar auf. Allerdings ist der Februar normalerweise kein starker Monat und erst Mitte März beginnen die Aktienkurse wieder zu steigen und erreichen oft Anfang Mai ihren Höhepunkt. Der Mai markiert den Beginn einer relativ schwachen Periode für den S&P 500, auch bekannt als „Sell in May and go away“. Diese Schwächephase hält in der Regel bis Ende August. Die einzige Ausnahme ist eine kurze Wachstumsphase von Mitte Juni bis Mitte Juli. In den Sommermonaten sind jedoch meistens nur begrenzte Fortschritte zu verzeichnen. Bis Ende August haben die Aktien in der Regel einen Tiefpunkt und leiten anschließend einen Aufwärtstrend ein. Von Mitte September bis Anfang Oktober setzt tendenziell eine weitere Schwächephase ein. Erst im Oktober erholen sich die Preise aus der Sommerflaute. In der Regel zeigen die Kurse bis zum Jahresende Stärke.

Die aktuelle Marktschwäche fiel gerade mit der allgemeinen saisonalen Schwäche, einer eher exzessiven Stimmung Ende Juli und anderen taktischen Indikatoren zusammen, die auf eine mögliche Korrektur hindeuteten. In dem Moment, in dem sich diese Indikatoren umgekehrt haben, ist die Stimmung jedoch auf einem Tiefpunkt, einem Signal der Angst, was sich als Kontraindikator herausstellen könnte. Die technischen Indikatoren waren auch nahe an überverkauften Bereichen und haben bereits begonnen, sich von wichtigen Unterstützungsniveaus zu erholen, während die gemäßigtere Rhetorik der Fed die Stimmung im Allgemeinen weiter stützt und die Erwartungen einer Zinserhöhung senkt.“

(Abbildung: Capital.com)

Wie sollten Anleger reagieren?

Der vorherige Abschnitt macht deutlich: Es ist mit einer baldigen Erholung des S&P 500 zu rechnen, sodass im Endeffekt auch nicht die deutschen Märkte betroffen sind. Es ist zwar nicht abzustreiten, dass momentan KI-Aktien überbewertet sind und Anleger allmählich ihr Interesse verlieren, jedoch ist dies alleine nicht ausreichend, um die allgemeine Lage zu beschreiben.

Der S&P 500 kommt gerade aus dem Winterschlaf. November und Dezember sind im Allgemeinen, mit Ausnahme vom April, die stärksten Monate. Gleiches gilt für den Euro Stoxx 50 und den DAX. Dementsprechend sollte die derzeitige Flaute nicht überbewertet werden. KI steht erst am Anfang und Experten sind sich einig, dass KI in Zukunft einen noch größeren Stellenwert einnehmen wird. Dementsprechend werden auch die Kurse langfristig anziehen.

Fazit: Auch der S&P 500 unterliegt saisonalen Schwankungen

Wir empfehlen Anlegern, durchzuatmen und nicht aufgrund der derzeitigen Bedingungen übereilt zu verkaufen, denn viele Faktoren deuten bereits auf einen baldigen Anstieg hin, während langfristig eine Zinslockerung der Fed dem S&P 500 in die Hände spielt. Infolgedessen können wir zum jetzigen Zeitpunkt auch langfristigen Anlegern dazu raten, ihr Handelsportfolio mit ETFs auszubauen, um vom amerikanischen Aktienmarkt zu profitieren.