Erst kürzlich haben wir das sich abzeichnende Problem der rückläufigen Steuereinnahmen näher betrachtet, ein untrügliches Zeichen für eine mögliche wirtschaftliche Rezession. Dieses Problem wurde bereits zuvor im Kontext steigender Verschuldung und der damit einhergehenden wachsenden Schuldenlast diskutiert:

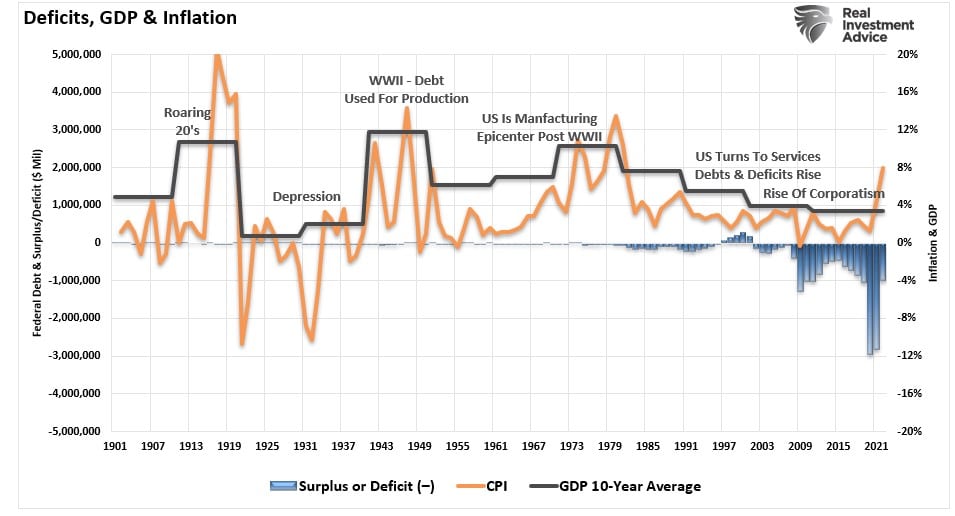

"Während Washington die scheinbar bodenlose Ausgabenpolitik fortsetzt - unter der Annahme, dass 'höhere Ausgaben' besser sind - sollte man sich über die Bedeutung von Schulden und Defizite Gedanken machen. Wenn wir die Auswirkungen von Schulden und Defiziten auf das Wirtschaftswachstum besser verstehen wollen, müssen wir wissen, wo wir stehen, und warum das so ist. Die Grafik zeigt die 10-jährige annualisierte Wachstumsrate der Wirtschaft im Zeitverlauf.

Was sofort auffällt, ist die Tatsache, dass die 10-jährige durchschnittliche Wachstumsrate zwischen 1900 und 1990 - mit Ausnahme der Zeit der Großen Depression - bei etwa 8 % lag. Seither ist jedoch ein deutlicher Rückgang des Wirtschaftswachstums zu beobachten."

Wie bereits erwähnt, gibt es zwei Probleme mit den steigenden Schulden und Defiziten.

"Erstens sollten schuldenfinanzierte öffentliche Ausgaben zur Belebung der Konjunktur nur in einer Rezessionsphase eingesetzt und in der anschließenden Wachstumsphase in einen Überschuss umgewandelt werden. Ab Anfang der 80er Jahre interessierten sich die Entscheider jedoch nur noch für den Teil mit den schuldenfinanzierten Ausgaben. Schließlich gilt: 'Wenn ein kleines Defizit gut ist, kann ein großes doch nur besser sein', oder?

Zweitens haben sich die schuldenfinanzierte Ausgaben von produktiven Investitionen, die Arbeitsplätze schaffen (Infrastruktur und Entwicklung), in erster Linie auf Sozialleistungen und Schuldendienst verlagert. Geld, das so verwendet wird, hat eine negative Rendite."

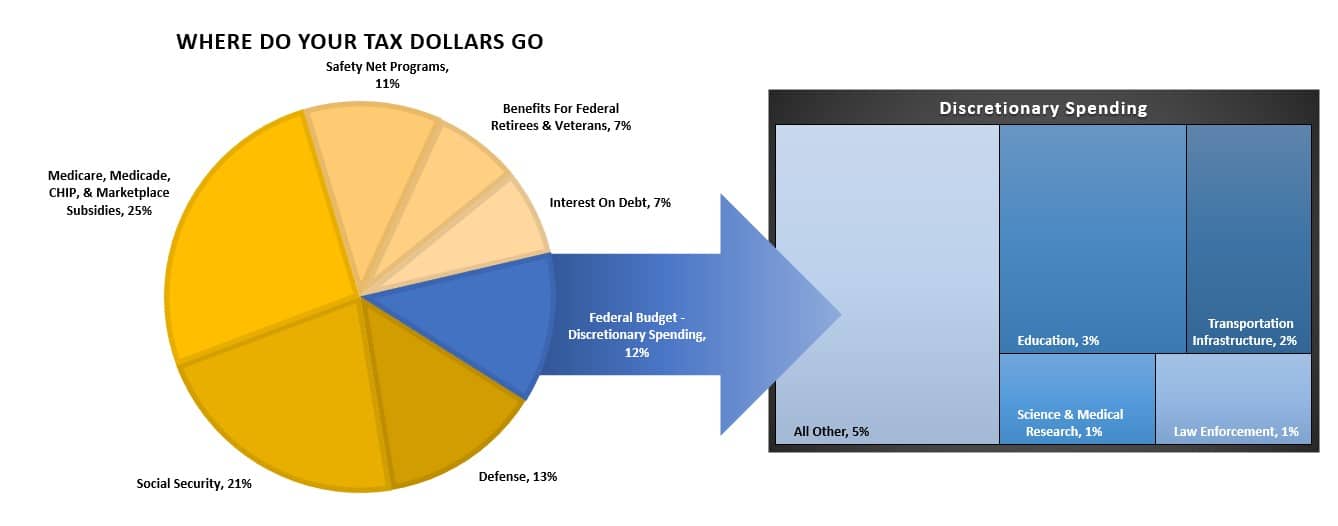

Das Defizitproblem verschärft sich noch zusätzlich durch die Überalterung der Bevölkerung, deren Einkommen zunehmend zu mehr als 50 % von staatlichen Wohlfahrtsprogrammen abhängt. Dem Center On Budget & Policy Priorities zufolge fließen rund 88 % jedes Steuerdollars in unproduktive Ausgaben.

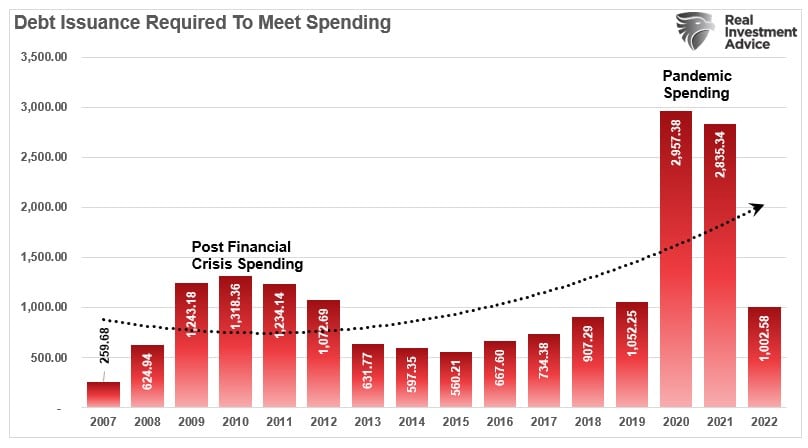

Hier ist der eigentliche Knackpunkt. Im Jahr 2022 gab die Bundesregierung 6 Billionen Dollar aus, das entspricht fast 20 % des gesamten nominalen BIP der Nation (19,74 %, um genau zu sein). Von diesen Gesamtausgaben wurden NUR 5 Billionen Dollar durch Bundeseinnahmen finanziert, eine Billion Dollar wurde durch Schulden finanziert.

Mit anderen Worten: Wenn 88 % aller Ausgaben auf Sozialleistungen und Kreditzinsen entfallen, werden für diese Zahlungen 5,3 Billionen Dollar der 5 Billionen Dollar (oder 105 %) an Einnahmen benötigt.

Das war aber der Stand von Ende 2022. Seit dem Jahreswechsel führt die Kombination aus höheren Zinsen und Inflation für den Verbraucher zu einer immer langsameren Wirtschaftstätigkeit.

Mit der Verlangsamung der Wirtschaft sinken auch die Einnahmen und das Einkommen. Da Bundessteuern auf Einkommen von Privatpersonen und Unternehmen erhoben werden, können die Steuereinnahmen des Bundes viel über die tatsächliche Stärke der Wirtschaft aussagen.

Steuereinnahmen als Rezessionsindikator

Die Vermeidung rezessiver Auswirkungen der aggressiven Zinserhöhungspolitik der Fed bleibt auch 2023 ein Rätsel. Zahlreiche Indikatoren, von Frühindikatoren bis zur Renditekurve, lassen auf eine hohe Wahrscheinlichkeit einer Rezession schließen, die jedoch bisher nicht eingetreten ist.

Eine Erklärung dafür ist der Anstieg der Bundesausgaben seit Ende 2022, der aus dem Inflationsbekämpfungsgesetz resultiert. Der zweite Grund ist, dass das BIP so stark von den 5 Billionen Dollar der vorherigen fiskalpolitischen Maßnahmen angekurbelt wurde, dass es länger als in der Vergangenheit dauert, bis sich dieser Effekt tatsächlich auflöst.

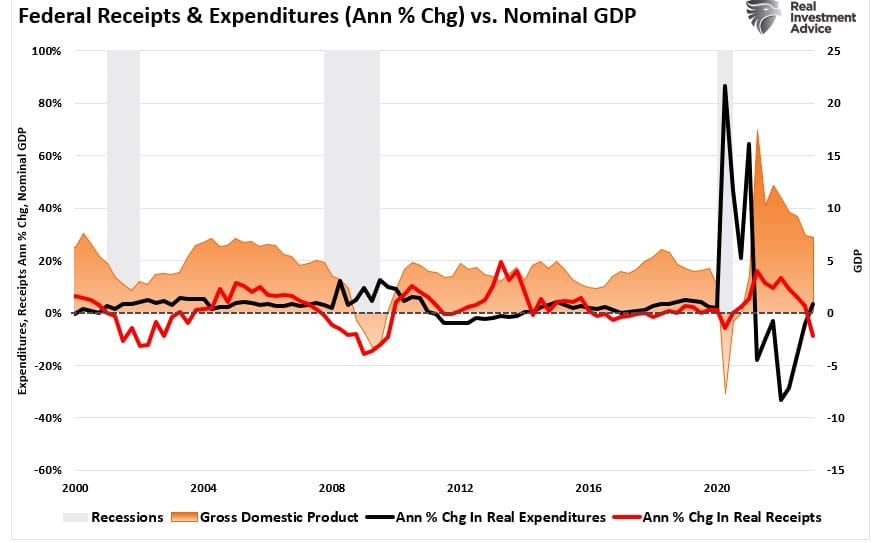

Die rote Linie im obigen Diagramm ist jedoch die interessanteste. Sie zeigt, dass die Bundesausgaben steigen, während die Steuereinnahmen des Bundes sinken. Das ist der Grund, warum das Staatsdefizit zunimmt.

Die Veränderung der Bundeseinnahmen ist insofern von Bedeutung, als die Einnahmen der Regierung aus den Steuern auf Unternehmens- und Privateinkommen stammen. Sollten die Einnahmen und Einkommen sinken, würde dies natürlich die Wirtschaftstätigkeit widerspiegeln.

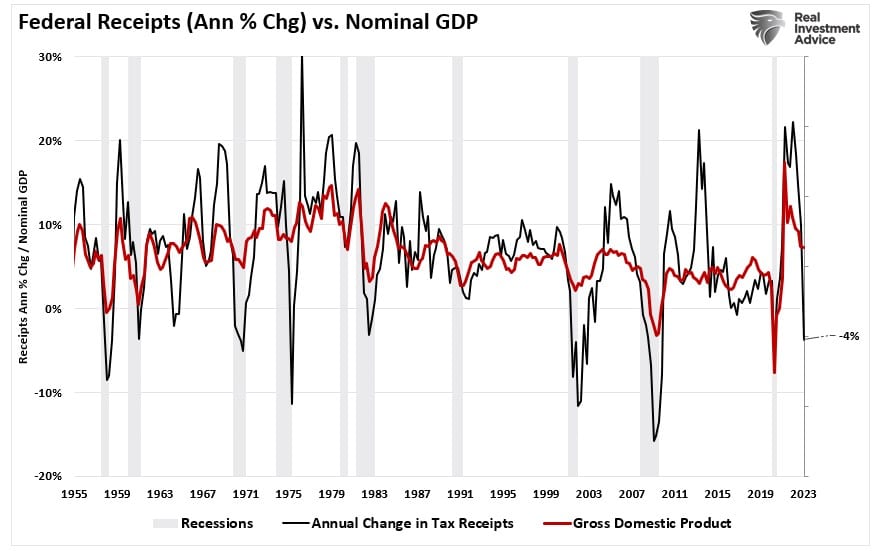

Wie unten dargestellt, besteht eine sehr hohe Korrelation zwischen der jährlichen Veränderung der Bundeseinnahmen und dem Wirtschaftswachstum. Wenn die jährliche Veränderung der Bundeseinnahmen unter 2 % jährliches Wachstum fällt, geht dies historisch gesehen Rezessionen voraus.

Die jährliche Veränderungsrate der Bundeseinnahmen liegt derzeit bei negativen vier Prozent (-4 %).

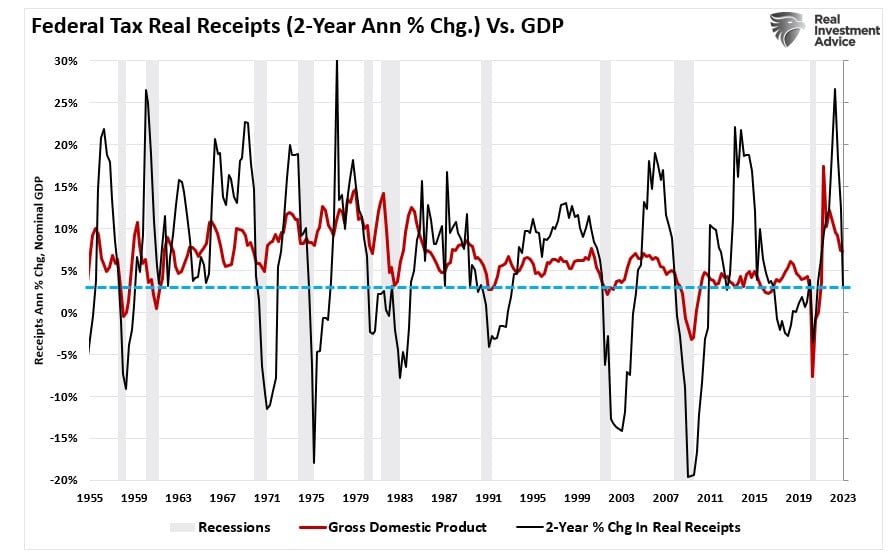

Die exakte Korrelation wird deutlich, wenn man die Daten glättet und die inflationsbereinigten Steuereinnahmen mit einer Änderungsrate von 24 Monaten heranzieht. Auch hier kommt es zu einer Rezession, wenn die Steuereinnahmen unter ein jährliches Wachstum von 2 % fallen. Dieses Maß finde ich besser, weil es den "Lag-Effekt" in der Wirtschaft berücksichtigt. Die zweijährige jährliche Veränderung der Einnahmen ist auf die Warnmarke von 2 % gefallen. Das erklärt, warum die Rezession noch nicht eingetreten ist.

Hinweis: Die Steuerzahlungen in Kalifornien verzögern sich aufgrund der Notstandserklärung. Das erklärt jedoch nicht das Ausmaß des Rückgangs bei den Steueranmeldungen. Zweitens scheint das Ausmaß des aktuellen Rückgangs mehr als nur ein einmaliges Ereignis zu sein, wenn man bedenkt, dass die gesamte Wirtschaft im Jahr 2020 heruntergefahren wurde, was ebenfalls zu Verzögerungen bei den Steueranmeldungen im ganzen Land führte.

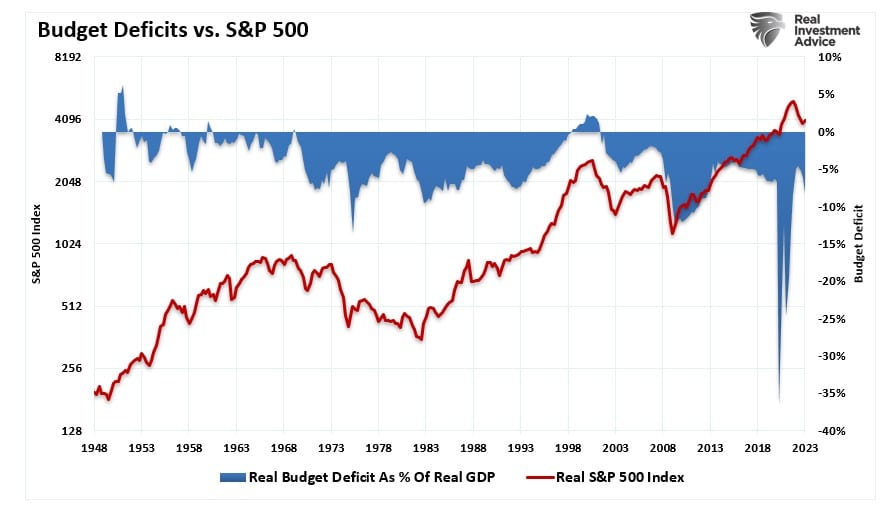

Aktien neigen dazu, dem Defizit zu folgen

Wenn die Steuereinnahmen sinken, deutet dies darauf hin, dass sich die Wirtschaftstätigkeit verlangsamt, was sich letztlich auf das Gewinnwachstum auswirkt. Wie ich in letzter Zeit festgestellt habe, sind die Investoren ziemlich übermütig geworden, dass die Wirtschaft eine Rezession vermeiden und das Gewinnwachstum zurückkehren wird.

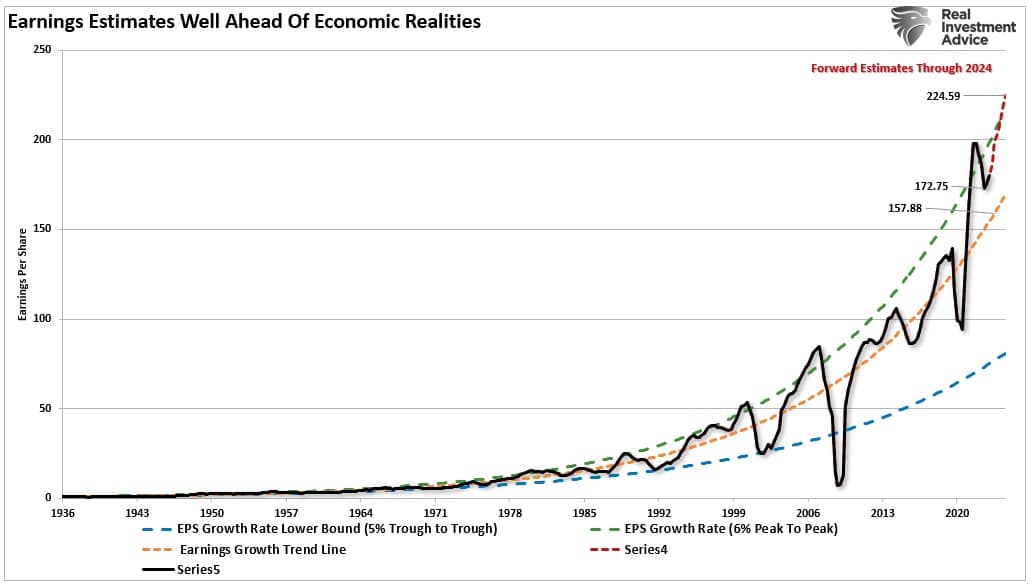

"Die Analysten haben ihre Gewinnschätzungen nach oben korrigiert, obwohl die zugrunde liegenden Daten diese Annahme nicht unbedingt stützen. Noch wichtiger ist, dass die Unternehmen ihre Gewinne nur bis zu einem gewissen Grad 'optimieren' können, wenn sich das Umsatzwachstum verlangsamt.

Da die höheren Zinssätze weiterhin den Konsum belasten, insbesondere in einer hoch verschuldeten Wirtschaft, bleibt das Risiko einer Umsatzverlangsamung erhöht. Wenn diese Aussage zutrifft, müssen die Erträge sinken, um sich an die organische Wirtschaftstätigkeit anzupassen. So kommt es historisch gesehen schließlich zu einer Umkehr, wenn die Erträge deutlich vom langfristigen Wachstumstrend abweichen.

Obwohl alles möglich ist, scheint der Anstieg der Analystenschätzungen seit Ende 2022 eher auf 'Hoffnung' als auf wirtschaftlichen Realitäten zu beruhen."

Aufgrund der Tatsache, dass der Aktienmarkt dazu neigt, sich am Defizit zu orientieren, dürften die Analysten im nächsten Jahr von der Entwicklung enttäuscht sein. Steigt das Defizit, wird sich dies in einem langsameren Gewinnwachstum und einer Neubewertung von Risiken niederschlagen.

Das steigende Defizit zwingt außerdem die Federal Reserve, die Zinsen zu senken, um die Zinskosten der Regierung zu reduzieren.

Viele Indikatoren deuten darauf hin, dass eine Rezession bevorsteht, achten Sie daher genau auf die Steuereinnahmen. Die steigende Verschuldung und die erhöhten Kosten für den Schuldendienst werden das Wirtschaftswachstum bremsen. Dieser Punkt wurde kürzlich von Dr. Lacy Hunt hervorgehoben:

"Übermäßige Verschuldung wirkt wie eine Steuer auf künftiges Wachstum. Sie steht auch im Einklang mit Hyman Minskys Konzept der 'Ponzi-Finanzierung'. Das bedeutet, dass der Umfang und die Art der Schulden, die aufgenommen werden, keinen Cashflow zur Rückzahlung von Kapital und Zinsen generieren können. Die Verschuldung hat zwar nicht zu der von Minsky befürchteten anhaltenden Instabilität der Finanzmärkte geführt, aber der langsame Rückgang des Wirtschaftswachstums und des Lebensstandards ist viel heimtückischer."

Diesem Umstand wird sich auch der Aktienmarkt wahrscheinlich nicht entziehen können.