Im September 2021 habe ich an dieser Stelle darüber gesprochen, wie der Markt Kurs auf die Marke von 5.000 Punkten nimmt. In dem Artikel hieß es unter anderem:

"Ja, die Rallye seit dem COVID-19-Tief im März 2020 war außergewöhnlich, aber wir glauben, dass es noch weitere Zuwächse geben wird.

Ein solides Wachstum der Wirtschaft und der Unternehmensgewinne in Verbindung mit einer nach wie vor lockeren Geldpolitik der Fed bedeutet, dass das Umfeld für Aktien weiterhin günstig ist.

Aufgrund unserer höheren EPS-Schätzungen korrigieren wir unsere Ziele für den S&P 500 für Dezember 2021 um 100 Punkte auf 4.600 und für Juni 2022 um 150 Punkte auf 4.800.

Für Dezember 2022 sehen wir unser Ziel bei 5.000, was einem Preisanstieg von etwa 13 % im Vergleich zum aktuellen Niveau entspricht." - David Lefkowitz, UBS (SIX:UBSG) (SIX:{943811|UBSG}).

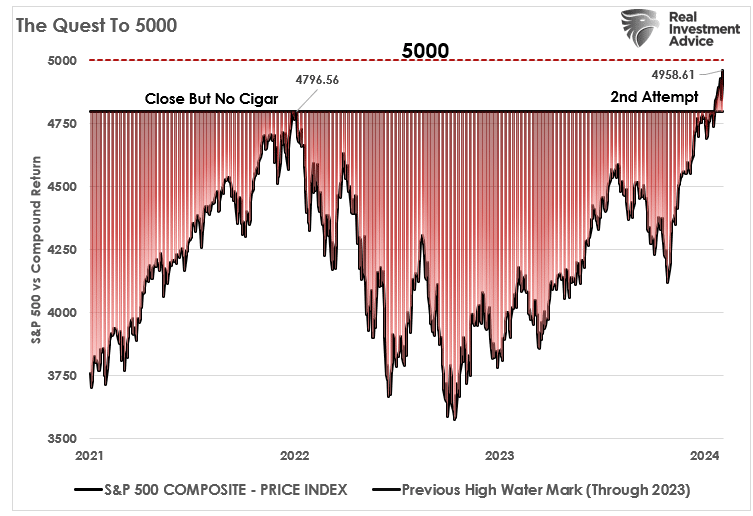

Wie wir wissen, erreichte der Markt im Januar 2022, nur vier Monate später, mit 4.796,56 Punkten seinen Höchststand. Nach zwei Jahren, die der Markt brauchte, um wieder den Breakeven zu erreichen, nähert er sich nun wieder der runden magischen Zahl von 5.000.

Nachdem der Markt seit Jahresanfang stark gestiegen ist, fiebern die "bullishen" Investoren nun dem nächsten wichtigen Meilenstein des Marktes entgegen - der Marke von 5.000 Punkten.

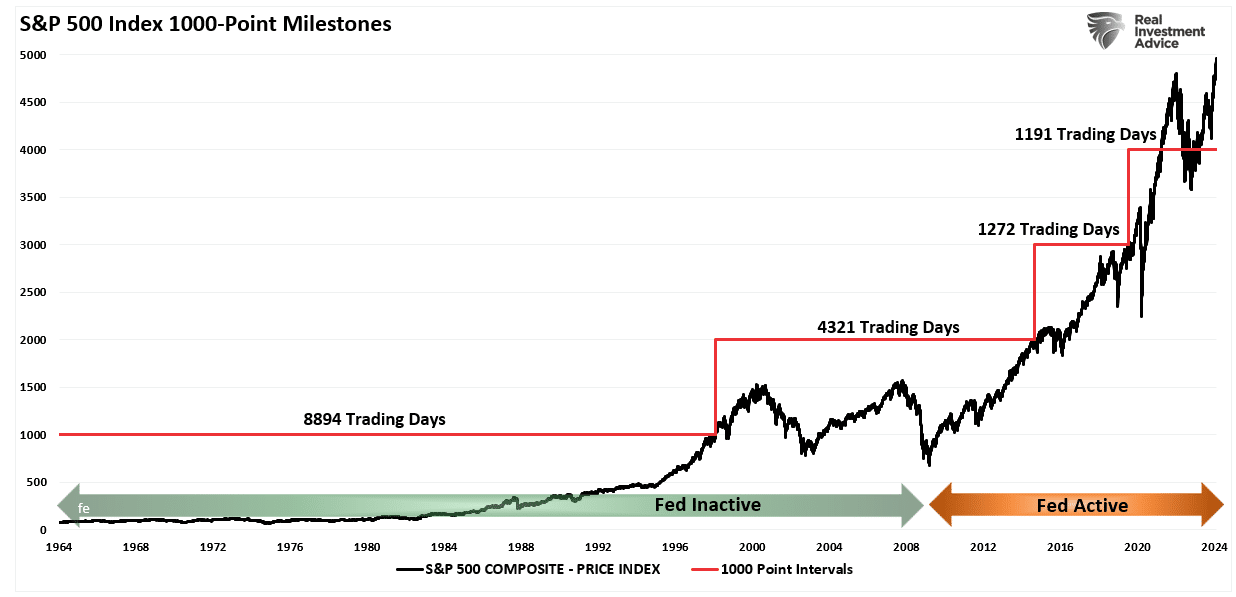

Solche Meilensteine üben eine starke Anziehungskraft aus, sie ziehen Investoren magisch an. Interessanterweise wird die Zeit bis zum Erreichen dieser Meilensteine immer kürzer, vor allem seit die Fed mit ihren geldpolitischen Änderungen derart hyperaktiv agiert.

Diese Meilensteine haben für sich genommen nur eine sehr geringe Bedeutung, außer dass sie psychologische Marker sind oder dass man in den Medien mit dem Schlagwort "S&P 5000" herumspielen kann.

Dennoch deutet der insgesamt optimistische Hintergrund darauf hin, dass der Markt dieses psychologische Niveau wohl sehr bald erreichen wird, wenn er es nicht schon jetzt erreicht hat.

Die Frage, die wir uns stellen sollten, ist jedoch, was danach geschehen wird.

Es ist immer das Gleiche

Noch vor wenigen Monaten, im Oktober, als der Markt 10 % unter seinem Höchststand notierte, waren die Anleger gegenüber dem S&P 500 extrem negativ eingestellt.

Mehr als einmal erhielt ich E-Mails mit der Frage, ob "die Verkaufswelle jemals enden wird".

Daraufhin veröffentlichte ich einen Artikel, in dem ich erklärte, warum "die Oktober-Schwäche zu einem Jahresendrally führen würde". Hier ein Zitat:

"Das Szenario des Ausverkaufs im Sommer, die Stimmung, die Positionierung und die Rückkäufe deuten auf eine Rallye bis zum Ende des Jahres hin.

Hinzu kommt, dass die Portfoliomanager zum Aufhübschen ihrer Performance noch Aktien für die Jahresendberichte kaufen."

Seitdem hat sich die rückläufige Stimmung in erstaunlicher Weise umgekehrt. Die Anleger glauben einmal mehr, dass "nichts diesen Bullenmarkt stoppen kann".

Kurioserweise war das auch die Meinung, die in dem Bericht vom Juli geäußert worden war.

"Der S&P 500 steuert auf den fünften Gewinn-Monat in Folge zu. Nicht nur haben die Renditen in sechs der sieben Monate dieses Jahres zugenommen, sie sind auch ungewöhnlich hoch: Seit Jahresbeginn hat der S&P um 18 % zugelegt.

Es gibt kaum Zweifel daran, dass US-Aktien trotz der Zinserhöhungen und der Bilanzreduzierung der Fed einen unglaublich positiven Rückenwind haben."

Das war kurz vor dem Rückgang im September um 10 %.

Die Erkenntnis, die wir aus der Geschichte ziehen können, ist, dass die Investoren wieder einmal zu der Überzeugung gelangt sind, dass wir uns in einem unaufhaltsamen Bullenmarkt befinden. Der S&P 500 steht mit dem Erreichen der 5.000-Punkte-Marke kurz vor einem Meilenstein.

Aber so ist die Stimmung immer, kurz bevor sie sich ändert. Die Frage ist nur, was die Ursachen für den Stimmungsumschwung sind. Leider können wir das immer erst im Nachhinein mit Gewissheit sagen.

Wir wissen, dass der Markt derzeit alle Voraussetzungen für eine Korrektur mitbringt.

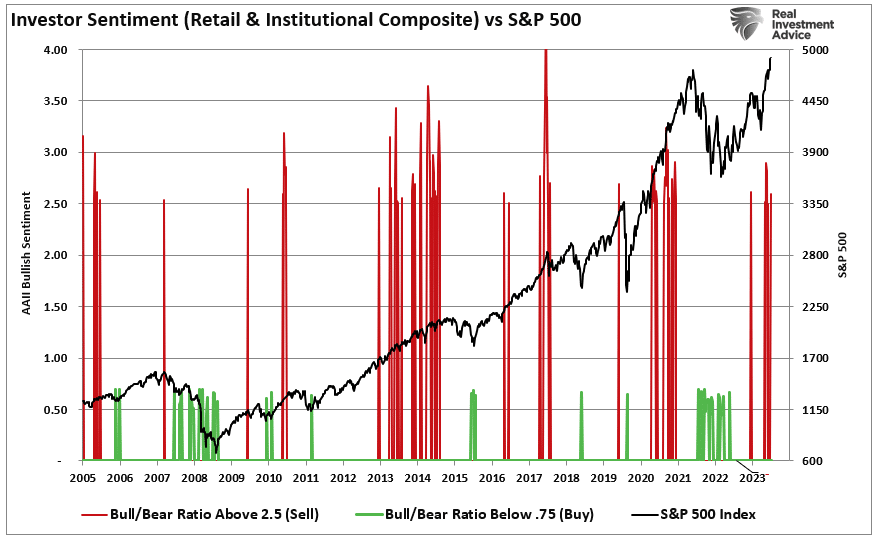

So ist die Stimmung der Privatanleger und professionellen Investoren auf einem Niveau, das normalerweise mit kurz- bis mittelfristigen Marktspitzen verbunden ist.

Die folgende Grafik zeigt, wann der Investor Sentiment Index über 2,5 liegt. Solche Niveaus markierten in der Vergangenheit häufig kurzfristige Marktspitzen. Werte unter 0,75 korrelierten mit Markttiefs.

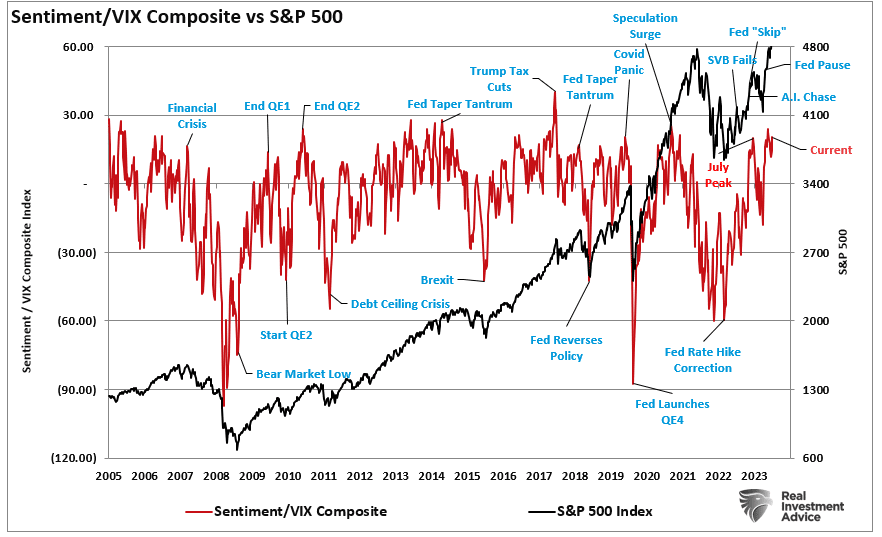

Ein weiteres Maß für die optimistische Stimmung ist der Vergleich der Anlegerstimmung mit dem Volatilitätsindex.

Eine niedrige Volatilität liegt vor, wenn die Befürchtung einer Marktkorrektur gering ist. Eine niedrige Volatilität und eine Bullenstimmung ergänzen sich tendenziell gut.

Die nachstehende Abbildung zeigt das Verhältnis VIX/Sentiment im Vergleich zum S&P 500. Auch diese Kennzahl signalisiert, dass die Märkte dem Risiko einer kurzfristigen Preiskorrektur ausgesetzt sind.

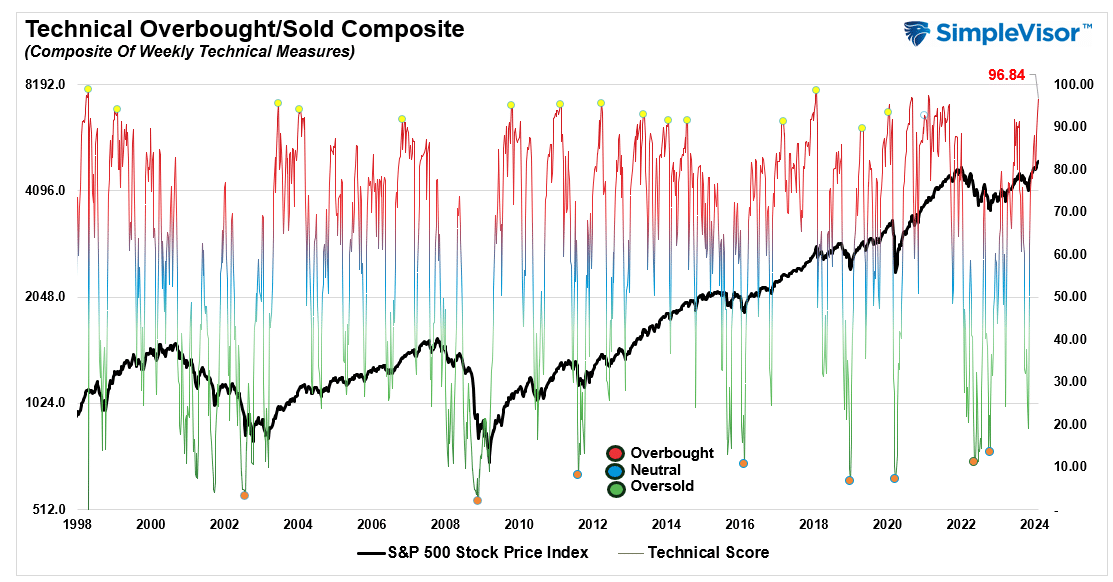

Darüber hinaus hat unser zusammengesetzter Indikator für die technischen Indikatoren auf Wochenbasis bereits extremere Werte erreicht. Historisch gesehen befinden wir uns in der Nähe eines Höchststands, wenn dieser Wert 90 (die Skala reicht von 0 bis 100) überschreitet.

Wie immer ist das Ergebnis einer extremeren optimistischen Stimmung und einer technischen Preisausdehnung eine kurzfristige Umkehrung. Das bedeutet jedoch nicht, dass der Markt nicht zuerst die 5000er-Marke erreichen wird, was wir für sehr wahrscheinlich halten.

S&P 500 bei 5.000, aber die meisten Aktien spielen dabei keine Rolle

Ein weiterer interessanter Aspekt des aktuellen Marktes ist die Tatsache, dass der S&P 500, der sich der psychologischen Marke von 5.000 Punkten nähert, nach wie vor von einer relativ kleinen Anzahl von Aktien getragen wird, die den größten Teil des Anstiegs ausmachen.

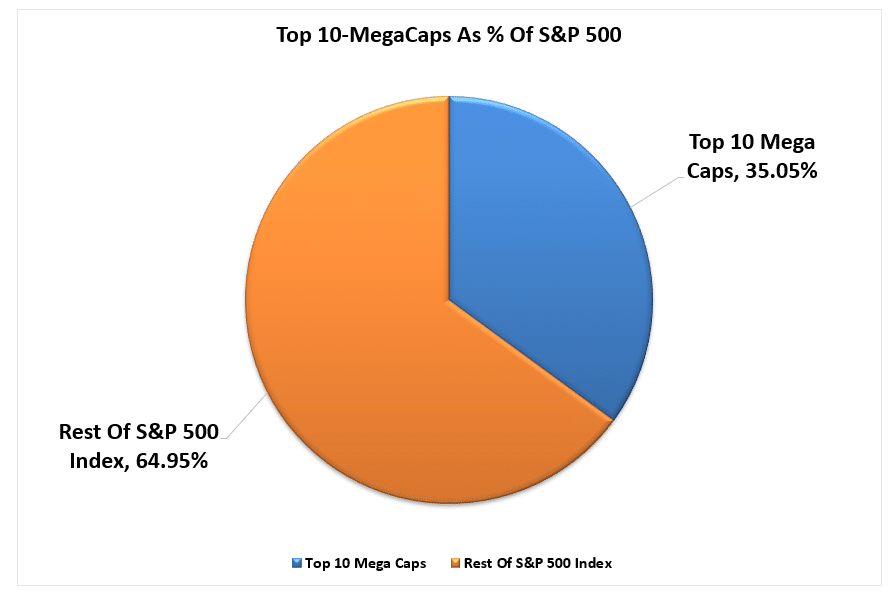

Festmachen lässt sich das anhand der Gewichtung der zehn größten Unternehmen im S&P 500, die derzeit 35 % des Index ausmachen.

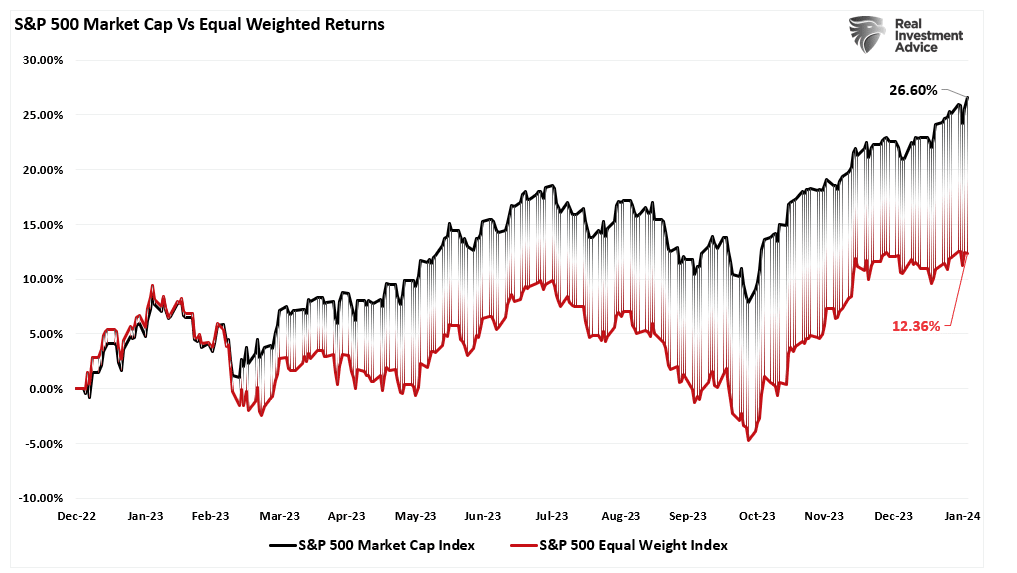

Diese Aktien haben einen unverhältnismäßig starken Einfluss auf die Performance des Index. Diese Auswirkung wird durch den Vergleich mit dem S&P 500 Equal Weight-Index dargestellt, der diesen Effekt eliminiert.

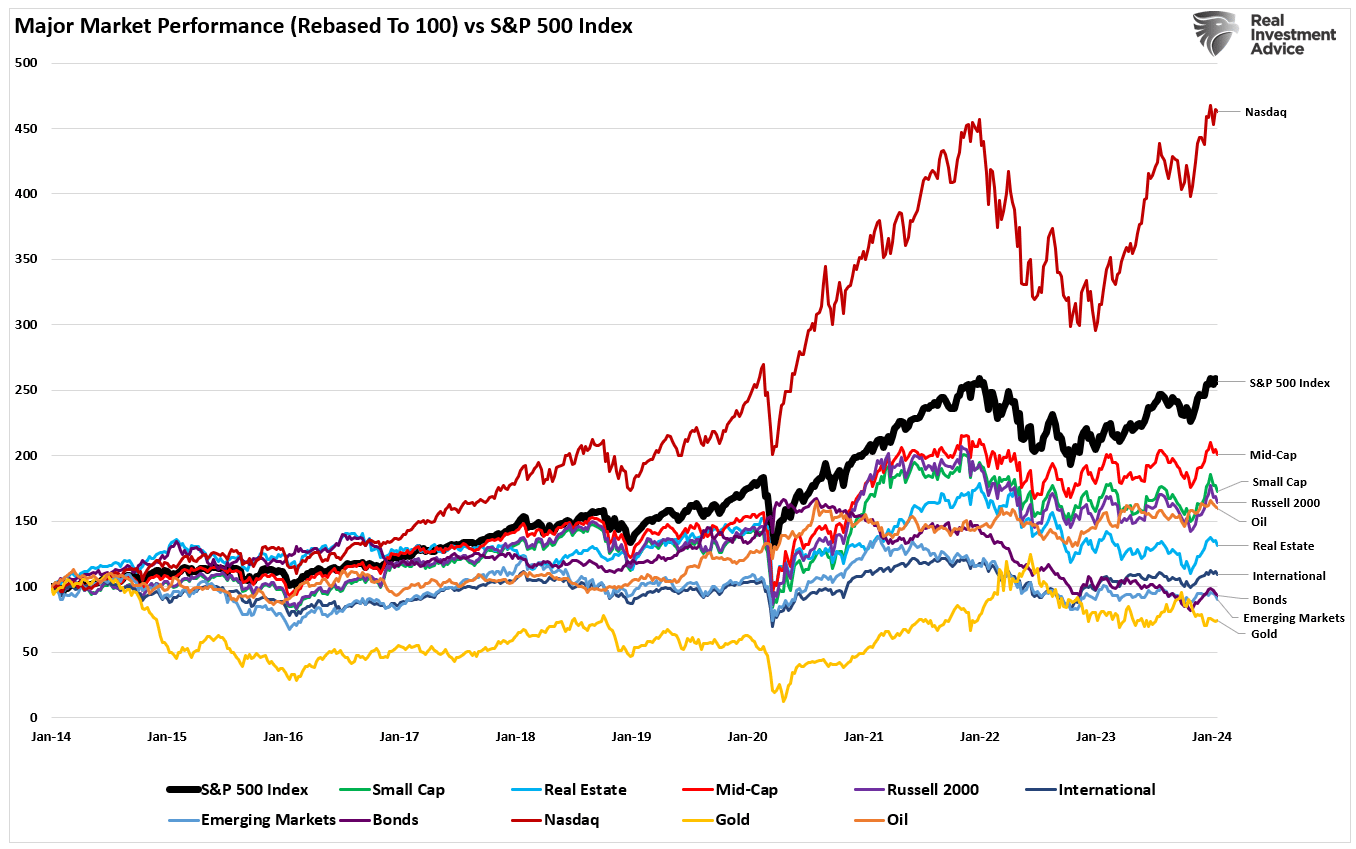

Das enge Verhältnis von Gewinnern und Verlierern lässt sich besser darstellen, wenn man die relative Performance der wichtigsten Märkte seit 2014 vergleicht.

Mit Ausnahme des Nasdaq, der stark im Technologiesektor engagiert ist, blieben alle anderen wichtigen Märkte hinter der Entwicklung des S&P 500 zurück.

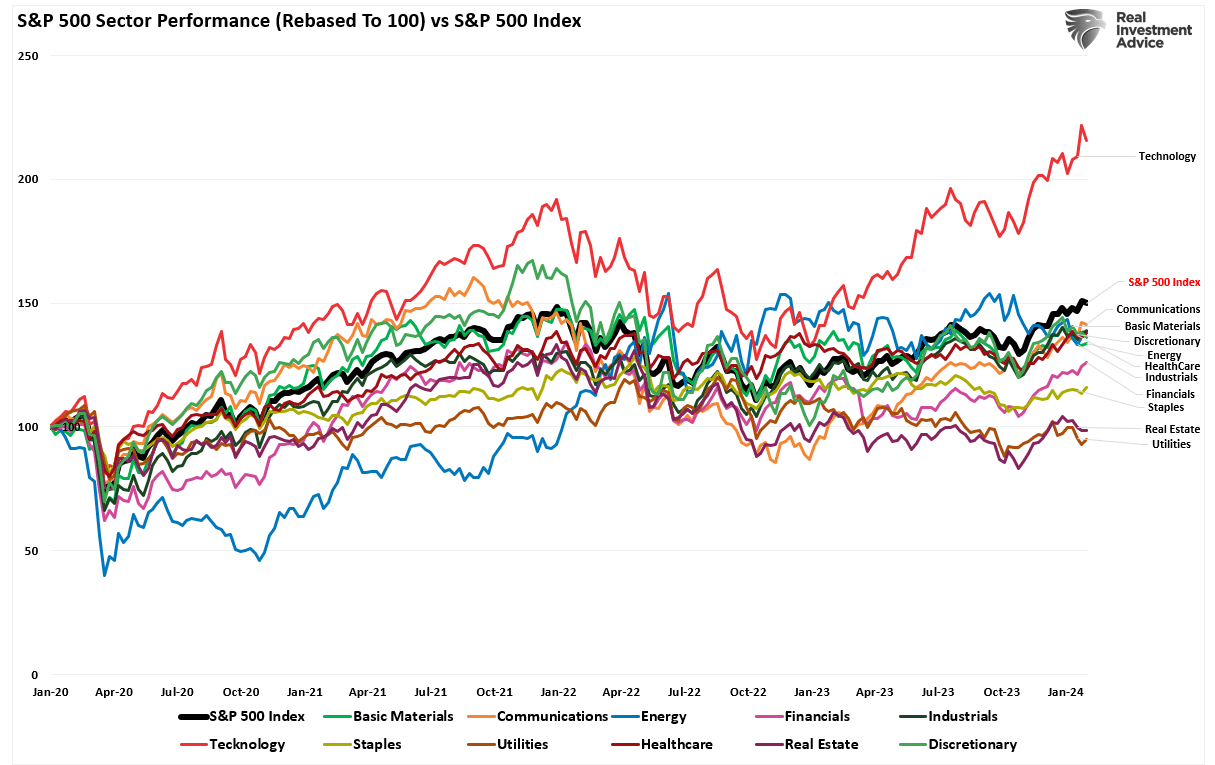

Selbst innerhalb des S&P 500 haben sich mit Ausnahme des Technologiesektors alle anderen Sektoren seit 2020 schlechter entwickelt als der Index.

Während der S&P 500 "Allzeithochs" erklimmt und sich auf die psychologische Marke von 5.000 Punkten zubewegt, bleibt er eine Geschichte derer, die dabei sind, und derer, die auf der Strecke bleiben.

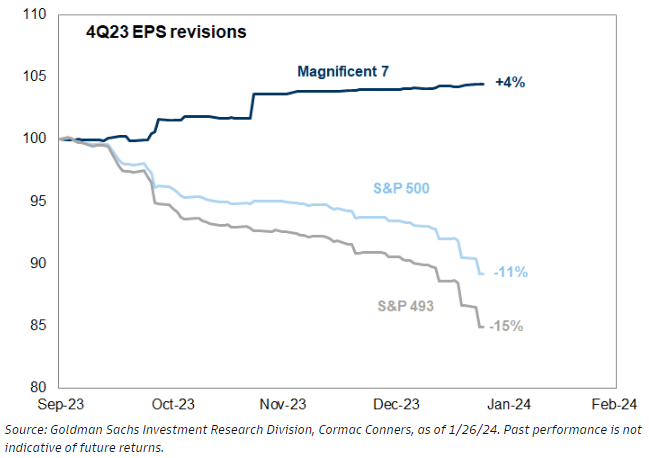

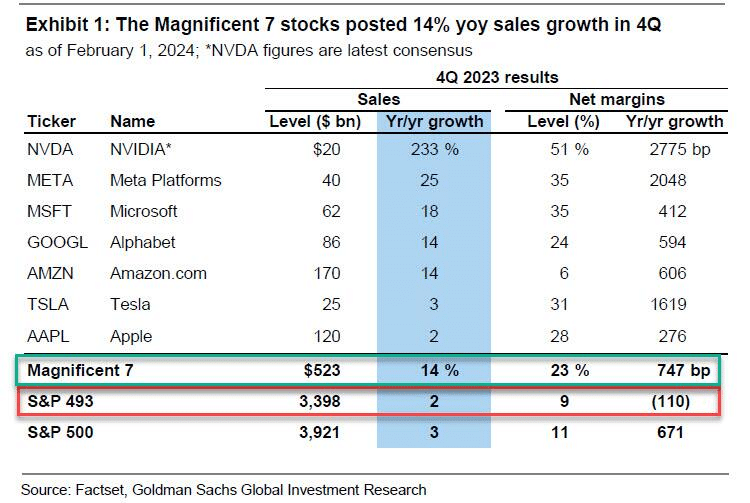

Unternehmen mit hoher Marktkapitalisierung erwirtschaften gigantische Gewinne, so dass die Anleger in der Erwartung weiterer Gewinnsteigerungen den Markt in die Höhe treiben. Bei allen anderen Unternehmen sinken die Gewinne.

Hier haben wir die Daten numerisch dargestellt, um das Problem besser zu verdeutlichen.

Vor dem Hintergrund der technisch sehr angespannten Lage an den Märkten, der extrem bullischen Stimmung und der nach wie vor fragilen Fundamentaldaten ist ein Index, der die Marke von 5.000 Punkten erreicht, als Maß für die Gesundheit der Märkte eher eine Illusion.

Irgendwann müssen sich entweder die Erträge des Gesamtmarktes beschleunigen, was ein stärkeres Wirtschaftswachstum voraussetzt, oder es muss zu einer deutlichen Korrektur kommen, um die Bewertungen neu auszurichten. In der Vergangenheit hat es immer eine Korrektur gegeben.

Solche Umkehrungen treten häufig kurz nach dem Erreichen eines psychologischen Meilensteins auf.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProTrader“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!