- Energieaktien performen besser als der breite Aktienmarkt

- Der Rohölpreis ist auf den niedrigsten Stand seit Januar gefallen und notiert mittlerweile unter dem Niveau des Vorjahres

- Mögliche langfristige Unterstützung im Chart, potenziell optimistische fundamentale Katalysatoren

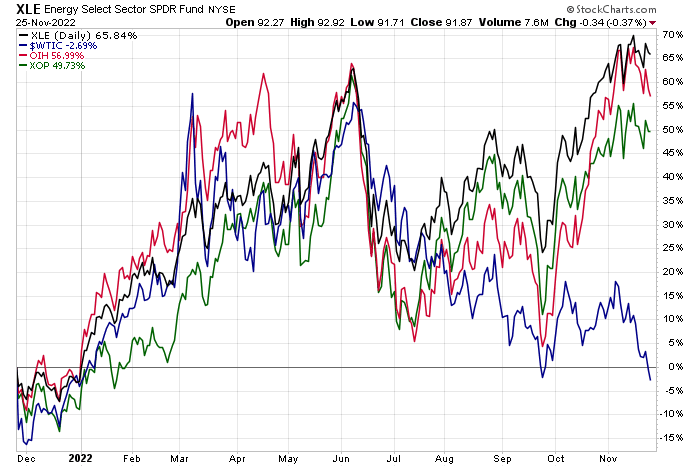

2022 war ein hervorragendes Jahr für Energiewerte. Der Energy Select Sector SPDR (XLE) ist im Jahr 2022 bisher um 66 % gestiegen, während zwei andere, mehr nischenorientierte Fonds ebenfalls erheblich im Plus liegen. Der SPDR S&P Oil & Gas Exploration & Production ETF (XOP) hat (einschließlich Dividenden) um 50 % zugelegt, während der VanEck Oil Services ETF (OIH) ein Plus von 57 % verzeichnet.

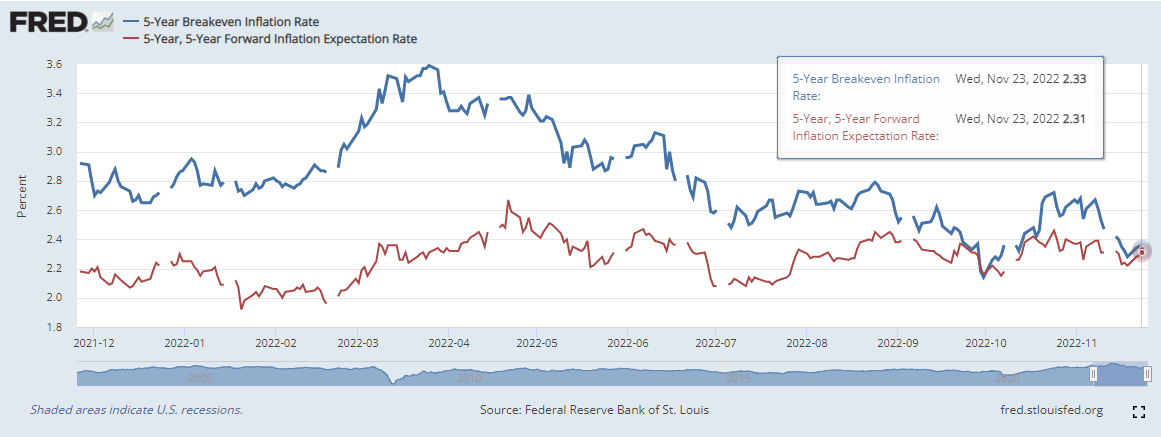

Es überrascht nicht, dass die jüngste Talfahrt der Öl-Preise bei den Händlern zu optimistischeren Inflationsprognosen geführt hat.

Energieaktien trotz Ölpreisrückgang weiter im Aufwind

Quelle: StockCharts.com

Bei Redaktionsschluss am vergangenen Mittwoch lagen sowohl die 5-Jahres-Forward -Breakeven-Inflationsrate als auch die "5y5y"-Inflationsrate, welche die erwartete Inflation über den Zeitraum "fünf bis zehn Jahre" misst, knapp über 2,3 % - und damit auf dem niedrigsten Stand seit einem Jahr. Die erfreulicheren Aussichten für die Verbraucherpreise kommen nach dem besser als erwartet ausgefallenen VPI -Bericht für den Oktober, der die Aktienkurse in die Höhe schnellen ließ. Doch nun kommt ein neuer Faktor ins Spiel, der den Kostenanstieg in der Wirtschaft und in der Welt eindämmen könnte.

Abkühlung der Inflationserwartungen: Um die 2,3% in den nächsten 10 Jahren

Quelle: St. Louis Federal Reserve

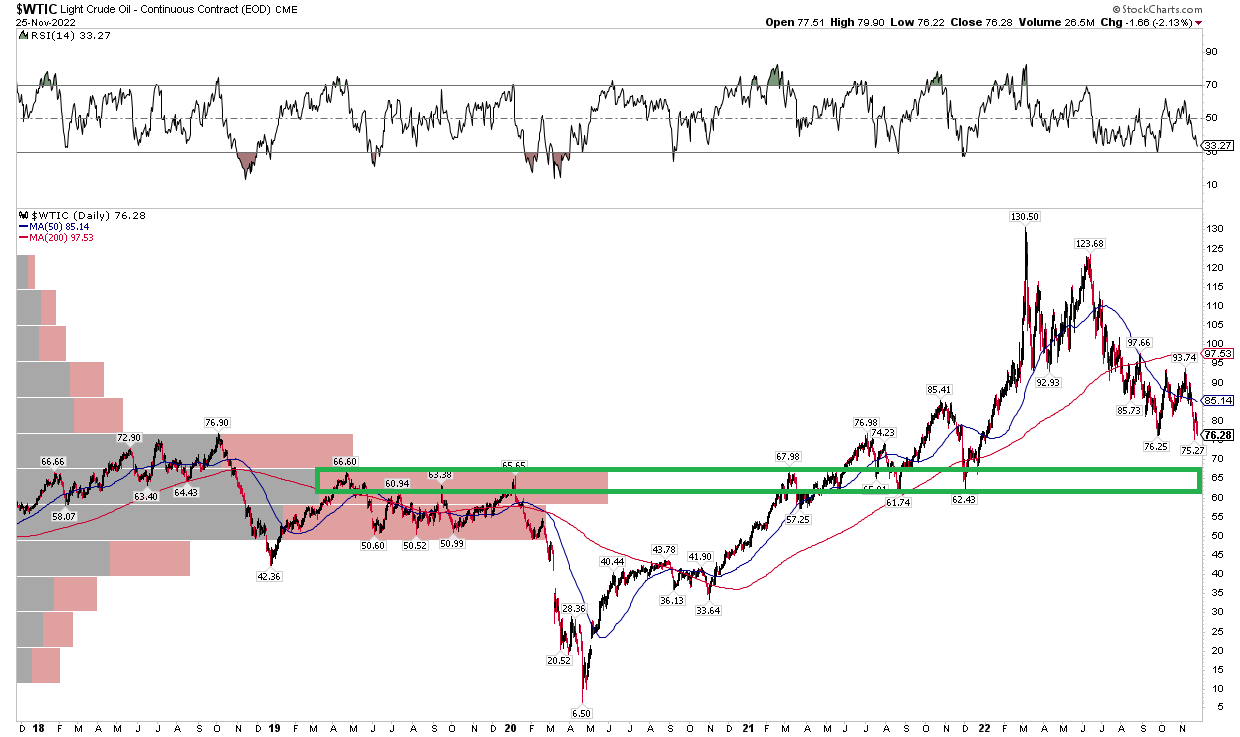

West Texas Intermediate Rohöl schloss die vergangene Woche mit der niedrigsten Schlussnotierung seit dem 3. Januar. Auch die Benzin-Futures für den Großhandel erreichten den niedrigsten Wochenstand seit Januar 2022. Trotz der höchsten Inflationsraten seit 40 Jahren und der anhaltenden Unruhen nach dem Einmarsch Russlands in der Ukraine liegt der Ölpreis nun leicht im Minus.

Öl-Futures: Rückgang um 3% gegenüber dem Vorjahr

Quelle: TradingView

Schauen wir uns an, wie die Zukunft für Öl aussehen könnte. Gibt es noch mehr Spielraum nach unten? Wenn ja, an welchem Punkt könnte man erste Long-Positionen wagen?

Eine wichtige Unterstützung sehe ich im Bereich zwischen 62 und 66 USD. Im Chart ist zu erkennen, dass WTI in dieser Zone ein beträchtliches Preisvolumen aufweist. Dort lag auch das obere Ende der WTI-Höchststände von 2019 bis Anfang 2020. Schließlich gab es im letzten Jahr zwei Korrekturen in den niedrigen 60-Dollar-Bereich - vermutlich haben diese Niveaus damals Käufer angezogen und werden das auch in Zukunft tun.

WTI-Unterstützung bei den niedrigen bis mittleren 60-USD-Marken?

Quelle: StockCharts.com

Aus charttechnischer Sicht spricht für Öl, dass der langfristige gleitende 200-Tage-Durchschnitt jetzt rollt und der kürzerfristige gleitende 50-Tage-Durchschnitt eine deutlich negative Tendenz erkennen lässt. Nach dem Ausbleiben eines neuen Hochs im zweiten Quartal hat sich das Momentum auf die Seite der Pessimisten verlagert. Ein Scheitern bei der Überwindung der mittleren 90-USD-Marke ist ein weiterer Schmerzpunkt. Sollten wir eine Erholung im Bereich der niedrigen bis mittleren 60-USD-Marke erleben, ist mit einem Widerstand bei 76 USD zu rechnen.

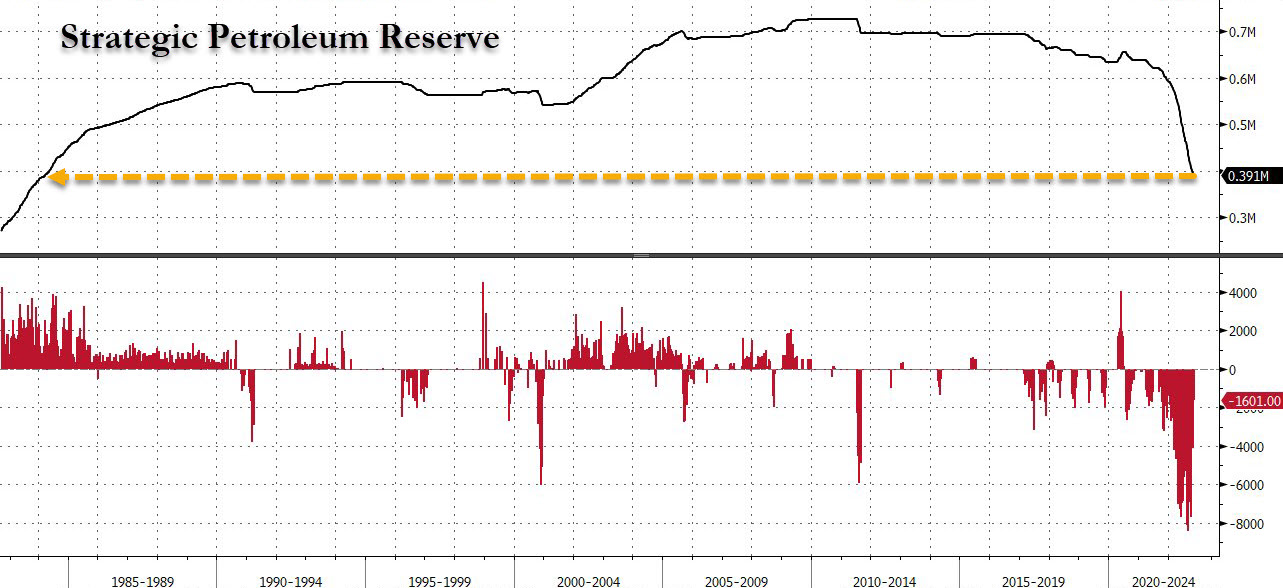

Eine fundamentale Unterstützung könnte von einer Wiedereröffnung in China oder sogar von der US-Regierung kommen, die versucht, von den niedrigeren Preisen zu profitieren, indem sie die strategische Erdölreserve (SPR) auffüllt, die so leer ist wie seit März 1984 nicht mehr.

Bullischer Katalysator: Nachfüllen der SPR

Quelle: ZeroHedge, Bloomberg

Fazit

Ich rechne mit einem weiteren Abwärtstrend bei den WTI-Ölpreisen. Der wichtige Rohstoff erreichte am Black Friday einen neuen Wochenschlusskurs (rückblickend bis Januar) und liegt nun auf Jahresbasis im Minus. Wir erwarten eine Unterstützung im Bereich der niedrigen bis mittleren 60-USD-Marke.

Haftungsausschluss: Mike Zaccardi hält aktuell keine Positionen an den in diesem Artikel genannten Anlagen.